オンラインファクタリングとは

オンラインファクタリングとは、その名の通り、オンライン上で申し込みから入金までを完結できるファクタリングサービスのことです。

ファクタリングでは、商取引で発生した売掛債権を入金期日よりも先に現金化することで、資金を調達できます。

利用に際しては、一般的に、ファクタリング業者の事務所に出向いて審査や契約などの手続きを進めるほか、必要書類を郵送でやり取りするケースもあります。

対して、オンラインファクタリングでは、ファクタリングの一連の手続きをオンライン上で実施するため、事務所への訪問や書類を郵送する手間がかかりません。

オンラインファクタリングが注目される背景には、インターネットの普及やDX(デジタルトランスフォーメーション)の推進、新型コロナウイルスの感染拡大などが挙げられます。

ITの進歩によりインターネットが普及し、DX化によって企業のあらゆる業務がデジタル化されています。

それと同時に、新型コロナウイルスの感染拡大は、業界・業種を問わず多くの企業に打撃を与えているのが現状です。

そこで、すぐに現金が必要なときに役立つサービスとして、非対面で利用できるオンラインファクタリングが注目されるようになったというわけです。

オンラインファクタリングの仕組み

オンラインファクタリングでは、以下の流れで手続きを進め、売掛債権を現金化します。

なお、ファクタリング業者によっては、一部手続きが異なる場合もあります。

オンラインファクタリングを利用する際の流れ

- Web上のフォームやメールを通じて申し込む

- 見積もりを依頼する

- 仮審査を受ける

- Web上で必要書類を提出する

- 本審査を受ける

- オンライン上で契約を結ぶ

- 指定口座への入金を受け取る

必要書類はJPGやPDFなどのデータで送信し、電子署名とタイムスタンプを用いた電子契約を締結します。

このように、オンラインファクタリングでは、基本的にすべての手続きをオンライン上で完結させることができます。

オンラインファクタリングの利用に必要な書類

オンラインファクタリングであっても、一般的な対面のファクタリングと同様に、指定された書類を提出する必要があります。

売掛債権の金額や利用する業者によって、必要となる書類が一部異なりますが、ここでは一般的に提出を求められる書類を紹介します。

オンラインファクタリングの利用に必要な書類の一例

- 売掛先への発注書・請求書・納品書

- 売掛先との基本契約書

- 取引銀行口座の通帳のコピー

- 代表者の身分証明書

- 2期~3期分程度の確定申告書あるいは決算書

入金までにかかる時間を大きく左右する要素の一つが、書類を準備できるスピードです。

必要書類をすぐに用意できれば、審査のステップに速やかに進むことができます。

ファクタリング業者のホームページに記載されている書類を、事前に確認しておきましょう。

関連記事:ファクタリングに必要な書類は?必要書類が少ないファクタリング業者7選もご紹介

オンラインファクタリングのメリット

オンラインファクタリングには、どのようなメリットがあるのでしょうか。

ここでは、一般的なファクタリングと比較した際のオンラインファクタリングの3つのメリットを紹介します。

メリット①手続きがオンラインで完結する

手続きをオンライン上で完結できる点は、オンラインファクタリングの何よりのメリットです。

オンラインファクタリングであれば、申し込みから入金までの一連の手続きをオンライン上で完了できます。

そのため、事務所への訪問や書類の郵送の手間がかからないだけでなく、24時間好きなタイミングで申し込みできるのも魅力の一つです。

対面や電話でのやり取りが必要な業者の場合、手続きを進められるのが業者の営業時間内に限定されてしまいます。

オンラインファクタリングなら、対面でのやり取りが不要なので、インターネットにつながる環境さえあればいつでも申し込みが可能となります。

ただし、申し込みは24時間受け付けていても、土日祝日は入金不可という場合もあるため、休日にすぐに現金が必要なら、土日祝日に入金対応可能な業者を選びましょう。

メリット②手数料が安く抑えられる

オンラインファクタリングでは、手数料を抑えることもできます。

対面で2者間ファクタリングを利用する場合、手数料の相場は8%~18%です。

オンライン制度を導入せず、対面の手続きのみで展開している業者は、事務所の家賃やスタッフの人件費などでコストがかさみ、そのぶん手数料がかかるのは避けられません。

同じ2者間ファクタリングであっても、オンラインファクタリングなら手数料が10%未満という業者も多く、手数料を抑えながら利用できます。

このような低い手数料を実現できているのは、オンライン上の手続きで経費を抑えたり、審査にAIを使用して人件費を削減したりしているおかげです。

少しでも手数料を抑えて、手元に多く資金を残したい方は、オンラインファクタリングの利用を検討しましょう。

メリット③個人事業主も利用できる

オンラインファクタリングには、個人事業主の方でも比較的利用しやすいといったメリットもあります。

「個人事業主で信用力が高くないから、オンラインであってもファクタリングを利用できないのかな」と思われる方もいらっしゃるかもしれません。

しかし、ファクタリングで重視されるのは、利用者の信用力よりも売掛先の信用力です。

そのため、売掛債権を保有している個人事業主の方であれば、ファクタリングの利用が可能であり、特にオンラインファクタリングがおすすめです。

一般的なファクタリングと比較すると、オンライファクタリングは必要書類が少なく済むほか、少額の売掛債権でも買い取ってもらえます。

また「営業時間内は業務に集中しなければならず、資金調達の時間を確保できない」という個人事業主の方も、オンラインファクタリングならすき間時間で利用できるので安心です。

法人しか利用できないファクタリング業者も一部あるものの、個人事業主の方に特化した業者も増えてきています。

ただし、個人事業主を相手に、極端に手数料を引き上げる悪徳業者が存在するのも事実です。

合理的な手数料であると判断するためにも、複数の業者に見積もりを出してもらったうえで、比較・検討しましょう。

オンラインファクタリングのデメリット

利便性が高いオンラインファクタリングですが、デメリットも存在します。

サービス利用時にはメリットだけではなく、デメリットも把握しておくことが後々のトラブルを避けることにつながります。

ここからは、オンラインファクタリングの3つのデメリットを紹介しますので、ぜひ参考にしてみてください。

デメリット①信頼関係が築きづらい

基本的にすべての手続きが非対面で実施されるがゆえに、オンラインファクタリングにはファクタリング業者との信頼関係が築きづらいという懸念があります。

オンラインファクタリングの審査では、送られた情報にもとづいてAIが契約の可否を判断します。

そのため、企業のさまざまな事情に対して柔軟な対応を求めることは難しく、 一定の基準を満たしていなければ審査に落ちてしまい、そこに感情が入る余地はありません。

また、書類の不備や入力ミスがある場合も、審査で弾かれてしまいます。

一方で、対面式のファクタリングであれば、契約前に面談を実施します。

その際に担当者にうまく交渉し、 利用者固有の事情を汲み取ってもらえれば、柔軟な審査によって契約までこぎつけられる可能性があるのです。

オンラインファクタリングの審査に何度も落ちてしまう場合は、担当者とオンライン面談できるサービスか、対面式のファクタリングを利用してもよいかもしれません。

関連記事:ファクタリングの審査に通らない!その原因と対処法を解説

デメリット②2者間ファクタリングしか取り扱っていないケースがある

オンラインファクタリングでは、2者間ファクタリングのみを取り扱うケースが多くあります。

ファクタリングには、2者間ファクタリングと3者間ファクタリングがあり、一般的に3者間ファクタリングのほうが手数料は低く設定されています。

そのため、「3者間ファクタリングを非対面で利用して、手数料を抑えたい」と思われるかもしれません。

しかし、3者間ファクタリングでは、利用者とファクタリング業者、売掛先の3者間で取引を実施し、より入念な審査が必要になるため、対面での契約が原則となります。

オンラインですべての手続きを完了させたいなら、非対面式で2者間ファクタリングを利用しましょう。

関連記事:2者間ファクタリングとは?ファクタリングの種類とともに紹介

デメリット③書類のデータ化が必要になるケースがある

オンラインファクタリングを利用するには、審査時に必要書類をデータ化して送信する必要があります。

書類をスキャナーで取り込んだり、スマートフォンで撮影したりするなど、データ化するには一定の手間がかかります。

そのため、電子機器にあまり慣れていない方にとっては、かえって負担になるかもしれません。

また、ファクタリング業者によっては、申し込みに多くの書類を用意する必要があり、データ化するだけでも面倒なケースも起こり得ます。

紙の書類でのやり取りのほうが慣れている場合や、必要書類の数が多すぎる場合は、対面式のファクタリングを利用するのも一案です。

オンラインファクタリングにおすすめのケース

対面式であってもファクタリングは利用できるため、非対面式であるオンラインファクタリングとどちらを選ぼうか迷われている方もいらっしゃるかもしれません。

ここからは、オンラインファクタリングの利用が適している4つのケースを紹介していきます。

ファクタリング業者の事務所が近くにない場合

近隣にファクタリング業者の事務所がない場合は、オンラインファクタリングを利用したいものです。

ファクタリング業者の事務所は、東京や大阪などの都市部に集中しているので、地域によっては 近隣にない可能性があります。

そのため、対面でのやり取りが必要な場合、事務所まで足を運ぶ時間がなかったり、移動にかなりの時間を要したりするケースも起こり得ます。

オンラインファクタリングであれば、対面でのやり取りが発生しません。

インターネットに接続できる環境さえあれば、所在地に関係なく、資金調達が叶うのです。

また、日本全国のファクタリング業者を利用できるので、サービスを比較して条件のより良いところと契約するなど、選択肢を広げることもできます。

コストを抑えてファクタリングを利用したい場合

できるだけコストを抑えたいときも、オンラインファクタリングを利用したいところです。

対面式のファクタリングでは手続きを進めるために、ファクタリング業者の事務所に出向いたり、必要書類を郵送したりする必要があります。

そして、事務所に行くまでの交通費や書類を送るための郵便代は、利用者が負担します。

交通費や郵便代で多額の費用がかかるわけではないものの、累計すると痛い出費になるかもしれません。

オンラインファクタリングであれば、一連の手続きをオンライン上で完結でき、その費用は発生しないので安心です。

また、手数料が低く設定されているケースも多いため、ファクタリングの利用にかかる諸費用を少しでも減らしたい場合は、オンラインファクタリングを検討しましょう。

すぐに現金を調達したい場合

オンラインファクタリングは、急に現金が必要となり、すぐに資金を調達したいときにも向いています。

売掛債権の支払いサイトが長いと、自社側の支払い期日が迫っていて、現金が早急に必要になったときなど、資金繰りに困ることもあるでしょう。

オンラインファクタリングなら、移動時間を含めた面談や郵送の時間や手間を減らせて、資金調達を効率的に進められます。

なかには、即日入金が可能なサービスもあるため、早期に現金が必要な場合は、オンラインファクタリングを利用してみてください。

少額の売掛債権が多い場合

少額の売掛債権を多く保有している場合も、オンラインファクタリングの利用を検討するとよいでしょう。

オンラインファクタリングには、1万円程度の少額からであっても、売掛債権を現金化できるサービスもあります。

そのため、少額の売掛債権を多く保有している企業や、開業して間もない法人、売掛 金額が少ない個人事業主の方にも資金を調達する道が開けます。

少額であってもどうしても現金を用意したい場合は、買取金額の下限を確認したうえで、少額の売掛債権にも対応しているサービスを探しましょう。

オンラインファクタリングに対応している業者【20選】

DX化の推進や新型コロナウイルスの感染拡大の影響を受けて、オンラインファクタリングに対応している業者は増加しています。

それゆえに、「どの業者が自社に適しているのだろう」「業者の特徴を知ったうえで、契約を結びたい」と思われているかもしれません。

そこでここからは、オンラインファクタリングに対応している業者を20社ピックアップして紹介していきます。

手数料や入金までのスピードなど、ご希望に合ったサービスを利用できるよう、ぜひ参考にしてみてください。

ビートレーディング

「ビートレーディング」は、ファクタリングのパイオニアとして知られている企業です。

2024年4月時点における累計の取引社数は、58,000社という高い実績を達成しています。

対面だけでなく、非対面での契約にも対応しており、スピーディーな申し込みが可能です。

「直近2か月分の表紙付きの通帳のコピー」「請求者や契約書」の2点のみを必要書類とすることで、申し込みから最短2時間での入金が可能になっています。

また、2者間ファクタリングの手数料が4%~12%と、相場の8%~18%と比べて低めに設定されているのも魅力です。

急ぎで資金調達する必要がある方や、手数料を抑えたい方におすすめです。

ビートレーディングに

無料で相談する

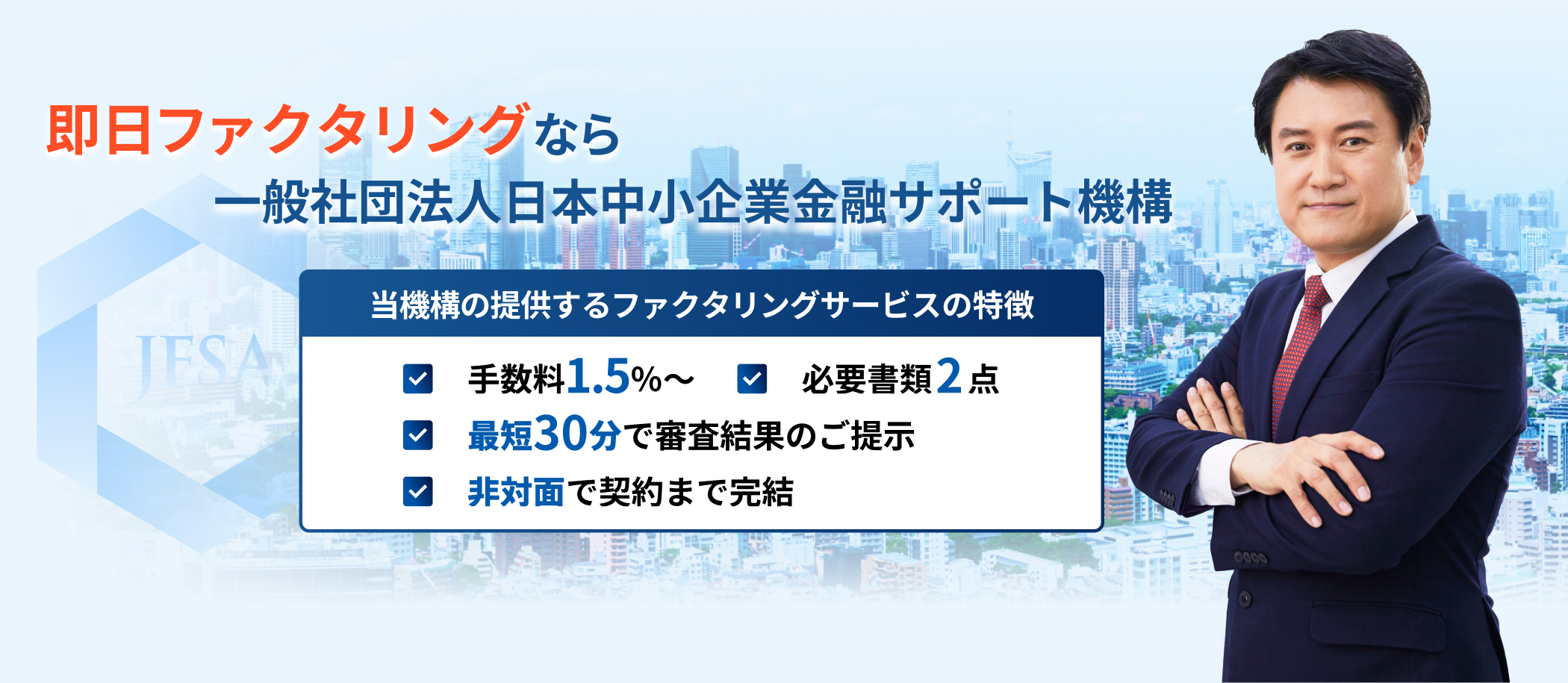

日本中小企業金融サポート機構

「日本中小企業金融サポート機構」は、資金繰りに関する課題をサポートするために、ファクタリングやM&Aに関する相談など幅広いサービスを提供する一般社団法人です。

ファクタリングの利用はオンライン上で完結でき、必要書類は「直近3か月分の表紙付きの通帳のコピー」「請求者や契約書」の2点のみで、最短3時間での入金を実現します。

オンラインでの非対面契約は、できるだけ早く入金を希望される方にとってうれしいポイントですよね。

また、ファクタリングにおいては、これまでに4,800社以上の事業者と取引している実績があります。

中小企業の経営の知識に長けたスタッフが対応するので、中小企業の経営者の方に特におすすめです。

日本中小企業金融サポート機構に

無料で相談する

みんなのファクタリング

「みんなのファクタリング」は、完全オンライン型のサービスを、個人事業主やフリーランスの方を中心に提供しています。

申し込みから入金までの手続きはすべてオンライン上で完結し、年中無休で土日祝日も営業しているうえに、最短60分で曜日を問わず売掛債権を現金化することができます。また、申し込みにあたって決算書や事業計画書が不要で、請求書や通帳などのエビデンス資料のみで利用できるので、必要書類の準備に手間がかかりません。

1万円と少額からでも売掛債権の買取を行っているため、早急に現金が必要な個人事業主やフリーランスの方は利用を検討してみてはいかがでしょうか。

メンターキャピタル

「メンターキャピタル」は、株式会社Mentor Capitalが提供するファクタリングサービスです。

初回の契約時は東京都の事務所への訪問または出張にて手続きする必要がありますが、郵送も可能です。

必要書類の提出から最短30分で審査が完了し、2回目以降の利用ではオンラインで完結できるうえ審査にかかる時間も短くなるので、より手軽に手続きを進められます。

30万円~1億円と幅広い金額の売掛債権に対応しているため、つなぎの運転資金や設備投資のための資金など、さまざまな目的に合わせて利用できます。

また、建設業や卸売業、運送業、製造業をはじめ、幅広い分野の企業の利用実績があるのも強みです。

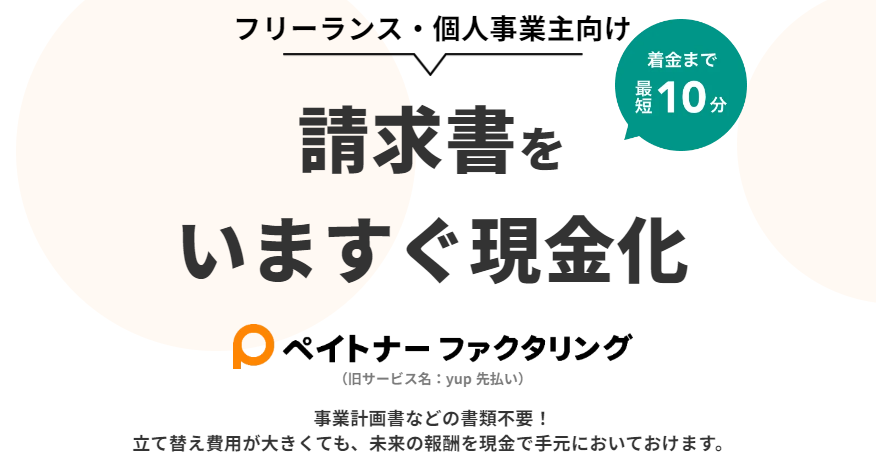

ペイトナーファクタリング

「ペイトナーファクタリング」は、フリーランスや個人事業主の方向けのファクタリングサービスです。

無料会員登録後に請求書をPDFまたは画像データでアップロードするだけで、審査に通過さえすれば最短10分という業界トップクラスの速さで審査と入金が完了します。

AIによる審査を行っているため事業計画書の提出も不要で、特定の口座を開設する必要もありません。

手数料は、売掛債権の金額や売掛先の信用力に関わらず、一律10%となっているので変動の不安がなく安心です。

また、1万円から売掛債権の買取を行っているため、請求書の額面が低い場合でも気兼ねなく申し込めます。

QuQuMo

「QuQuMo(ククモ)」は、株式会社アクティブサポートが運営するオンライン完結型のファクタリングサービスで、法人・個人事業主問わず利用することができます。

必要書類は請求書と通帳の2点のみで、申し込みから最速2時間で入金が完了します。

なお、契約締結には、弁護士ドットコムが監修するクラウドサインが採用されており、万全のセキュリティ体制のもと手続きを進められるので安心です。

手数料は1%~と良心的で、そのほかの事務手数料は一切かかりません。

また、売掛債権の買取可能金額に上限が設けられていないため、大口の資金調達にも柔軟に対応してもらえます。

ラボル

フリーランスや個人事業主向けのファクタリングサービスとしては、フリーランスや個人事業主に特化している「labol(ラボル)」も挙げられます。

運営会社である株式会社ラボルは、東証プライム上場企業の株式会社セレスの完全子会社なので、資本力や信頼性は抜群です。

ラボルの最大の特徴は、銀行の営業時間に左右されずに24時間365日の入金を実現している点です。

申し込みから入金までの所要時間も最短60分なので、文字通りいつでも現金化することができます。

また、新規の取引相手との取引も買取対象であり、業種・職種を問わずに買い取ってもらえる可能性があります。

PayToday

Dual Life Partners株式会社が運営している「PayToday(ペイトゥデイ)」も、オンライン完結型のファクタリングサービスです。

AIの審査にもとづき、確実性の高い売掛債権のみを買い取ることで、1%~9.5%のリーズナブルな手数料と最短30分のスピーディーな入金を実現しています。

さらに、出張費の実費と事務手数料3万円がかかりますが、対面での面談もご希望に合わせて利用可能です。

特に、ベンチャー企業・スタートアップや、地方中小企業、フリーランス・個人事業主との取引に注力しているため、これらに該当する方にはぴったりのサービスとなっています。

OLTA

オンライン型のファクタリングサービスとしては、OLTA株式会社が提供する「OLTA」も挙げられます。

日本経済新聞や読売新聞など、多数のメディアで取り上げられています。

手続きをオンライン上で完結できるのはもちろん、サービス内容に関して不明点がある場合も、公式サイトにあるチャットボットや電話によるサポートで解決できるので安心です。

売掛債権の買取に際しては、金額に上限・下限が設定されておらず、売掛債権の一部金額の買取にも対応しているため、柔軟性の高さも魅力です。

また、2者間ファクタリングの手数料が2%~9%と、相場の8%~18%と比べて低めに設定されています。

GMOフリーランスファクタリング

「GMOフリーランスファクタリング」は、ITや金融関連のサービスを行うプライム上場企業のグループである、GMOクリエイターズネットワークが運営するサービスです。

名称からもわかるように、フリーランスに特化したファクタリングを実施しており、職種に制限はなく誰でも申し込みできます。

申し込みに際して会員登録が不要で、売掛債権の証明となる請求書を提出するだけなので、手間を最小限に抑えたい方や、個人情報をなるべく提示したくない方にぴったりです。

手数料は一律9.5%と明快かつリーズナブルで、事前にいくら現金化できるのかを把握できるので安心です。

マネーフォワード アーリーペイメント

「マネーフォワード アーリーペイメント」は、マネーフォワードケッサイ株式会社によって運営されている、法人の利用に特化したファクタリングサービスです。

同社は、超大手のマネーフォワードの100%子会社なので、安心感があります。

発注時点での売掛債権の買取にも対応しており、請求書での現金化よりも早い段階で申し込みできるため、資金繰りに悩む企業にとっては心強い味方になってくれるはずです。

また、数億円以上の売掛債権の買取が可能で、実質的に上限金額が設定されていないと言えるので、大口の資金調達が必要な大企業に特におすすめです。

株式会社No.1

「株式会社No.1」も、オンライン完結型のファクタリングサービスです。

対面での面談は不要ですが、必要に応じて全国出張対応も可能で、東京・名古屋・福岡などには事務所があるため、対面での面談を実施したうえでスピード対応も行ってもらえます。

特徴は建設業に特化したサービスがあり、建設業界に精通しているスタッフが資金調達のみならず、資金操りを改善するためのコンサルティングも行ってくれる点です。

また、他社からの乗り換え特典も充実しており、初めての利用であれば、「初回買取手数料50%割引」あるいは「他社より高額買取保証」のいずれかを受けられます。

トップ・マネジメント

オンライン完結型のファクタリングサービスである「トップ・マネジメント」は、創業13年の実績から安定した資金調達を提供します。

申し込みから入金までのスピードは業界随一で、夕方に申し込んだ場合も夜間のキャッシュデリバリーにて、その日のうちに現金を受け取ることも可能です。

建設業や製造業、システム開発などに多い、3か月~6か月の支払いサイトが比較的長い売掛債権の買取にも対応しています。

また、広告・IT企業専門の資金調達サービス「ペイブリッジ」や、助成金申請とファクタリングを同時にスタートできる「ゼロファク」など、サービスのラインナップも豊富です。

ベストファクター

「ベストファクター」は、株式会社アレシアが提供するファクタリングサービスです。

審査通過率が平均92.2%と高く、柔軟な対応を強みとしています。

そのため、ほかのファクタリング業者で審査に落ちてしまった場合でも、サービスを利用できる可能性があります。

なお、審査は電話やメールで可能ですが、契約時には対面での手続きが必要な点にはご注意ください。

さまざまな業界・職種でファクタリングを実施しており、そのなかでも建設業と物流業の実績が豊富です。

また、運営会社の提供するコンサルティングサービスは、ファクタリングの利用者なら無料で依頼でき、会社の資金繰りを見直せます。

入金QUICK

「入金QUICK」は、請求書の作成や発行などを電子化できるサービスである、請求QUICKを利用している方向けのオプション機能です。

請求QUICKで発行した請求書をオンラインで申請して、ファクタリングを簡単に申し込むことができます。

1989年創業のSBIビジネスソリューション株式会社が展開しており、信頼性は抜群です。

支払い期間30日以内の場合、業界最安水準の0.5%~3.8%の手数料で利用でき、専任の担当者がサポートしてくれるため、初めての利用であっても安心です。

ただし、サービスの対象者は設立1年以上の法人に限られ、個人事業主の方は利用できません。

バイオン

オンライン完結型のファクタリングサービスである「バイオン」は、独自のAIを用いて審査を行うことで、スピード感のある入金を実現しています。

AIの審査によって、必要書類をアップロードするだけでファクタリングの申し込みが完了するうえに、申し込みから最短60分で売掛債権を買い取ってもらえます。

手数料は、売掛債権の金額や売掛先の信用力に関わらず、一律10%と決まっているため、審査結果が出るまで手数料が何%かわからないということはありません。

また創業以来、個人事業主やフリーランスの方を応援しているので、5万円から売掛債権の買取を行っています。

LINK

株式会社日本ビジネスリンクスが運営する「LINK(リンク)」も、オンライン完結型のファクタリングサービスです。

AIを活用した10秒無料査定サービスを利用すれば、正式な申し込み前に概算の入金額を把握できるので便利です。

また、LINKの契約締結には、弁護士ドットコムが監修するクラウドサインが採用されており、万全のセキュリティ体制が確保されています。

個人事業主やフリーランスの方、設立1年未満の法人でも、売掛債権さえあれば申し込みできます。

さらに、ほかのファクタリング業者からの乗り換えの場合、手数料の引き下げといった優遇措置を受けられるのも魅力です。

ネクストワン

「ネクストワン」は、株式会社ネクストワンが提供する法人専門のファクタリングサービスです。

対面での契約だけでなく、オンライン上での契約にも対応しているので、日本全国どこからでも利用可能です。

2者間ファクタリングの手数料は1.5%~10%であり、公式ホームページ上で必要情報を入力するだけで、およその手数料と入金額を確認できます。

ほかのファクタリング業者を利用している場合、手数料の割引を受けられるキャンペーンもあります。

また、金融業界に精通したスタッフが多数在籍しているため、経営コンサルタントの視点から、資金繰りに関する適切な提案をもらえるのも強みです。

FACNET

株式会社アンカーガーディアンが運営する、「FACNET(ファクネット)」もオンライン完結型のファクタリングサービスです。

審査通過率も90%以上と、非常に優れた水準を誇っています。

スマートフォンで撮影した必要書類のデータを添付するだけで申し込みが完了し、入金までの手続きもスマートフォン1台で進められます。

フリーダイヤルの電話窓口も設置されており、不明点があれば相談窓口で確認しながら進めることもできるので安心です。

なお、契約締結には、弁護士ドットコムが監修するクラウドサインが採用されており、セキュリティも担保できます。

プロテクト・ワン

手続きをオンライン上で完結できるファクタリングサービスとしては、「プロテクト・ワン」も挙げられます。

対面で相談しながら手続きを進めたい方や、オンライン上での手続きに不安がある方は、事務所に訪問しての申し込みも可能です。

10万円~1億円と幅広い金額の売掛債権の買取に対応しているため、個人事業主やフリーランスの方から中小企業まで、事業規模や業種・職種を問わず利用しやすいサービスです。

審査通過率も90%以上となっており、柔軟な審査を行ってもらえるので、ほかのファクタリング業者の審査に落ちてしまった場合は利用を検討してみてはいかがでしょうか。

オンラインファクタリングの業者を選ぶ際のポイント

ここまで、オンラインファクタリングに対応している業者を多数ご紹介しました。

「 業者数が多く、どれを選ぼうか迷ってしまう」「選ぶ際の基準を知っておきたい」と思われる方もいらっしゃるかもしれません。

そこで最後に、オンラインファクタリングの業者を選ぶ際に押さえておきたい、3つのポイントを解説しますので、選定時の判断材料としてお役立てください。

ポイント①できるだけ手数料が安い業者を選ぶ

オンラインファクタリングの業者を選ぶ際には、実際の手数料の安さを確認したいところです。

一般的にオンラインファクタリングでは、たとえば2%~10%のように手数料の上限と下限が業者によって決められています。

しかし、実際にかかる手数料の割合は、売掛債権の金額や売掛先の信用力、これまでの利用実績などさまざまな要素によって変わるので、審査後にしかわかりません。

そのため、手数料の下限だけを見て業者を選ぶと、想像以上の手数料が提示され、当初の想定よりも入金額が減ってしまう可能性があります。

そのような事態を避けるには、基本的にかかる手数料は上限であると考えたうえで、手数料が安い業者をできる限り利用しましょう。

ポイント②現金化までのスピードが速い業者を選ぶ

現金化までのスピードも、オンラインファクタリングの業者を選ぶ際のポイントの一つです。

オンラインファクタリングで申し込みから入金までにかかる時間は、業者によって異なります。

最近では、即日入金や最短2時間で入金を謳う業者も増えていますが、実際には入金までに数日間かかる場合や、債権譲渡登記が必要なときは想定よりも時間を要す場合があります。

そのため、急ぎで資金を調達したいのであれば、自社と同じ業界での買取実績のあるオンラインファクタリングの業者を選びましょう。

過去に同業他社の実績があれば、その過去のケースと見比べながら審査が実施され、審査がスムーズに進み、結果的に現金化までにかかる時間を短くすることができます。

また、インターネットで現金化までのスピードに関する口コミを確認しておくのも、判断材用となり得ます。

ポイント③償還請求権がない業者を選ぶ

オンラインファクタリングの利用時には、償還請求権の有無の確認も忘れてはなりません。

償還請求権とは、ファクタリング業者が譲渡された金銭債権の債務者から、債権の回収が困難になった場合に、ファクタリング利用者に債務の履行を要求できる権利のことです。

つまり、ファクタリング契約で償還請求権があると、売掛先の経営難や倒産によってファクタリング業者が売掛債権を回収できなければ、利用者が売掛債権相当額を代わりに支払わなければなりません。

しかし、原則として、ファクタリングは償還請求権なしで行われ、売掛債権を回収できないリスクも加味して手数料が設定されています。

もし償還請求権ありのファクタリングであれば、金銭の貸借と見なされるので融資と変わりません。

貸金業登録を受けずに、償還請求権ありのファクタリングを行っている業者は、違法性を疑う必要があるため、契約を避けましょう。

自社に適したオンラインファクタリングに対応している業者を選んで、資金を調達しましょう

本記事では、オンラインファクタリングに対応している業者を詳しく紹介しました。

ファクタリング業者によって、手数料や入金までのスピード、売掛債権の買取可能金額などが異なります。

それぞれのサービスの特徴を把握したうえで、自社に適したオンラインファクタリングを利用することが、スムーズな資金調達や、その後の資金繰りの改善につながるはずです。

資金調達ニュース.comでは、ファクタリング業者を比較し、オンラインファクタリングに対応している業者も含めて、実績のある業者を多数まとめております。

資金調達先を迷われている経営者様や個人事業主様は、当サイトをぜひご覧ください。

株式会社ビートレーディング 代表取締役:

佐々木 英世

中小企業の資金調達を支援する方法として質屋ビジネスに着目し、「BtoBの質屋」を目指して2012年4月 株式会社ビートレーディングを設立。

多くの企業が保有する資産「売掛債権」を買い取る「ファクタリングサービス」の提供を開始。

創業以来、52,000社以上の資金調達を支援し、買取債権総額は1,170億円超。

ファクタリングを社会に根付かせるため、SNS等での情報発信も行っている。

TOKYO MX「ええじゃないかBiz」

.jpg)