当サイト資金調達ニュース.comは、金融専門用語の解説や、事業者様の資金繰りに関するお悩み解決をサポートすることを目的に、運営を行っています。当サイト内での情報提供にあたっては、法務省や国税庁等の公的サイトや、各金融事業者が公式に発表している内容に準じて作成したコンテンツを使用しています。

領収書ファクタリングの危険性や利用する際のリスクを解説

最近、「領収書ファクタリング」というサービスを提供する業者がいると耳にしたことはありませんか?

通常のファクタリングと同様に早期に資金調達できるサービスですが、仕組みや危険性の有無が異なるため、利用する前にきちんとその内容を理解しておく必要があります。

そこで今回は、領収書ファクタリングの仕組みを、利用する際のリスクとともに解説します。

安全に資金調達したいときに、ぜひお役立てください。

おすすめの資金調達企業

目次

ファクタリングの安全性

まずは、「一般的なファクタリング」の概要をおさらいしておきましょう。

ファクタリングとは、売掛金を売却し、期日前に資金調達できるサービスのことです。

なかには「実質的に融資と同じなのかな?」と思われる方もいらっしゃるかもしれませんが、そうではありません。

ファクタリングは、「お金を貸借する取引」ではなく、あくまでも「債権を売買する取引」です。

そのため、利用するときは、ファクタリング会社と債権譲渡契約を結びます。

また、売掛金を含む債権を第三者に譲渡する行為は合法です。

それは民法第466条で、以下のように定められています。

債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りではない。

引用元:e-Gov法令検索

早期に資金調達できることから怪しいと思われがちですが、ファクタリングは合法的かつ安全性の高いサービスなのです。

ファクタリングの種類

ファクタリングには、債権の種類や取引方法などによって、さまざまなサービスが存在しています。

そのサービスの一例と特徴を、以下の表にまとめました。

|

ファクタリングの種類 |

特徴 |

|

・支払期日前の売掛金を売却し、資金調達する ・一般的なファクタリングがこれにあたる |

|

|

・売掛先の貸倒リスクに備え、ファクタリング会社が売掛金を保証する ・売掛先から売掛金が支払われなかった場合に、ファクタリング会社から保証金を受け取れる |

|

|

・売掛先が「支払手続きをスムーズにしたい」という目的で利用する ・3者間ファクタリングでの契約が前提 |

|

|

・診療報酬債権を売却し、資金調達する ・病院や介護施設などが開業したばかりで、資金が足りないときに利用される |

上記のファクタリングに関しては、いずれも合法であり、安心して利用できるサービスです。

領収書ファクタリングの仕組みと流れ

ファクタリングは、すべてのサービスが合法的かつ安全性が高いわけではありません。

なかには、ファクタリングと謳っているものの、実際は融資にあたるサービスもあります。

領収書ファクタリングは、まさに「ファクタリングを装った違法性の高いサービス」です。

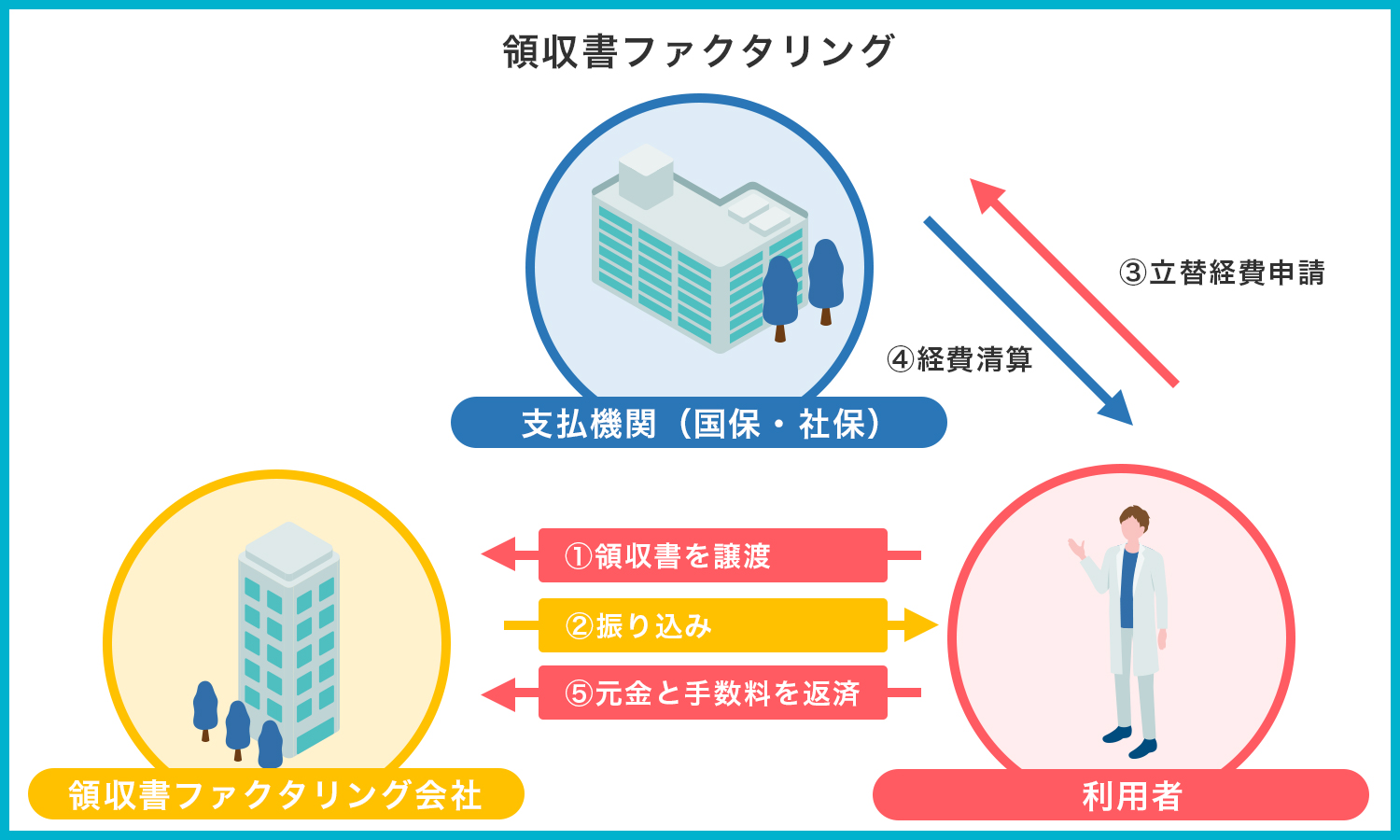

領収書ファクタリングは、出張旅費や消耗品費などの、経費を立て替えたときに発行される領収書を業者に売却し、経費精算前に現金化するサービスのことです。

領収書買取サービスともよばれており、レシートでも取引できます。

ただし、領収書ファクタリングは、悪質な業者が提供している可能性が高い傾向にありますので、できる限り利用しないのが賢明です。

その詳しい理由は、後述します。

とはいえ、ご自身で立て替えた分の経費が精算されるよりも前に、お金が必要となる場面もありますよね。

そのようなときは、「会社にばれずに、誰でも気軽に利用できるから」と言って、領収書ファクタリングに手を出してしまうかもしれません。

手元にお金が入るため一時的に資金繰りを改善できますが、悪質な業者と契約することで費用が上乗せされたり危険が生じたりする可能性があります。

これらを踏まえたうえで、以下で領収書ファクタリングを利用する際の流れを見ていきます。

繰り返しになりますが、領収書ファクタリングは違法性の高いサービスですので、安易に利用してはならないと覚えておいてください。

ステップ①領収書を売却する

まずは、領収書ファクタリングを利用する業者を見つけます。

領収書ファクタリングに申し込んだあとは、電話で簡単な聞き取りが実施されることがほとんどです。

「名前」「住所」「手取り月収」「勤務先」などの個人情報に加えて、「希望の買取金額」も聞かれます。

その後、必要書類の提出や審査を経て、領収書の売却となります。

ステップ②買取金額を受け取る

領収書を売却し、契約を締結したら、ご自身が指定した銀行口座に買取金額が振り込まれます。

通常の買取ファクタリングと同様に、立て替えた分の経費を全額調達できるわけではなく、必ず手数料が差し引かれます。

なお、買取金額は審査に通過したあと、電話で手数料とともに知らされるのが一般的です。

入金スピードはまちまちですが、最短で即日に振り込んでくる業者も存在します。

ステップ③経費精算後に業者に支払う

会社からご自身が立て替えた分の経費が精算されたら、業者に満額支払います。

こちらも通常の買取ファクタリングと同じく、業者に支払う金額のなかには利用時の手数料も含まれます。

支払期日はご自身の給料日、もしくは経費が精算される日に指定を受けるケースが多いでしょう。

請求書ファクタリングとは何が違うのか

領収書ファクタリングは、悪質な業者が提供するサービスである可能性が高いといわれても、一般的なファクタリングとの違いがわからない方もいらっしゃいますよね。

そこで、以下の表に「領収書ファクタリング」と「請求書ファクタリング」の違いをまとめました。

なお、ここでいう請求書ファクタリングは、売掛金を売却して資金調達するサービスを指しています。

|

|

領収書ファクタリング |

請求書ファクタリング |

|

買取対象 |

領収書:代金を支払ったことを証明するもの |

請求書:取引先に支払いを請求する際に必要となるもの、売掛金の存在を証明するもの |

|

法律上の分類 |

融資 |

債権譲渡 |

|

利用対象者 |

企業に勤める個人 |

法人・個人事業主 |

|

違法性 |

違法である可能性がある |

違法ではない |

領収書ファクタリングと請求書ファクタリングの違いを理解するうえで、特に押さえておきたいのが、「法律上の分類」です。

そもそも一般的なファクタリングは、先ほどもお話しした通り「債権を売買する取引」です。

その点、売買するものが「債権」ではない領収書ファクタリングは、債権譲渡には当てはまりません。

つまり、領収書ファクタリングは「領収書を担保に業者がお金を貸すサービス」であるということです。

そのため、法律上の分類は融資となります。

ここが領収書ファクタリングと請求書ファクタリングの大きな違いです。

【関連記事】

領収書ファクタリングの危険性

領収書ファクタリングが危険性の高いサービスだといわれるのは、貸金業登録していない業者が運営している可能性が高いためです。

前述の通り、領収書ファクタリングは「融資」に該当します。

お金を貸し付ける場合は貸金業者と見なされますので、法律上「貸金業登録」しなければなりません。

しかし、領収書ファクタリングは、貸金業登録していない業者が提供しているケースがほとんどです。

これは法に触れる行為ですから、違法であり、危険性が高いサービスだといわれるのです。

また、領収書ファクタリングと類似のサービスとして、給与を買い取る「給与ファクタリング」というものが存在します。

こちらは金融庁が、「貸金業に該当する」かつ「違法性のある悪質業者が運営している」ため、絶対に利用してはならないと注意を呼びかけています。

この注意の内容が、領収書ファクタリングにも該当することからも、危険性の高さがうかがえるはずです。

関連記事:給料ファクタリングとは?違法性を解説

領収書ファクタリングを利用するデメリットとリスク

もしも領収書ファクタリングを利用してしまったら、どのようなデメリットやリスクが生じるのでしょうか。

「経費精算前に現金化できる」といった利点だけに釣られて利用しないように、きちんとご自身にも起こりうる危険を理解しておきましょう。

【領収書ファクタリングを利用するデメリットとリスク】

高額な手数料を請求される

まず、領収書ファクタリングのデメリットとしては、「手数料が常識の範囲を超えて高い」ことが挙げられます。

一般的なファクタリングの手数料の相場は、2%~18%程度です。

もっと具体的にいえば、2者間ファクタリングが8%~18%、3者間ファクタリングが2%~9%となっています。

一方で、領収書ファクタリングの手数料は20%~50%といわれており、一般的なファクタリングの手数料の相場をはるかに上回ります。

手数料が高額になればなるほど、現金化できる金額は少なくなりますから、利用者にとっては不利にはたらきますよね。

さらに、業者によっては買取手数料のほかにも、事務手数料や契約利用料などを請求してくることもあります。

領収書ファクタリングを利用すると、結果としてご自身が損することになりますし、資金繰りの改善にもなりません。

関連記事:ファクタリングにかかる手数料率の相場はどのくらい?

領収書の偽造を勧められる

領収書ファクタリングを提供する業者によっては、「領収書の偽造を勧めてくる」ことがあります。

業者にとっては、利用者が売却する領収書の枚数が多いほど得する取引となるからです。

買い取る領収書すべてに高額な手数料を請求すれば、その分業者のもとには多くのお金が入ってきます。

つまり、利用者が偽造した領収書を安く買い取り、高く返済させる取引の流れを作れるということです。

業者は、利用者の焦りや不安を抱えている心につけ入り、こうした話を持ちかけてきます。

たとえどんなに出口なしの状態にあっても、自ら犯罪に手を染めるような行為はしてはなりません。

万が一、利用者が会社に偽造した領収書を提出してしまった場合は、「有印私文書変造罪」に問われ、3か月以上5年以下の懲役に処されます。

さらに、その領収書で会社から金銭を受け取った場合は、詐欺罪にも該当し、10年以下の懲役が科せられます。

関連記事:ファクタリングで請求書の偽造はNG!該当する行為とは

悪質な業者と契約を結ぶ可能性がある

領収書ファクタリングを利用すると、先ほどお話ししたような貸金業登録していない違法業者と、契約を結ぶ可能性が非常に高いといえます。

しかし、違法性のある悪質な業者は、普通のファクタリング会社と一見見分けがつかないことも少なくありません。

「ファクタリングと謳っているし安全だろう」と契約を結び、いざ蓋を開けてみたら融資だった、という事例もあります。

口車に乗せられてこうした悪質な業者と契約してしまうと、法外な手数料を支払う羽目になったり、後述する執拗な取り立てを受けたりすることが考えられます。

関連記事:ファクタリングが違法ではない根拠と悪徳業者の特徴を解説

執拗に取り立てられる

立て替えた分の経費が精算されたら、業者が指定した期日までに入金する必要があります。

もし、代金を使い込んでしまったり支払期日を過ぎたりした場合は、生活に支障をきたすほどの「執拗な取り立てを受ける」かもしれません。

そこが領収書ファクタリングを提供する、違法性の高い業者の恐いところなのです。

以下に、その取り立ての一例をまとめました。

【執拗な取り立ての例】

- 一日に数百件もの電話がかかってくる

- 自宅に押しかけられる

- 脅迫のような言葉をかけられる

- 未払いであることをチラシや貼り紙で周囲に暴露される

- 周囲の人も取り立てられる

- インターネット上に個人情報が拡散される

- 暴力を振るわれる

業者は一日でも早く入金させるために、こうした嫌がらせを繰り返し、利用者を精神的に追い詰めてきます。

領収書ファクタリングは、法人や個人事業主ではなく「会社に勤めている個人」が利用者のターゲットです。

領収書ファクタリングを利用したことをほかの社員に知られてしまうと、会社に居づらくなるでしょう。

また、利用する前に、住所や手取り月収などの詳しい個人情報も渡しているので、なんらかの事件や犯罪に巻き込まれるおそれもあります。

執拗に取り立ててくる業者は、反社会的勢力であることが多いといわれています。

上記に挙げたもののほかにも、悪質な行為によって、これまで経験したことのないような恐怖に陥れられる可能性もあるため、支払期日は確実に守ってください。

関連記事:ファクタリングの取り立て方法と悪質業者の見抜き方を紹介

被害に遭った場合の相談先

ここからは、領収書ファクタリングを利用したのちに、執拗な取り立てや悪質な嫌がらせなどの被害に遭った場合の対処法として、役立つ4つの相談先を紹介します。

【被害に遭った場合の相談先】

消費生活センター

「消費生活センター」では、消費者から、ありとあらゆる契約のトラブルや悪質商法による被害の相談を受け付けています。

専門的な知識をもった相談員が公正な立場で、問題を解決するためのアドバイスや情報を提供してくれるので、心の重りが少し軽くなるはずです。

188番に電話をかけ、アナウンスに従って操作すると、ご自身が住んでいる地域の消費生活センター等の相談窓口につながります。

場合によっては、トラブルになっている相手との交渉も手伝ってくれます。

悪質な業者による被害で「どうしよう……」と悩んだら、まずは消費生活センターに相談してください。

公式サイト:国民生活センター|全国の消費生活センター等

金融庁 金融サービス利用者相談室

金融機関との間でトラブルが起こったときの心強い味方となってくれるのが、金融庁が運営する「金融サービス利用者相談室」です。

融資に関するトラブルはもちろん、偽装ファクタリングによる被害も相談できます。

金融サービス利用者相談室では、交渉の手伝いや仲介には対応していませんが、的確にアドバイスしてくれたり他機関を紹介してくれたりします。

金融に関する専門機関が提供しているサービスですから、相談内容に応じて適切に対応してくれること間違いなしです。

公式サイト:金融庁|インターネット情報受付窓口

警察

悪質な業者から執拗な取り立てを受けたときは、「警察」に相談するのも一つの手です。

なかでも、「脅迫」や「暴力」などによる取り立ては立派な犯罪にあたりますので、「支払えなかった自分が悪い」と泣き寝入りせずに相談してください。

被害に遭ったときの相談専用窓口は、#9110番です。

ここに電話をかけると、相談内容に応じて、助言やトラブル相手への警告など、必要な措置を施してくれます。

執拗な取り立てによる被害を受け、苦しみを抱えているときは、迷わず警察に相談しましょう。

弁護士・司法書士

ファクタリングに関するトラブルに精通した「弁護士や司法書士」なら、悪質な業者による取り立て被害を食い止めてくれる可能性が高いといえます。

というのも弁護士や司法書士は、問題を解決するためのノウハウや経験が豊富なため、悪質な業者が依頼者に対して手出しできないような措置を講じてくれるからです。

弁護士や司法書士に相談した場合は、以下のような問題の解決が期待できます。

【弁護士や司法書士が介入することで解決する問題】

- 執拗な取り立て被害が止まる

- 分割払いや手数料の減額などを交渉してくれる

- 悪質な業者とやり取りする必要がなくなる

悪質かつ執拗な取り立て被害に遭ったときは、トラブルを広げないためにも、勇気を出して弁護士や司法書士に相談してみてください。

領収書ファクタリングは領収書を売却して現金化するサービス!悪質な嫌がらせを受ける可能性があるので注意

今回は、領収書ファクタリングの仕組みを、利用する際のリスクとともに解説しました。

領収書ファクタリングとは、領収書を売却して早期に現金化するサービスのことで、出張旅費や消耗品費など、ご自身が立て替えた経費を、会社が精算する前に調達できるという仕組みです。

ただし、悪質な業者が提供していることが多く、高額な手数料がとられたり執拗な取り立てを受けたりする可能性があるため、できる限り利用は避けましょう。

資金調達ニュース.comでは、違法性のない優良なファクタリング会社を紹介しております。

「きちんと安全な方法で資金調達したい」と思われる方は、ぜひご覧ください。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。

この記事の執筆者:資金調達ニュース編集部

資金調達ニュースは経営者様の資金調達に関するお悩みを解決するために

「ファクタリング」などの資金調達に関する情報やノウハウを提供する

資金調達情報サイトです。

資金調達ニュース編集部ではこれまでに100本以上のハウツー記事をお届けしております。

資金調達でお悩みの経営者様のお役に立てますと幸いです。

保有資格:宅地建物取引士・日商簿記検定2級・ファイナンシャル・プランナー2級

ファクタリングの比較ランキング記事

運営者情報

おすすめのファクタリング会社

申請から入金まで

最短40分!

対面手続きは一切不要

-

スピード審査!最短10分で審査が完了

-

Webで完結!面倒な手続き・対面のやり取りは一切不要

-

登録費用・システム利用料は0円

- 手数料は業界最低水準の1.5%~

- 買取可能額は1万円~上限なし

-

株式会社JPSの口コミ・評判は?利用時の流れも解説

株式会社JPSは、東京に本社を置くファクタリング会社です。 申し込みから入金までは最短1時間で完了するため、同社のファクタリングサービスの利用を検討している事業者様もいらっしゃるのではないでしょうか。...

-

ペイトナーの審査時間は?土日利用は可能?ペイトナーの特徴を解説

ペイトナーは、審査のスピードに強みを持つファクタリング会社です。 資金調達を急ぐ事業者様のなかには、ペイトナーの利用を検討している方もいらっしゃるでしょう。 しかし、申し込みを決める前に、実際にどの程...

-

BIZパートナーの口コミ・評判は?必要書類や審査ポイントも解説

BIZパートナーは、スピード対応に強みを持つファクタリング会社です。 ファクタリングでの資金調達を検討する事業者様のなかには、同社を選択肢に挙げている方もいるのではないでしょうか。 安心して資金調達を...