当サイト資金調達ニュース.comは、金融専門用語の解説や、事業者様の資金繰りに関するお悩み解決をサポートすることを目的に、運営を行っています。当サイト内での情報提供にあたっては、法務省や国税庁等の公的サイトや、各金融事業者が公式に発表している内容に準じて作成したコンテンツを使用しています。

買取型ファクタリングとは?メリット・デメリットも紹介

資金調達の手段「ファクタリング」には、「買取型ファクタリング」と「保証型ファクタリング」の2種類があります。

両者の利用目的は異なるものの、違いを理解している方は意外と少ないのではないでしょうか。

本記事では、買取型ファクタリングに焦点を当てたうえで、保証型ファクタリングとの相違点を解説します。

買取型ファクタリングのメリット・デメリットも紹介しておりますので、自社に適した方法で資金を調達したい方は、ぜひ参考になさってください。

おすすめのファクタリング会社

目次

ファクタリングについて

買取型ファクタリングと保証型ファクタリングの違いを説明する前に、ファクタリング自体についておさらいしておきましょう。

ファクタリングは、商取引で発生した売掛金を、本来の支払期日よりも前に現金化するサービスです。

サービスを受ける事業者は、ファクタリング会社に自社の売掛金を買い取ってもらうことで、手数料を差し引いた金額を受け取れます。

なお、ファクタリングは、あくまでも「売掛金の売買契約」であり、融資やローンのような「借入」にはあたりません。

融資とは異なり負債が増えないので、企業の信用情報に影響を与えずに済みます。

関連記事:ファクタリングと融資の違いを徹底比較!

日本では、2005年に「債権譲渡登記制度」の法改正がなされて以降、中小企業の資金調達の方法としてファクタリングが広く認知されるようになりました。

買取型ファクタリングと保証型ファクタリングの違い

買取型ファクタリングと保証型ファクタリングにおいては、利用目的が異なります。

買取型ファクタリングの利用目的は、売掛金を当初の支払期日よりも先に現金化して、速やかに資金を調達することです。

サービスを受ける事業者は、売掛先からの支払いを待たずに、売掛金から手数料を差し引いた金額を受け取ることができます。

ちなみに、一般的にファクタリングと表記するときは、買取型ファクタリングのことを指します。

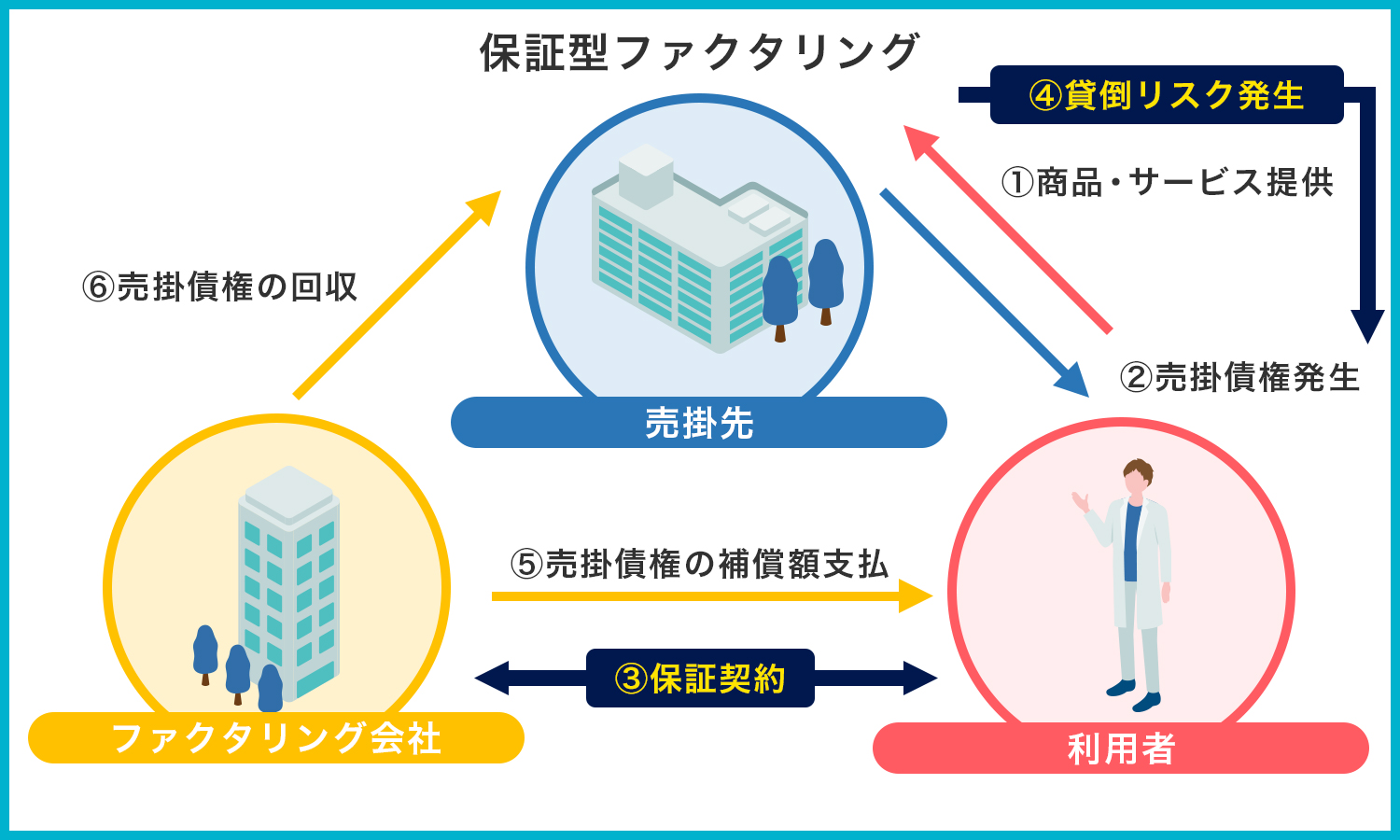

対して、ファクタリング会社に保証料を支払うことで、売掛先の倒産や、著しい経営悪化などによって支払いが滞る「貸倒リスク」を回避・軽減することが、保証型ファクタリングの利用目的です。

売掛金を回収できない事態に陥った場合に、サービスを受ける事業者は、ファクタリング会社から売掛金の全額、あるいは一部を支払ってもらえます。

売掛先に万が一のことがなければ、ファクタリング会社から現金を受け取ることはないため、いわば掛け捨て保険のようなイメージです。

両者は名前こそ似ているものの、まったく別のサービスであり、利用する場面も違うのです。

関連記事:ファクタリングは与信管理に役立つ?メリットや注意点を解説

買取型ファクタリングの仕組みと流れ

いよいよここからは、買取型ファクタリングに焦点を当てて、具体的な仕組みを解説していきます。

買取型ファクタリングには、2種類の契約形態があります。

サービスを受ける事業者と、ファクタリング会社だけで取引する「2者間ファクタリング」と、そこに売掛先も関わってくる「3者間ファクタリング」です。

まずは、それぞれの仕組みと流れについて見ていきましょう。

2者間ファクタリング

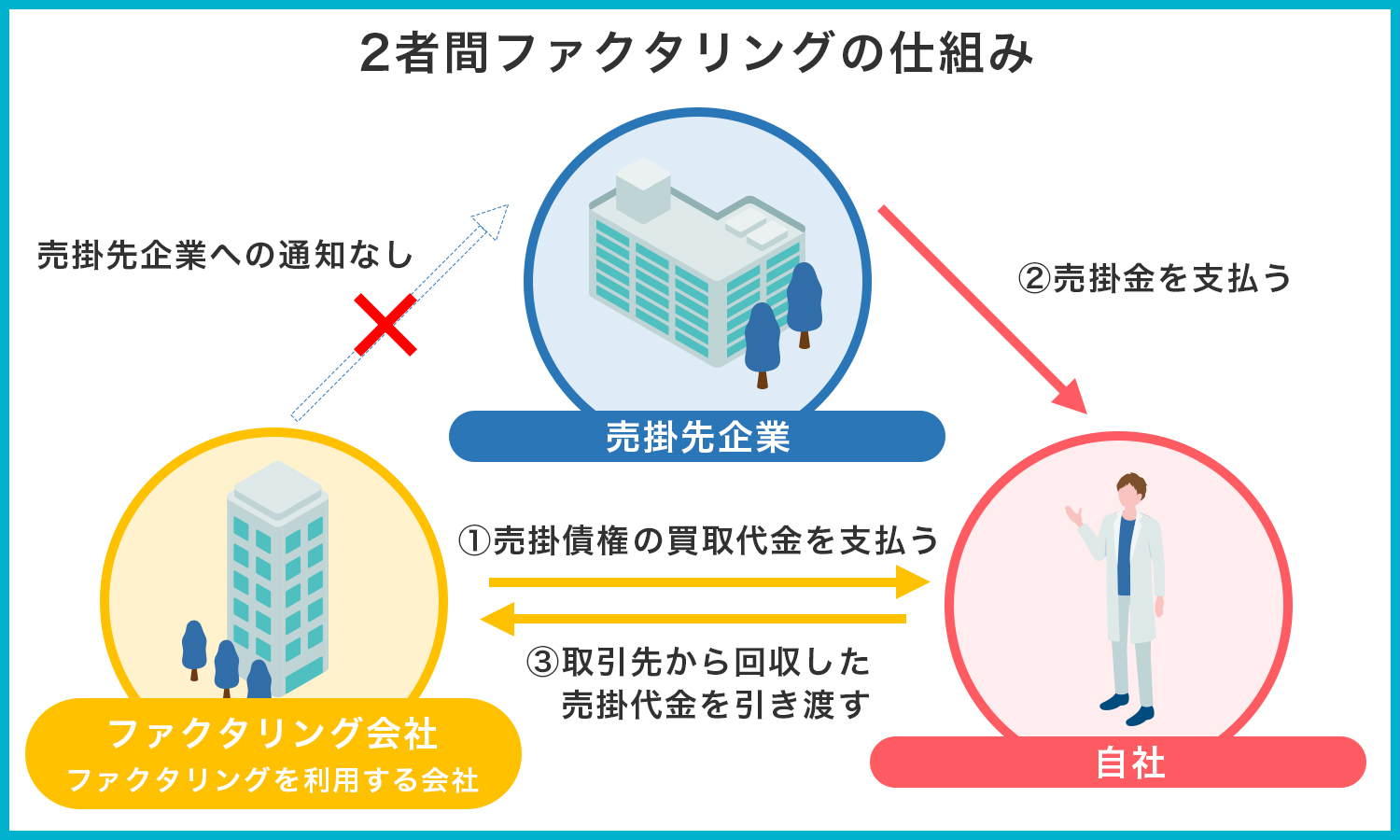

2者間ファクタリングでは、利用者とファクタリング会社だけで契約を交わします。

取引の流れは、以下の通りです。

【2者間ファクタリングの流れ】

- 利用者がファクタリング会社に売掛金の買取を申し込む

- ファクタリング会社で審査が行われ、買取条件が提示される

- 提示された内容に双方が合意したあと、契約を結ぶ

- 売掛金から手数料を差し引いた残りの金額が、利用者の口座に振り込まれる

- 売掛先から利用者に売上代金が支払われたら、利用者はファクタリング会社に全額送金する

2者間で手続きがシンプルなので、現金化されるまでにそれほど時間はかかりません。

ファクタリング会社と売掛先が、直接関わることはないため、売掛先に知られずに利用することができます。

そのため、売掛先に「資金繰りが困難なのか?」と不安を抱かせてしまい、商取引に影響するリスクも減らせます。

ただし、後述する3者間ファクタリングと比較すると、手数料は割高に設定されるのは致し方ありません。

売掛先が関与しないため、存在しない架空の売掛金を買い取ってしまう可能性や、売掛先からの支払い後に、利用者がファクタリング会社に直接送金する仕組みゆえ、利用者が売掛金を使い込んでしまい、横領する可能性も否定できないからです。

つまり、2者間ファクタリングの手数料は、ファクタリング会社が背負う、売掛金の未回収リスクを考慮した設定だといえます。

関連記事:2者間ファクタリングとは?ファクタリングの種類とともに紹介

3者間ファクタリング

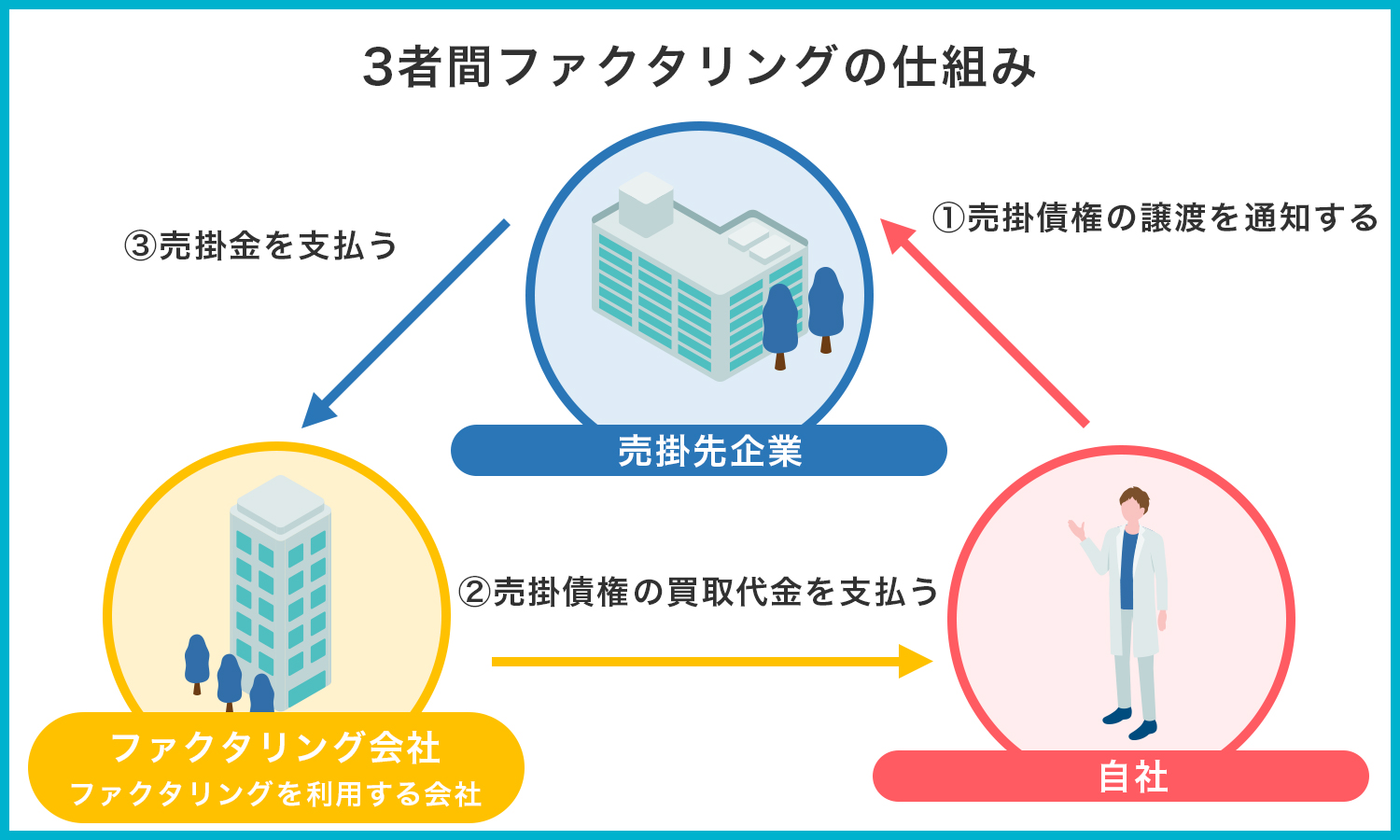

3者間ファクタリングでは、売掛先も取引にさらに加わります。

【3者間ファクタリングの流れ】

- 利用者がファクタリング会社に売掛金の買取を申し込む

- ファクタリング会社で審査が行われ、買取条件が提示される

- 提示された内容に双方が合意したあと、契約を結ぶ

- ファクタリング会社が売掛先に対して、売掛金が譲渡された旨の通知を送る

- 売掛金から手数料を差し引いた残りの金額が、利用者の口座に振り込まれる

- 支払期日になったら、売掛先が直接ファクタリング会社に全額送金する

売掛先への通知が必須な分、ファクタリング会社が背負うことになる、売掛金の未回収リスクを軽減できるので、手数料を抑えることが可能です。

しかし、売掛先に「資金繰りが苦しいのでは?」という疑念を与え、仕入れ先変更などの動きにつながるおそれもないとはいえません。

また、2者間ファクタリングと比べると、売掛先も取引に関与する都合上、手続きが増え、その分現金化されるまでのスピードは遅くなります。

関連記事:3者間ファクタリングとは?メリットとデメリットを解説

買取型ファクタリングのメリット

買取型ファクタリングを利用すると、多くのメリットを得ることができます。

ここでは、5つのメリットを紹介します。

【買取型ファクタリングのメリット】

メリット①資金調達を迅速に行える

素早い資金調達は、買取型ファクタリングの利用目的かつ、何よりのメリットです。

サービスを受ける事業者は、ファクタリング会社に売掛金を譲渡することで、手数料は差し引かれるものの、本来の支払期日よりも先に代金を受け取れます。

利用するファクタリング会社次第では、最短即日で現金化することも可能です。

そのため、支払いサイトが長い売掛金であっても、スピーディな資金調達につながります。

急な出費で素早く資金を調達したい場合や、資金不足を防止したいときなどに、役立つサービスといえます。

関連記事:即日での入金に対応しているファクタリング会社29選

メリット②売掛金の未回収リスクを回避できる

契約によりますが、買取型ファクタリングに償還請求権がない場合、売掛金の未回収リスクの回避も叶います。

償還請求権は、金銭債権の債務者が返済不能になったときに、現在の債権者がもとの債権者に遡って金銭を請求できる権利です。

買取型ファクタリングにおいて、償還請求権がない契約であれば、売掛先の倒産などで売掛金を回収できなくなっても、利用者がファクタリング会社から弁済や返還を求められることはありません。

ファクタリング会社が売掛金の未回収リスクを背負っており、もしもの場合は、ファクタリング会社がすべての責任を負うためです。

逆に、未回収リスクを負わないのであれば、その契約は「金銭の貸借」と見なされます。

なお、買取型ファクタリングは売掛金の売買契約なので、違法な会社でなければ、基本的には償還請求権がない契約になります。

関連記事:ファクタリングにおける償還請求権の意味とその影響を解説

メリット③審査に通過しやすい

買取型ファクタリングでは、審査のハードルがそれほど高くなく、比較的審査に通過しやすいのも魅力です。

融資を受ける場合、お金を借りる企業や代表者の与信のほか、信用情報も重視されて、審査が行われます。

対して、買取型ファクタリングを利用する際は、売掛先の信用情報が重視されますが、サービスを受ける事業者の信用情報は、売掛先ほど重視されません。

そのため、赤字決算や債務超過など、信用情報があまり良くない事業者も、買取型ファクタリングであれば利用できる可能性があります。

【関連記事】

メリット④バランスシートを改善できる

買取型ファクタリングは、バランスシート(貸借対照表)の改善にもつながります。

融資によって資金調達すると、バランスシート上の負債が増え、借入金項目に記載されます。

状況によっては、経営の安定性を欠いていると見なされ、銀行から追加の融資を受けられずに、資金繰りが苦しくなる状況も起こりかねません。

一方、買取型ファクタリングは、借入ではないので、負債を増加させることなく、資金を確保することができるうえ、バランスシートの改善にも役立ちます。

関連記事:ファクタリングの仕訳方法|勘定科目や会計処理のやり方を解説

メリット⑤手続きが簡易である

買取型ファクタリングなら、融資よりも簡単な手続きで申し込むこともできます。

以下の表に、両者の利用に際して、必要な書類をまとめました。

利用する会社や銀行によって、求められる書類が一部異なるものの、ここでは一般的に必要となる書類を紹介します。

【申し込みに必要な書類の一例】

|

買取型ファクタリング |

融資 |

|

・直近2~3年分の決算書 ・売掛先との基本契約書や取引契約書 ・取引銀行口座の通帳 ・売掛先に対する請求書・注文書・納品書 |

・直近2~3年分の決算書(貸借対照表・損益計算書) ・試算表 ・資金繰り表 ・事業計画書 ・銀行取引一覧表(銀行取引明細表) ・納税証明書 ・商業登記簿謄本(法人の場合) |

両者を比較すると、買取型ファクタリングでは、融資ほど多くの書類を用意する必要がないことがわかります。

また融資では、事業計画書をはじめ作成に手間がかかるものや、そろえるのに時間を要するものが少なくありません。

ほかの必要な書類を比べても、買取型ファクタリングの手続きが簡易なのは、一目瞭然であるといえます。

関連記事:ファクタリングの審査基準とは?押さえたいポイントも紹介

買取型ファクタリングのデメリット

買取型ファクタリングには多くのメリットがあると同時に、デメリットも存在します。

ここからは、4つ紹介しますので、利用時にはご留意ください。

【買取型ファクタリングのデメリット】

デメリット①買取手数料がかかる

買取型ファクタリングの利用には、手数料が必要です。

【利用時に必要な手数料(相場)】

|

2者間 |

8%~18% |

|

3者間 |

2%~9% |

2者間と3者間のいずれにおいても、上記の手数料が差し引かれるため、受け取れる金額は、売掛金の額面よりも下がります。

利益率が低い商品・サービスの売掛金の場合、もともと少ない手取りがファクタリングで大幅に減少すれば、かえって資金繰りが苦しくなりかねません。

また、同じファクタリング会社を利用しても、売掛金の金額や売掛先の信用力、過去の利用実績などによって、手数料は変動します。

実際の手数料を知りたいなら、利用を検討しているファクタリング会社に見積もりを依頼することをおすすめします。

関連記事:ファクタリング会社の乗り換えは可能?方法や注意点を解説

デメリット②資金調達できる範囲に限りがある

買取型ファクタリングは、保有する売掛金を現金化するサービスなので、売掛金の金額以上の資金を調達することはできません。

利用時には手数料が差し引かれるため、本来の支払期日に受け取れる金額よりも必然的に少なくなります。

保有する売掛金以上に、多額の資金を調達したいのであれば、融資を受けることを検討する必要があります。

デメリット③別途費用が発生する場合がある

買取型ファクタリングにおいて、ファクタリング会社から「債権譲渡登記」を求められると、手数料とは別に費用が発生してしまいます。

債権譲渡登記制度とは、債権の譲渡に際して、誰が正当な権利者であるのかを対外的に公示するための制度のことです。

債権譲渡を登記することによって、債権がいつ、誰から誰に譲渡されたのかを公的に証明し、権利者は第三者に対して、自身が正当な権利者であると主張することができます。

前述の通り、2者間ファクタリングでは、売掛金を譲渡した旨を通知しません。

ほかのファクタリング会社にも売掛金を売却する「二重譲渡」が行われると、ファクタリング会社は支払いを受けられなくなるため、債権譲渡登記を求めることがあります。

きちんと債権譲渡登記がされていれば、債権の二重譲渡を防げるうえ、損失が発生した場合には損害賠償を請求できるからです。

債権譲渡登記を申請するには、司法書士に対する報酬を含めると、8万〜10万円程度の費用が別途かかります。

少しでも費用を抑えるには、債権譲渡登記を必要としないファクタリング会社や、別途費用を請求しないファクタリング会社を選ぶとよいでしょう。

関連記事:手数料が安いファクタリング会社10選!サービス内容で比較

デメリット④償還請求権がある場合には未回収リスクを負う

償還請求権がある買取型ファクタリングを契約すると、売掛金の未回収リスクを回避できない恐れがあります。

償還請求権がない契約であれば、ファクタリング会社が弁済義務を負うので、売掛先に万が一の事態が起こっても、利用者は売掛金相当額を負担する必要はありません。

しかし、償還請求権がある契約を結ぶと、売掛先が倒産した場合、利用者にファクタリング会社に対する弁済義務が発生します。

売掛金の未回収リスクを回避するためにも、償還請求権がない契約を結びましょう。

関連記事:ファクタリングにおける償還請求権の意味とその影響を解説

買取型ファクタリングにおける注意点

資金調達する際に、買取型ファクタリングは心強い味方になってくれますが、利用時には注意したい点もあります。

買取型ファクタリングを利用するには、一定の手数料がかかります。

2者間では8%~18%、3者間では2%~9%が相場です。

利息制限法の適用を受けないため、会社によって手数料に幅が生じます。

とはいえ、30%を超える手数料を提示された場合は、合理的な契約ではないと考えられるので、契約を避けたほうがよいでしょう。

また、買取希望額が小さすぎる場合、ファクタリング会社に取引を断られてしまうかもしれません。

手数料は、額面金額に対する割合で計算されており、売掛金の金額が小さすぎると、ファクタリング会社は採算がとれないからです。

仮に少額の売掛金の買取に応じていても、手数料面でやや不利な条件を提示されることが少なくありません。

売掛金の金額が小さい場合は、少額の買取に特化したファクタリング会社に依頼することをおすすめします。

関連記事:少額でも利用可能!最短で即日対応のファクタリング会社11選

買取型ファクタリングを利用する際のポイント

買取型ファクタリングを賢く利用するには、いくつかのポイントを押さえておきましょう。

【買取型ファクタリングの利用時のポイント】

- 信用力が高い売掛先の売掛金を売却する

- 金額が大きい売掛金を売却する

- 手数料が安いファクタリング会社を選ぶ

- 債権譲渡登記の有無を確認する

- ファクタリング会社を比較する

- ファクタリング会社の乗り換えを検討する

買取型ファクタリングで重視されるのは、売掛先の信用力であるため、大手企業や公的機関などの売掛金であれば、少ない手数料で高く買い取ってもらうことができます。

売掛金を現金化するのにかかる事務的なコストは、売掛金の金額にかかわらず同じです。

金額が大きい売掛金であれば、ファクタリング会社が受け取れる手数料も増えるので、その分低い手数料率を設定している傾向にあります。

また、利用する際は、手数料や入金までの日数、償還請求権の有無、同業の事業者の利用実績などを確認したうえで、比較しましょう。

そのファクタリング会社を、自社と同業の事業者が利用していると、それを参考に審査がスムーズに進むことが考えられます。

すでに買取型ファクタリングを利用しているものの、手数料や入金までの日数などに不満がある場合は、思い切って乗り換えを検討するのも一つの手です。

利用実績を加味して、現状よりも低い手数料で契約してもらえるかもしれません。

ただし、間違っても二重譲渡にならないよう、契約内容を確認のうえ、乗り換えの手続きに進んでください。

関連記事:ファクタリング会社の乗り換えは可能?方法や注意点を解説

素早く資金を調達したいなら、買取型ファクタリングを利用しましょう

本記事では、買取型ファクタリングに焦点を当てたうえで、保証型ファクタリングとの相違点を解説しました。

買取型ファクタリングと保証型ファクタリングでは、利用目的がまったく異なります。

前者が支払期日よりも前に現金化して、迅速に資金を調達するものであるのに対し、後者の目的は保証料を支払うことによって、貸倒リスクを回避・軽減することにあります。

資金調達するなら、買取型ファクタリングを利用したいものの、メリット・デメリットを把握したうえで利用を検討しましょう。

資金調達ニュース.comでは、買取型ファクタリングをはじめ、資金調達に関する情報を掲載しています。

実績のあるファクタリング会社も紹介しておりますので、資金調達先を迷われている方は、ご覧ください。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。

この記事の執筆者:資金調達ニュース編集部

資金調達ニュースは経営者様の資金調達に関するお悩みを解決するために

「ファクタリング」などの資金調達に関する情報やノウハウを提供する

資金調達情報サイトです。

資金調達ニュース編集部ではこれまでに100本以上のハウツー記事をお届けしております。

資金調達でお悩みの経営者様のお役に立てますと幸いです。

保有資格:宅地建物取引士・日商簿記検定2級・ファイナンシャル・プランナー2級

ファクタリングの比較ランキング記事

運営者情報

おすすめのファクタリング会社

申請から入金まで

最短40分!

対面手続きは一切不要

-

スピード審査!最短10分で審査が完了

-

Webで完結!面倒な手続き・対面のやり取りは一切不要

-

登録費用・システム利用料は0円

- 手数料は業界最低水準の1.5%~

- 買取可能額は1万円~上限なし

-

ピーエムジー株式会社のファクタリングサービスはやばい?利用者の口コミと併せて解説

ピーエムジー株式会社は、 過去の営業活動やファクタリング業界に対する誤解から「やばい」と検索されることがありますが、実際には多くの企業に有益な資金調達サービスを提供している会社です。 この記事では、ピ...

-

スマートバンクのファクタリングサービスに関する5chでの口コミは?メリットデメリットも併せて解説

株式会社スマートバンクの提供する「ワンバンク請求書買取」は、最短1時間で売掛金を現金化できるファクタリングサービスです。 そのため、急ぎ資金が必要な個人事業主や中小企業にとって、有用なサービスだといえ...

-

FinFinでファクタリング by labolの5chの口コミを徹底調査!

FinFinでファクタリング by labolは、少額の売掛金を迅速に現金化したい事業者に最適なサービスです。 しかし、類似しているファクタリングサービスが多いため、どのサービスを利用すべきか迷ってい...