当サイト資金調達ニュース.comは、金融専門用語の解説や、事業者様の資金繰りに関するお悩み解決をサポートすることを目的に、運営を行っています。当サイト内での情報提供にあたっては、法務省や国税庁等の公的サイトや、各金融事業者が公式に発表している内容に準じて作成したコンテンツを使用しています。

2者間ファクタリングとは?ファクタリングの種類とともに紹介

近年、会社の資金繰りを迅速に改善できるサービスとして、2者間ファクタリングの利用が広まっています。 利用を検討中の経営者様もいらっしゃると思いますが、その特徴や、3者間ファクタリングとの違いを把握できていない方も多いのではないでしょうか?

そこで今回は、2者間ファクタリングの特徴とメリット・デメリットを解説いたします。

「一刻も早く資金面の問題を解決したい!」とお悩みの方は、ぜひ参考にしてください。

おすすめのファクタリング会社

目次

ファクタリングとは

2者間ファクタリングについて説明する前に、ファクタリングの前提知識をおさらいしておきましょう。

ファクタリングとは、売掛債権を売却し、支払い期日よりも早く資金を調達できるサービスです。

銀行の融資よりも審査のハードルが低く、入金までの期間も短いというメリットがあります。

また、ファクタリングの利用は借り入れには当たりません。

そのため、銀行の融資やローンと異なり負債には含まれず、信用情報に傷がつかないのも利点です。

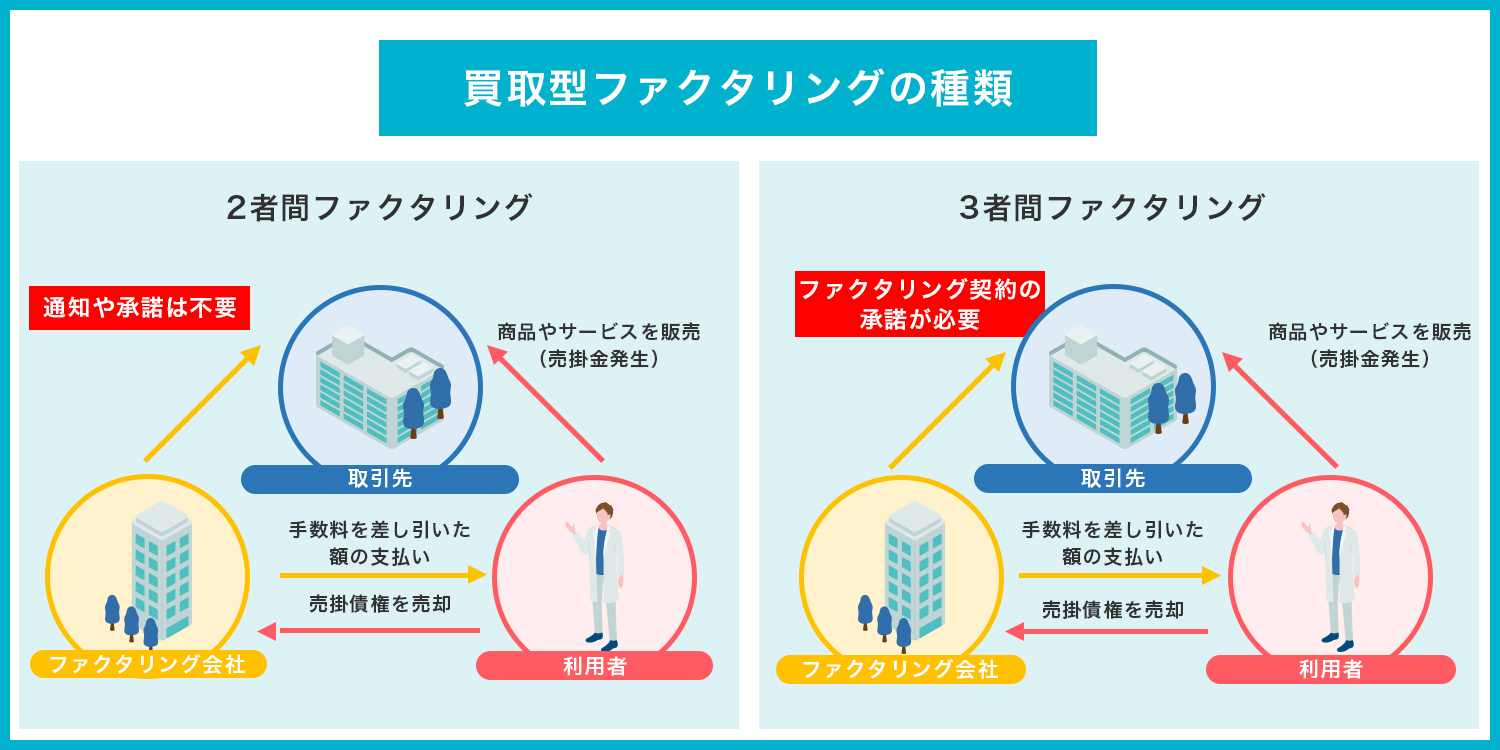

ファクタリングの5つの種類

ファクタリングは、以下の5つの種類に分けられます。

➀買取型

買取型ファクタリングは、売掛債権を売却し資金を調達するファクタリングの方式です。

一般的にファクタリングとよばれるものの多くは、この買取型を指します。

なお、今回説明する2者間ファクタリングと3者間ファクタリングもこれに該当します。

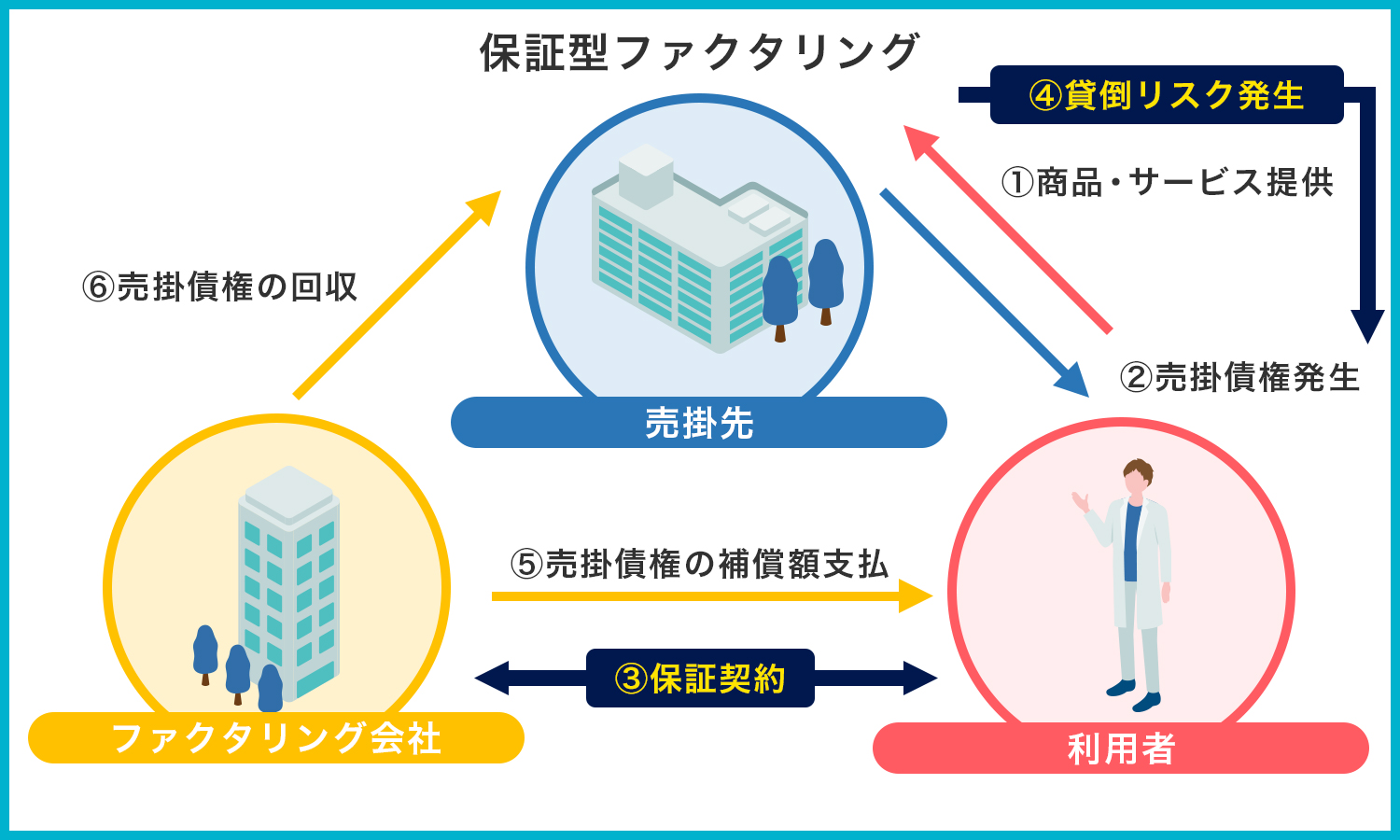

②保証型

一方で、保証型ファクタリングでは、売掛債権を売却して資金を得ることはありません。

こちらは、売掛先から売上代金を回収できない場合に、ファクタリング会社から保証金を受け取れる保険を、売掛債権に掛ける方式です。

そのため、手早く資金を調達する手段としては適していません。

③国際型

国際型ファクタリングは、海外企業との取引に不安を抱える企業向けのファクタリングです。

国内企業が販売する製品の代金を、海外の業者から確実に回収するために利用されます。

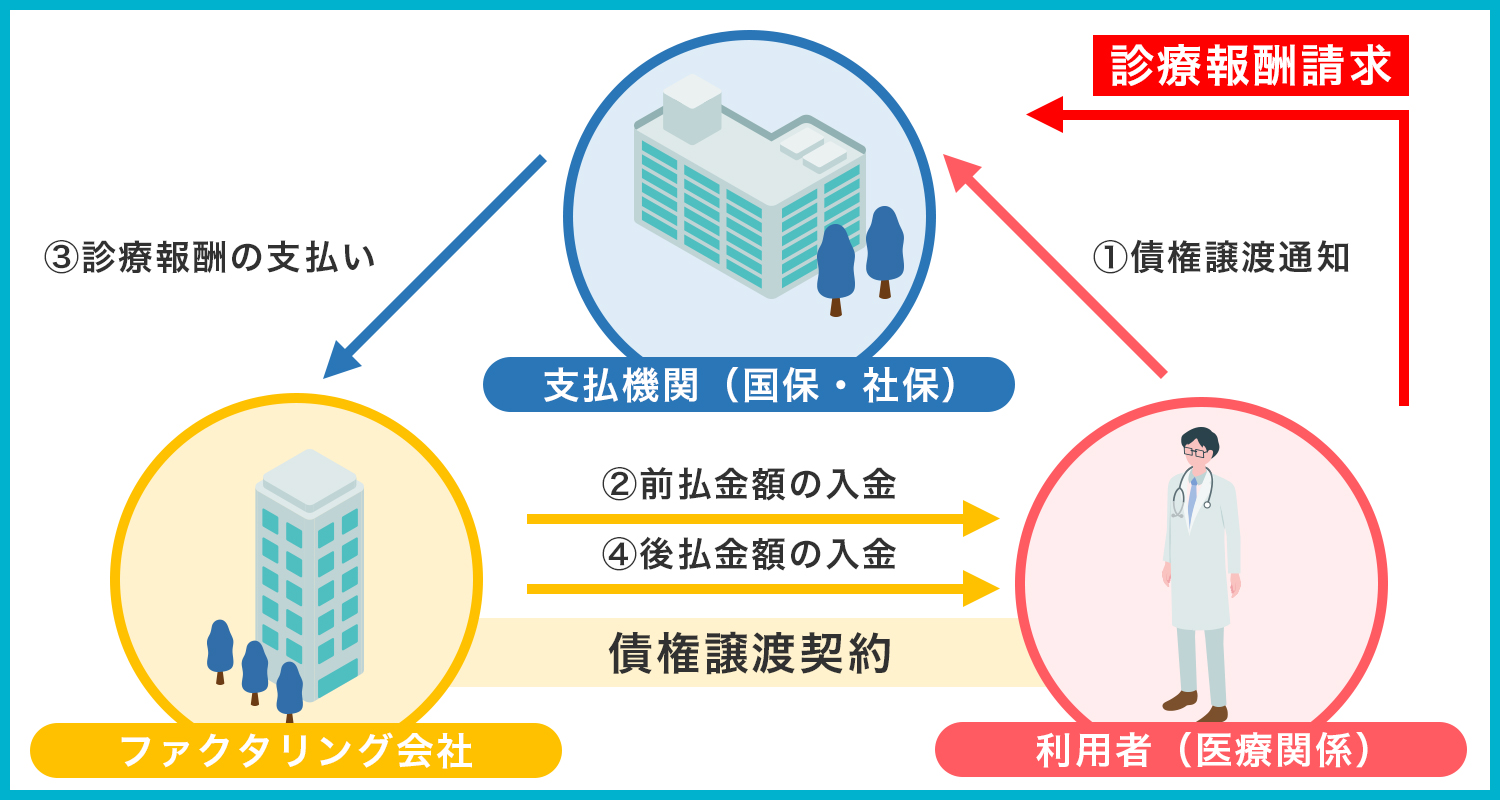

④医療型

医療機関を対象とした、医療ファクタリングとよばれるものもあります。

たとえば病院の場合、患者を診察した際の報酬は、社会保険診療基金や国民健康保険団体連合会に申請することで、同機関から支払われます。

ただし、支払までに通常だと2~3か月ほどかかり、即座に報酬を得ることができません。

そういったとき、医療ファクタリングで病院が保有する診療報酬債権を売却すれば、早期の現金化が叶います。

医療ファクタリングでは、調剤報酬債権や介護報酬債権も売却可能です。

そのため、病院のみならず、調剤薬局や介護サービス事業者なども利用することができます。

⑤一括型

従来手形取引を実施していた企業が、手続きを簡略化するために利用するのが、一括ファクタリングです。

一括ファクタリングでは、まずファクタリング会社が、事業者(債権者)がもつ売掛債権を一括で譲り受け、支払企業に代わって売上代金を振り込みます。

その後支払企業が、ファクタリング会社へ代金を支払う、というのが一括型の流れです。

従来の手形取引による支払いと違い、事業者や支払企業側で手形の管理や手続きを行う必要がありません。

もろもろの手続きはすべてファクタリング会社が代行するので、事業者と支払企業の双方が、事務作業や作業経費を最小限に抑えられるという恩恵を受けられます。

2者間ファクタリングとは

ファクタリングの基礎が理解できたところで、次は2者間ファクタリングについて解説していきましょう。

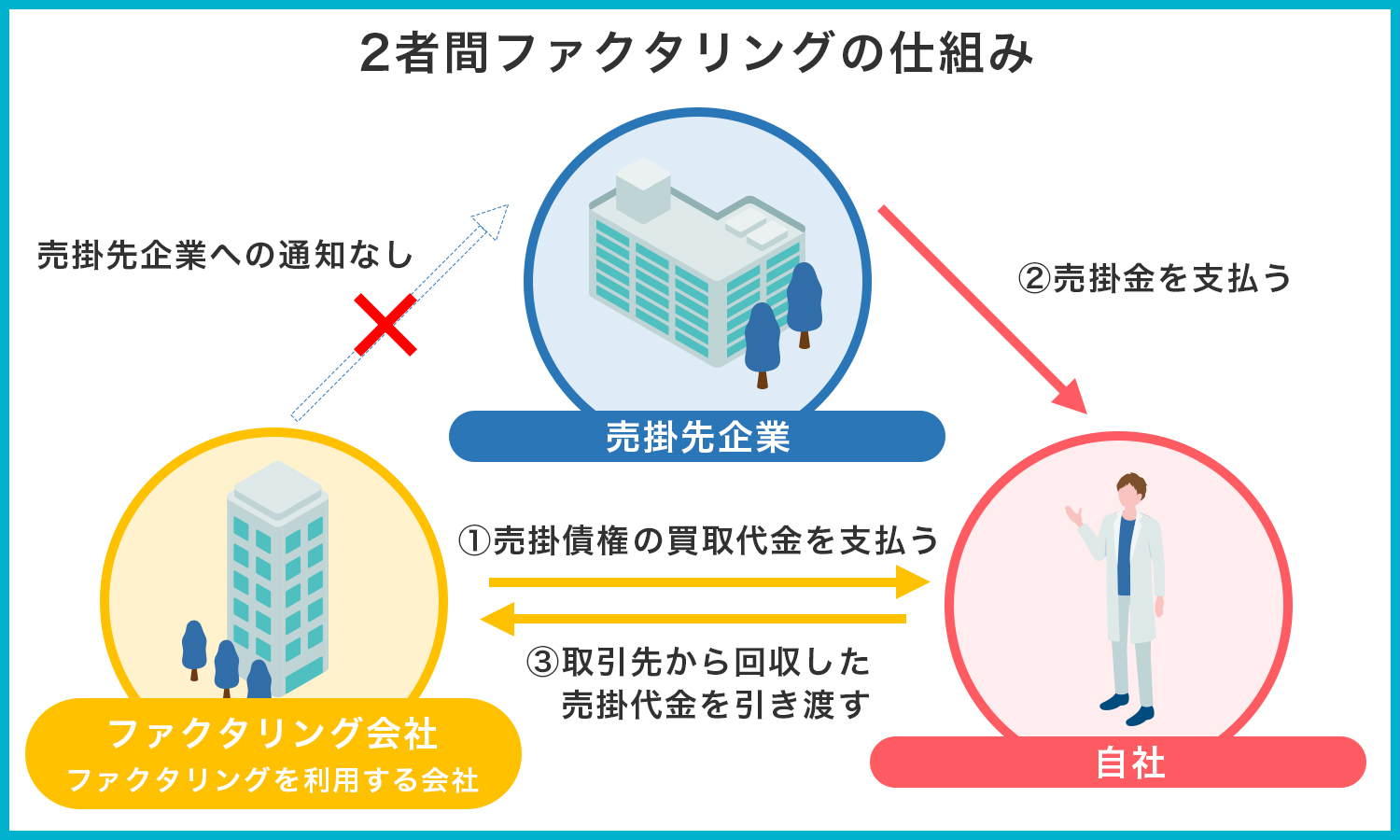

2者間ファクタリングでは、その名の通り、ファクタリング会社とその利用者の2者間でのみ契約が締結されます。

ファクタリング会社と売掛先の企業が、直接やり取りすることはありません。

具体的な流れを、以下に整理しました。

【2者間ファクタリングの流れ】

- 利用者が売掛先に商品やサービスを提供し、代金を請求する

- 利用者がファクタリング会社へファクタリングを申し込む

- ファクタリング会社が利用者の審査を行う

- 審査後、ファクタリング会社が利用者に買取条件や手数料を提示する

- 提示された条件で合意を得られたら、利用者がファクタリング会社に売掛債権を譲渡する

- ファクタリング会社が利用者に売掛債権の金額から手数料を差し引いた額を支払う

- 売掛先が利用者に売掛金を支払う

- 利用者がファクタリング会社に回収した代金を支払う

このように、利用者を介して売掛債権が移動するのが、2者間ファクタリングです。

ファクタリング会社とのやり取りのみで完結するため、必要な手順が少ないのが特徴です。

3者間ファクタリングとの差異

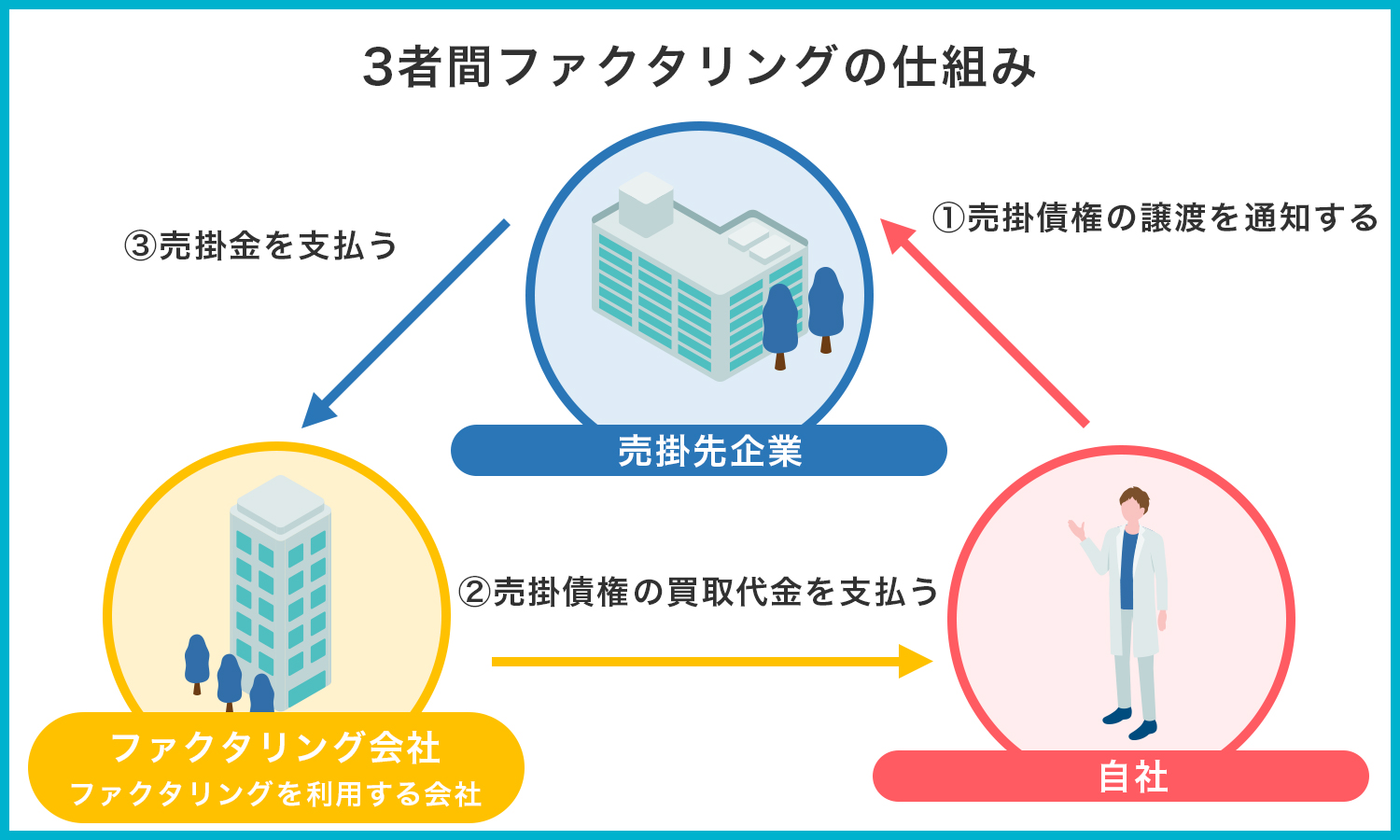

対して、売掛先もファクタリング会社との取引に関与するのが、3者間ファクタリングです。

その特徴や取引の流れは、2者間ファクタリングと大きく異なります。

【3者間ファクタリングの流れ】

- 利用者が売掛先に商品やサービスを提供し、代金を請求する

- 利用者がファクタリング会社へファクタリングを申し込む

- ファクタリング会社が利用者の審査を行う

- 審査後、ファクタリング会社が利用者に買取条件や手数料を提示する

- 利用者が売掛先に債権の譲渡を通知する

- 提示された条件で合意を得られたら、利用者がファクタリング会社に売掛債権を譲渡する

- ファクタリング会社が利用者に売掛債権の金額から手数料を差し引いた額を支払う

- 売掛先がファクタリング会社に売上代金を支払う

3者間ファクタリングでは、売掛先に売掛債権の譲渡を通知する必要があります。

また、売掛債権が譲渡されたのちは、ファクタリング会社と売掛先が直接取引するのも、2者間ファクタリングとは異なる点です。

2者間ファクタリングのメリット

2者間ファクタリングには、3者間ファクタリングと比較してどのようなメリットがあるのでしょうか?

以下に、代表的な3つのメリットを整理しました。

メリット➀売掛先に取引する旨を知らせる必要がない

先に述べた通り、2者間ファクタリングでは、売掛先にファクタリングを利用する旨を通知する必要がありません。

これは、企業としての信用を維持するうえで、非常に重要です。

売掛先にファクタリング利用の事実が伝わると、「資金繰りに苦労しているということは、経営状況が悪化しているのかも」と、不信感を抱かれかねません。

そうなると、関係性が悪化し、以降の取引に応じてもらえなくなる可能性があります。

2者間ファクタリングでは売掛先に利用を知られる心配が少ないので、そういったリスクがなく、安心して資金を調達できます。

ただし、後述する「債権譲渡登記」を実施した場合、ファクタリングの取引内容を公示することになるので、売掛先に取引について知られる可能性はゼロではありません。

メリット②現金化までのスピードが早い

ファクタリング会社とのやり取りだけで済む2者間ファクタリングでは、よりスピーディーに売掛債権を現金化できます。

3者間ファクタリングでは、売掛先への事前説明といった信頼関係維持のための作業が発生するので、どうしても現金化までに一定の期間を要してしまいます。

ですので、とにかく早く現金が欲しい状況であれば、2者間ファクタリングの利用がおすすめです。

メリット③償還請求権が生じない

3者間ファクタリングにも同様のことが言えますが、2者間ファクタリングではファクタリング会社に対して償還請求権が生じません。

償還請求権とは、譲渡した債権の売掛先が倒産して、売上代金を回収できなかった場合、ファクタリング会社が利用者に支払いを請求できる権利のことです。

2者間ファクタリングでは原則この権利が生じないため、実際に利用者が売上代金を回収できなかった際に、ファクタリング会社から支払いを請求されずに済みます。

ただし、なかには償還請求権のある2者間ファクタリングを提供している会社も存在しています。

そもそも償還請求権がある場合、それは融資扱いになる可能性が高く、通常のファクタリングとは契約の内容が異なるかもしれないため、注意が必要です。

その点を把握しないまま利用してしまうと、思わぬトラブルに発展するおそれもあります。

ですので、ファクタリングの契約前には、必ず償還請求権の有無を確認しておきましょう。

2者間ファクタリングのデメリット

資金調達の手段として非常に有用な2者間ファクタリングですが、無視できない3つのデメリットも存在しています。

デメリット➀手数料が割高になる

2者間ファクタリングは、3者間ファクタリングよりも手数料が割高になります。

それぞれの手数料の相場は、2者間ファクタリングが8~18%、3者間ファクタリングが2~9%ほどです。

ここまで手数料に差が生じる背景には、ファクタリング会社が代金を回収できない貸倒リスクの差が関係しています。

3者間ファクタリングでは、ファクタリング会社が売掛債権の存在を直接確認できるので、代金を回収できないリスクが比較的少なく、そのぶん手数料も抑えられます。

一方で、2者間ファクタリングだと、ファクタリング会社は利用者を介さなければ代金を回収できません。

そのため、代金を利用者に持ち逃げされたり、使い込まれたりする可能性が出てきます。

そうしたリスクが加味され、2者間ファクタリングでは手数料が高めに設定されているのです。

デメリット②審査が厳しい

手数料の高さと同じ理由から、2者間ファクタリングでは審査基準もより厳しくなります。

審査では、売掛先の財務状況とともに、ファクタリングを利用する事業者側の資金の動きも確認されます。

その際は以下の書類が必要となるので、必ず不備なく揃えておきましょう。

【ファクタリングの審査に必要な書類の例】

- 本人確認書類

- 入出金明細

- 譲渡予定の債権の請求書

- 昨年度の決算書一式(法人の場合)

- 昨年度の確定申告書(個人事業主の場合)

ただし、銀行の融資よりも審査が厳しくなるケースはまずないので、過度に心配する必要はありません

デメリット③個人事業主は利用できない場合もある

個人事業主は「債権譲渡登記」を行えないため、2者間ファクタリングを利用できない場合があります。

債権譲渡登記とは、法人の保有する債権が譲渡されたことを公示する制度です。

債権の保有者や譲渡先などの情報を第三者に証明し、取引内容の透明性を確保するのが目的です。

この制度は、2者間ファクタリングにおいて重要な役割を担います。

すでにある会社へ譲渡したはずの債権を、別の会社へ譲渡してしまう二重譲渡の発生を防ぐためには、債権譲渡登記が欠かせないのです。

よってほとんどのファクタリング会社が、2者間ファクタリングを利用する際の条件として、債権譲渡登記を要しています。

しかし、債権譲渡登記が行えるのは法人のみなので、個人事業主が2者間ファクタリングを利用できるケースは限られます。

売掛先の承諾を明示的に得る3者間ファクタリングなら、債権譲渡登記は不要なので、個人事業主でファクタリングを利用したい方は、そちらをご検討ください。

2者間ファクタリングは違法ではない

「2者間ファクタリングって違法な取引じゃないの?」と心配されている方もいらっしゃるかもしれませんが、その認識は誤りです。

以下にて、2者間ファクタリングが合法的な取引である根拠を解説いたします。

債権の譲渡は民法で定められた内容に則っている

まず、債権の譲渡については、民法第466条に記載された内容に該当する行為であり、なんら違法性もありません。

債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

引用元:e-gov法令検索

なお、上記の内容は2020年に改正されており、2者間ファクタリングの利用拡大の一助となりました。

この点については、のちほど詳しく解説いたします。

また、民法第555条に記載された内容に則ると、ファクタリングは売買契約にあたると判断できます。

売買は、当事者の一方がある財産権を相手方に移転することを約し、相手方がこれに対してその代金を支払うことを約することによって、その効力を生ずる。

引用元:e-gov法令検索

つまり、ファクタリングは融資にはならないので、貸金業法や金融関連諸法令に抵触する心配は無用です。

過去に裁判で違法となったケースがない

ファクタリングに関する過去の裁判において、2者間で締結された通常のファクタリング が違法だと判断されたケースはありません。

ただし、当該契約が融資と認定されれば違法となります。裁判で争点となったのは、主に「当該契約が融資にあたるのではないか」という点です。

メリットの項目で説明したように、償還請求権のある契約は融資として見なされます。

融資を行うには貸金業としての登録が必要になりますが、それをしないまま償還請求権つきの契約を締結すると、違法行為となります。

通常の2者間ファクタリングは融資にはならないので、貸金業登録は不要です。

そのため、上記の観点で法的な問題が発生することはないと言えます。

2020年の法改正による変更点とその影響

2者間ファクタリングの法的根拠となっている民法466条は、2020年4月の法改正で、内容が一部変更されています。

それ以前の民法では、譲渡禁止特約がついている債権については譲渡できない、すなわちファクタリングできないとされていました。

しかし、民法466条の2項が以下のように修正されたことで、その制約を解消できるようになったのです。

当事者が債権の譲渡を禁止し、又は制限する旨の意思表示(以下「譲渡制限の意思表示」という。)をしたときであっても、債権の譲渡は、その効力を妨げられない。

引用元:e-gov法令検索

上記はつまり、たとえ譲渡禁止特約がついていたとしても、債権の譲渡は原則可能であると意味しています。

これについては、経済産業省も同様の見解を示しています。

「そうなると、今度は債権者・債務者間の契約そのものを解除されてしまうのでは?」という懸念を抱く方もいらっしゃるでしょう。

しかし、法務省からも以下のような解釈が出ていますので、債権譲渡を理由に契約解除される可能性は、極めて低いと言えます。

・資金調達目的での債権譲渡については、契約の解除や損害賠償の原因とはならない。

・譲渡されても特段の不利益はないにもかかわらず、取引の打切りや解除を行うことは、極めて合理性に乏しく、権利濫用等に当たり得る。引用元:経済産業省「債権法改正を踏まえた解釈・取扱い」

売掛債権の活用促進は、中小企業の資金調達方法の拡充を目指し、国が推し進めている施策です。

円滑に資金調達を行ってもらうために、国としても、譲渡禁止特約にともなう制約を解消したいという意図があるわけです。

2者間ファクタリングでは迅速に現金を調達できる

いかがでしたでしょうか。

2者間ファクタリングは、スピーディーに売掛債権を現金化できるので、資金調達の手段として非常に有用です。

国も利用を促進していることから、今後も利用者は増えていくと予想されます。

個人事業主では利用が難しいという側面もありますが、なかには、そうした方向けのプランを提供しているファクタリング会社も存在します。

ですので、まずはご自身がファクタリングを利用できるかどうか、ご相談するところから始めるとよいでしょう。

資金調達ニュース.comでは、ファクタリングの審査に通るためのポイントや、おすすめのファクタリング会社なども紹介しております。

「ファクタリングの知識をより深めたい」とお考えの経営者様は、ぜひ当サイトをご利用ください。

参考:2社間と3社間ファクタリングの仕組みと違いは?特徴や注意点も解説

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。

この記事の執筆者:資金調達ニュース編集部

資金調達ニュースは経営者様の資金調達に関するお悩みを解決するために

「ファクタリング」などの資金調達に関する情報やノウハウを提供する

資金調達情報サイトです。

資金調達ニュース編集部ではこれまでに100本以上のハウツー記事をお届けしております。

資金調達でお悩みの経営者様のお役に立てますと幸いです。

保有資格:宅地建物取引士・日商簿記検定2級・ファイナンシャル・プランナー2級

ファクタリングの比較ランキング記事

運営者情報

おすすめのファクタリング会社

申請から入金まで

最短40分!

対面手続きは一切不要

-

スピード審査!最短10分で審査が完了

-

Webで完結!面倒な手続き・対面のやり取りは一切不要

-

登録費用・システム利用料は0円

- 手数料は業界最低水準の1.5%~

- 買取可能額は1万円~上限なし

-

株式会社JPSの口コミ・評判は?利用時の流れも解説

株式会社JPSは、東京に本社を置くファクタリング会社です。 申し込みから入金までは最短1時間で完了するため、同社のファクタリングサービスの利用を検討している事業者様もいらっしゃるのではないでしょうか。...

-

ペイトナーの審査時間は?土日利用は可能?ペイトナーの特徴を解説

ペイトナーは、審査のスピードに強みを持つファクタリング会社です。 資金調達を急ぐ事業者様のなかには、ペイトナーの利用を検討している方もいらっしゃるでしょう。 しかし、申し込みを決める前に、実際にどの程...

-

BIZパートナーの口コミ・評判は?必要書類や審査ポイントも解説

BIZパートナーは、スピード対応に強みを持つファクタリング会社です。 ファクタリングでの資金調達を検討する事業者様のなかには、同社を選択肢に挙げている方もいるのではないでしょうか。 安心して資金調達を...