ファクタリングとは

ファクタリングとは、資金調達方法の一つとして提供されているサービスです。

事業者が保有している売掛債権を、ファクタリング会社に買い取ってもらうことで資金を調達できます。

一般的な企業間取引において、商品やサービスの売上代金は、売掛債権の回収期日に入金されます。

支払いサイトによっては、契約が成立してから売上代金を得られるまでに、1か月、2か月と待つこともあるでしょう。

もし、自社の経営状態が芳しくなければ、売上代金が入金される前に、資金に余裕がなくなってしまうこともあるかもしれません。

そのようなときにファクタリングを利用すれば、ファクタリング会社が売掛債権を買い取ってくれるので、売掛先からの入金を待たずして資金を調達できるというわけです。

ファクタリングの種類

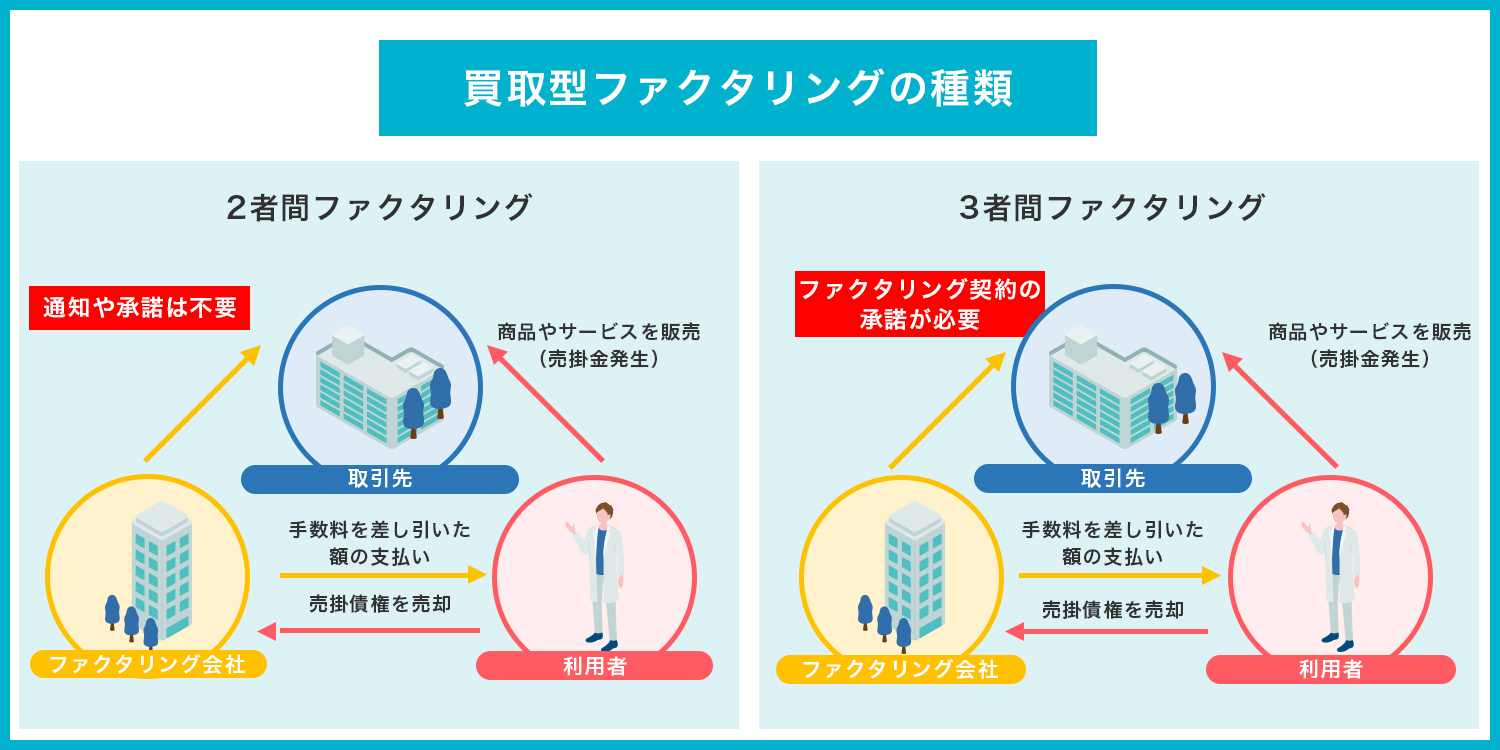

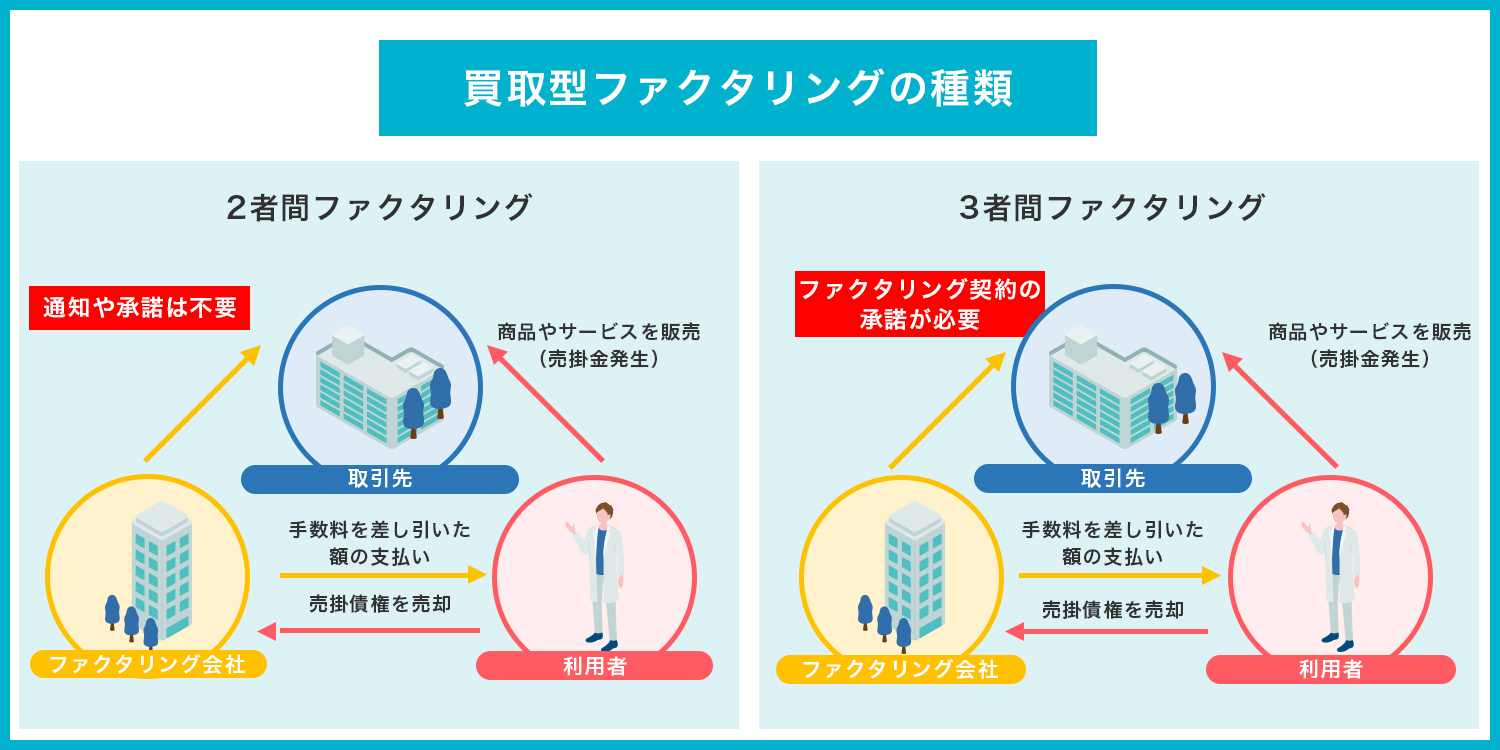

ファクタリングは、その取引のフローによって2者間ファクタリングと3者間ファクタリングの2種類に分けられます。

2者間ファクタリングの場合は、売掛先から売上代金が入金されたら、その額を利用者がファクタリング会社に支払います。

ファクタリング会社と、利用者のみでやり取りが完結するため、売掛先に別途連絡などの必要はありません。

一方で3者間ファクタリングでは、売掛先も取引に加わります。

売掛先が直接、ファクタリング会社に売上代金を支払うため、利用者は事前に売掛先に対し、ファクタリングを利用する旨を伝えておく必要があります。

一見すると、2者間ファクタリングは手間が少なく、ファクタリングを利用する事実を売掛先に知られにくいという側面もあるためメリットが大きく見えるかもしれません。

しかしその分、手数料は2者間ファクタリングのほうが3者間ファクタリングよりも高い傾向にあります。

どちらのほうがおすすめなのかは、売掛先との関係性や、資金調達にかけられる予算によっても異なるため、自社の状況を鑑みて総合的に判断しましょう。

おすすめのファクタリング会社16選!

ここからは、資金調達ニュース.comが厳選した、おすすめのファクタリング会社を16社紹介いたします。

手数料率や入金スピード、サポート体制など、強みは各社異なりますので、比較したうえで条件に合う依頼先をご検討ください。

①ビートレーディング|安定した会社を選びたい

|

手数料率

|

2者間:4%~12%程度

3者間:2%~9%程度

|

|

審査時間

|

最短30分

|

|

入金スピード

|

・最短2時間

・17時までに契約完了で即日入金可能

|

|

買取可能額

|

下限・上限なし

|

|

契約形態

|

・2者間ファクタリング

・3者間ファクタリング

・注文書ファクタリング

・診療報酬ファクタリング

・介護報酬ファクタリング

|

|

対象事業者

|

法人・個人事業主

|

|

必要書類

|

・通帳のコピー(表紙付き、直近2か月分)

・口座の入出金明細(直近2か月分)

|

|

取引の方法

|

・オンライン

・来社

・出張

|

|

対応エリア

|

全国

|

|

営業時間

|

9:30~18:00(土日・祝日を除く)

|

|

運営会社

|

株式会社ビートレーディング

|

まずご紹介するのは、ファクタリングのパイオニアである株式会社ビートレーディングのサービスです。

同社は2013年よりファクタリングサービスを展開しており「ファクタリングを社会に根付かせる」ことを経営理念として掲げ、サービス向上に努めています。

2025年3月時点での累計取引数は71,000社、累計買取額は1,550億円という実績からは、非常に多くの信頼を得ていることがうかがえます。

ビートレーディングでは2者間ファクタリングと3者間ファクタリングの両方を提供しており、また診療報酬や介護報酬の買取にも対応可能です。

請求書ではなく注文書を買い取ってもらうこともでき、一般的なファクタリングよりもさらにスピーディーな資金調達が叶います。

手数料率は、2者間ファクタリングは4%~12%程度、3者間ファクタリングは2%~9%程度とリーズナブルです。

特に、手数料率が高くなりがちな2者間ファクタリングは、相場の8%~18%と比較すると非常に利用しやすく設定されていることがわかります。

また、ビートレーディングのファクタリングサービスでは、買取額に上限・下限が設定されていません。

下は3万円、上は7億円の買取実績があるので、審査にさえ通過すればほとんどの方が売掛債権を買い取ってもらえると言っても差し支えないでしょう。

さらに、オンラインでの取引に対応しており、申し込みから最短2時間での入金も可能です。

信頼性とスピード感を兼ね備えたサービスといえるため、ファクタリングの利用を検討している多くの方におすすめです。

ビートレーディングのファクタリングがおすすめの方

- ファクタリングの利用が初めてで、とにかく安定した会社を利用したい

- 2者間ファクタリングを低い手数料率で利用したい

- 買取額に下限・上限のないファクタリングサービスを探している

ビートレーディングに

無料で相談する

【ビートレーディングの口コミ・評判はこちら】

②日本中小企業金融サポート機構|経営の課題をプロに相談したい

|

手数料率

|

1.5%~

|

|

審査時間

|

最短30分

|

|

入金スピード

|

最短3時間

|

|

買取可能額

|

下限・上限なし

|

|

契約形態

|

・2者間ファクタリング

・3者間ファクタリング

|

|

対象事業者

|

法人・個人事業主

|

|

必要書類

|

・通帳のコピー(表紙付き、直近3か月分)

・口座の入出金履歴(直近3か月分)

|

|

取引の方法

|

・オンライン

・来社

・出張

|

|

対応エリア

|

全国

|

|

営業時間

|

9:30~18:00(土日・祝日を除く)

|

|

運営会社

|

一般社団法人 日本中小企業金融サポート機構

|

日本中小企業金融サポート機構は、中小企業の経営面・資金面の課題解決を支えることを目的に設立された、一般社団法人です。

資金調達をはじめとするさまざまなサポートを提供しており、そのうちの一つにファクタリングサービスがあります。

ファクタリングサービスの手数料率は1.5%と業界トップクラスの数値を掲げており、また平日17時までに契約が完了すれば即日入金が可能です。

リーズナブルかつスピード感のあるサービス体制なので、すぐに資金調達が必要な中小企業にとって心強い味方となってくれるでしょう。

なお、申し込み後には専属のスタッフから連絡があり、簡単なヒアリングと説明を受けることとなります。

豊富な知識を有したスタッフに現状を相談して、最適なプランを提案してもらえるので、ファクタリングを初めて利用される方でも安心です。

また、同機構は中小企業庁から認定を受けた「経営革新等支援機関」です。

これは、税務や金融、また企業の財務に関する専門的な知識や、中小企業の支援に関する一定の実務経験を有している事実が、国の審査によって認められていることを意味します。

中小企業の抱える課題について熟知したスタッフが在籍しているということなので、経営者の悩みに寄り添ったサポートが期待できます。

ファクタリングの利用はもちろん、経営面の課題の根本的な解決をはかりたい事業者様は、ぜひ相談されてみてはいかがでしょうか。

経営や資金繰りに関する相談は、公式Webサイトから無料で受け付けています。

日本中小企業金融サポート機構のファクタリングがおすすめの方

- 経営の課題をプロに相談したい

- 担当者と話をしながら契約を進めたい

- ファクタリングの利用が初めての中小企業の経営者

日本中小企業金融サポート機構に

無料で相談する

【日本中小企業金融サポート機構の口コミ・評判はこちら】

③みんなのファクタリング|土日・祝日でも当日入金

|

手数料率

|

非公開

|

|

審査時間

|

非公開

|

|

入金スピード

|

最短60分

|

|

買取可能額

|

非公開

|

|

契約形態

|

2者間ファクタリング

|

|

対象事業者

|

法人・個人事業主

|

|

必要書類

|

・顔写真付きの身分証明書

・請求書

・通帳

|

|

取引の方法

|

・オンライン

|

|

対応エリア

|

全国

|

|

営業時間

|

9:00~18:00

|

|

運営会社

|

株式会社チェンジ

|

オンラインで完結するファクタリングサービスをお探しであれば、株式会社チェンジの運営する「みんなのファクタリング」がおすすめです。

みんなのファクタリングの最大の特徴は、スピード対応に特化している点です。

契約形態は2者間ファクタリングのみなので、売掛先と連絡をとりあう必要がありません。

また審査には独自のAI審査を用いており、申し込みから最短60分での入金が叶います。

完全オンラインで非対面かつ、電話でのやり取りも発生しないので、徹底的に効率を重視したサービスと言えます。

審査に通過し、18時までに契約依頼を出せば、土日・祝日であっても当日付での入金が可能です。

ただし、公式Webサイトでは手数料率が公開されていません。

手数料率を把握したうえで、可能な限りリーズナブルに利用したいとお考えの方は、申し込む前に問い合わせましょう。

また、面談やヒアリングがないため、利用者ごとの細かな事情を汲み取ってもらったり、個別の相談をしたりといった対応は難しくなってしまいます。

とはいえ、AI審査には、株式会社チェンジ独自の基準を採用しているとも明言されています。

つまり、他社で買取を断られた売掛債権でも、「みんなのファクタリング」の基準では、審査に通過して買い取ってもらえる可能性があるということです。

AIによる一律審査の都合上、個別対応を求めるのは難しいですが、そもそもの基準が柔軟であることが示唆されているので、申し込みだけでも試してみてもよいかもしれません。

みんなのファクタリングがおすすめの方

- 土日・祝日でも当日中に入金してもらいたい

- 電話の必要がない、完全オンラインのサービスを探している

- 他社でファクタリングの審査に落ちてしまった

みんなのファクタリングに

無料で相談する

【みんなのファクタリングの口コミ・評判はこちら】

④株式会社Mentor Capital|訪問必須の安心サポート

|

手数料率

|

5%~20%

|

|

審査時間

|

30分以内

|

|

入金スピード

|

最短即日

|

|

買取可能額

|

30万円~1億円

|

|

契約形態

|

・2者間ファクタリング

・3者間ファクタリング

・診療報酬ファクタリング

・介護報酬ファクタリング

|

|

対象事業者

|

法人・個人事業主

|

|

必要書類

|

・本査定申込書

・入金予定表

・支払予定表

・通帳のコピー(表紙付き・3か月分)

・登記簿謄本

|

|

取引の方法

|

・来社

・出張

・郵送

|

|

対応エリア

|

全国

|

|

営業時間

|

9:30~18:30(土日・祝日を除く)

|

|

運営会社

|

株式会社Mentor Capital

|

「株式会社Mentor Capital(メンターキャピタル)」は、ファクタリングをはじめとする資金調達のサポートに特化している会社です。

大きな強みとして、サービスの柔軟性が高いことが挙げられます。

契約の際は、新宿本社への訪問あるいは担当者の出張が必要ですが、全国対応が可能です。

問い合わせの翌日に、大阪に担当者が出張した事例もあり、対応力に優れていることがわかります。

最短で即日入金も可能で、オンラインのサービスに引けを取らないスピード感です。

「担当者に直接相談したいが、できるだけ日数をかけずに資金を調達したい」といったニーズにも応えてくれるでしょう。

また、初めて利用する顧客に対して3,000万円もの買取を実施した実績があります。

初回利用では買取金額に上限が定められているサービスも多いので、この実績は心強いですよね。

提示されている手数料率は5%~20%とやや幅がありますが「リピート利用で、初回よりも手数料率が安くなった」というユーザーの声もあります。

さらに、株式会社Mentor Capitalはファクタリング以外の場面でも心強いパートナーとなってくれます。

資金繰りのアドバイスを受けることができるほか、ファクタリングとは別で融資を受けることになった場合、融資交渉に同行してもらうことも可能です。

同社の担当者の同行により、900万円の長期融資に成功した事例もあるようです。

原則オンラインには対応していませんが、柔軟な対応力や、ファクタリング以外のサポート提供は、対面でのやり取りを重視している企業方針ならではと言えます。

株式会社Mentor Capitalのファクタリングがおすすめの方

- 東京都新宿区近郊に事業所がある

- 遠方だができるだけすぐに資金を調達したい

- 資金繰りについてプロに相談したい

メンターキャピタルの

公式サイトを見る

【メンターキャピタルの口コミ・評判はこちら】

⑤ベストファクター|建設業におすすめ

|

手数料率

|

2%~20%

|

|

審査時間

|

最短5分

|

|

入金スピード

|

最短即日~3営業日程度

|

|

買取可能額

|

30万円~1億円

|

|

契約形態

|

2者間ファクタリング

|

|

対象事業者

|

法人・個人事業主

|

|

必要書類

|

・本人確認書類

・入出金の通帳

・請求書・見積書・基本契約書

・納税証明書

・印鑑証明書

・登記簿謄本

|

|

取引の方法

|

・来社

・出張

|

|

対応エリア

|

全国(東京本社か大阪支社への訪社あるいは出張が必要)

|

|

営業時間

|

10:00~19:00(土日・祝日を除く)

|

|

運営会社

|

株式会社アレシア

|

ベストファクターは、株式会社アレシアの提供するファクタリングサービスです。

卸売業やサービス業など、幅広い業界の利用実績がありますが、最多利用業種は建設業となっています。

建設業は他業種と比べると、支払いサイトが長く、資金繰りの悩みに陥りがちな傾向にあります。

そんな建設業からの相談は、豊富な実績をもとに柔軟に対応してもらえるかもしれません。

また利用に際しては、煩雑な工程を最小限に抑えており、契約時の面談以外はオンラインで完結します。

即日入金にも対応しており、2024年1月時点での即日振込実行率は59.5%を達成しています。

なお、面談の際は東京都新宿区の本社か大阪支社に赴く必要がありますが、遠方の場合は出張を依頼することも可能です。

さらに、運営会社である株式会社アレシアは、注文書ファクタリングサービスである「BEST PAY」も提供しています。

ファクタリングサービスを複数提供していることから、ファクタリングについて十分な知識や実績がある会社だと判断して差し支えないでしょう。

BEST PAYでは注文書を用いて売掛債権を売却できるため、案件を受注したタイミングですぐに資金調達が叶います。

手数料率で比較すると、ベストファクターは2%~20%、BEST PAYは5%~となっており、注文書が用いられるぶんBEST PAYのほうが手数料率が高く設定されています。

両者の特徴を比較して、自社に合っているサービスを選びましょう。

どちらを選ぶべきか迷うのであれば、株式会社アレシアに相談するのも一案です。

ベストファクターがおすすめの方

- 建設業で、資金繰りに悩んでいる

- 新宿あるいは大阪に事業所がある

- 注文書ファクタリングの利用も視野に入れている

ベストファクターの

公式サイトを見る

【ベストファクターの口コミ・評判はこちら】

⑥QuQuMo|オンライン完結でスピード追及

|

手数料率

|

1%~

|

|

審査時間

|

最短30分

|

|

入金スピード

|

最短2時間

|

|

買取可能額

|

上限なし

|

|

契約形態

|

2者間ファクタリング

|

|

対象事業者

|

法人・個人事業主

|

|

必要書類

|

・請求書

・通帳

|

|

取引の方法

|

・オンライン

|

|

対応エリア

|

全国

|

|

営業時間

|

10:00~17:00(土日・祝日を除く)

|

|

運営会社

|

株式会社アクティブサポート

|

オンライン完結かつ、スピード入金で手数料率も低いファクタリングサービスをお探しであれば、QuQuMo(ククモ)がおすすめです。

QuQuMoは「Quality(高品質)・Quick(スピーディー)・Money(資金調達)」の頭文字から命名されており、その名の通り、非常に満足感の高いサービスとなっています。

法人・個人事業主問わず、売掛債権さえあれば利用可能で、買取可能額には上限が設定されていません。

審査時間は最短30分で、申し込みから最短2時間で入金されます。

また、手数料率が高くなりがちな2者間ファクタリングのみを提供しているにもかかわらず、手数料率は1%~と低水準を誇ります。

審査の内容によっては電話にて簡単なヒアリングが実施される場合がありますが、基本的にはオンラインのみで完結するので、面談は原則不要です。

さらに、運営会社である株式会社アクティブサポートは各種コンサルティング事業も行っているため、ファクタリング以外の相談も可能です。

たとえば、財務コンサルティングサービスでは、M&Aの検討やデューデリジェンスをはじめとする、多角的な観点から資金戦略の解決プランを提示してもらうことができます。

相談できる内容は、「赤字体質の経営を改善としたい」といった会社経営の根本的なものから、「M&Aについてアドバイスをもらいたい」という踏み込んだものまでさまざまです。

ファクタリングの利用だけでは、資金繰りの根本的な課題を解決できないという場合は財務コンサルティングの利用を検討してもよいかもしれません。

QuQuMoのファクタリングがおすすめの方

- 2者間ファクタリングを低い手数料率で利用したい

- オンラインのみで完結するサービスを利用したい

- 経営に関するコンサルティングも依頼したい

QuQuMoの

公式サイトを見る

【QuQuMoの口コミ・評判はこちら】

⑦OLTA|債権の一部買取可能

|

手数料率

|

2%~9%

|

|

審査時間

|

1営業日以内

|

|

入金スピード

|

最短即日

|

|

買取可能額

|

上限・下限なし

|

|

契約形態

|

2者間ファクタリング

|

|

対象事業者

|

法人・個人事業主

|

|

必要書類

|

・本人確認書類

・昨年度の決算書一式

・入出金明細

・売却予定の請求書

|

|

取引の方法

|

・オンライン

|

|

対応エリア

|

全国

|

|

営業時間

|

10:00~18:00(土日・祝日を除く)

|

|

運営会社

|

OLTA株式会社

|

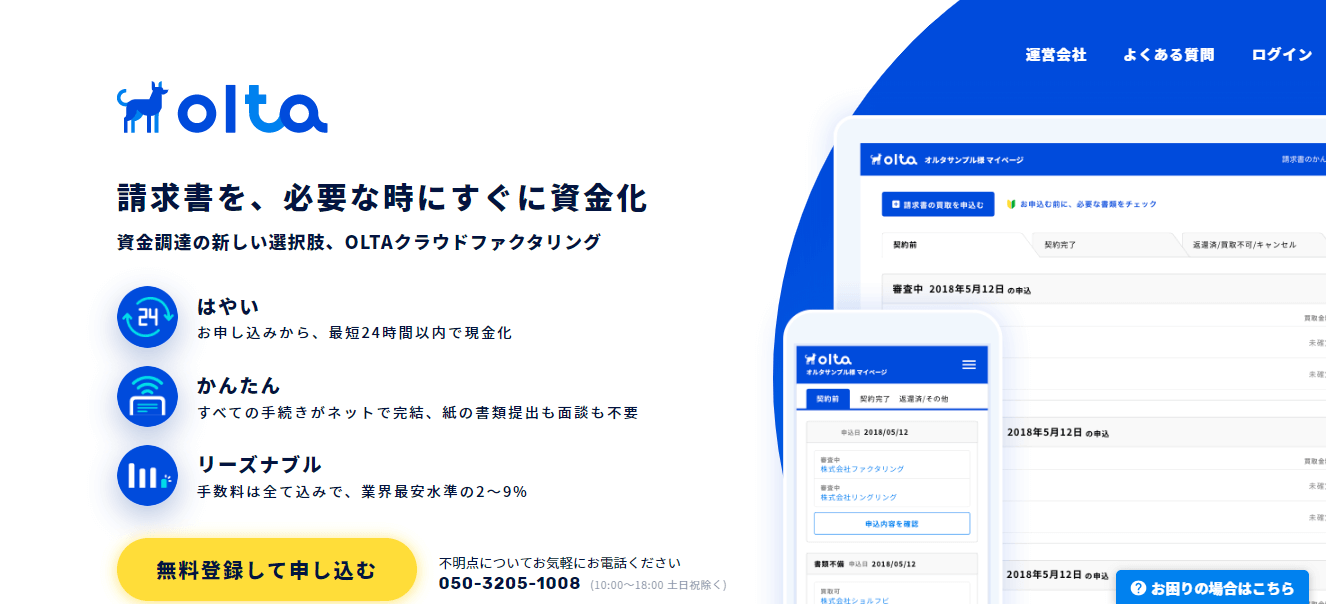

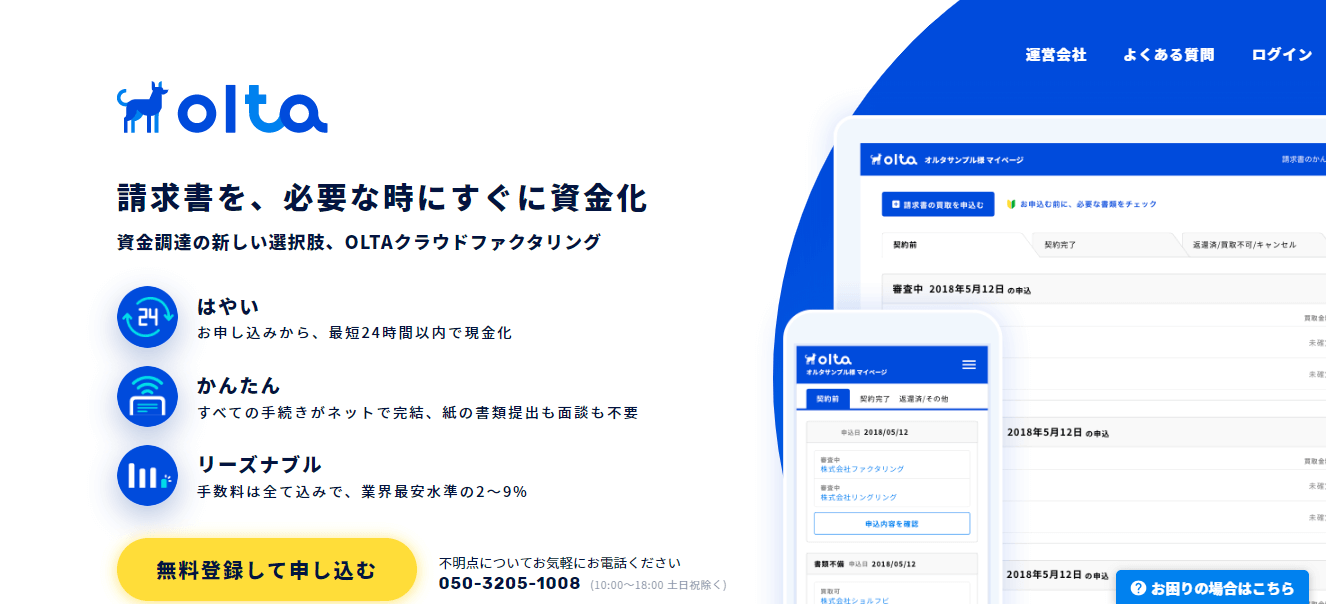

スピード感のあるオンラインファクタリングのサービスとしては、OLTA(オルタ)も挙げられます。

OLTAは2者間ファクタリングのみを提供しており、手数料率は2%~9%と、相場と比較しても非常にリーズナブルです。

AI審査を導入して、なおかつすべての工程をオンライン上で完結させることにより、運営に必要なコストを削減して、安い手数料率を実現しているのです。

PC・スマートフォン問わず、オンライン上で必要書類をアップロードするだけで申し込めるので、時間や場所に左右されずに、任意のタイミングで利用できます。

審査結果は申し込みから1営業日以内に通達され、その後契約を結べば、即日ないし翌営業日には入金されます。

なお、オンライン完結のサービスではありますが、平日のみ電話での相談も受け付けているため、担当者に直接相談したい場合も安心です。

さらに買取可能額には上限・下限が定められておらず、売掛債権額のうち一部のみを買い取ってもらうことも可能です。

たとえば、請求書に100万円と記載されている売掛債権であっても、50万円調達できれば十分なのであれば、うち50万円のみを売却することができます。

また、2021年6月時点で提携銀行数はNo.1を誇り、三菱UFJ銀行や三井住友銀行、みずほ銀行をはじめ、多くの銀行と提携しています。

群馬銀行や名古屋銀行など、各地の地方銀行ともエリアを問わず提携しているため、地域密着型の事業者にとっても使いやすいサービスといえるでしょう。

OLTAのファクタリングがおすすめの方

- オンラインのみで完結するサービスを利用したい

- 売掛債権のうち一部のみを売却したい

- 地方銀行の口座に入金してもらいたい

OLTAの

公式サイトを見る

【OLTA(オルタ)の口コミ・評判はこちら】

⑧ペイトナー|最短10分で入金

|

手数料率

|

10%

|

|

審査時間

|

最短10分

|

|

入金スピード

|

最短10分

|

|

買取可能額

|

25万円~100万円

※初回は25万円まで

※上限は利用実績により拡大

|

|

契約形態

|

2者間ファクタリング

|

|

対象事業者

|

法人・個人事業主

|

|

必要書類

|

・本人確認書類

・請求書

・入出金明細

|

|

取引の方法

|

・オンライン

|

|

対応エリア

|

全国

|

|

営業時間

|

10:00~19:00(土日・祝日を除く)

|

|

運営会社

|

ペイトナー株式会社

|

とにかく煩雑な手順を避け、最短ルートで資金を調達したいのであれば、「どこよりも簡単」を掲げるペイトナーをご検討ください。

日本経済新聞やダイヤモンド・オンライン、TBSラジオなど、多数の大手メディアで取り上げられた実績から、サービスの信頼性がうかがえます。

ペイトナーの利用に際して、事業計画書や決算書などの書類は不要です。

請求書をアップロードするだけで、最短10分で売却金額が入金されます。

このスピード感は、審査完了と同時に入金するという仕組みによって成り立っています。

一般的なファクタリングサービスでは、審査完了後に利用者側で審査結果を確認し、問題がなければ契約に進んで、契約提携後に売却金額が入金されることがほとんどです。

サービスによっては、契約の際に対面での面談を実施する場合もあります。

その点ペイトナーでは、審査完了のタイミングでそのまま入金しているため、申し込みから最短10分という業界屈指の迅速さを実現できているのです。

ただし、この点に関してはデメリットもあります。

審査結果を見てから契約を判断するという猶予が与えられないため、他社との相見積もりをとることができません。

ペイトナーでは、手数料率が10%とやや高めに設定されているため、同じ条件でも他社だと、よりリーズナブルに利用できる可能性があります。

あくまでも、“可能な限りすぐに現金を調達すること”を最優先しているサービス設計という旨を念頭に置きましょう。

ペイトナーがおすすめの方

- とにかくすぐに資金を調達したい

- 他社との相見積もりはしなくとも問題ない

- 面談を必要としていない

ペイトナーに無料で相談する

【ペイトナーの口コミ・評判はこちら】

⑨labol|個人事業主の利用が可能

|

手数料率

|

10%

|

|

審査時間

|

非公開

|

|

入金スピード

|

最短60分

|

|

買取可能額

|

1万円~上限なし

|

|

契約形態

|

2者間ファクタリング

|

|

対象事業者

|

法人・個人事業主

※フリーランス・個人事業主に特化

|

|

必要書類

|

・本人確認書類

・請求書

・取引を示すエビデンス(取引先とのメール等)

|

|

取引の方法

|

・オンライン

|

|

対応エリア

|

全国

|

|

営業時間

|

24時間365日

※審査を実施していない日時もあり

|

|

運営会社

|

株式会社ラボル

|

labol(ラボル)は、フリーランス・個人事業主の利用に特化しているファクタリングサービスです。

「個人事業主なので融資を断られた」「売掛債権が小額なので他社で買い取ってもらえなかった」といった、個人事業主ならではの悩みに寄り添ってくれます。

買取可能額は1万円からなので、企業と比べると売掛債権額が安価になりがちな個人事業主でも利用しやすいです。

独立直後の状態や、新規取引であっても業種・職種を問わず買い取ってもらえます。

手数料率は一律10%と、他社と比べるとやや高く設定されていますが、個人事業主に特化しているという点を考慮すると妥当な金額感でしょう。

また、申し込みから最短60分での入金が可能で、審査完了後は銀行の営業時間に左右されず、すぐに現金を受け取ることができます。

さらに、labolに登録すると、家賃や経費などの支払いを先延ばしできる「ラボル カード払い」も利用可能になります。

「ラボル カード払い」は、信販会社の最大手として知られるオリコとの共同運営のサービスです。

家賃や経費の支払い期日に、代理で料金を支払ってもらうことで、支払いを最長60日延ばすことができます。

ファクタリングとうまく組み合わせて活用すれば、個人事業主の資金面での助っ人となってくれるでしょう。

なお、labolの運営会社は、国内最大級のポイントサイト「モッピー」などで有名な、株式会社セレスの100%子会社です。

上場企業かつ、オンラインサービスの運営に長けた会社のグループなので、サービス運営の面において信頼できると言えます。

labolのファクタリングがおすすめの方

- フリーランスや個人事業主

- 小額の売掛債権を売却したい

- 後払いサービスの利用も検討している

ラボルの

公式サイトを見る

【labol(ラボル)の口コミ・評判はこちら】

⑩フリーナンス即日払い|フリーランスも利用可能

|

手数料率

|

3%~10%

|

|

審査時間

|

最短30分

|

|

入金スピード

|

最短即日

※16時半までに即日払いが承認された場合、当日中に入金

|

|

買取可能額

|

非公開

|

|

契約形態

|

2者間ファクタリング

|

|

対象事業者

|

法人・個人事業主

|

|

必要書類

|

・本人確認書類

・請求書

|

|

取引の方法

|

・オンライン

|

|

対応エリア

|

全国

|

|

営業時間

|

非公開

|

|

運営会社

|

GMOクリエイターズネットワーク株式会社

|

フリーランス・個人事業主の方は、GMOグループの運営する「フリーナンス」に登録すれば、個人のビジネスを助けてくれるさまざまなサービスを利用することができます。

「フリーナンス即日払い」は、そんなフリーナンスの全プランに含まれている、独自のファクタリングサービスです。

2者間ファクタリングのみの提供で、手数料率は3%~10%です。

利用にはまずフリーナンスへの会員登録が必要で、本人確認などの工程が発生するため登録完了までに120分程度かかります。

フリーナンスへの登録が済んだら、請求書をアップロードするだけですぐに即日払いの利用を申し込むことができます。

審査時間は30分程度で、サービス名の通り、即日で現金を受け取ることが可能です。

なお、売却金額の受け取りには、フリーナンスのサービスとして提供されている収納代行用口座である「フリーナンス口座」を使います。

このフリーナンス口座は、屋号やペンネームで利用できるだけでなく、使えば使うほど即日払いの手数料率が下がっていくという、うれしいメリットもついています。

口座維持手数料やメインバンクへの振込手数料は無料で、請求書の振込先としても使えるので、フリーランス・個人事業主の方にとっては非常に使いやすいサービスでしょう。

ほかにもフリーナンスでは、業務中の事故や納品物の欠陥を最高5,000万円まで補償してくれる「あんしん補償」をはじめとする、便利なサービスが提供されています。

ファクタリング以外のフリーランス・個人事業主向けのサービスにも興味がある方は登録してみてはいかがでしょうか。

フリーナンス即日払いがおすすめの方

- フリーランス・個人事業主

- 屋号やペンネーム名義で口座を開設したい

- 今後も何度かファクタリングを利用する可能性がある

フリーナンス即日払いの

公式サイトを見る

【フリーナンスの口コミ・評判はこちら】

⑪株式会社JTC|高いセキュリティと高額債権買取

|

手数料率

|

1.2%~

|

|

審査時間

|

非公開

|

|

入金スピード

|

最短1日

|

|

買取可能額

|

100万円~上限なし

|

|

契約形態

|

・2者間ファクタリング

・3者間ファクタリング

|

|

対象事業者

|

法人・個人事業主

※年商7,000万円以上

※個人事業主は取引先の承諾が必要

|

|

必要書類

|

・謄本

・印鑑証明

・決算書

|

|

取引の方法

|

・来社

・出張

・オンライン

|

|

対応エリア

|

全国(名古屋・大阪・東京中心に全国対応可能)

|

|

営業時間

|

8:30~19:00

|

|

運営会社

|

株式会社JTC

|

「2者間ファクタリングと3者間ファクタリング、どちらがいいのか」

「対面で担当者に相談するか、オンラインで済ませるか迷う……」

このようにお悩みの方は、株式会社JTCに相談してみてはいかがでしょうか。

株式会社JTCでは、2者間ファクタリングと3者間ファクタリングをそれぞれ提供しており、やり取りもオンラインと対面から選ぶことができます。

本社所在地は名古屋ですが、東京と大阪にも営業所があり、利用者側で交通費を負担すれば出張対応も可能です。

また、同社の強みとして、情報セキュリティの国際規格である「ISO27001」を取得している点も挙げられます。

ISO27001は、国際的に定められたセキュリティの基準を満たしている企業にのみ与えられる認証ですので、同社には情報の取り扱いに関して一定の信頼性が担保できます。

そのため、オンラインでやり取りを進めることとなっても安心です。

なお、法人・個人事業主ともに相談を受け付けてはいるものの、年商7,000万円以上かつ、取扱金額が100万円以上の場合のみ対象という点にはご注意ください。

また個人事業主の場合は、利用に際し取引先の承諾が必要になります。

そのため「ファクタリングを使うことを取引先にできるだけ知られたくない」とお考えの個人事業主の方は、ほかのサービスを検討したほうがよいでしょう。

とはいえ、手数料は1.2%からと非常にリーズナブルで、また最短即日の入金が可能ですので、高額の資金をすぐに調達したい企業にぴったりのサービスといえます。

株式会社JTCのファクタリングがおすすめの方

- 高額の売掛債権を売却したい会社経営者

- セキュリティ性の高いサービスを利用したい

- 契約形態や取引の方法の選択肢が多いサービスを利用したい

株式会社JTCの

公式サイトを見る

⑫PAYTODAY|スタートアップも利用可能

|

手数料率

|

1%~9.5%

|

|

審査時間

|

最短15分

|

|

入金スピード

|

最短30分

|

|

買取可能額

|

10万円~上限なし

|

|

契約形態

|

2者間ファクタリング

|

|

対象事業者

|

法人・個人事業主

|

|

必要書類

|

・本人確認書類

・請求書

・直近6か月以上の入出金明細

・昨年度の決算書

|

|

取引の方法

|

・オンライン

・出張

|

|

対応エリア

|

全国

|

|

営業時間

|

非公開

|

|

運営会社

|

Dual Life Partners株式会社

|

Dual Life Partners株式会社の運営するオンラインファクタリングサービス「PAYTODAY」では、その名の通り、即日で現金を手にすることができます。

AIによって、面談を実施せずに最短15分で審査が完了し、申し込みからわずか30分で入金されます。

対面での相談を希望する場合は、事務手数料3万円と出張費を支払えば対応が可能です。

またPAYTODAYは「ベンチャー企業・スタートアップ」「地方中小企業」「フリーランス・個人事業主」の支援に注力しており、創業から1年未満でも申し込むことができます。

そのためPAYTODAYは、ビジネスの基盤を作るための資金を調達したい事業者様のニーズに応えてくれるサービスだと言えるはずです。

さらに、PAYTODAYを運営するDual Life Partners株式会社は、将来の売上、いわゆる“将来債権”を買い取るサービス「RBF by PAYTODAY」も運営しています。

RBFがファクタリングと大きく異なるのは、“まだ債権が発生していない状態で資金を調達できる”という点です。

現在の売上を基準としたうえで今後の売上を予測し、将来的な債権を譲渡することによって売却金額を得るという仕組みです。

「売上が上がっているものの、初期投資が先行してトータルでは赤字」といったような状態のスタートアップでも、将来の売上が見込めるのであれば利用することができます。

このようなことからも、Dual Life Partners株式会社自体が資金調達に一定の知識・ノウハウがあり、またスタートアップ・ベンチャー企業に寄り添う体制であることがうかがえます。

PAYTODAYのファクタリングがおすすめの方

- すぐに資金を調達したいスタートアップ・ベンチャー企業の経営者

- 個人事業主

- RBFの利用も視野に入れている

PayTodayの

公式サイトを見る

【PAYTODAY(ペイトゥデイ)の口コミ・評判はこちら】

⑬AGビジネスサポート株式会社(旧・アイフルビジネスファイナンス)|お得に資金調達

|

手数料率

|

2%~

|

|

審査時間

|

非公開

|

|

入金スピード

|

最短即日

|

|

買取可能額

|

10万円~

|

|

契約形態

|

・2者間ファクタリング

・3者間ファクタリング

|

|

対象事業者

|

法人・個人事業主

|

|

必要書類

|

・顔写真付きの本人確認書類

・請求書

・通帳

|

|

取引の方法

|

・オンライン

|

|

対応エリア

|

全国

|

|

営業時間

|

9:30~18:00(土日・祝日を除く)

|

|

運営会社

|

AGビジネスサポート株式会社

|

AGビジネスサポート株式会社は、消費者金融・カードローン業者として知られるアイフルグループのノウハウを結集して創立された、事業者をサポートするためのローン会社です。

主力サービスである各種ビジネスローンやカードローンのほか、ファクタリングサービスも提供しています。

上場企業かつ、金融業界のプロフェッショナルであるアイフルグループの企業なので、サービス提供の面において安心できるでしょう。

提供サービスは2者間ファクタリングおよび3者間ファクタリングで、手数料率は2%~です。

さらに、ファクタリングの利用前に同社の法人向けクレジットカード「ライフカードビジネスライトプラス」に申し込めば、初回利用時の手数料率を1%優遇してもらえます。

ライフカードビジネスライトプラスは、個人事業主でも審査可能で、ビジネス・プライベートともに充実した日々を過ごせる優待サービスも付帯しています。

便利なビジネス用のクレジットカードを発行して、ファクタリングをお得に利用できるという連携は、大手金融業者ならではといえますね。

なお、AGビジネスサポート株式会社のファクタリングサービスは最短即日の入金が可能であるものの、ライフカードビジネスライトプラスの発行には最短で3日程度かかります。

クレジットカードの発行にかかる日数としては十分に短いですが、可能な限りすぐに資金を調達したい場合は、割引サービスは見送ったほうがよいかもしれません。

AGビジネスサポート株式会社のファクタリングがおすすめの方

- 多少の日数がかかっても、可能な限りお得に資金を調達したい

- ビジネス用のクレジットカードの発行も検討している

- 信頼性のある大手企業のサービスを利用したい

⑭株式会社トップ・マネジメント|多様なサービス

|

手数料率

|

2者間:3.5%~12.5%

3者間:0.5%~3.5%

|

|

審査時間

|

最短30分

|

|

入金スピード

|

最短即日

|

|

買取可能額

|

下限なし~3億円

※売掛先1社に対しては1億円まで

|

|

契約形態

|

・2者間ファクタリング

・3者間ファクタリング

・2.5者間ファクタリング

・見積書・受注書・発注書ファクタリング

・介護報酬ファクタリング

・診療報酬ファクタリング

|

|

対象事業者

|

法人・個人事業主

|

|

必要書類

|

・本人確認書類

・請求書

・昨年度の決算書

・直近7か月の入出金明細

|

|

取引の方法

|

・来社

・出張

・オンライン

|

|

対応エリア

|

全国

|

|

営業時間

|

9:00~19:30(土日・祝日を除く)

|

|

運営会社

|

株式会社トップ・マネジメント

|

株式会社トップ・マネジメントは、多様なニーズに応えるため、さまざまなファクタリングサービスを提供している企業です。

従来は3者間の取引が一般的であったファクタリング業界において、2者間ファクタリングを生み出した企業としても知られています。

さらに、トップ・マネジメントが提供するのは2者間ファクタリングや3者間ファクタリングだけではありません。

いわゆる“2.5者間ファクタリング”とよばれる「電ふぁく」や、助成金申請とファクタリングを同時に実施できる「ゼロファク」など、ユニークなサービスを手がけています。

2者間ファクタリングをはじめ、次々と新しいサービスを生み出している同社の姿勢からは、徹底したユーザーファーストの思想がうかがえます。

企業のキャッシュフローを徹底的に見直すための仕組みが整っているので、資金繰りの悩みに寄り添ってくれるサービスがきっと見つかるでしょう。

手数料率は、2者間ファクタリングや「ゼロファク」、注文書ファクタリングなど多くのサービスで原則3.5%~12.5%です。

さらに3者間ファクタリングとなると原則0.5%~3.5%と、非常に安い手数料率で売掛債権の売却が可能です。

「手数料率が安すぎて逆に不安」と感じられる方もいらっしゃるかもしれませんが、同社では、そんな利用者の不安を払拭するために透明性を重視しています。

“顔の見えるファクタリング会社”というコンセプトを掲げており、担当者の顔をWebサイト上で公開しているので、安心して相談できるはずです。

株式会社トップ・マネジメントのファクタリングがおすすめの方

- 透明性の高い業者と取引したい

- 助成金の申請も検討している

- 多様なサービスから自社に合ったものを選びたい

トップ・マネジメントの

公式サイトを見る

【トップ・マネジメントの評判・口コミはこちら】

⑮ファクタリングのTRY|他社からの乗り換えサポート

|

手数料率

|

3%~

|

|

審査時間

|

非公開

|

|

入金スピード

|

最短即日

|

|

買取可能額

|

10万円~5,000万円

※5,000万円以上も相談可能

|

|

契約形態

|

2者間ファクタリング

|

|

対象事業者

|

法人・個人事業主

|

|

必要書類

|

・本人確認書類

・請求書

・契約書

・直近3か月分の預金通帳

・決算報告書

・確定申告書

・印鑑証明書

|

|

取引の方法

|

・訪問

・出張

|

|

対応エリア

|

全国

|

|

営業時間

|

9:00~18:00(土日・祝日を除く)

|

|

運営会社

|

株式会社SKO

|

ファクタリングのTRYは、株式会社SKOの提供するファクタリングサービスです。

手数料率は3%~ですが、上限が明示されていないため、当然3%よりも高くなる可能性もあります。

しかし、ファクタリングのTRYでは他社からの乗り換えであれば手数料率を3%優遇しているため、結果的にお得にファクタリングを利用できるかもしれません。

さらに、資金調達後のアフターフォローとして利用できる、コンサルティングサービスとマッチングサービスを提供している点も、ファクタリングのTRYの強みとして挙げられます。

ファクタリングは「利用して、それで終わり」ではなく、足りない資金を調達したあとの中長期的な資金繰りおよび経営にまで目を向けて、今後の計画を立てることが大切です。

その点、同社のサービスは、プロの観点からのアドバイスによって、経営の支えとなってくれるでしょう。

たとえばコンサルティングサービスでは、ファクタリングを利用したあとの資金繰りに関して相談することができます。

「今後もファクタリングを利用すべきか」「ほかの資金調達方法を検討したほうがよいのか」といった相談も可能です。

またマッチングサービスでは、株式会社SKOの顧客同士でマッチングを行うことで、新しい案件の獲得や事業の展開を手伝ってもらうことができます。

資金調達だけでなく、事業によって利益を得ることももちろん大切ですので、売上に伸び悩んでいる事業者様はマッチングサービスを利用するのも一つの手です。

ファクタリングのTRYがおすすめの方

- 他社から乗り換えたい

- 資金繰りについて相談したい

- 案件獲得に悩んでいる

ファクタリングのTRYの

公式サイトを見る

【ファクタリングのTRYの口コミ・評判はこちら】

⑯オリックス株式会社|診療・介護報酬債権に特化

|

手数料率

|

非公開

|

|

審査時間

|

非公開

|

|

入金スピード

|

非公開

|

|

買取可能額

|

非公開

|

|

契約形態

|

・診療報酬ファクタリング

・介護報酬ファクタリング

・調剤報酬ファクタリング

|

|

対象事業者

|

・病院、診療所、介護施設、調剤薬局のいずれか

・設立3年以上で税金・社会保険料に未納がない法人

上記のすべてを満たす事業者

|

|

必要書類

|

・3期分の決算書

・直近試算表、資金繰り表

・直近1年分の診療報酬などの支払額決定通知書・請求書

・事業計画書

・(病院の場合)病院報告書などの病床稼働率、入院・外来患者単価の分かるもの

|

|

取引の方法

|

非公開

|

|

対応エリア

|

全国(オリックスの営業所のあるエリア)

|

|

営業時間

|

9:00~17:00(土日・祝日を除く)

|

|

運営会社

|

オリックス株式会社

|

大手総合金融サービス企業として有名な、オリックス株式会社もファクタリングサービスを提供しています。

同社のファクタリングサービスは、診療・介護・調剤報酬債権の買い取りがメインです。

本来ならば1~2か月後に支払われる、国民健康保険団体連合会や、社会保険診療報酬支払基金への売掛債権を買い取ってもらうことで、診療・介護・調剤報酬を早期に手にすることができます。

設立から3年以上経っており、税金・社会保険に未納のない、医療関係の法人であれば利用が可能です。

ほかのファクタリング会社と大きく異なるのは、単発の利用を想定しているのではなく、1年間の契約となっている点です。

また、売上代金の入金は、毎月20日および25日(土日・祝日の場合は翌営業日)に定められています。

1年間という期間内で、定められたサイクルに則ってファクタリングを利用することで、中長期的にキャッシュフローの改善を目指すことができるでしょう。

利用に際しての手数料率は非公開ですが、設立から60年以上の歴史のある、大手金融企業が提供しているため、一定の信頼が置けるサービスといえます。

サービスの詳細は、電話または対面で説明を受けることができ、希望者には資料も配布しています。

問い合わせや資料請求は、公式Webサイトの専用フォームから可能なので、気になる方はまず問い合わせてみてはいかがでしょうか。

また、各営業所では診療・介護・調剤報酬債権以外の売掛債権も買い取っています。

詳細は各営業所にお問い合わせください。

オリックス株式会社のファクタリングがおすすめの方

- 診療・介護・調剤報酬債権の売却を希望している

- 単発ではなく中長期的な利用を想定している

- オリックス株式会社のほかの金融サービスを既に利用している

オリックス株式会社の

公式サイトを見る

ファクタリング会社を選ぶ際の基準

以上、おすすめのファクタリング会社16選を紹介いたしました。

しかし、各社特徴が異なるとはいえ、「16社もあるのでどのような基準で選べばよいのかわからない」というお悩みもあることでしょう。

ファクタリング会社は、主に4つの基準で比較すると、自社に合った依頼先を絞り込むことができます。

以下で紹介する基準を参考のうえ、16社のなかからご状況に合うファクタリング会社を選んでみてください。

基準➀手数料率

まずは、ファクタリングサービスの手数料率の相場を把握したうえで、相場から大きく離れていない業者を選びましょう。

【ファクタリングサービスの手数料率の相場】

- 2者間ファクタリング:8%~18%

- 3者間ファクタリング:2%~9%

相場よりも高額な手数料率を提示している業者はもちろん、相場よりもリーズナブルな場合にも注意が必要です。

なぜならそういった業者を利用すると、手数料自体は安くとも、別途でさまざまな追加費用を請求され、最終的なコストを考えると割高になってしまう可能性もあるためです。

基準②審査時間

ファクタリングの審査に申し込んでから入金されるまでのスピード、つまり審査にかかる時間もよく確認しておきたいところです。

ファクタリング会社によって、審査には申し込みから数日を要する場合もあれば、最短30分で即日入金が叶う場合もあります。

もし、可能な限り早急に資金を調達したいのであれば、審査時間が短いファクタリング会社を選びましょう。

ただし、最短で即日入金可能をうたっているファクタリング会社であっても、土日・祝日に申し込む場合は、対応が休み明けの平日となる可能性がある点にはご留意ください。

基準③オンライン対応の可否

「実際に現金を手にできるまでの時間」を重視するのであれば、審査時間だけでなく、ファクタリング会社とのやり取りの方法にも着目することをおすすめします。

申し込みから入金まですべての工程がオンライン上で完結するサービスであれば、電話や対面でのやり取りや、書類の郵送などが不要なので取引がスピーディーに進みます。

逆に、「即時性はそこまで重視しない。それよりも、担当者とじっくり話し合いたい」とお考えの方や、オンラインに苦手意識のある方もいらっしゃることでしょう。

そのような場合は、申し込みに際して面談を実施しているサービスや、電話でのサポートを受け付けているサービスを選ぶと安心です。

基準④買取可能額

サービスによっては、買取可能額に上限や下限が設けられている場合がありますので、売却したい売掛債権の規模に応じて買い取ってもらえるサービスを選びましょう。

特に、数百万円~数億円の大規模な売掛債権や、逆に10万円以下の小規模な売掛債権の売却をお考えの場合はお気を付けください。

たとえば100万円の売掛債権を売却したいのであれば、買取可能額の上限を50万円に定めているファクタリングサービスでは対応してもらうことができません。

少額の場合は、買取可能額の下限で同様のことが言えます。

5万円の売掛債権を売却したいのだとしても、下限を10万円に設定しているサービスでは買い取ってもらえないということですね。

「売却したい売掛債権が買取可能額に含まれているか」が心配な場合は、上限や下限が設けられていないサービスを選ぶのも一案です。

ファクタリングのメリット

「そもそも本当にファクタリングを利用すべきなのか」と迷われている方に向けて、ファクタリングのメリットも改めて紹介いたします。

メリット➀迅速な資金調達が可能

ファクタリングの最大のメリットは、スピーディーに資金を調達できるという点です。

ファクタリングはその仕組み上、本来の入金日よりも手前のタイミングで現金を手にできるというのはもちろん、申し込みから入金までの時間も短いという特長があります。

申し込みから最短で30分程度、長くとも3日程度で入金してもらえる場合がほとんどです。

ファクタリング以外の資金調達の手段としては、銀行融資が挙げられますが、申し込みから入金までに1か月程度を有するので、ファクタリングと比べると時間がかかります。

可能な限り、早急に資金を調達したいのであれば、ファクタリングは非常におすすめの手段です。

メリット②財務状況が審査に影響しない

多くの場合、赤字経営の事業者は不利となる銀行融資と異なり、自社の財務状況が悪くとも利用可能である点も、ファクタリングのメリットとして挙げられます。

ファクタリングは売掛債権の売買取引である関係上、審査においては「入金日にきちんと売上代金を支払ってくれる企業か」という点、つまり売掛先の支払い能力が重視されます。

もちろん、利用者側の信用力もまったく判断されないわけではありませんが、重きを置かれているのは売掛先の評価です。

そのため、売掛先に一定の支払い能力が認められれば、自社が赤字でもファクタリングによって資金を調達することができます。

メリット③貸倒リスクを軽減できる

ファクタリングの利用によって、早期に現金を手にできるだけでなく、売掛先の倒産などの理由で売上代金を受け取れなくなる“貸倒リスク”を軽減することもできます。

なぜなら、売掛債権をファクタリング会社に売却した時点で、ファクタリング会社から利用者に入金があるためです。

売掛債権はファクタリング会社のもとに移るので、売掛先が売上代金を支払うことができなくなったとしても、利用者側に別途請求などがなされることはありません。

なお、ファクタリング会社としては貸倒リスクを避けたいので、基本的には、一定の支払い能力の認められる売掛先の売掛債権が優先的に買い取られます。

リスクが高いと判断される売掛債権はそもそも買い取ってもらえない、あるいは買い取ってもらえたとしても手数料が高く設定される可能性があります。

そのため「売掛先が倒産する可能性の高い売掛債権を売却しておいて、貸倒リスクを回避したい」といった目的でファクタリングを利用するのはおすすめしません。

あくまでも「万が一のことがあったとしても安心」「自社側に支払いを請求されるわけではない」という副次的なメリットとして捉えておきましょう。

>>> ファクタリングは与信管理に役立つ?メリットや注意点を解説

ファクタリングを利用する際の注意点

ファクタリングの利用に際して、注意したい点もいくつか存在します。

ファクタリング会社に申し込む前に、目を通しておきましょう。

注意点①調達できる金額は売掛債権の範囲に限られる

ファクタリングでは、売掛債権の額面よりも大きな額は調達できません。

なぜならファクタリングは、売掛債権の売買取引であるためです。

たとえば、100万円を調達したいときに、最大でも50万円の売掛債権しか保有していないのであれば、50万円よりも高い金額を得ることはできません。

さらに、売掛債権の額面をそのまま受け取れるのではなく、ファクタリング実行にあたり手数料がマイナスされるため、実際に調達できるのは額面よりも低い金額になります。

手数料率の相場を基準に計算すると、50万円の売掛債権を売却した場合、実際に手にできるのは41万円~49万円程度です。

このように、ファクタリングで調達できる金額は売掛債権の額面の範囲に限られるうえ、手数料が引かれるため、状況によっては必要な金額をまかないきれないかもしれません。

その点を考慮したうえで、必要に応じてほかの資金調達の手段も視野に入れましょう。

>>> ファクタリングで調達できる額に上限はある?

注意点②手数料が割高となる場合がある

ファクタリング会社が定めている手数料率には幅があり、場合によっては「思っていたよりも高くなってしまった」という状況も起こりえます。

なかには手数料率を一律で設定しているファクタリング会社もありますが、基本的には審査によって具体的な手数料が決まるということを覚えておきましょう。

ファクタリングの手数料率は、たとえば以下のような条件によって変動します。

【ファクタリングの手数料率を左右する条件】

- 2者間ファクタリングと3者間ファクタリングどちらを使うか

- 売掛債権の額面

- 支払い期日

- 売掛先の信用力

そもそもファクタリングの手数料は、ファクタリング会社にとって「売上代金が入金されない」というリスクを回避するために設定されるものです。

そのため、ファクタリング会社にとってハイリスクな条件であるほど手数料率が高くなります。

たとえば、2者間ファクタリングの場合は万が一を考えると、利用者から売上代金が入金されない可能性があるので、3者間ファクタリングよりも手数料率が高く設定される傾向にあります。

ほかにも、売掛先の信用力が低ければ未入金リスクが高まるので、信用力が高い場合と比べると手数料率が割高になるのが一般的です。

可能な限り手数料率を抑えるには、ファクタリング会社にとってリスクが低い条件の債権を揃えましょう。

注意点③償還請求権ありの業者はトラブル発生の可能性がある

万が一、売掛先が売上代金を支払わなかった場合、利用者に対して支払いを請求する権利を償還請求権といいます。

この償還請求権を「あり」としているファクタリングサービスは、利用者にとってリスクがあるうえ、違法業者の可能性があるため注意しましょう。

一般的なファクタリングサービスは、償還請求権がない契約になっているため、入金日に売掛先が売上代金を支払っていなくとも、利用者はその責任を負う必要がありません。

しかし償還請求権ありの契約で売掛債権を売却した場合は、売掛先の未入金が発生した際に、利用者がファクタリング会社に代金を支払わなければならない可能性が出てきます。

>>> ファクタリングにおける償還請求権の意味とその影響を解説

そもそも、償還請求権ありの取引は、「融資」でなければ実施できません。

ファクタリングは融資と異なり、売掛債権の売買取引なので、償還請求権のある契約の時点で実はファクタリングではない可能性があります。

さらに融資は、貸金業として届け出ている事業者しか行えないという点も念頭に置きましょう。

つまり、仮にもし貸金業ではない事業者が償還請求権ありのファクタリングを実施しているのであれば、それは違法な取引となります。

違法業者とやり取りしてしまうと、思わぬトラブルに巻き込まれるおそれがあります。

いずれにしても、ファクタリングであれば償還請求権なしの契約が一般的なので、償還請求権のないファクタリングサービスを必ず選びましょう。

>>> ファクタリングと融資の8つの違い!それぞれのメリットデメリット

注意点④代表者以外の保証人が必要な業者に気をつける

「ファクタリングは保証人が不要」と聞いたことがある方も多いかもしれませんが、厳密には代表者を保証人として届け出る必要のあるファクタリング会社は大手でも多くあります。

ですが、ほとんどの場合はあくまでも一般的な商取引と同じ契約違反に備えるための「代表者による保証」なので、代表者以外の保証人を求めるファクタリング会社には注意したほうがよいかもしれません。

また、代表者の保証すらも不要なファクタリング会社もありますが、保証が不要ということは裏を返すと、ファクタリング会社にとって非常にハイリスクだということです。

そのぶん手数料率が高く設定される可能性もあります。

あくまでも代表者の保証が必要なファクタリング会社を選ぶと安心です。

注意点⑤二重譲渡は犯罪行為となる

1つの売掛債権を複数のファクタリング会社に売却する、いわゆる“二重譲渡”は詐欺罪にあたるので、決して実行してはなりません。

仮に、1つの売掛債権を2つのファクタリング会社に売却した場合、一時的には2社分の売却額を手にできるでしょう。

その後、売掛先から入金があり次第、ファクタリング会社に売上代金を支払うというのが通常のフローですが、二重譲渡をした場合、片方のファクタリング会社は売上代金を受け取ることができません。

はじめからそれがわかっている状態で売買契約を交わすわけですから、どちらか片方のファクタリング会社に対しては詐欺をはたらいたことになります。

罪が発覚したら当然、利用者は社会的信用を失うことになるので、資金調達は定められたルール内で適切に行いましょう。

>>> ファクタリングで売掛金の二重譲渡が罪になる理由とは?

ファクタリングをおすすめするシーン

ここまでで、ファクタリングはいくつかの注意点はあるものの、スピーディーに現金を手にできる資金調達の方法だということがご理解いただけたはずです。

そのうえで、ファクタリングの利用を特におすすめする、具体的なシーンを紹介いたします。

【ファクタリングをおすすめするシーン】

- 支払いサイトが長い

- 営業収支が赤字である

- 一時的に多額な資金が必要である

支払いサイトの長い売掛債権を保有している場合、将来的には売上代金が入ってくるものの、入金日までのあいだは資金に余裕がないこともあるでしょう。

そのような場合は、一部の売掛債権だけでも売却することで、スピーディーに資金を調達できます。

また、営業収支が赤字の状態で資金を調達したい場合にもファクタリングはおすすめです。

そもそも赤字であれば融資を受けられないことがほとんどですし、仮に受けられたとしても、その後は自転車操業で融資の返済に追われます。

しかしファクタリングは、赤字の状態でも利用することができ、かつ、売掛債権の売買取引である以上、「返済」もありません。

ファクタリング会社によっては、経営改善のアドバイスを実施しているところもあるので、資金繰りに悩む経営者を支えてくれるでしょう。

さらに、ファクタリングの利用シーンは、ネガティブな背景で資金に余裕のないときに限りません。

大型案件の受注に伴い、一時的に資金が必要になったときにもファクタリングは有効です。

融資とは異なり、最短即日で現金が手に入るので、ビジネスチャンスを逃さず運転資金を用意することができます。

ほかにもさまざまなシーンでファクタリングは役に立ちます。

「すぐに現金化できる」「融資ではない」といった、ファクタリングの強みを最大限に生かせる状況での活用がおすすめです。

ファクタリングは一時的な資金調達の手段としておすすめ

今回は、おすすめのファクタリング会社16社の紹介とともに、ファクタリングの利用に関する基礎知識を解説いたしました。

ファクタリングは、手数料こそ高い傾向はあるものの、非常におすすめできる資金調達の手段です。

一時的に現金を用意する必要があるシーンで適切に活用することで、経営をサポートしてくれるでしょう。

今回ご紹介した16社から、ぜひ候補の依頼先を見つけてみてください。

資金調達ニュース.comでは、ファクタリングをはじめとする資金調達の方法を詳しく解説しております。

ファクタリングについて知識を深めたい方や、その他の手段も検討したい方は、ぜひ、ほかの記事もご覧ください。

参照:FCI – Total Factoring Volume by Country in the Last 7 Years (in million of Euros)

参考:ファクタリングおすすめ人気業者ランキング【仕組み・種類・特徴を完全網羅】 | 資本政策ガイド

ファクタリングに関するよくある質問

Q.ファクタリングの審査に通らない理由はなんですか?

ファクタリングの審査は売掛先の信用力が重視されるため、売掛先が個人である場合や設立して間もない法人の場合、審査に通りにくくなる傾向があります。

また、支払期日が遠い売掛金や二重譲渡の疑いがある売掛金も同様に審査に通りにくいです。

共通してファクタリング会社にとって未回収のリスクが高まる売掛金の場合、審査に通りにくくなります。

Q.ファクタリングの入金スピードはどれぐらいですか?

ファクタリング会社によっては最短即日で入金してくれる会社も存在します。

最短即日で入金対応可能なファクタリング会社については下記を参考にしてください。

参考:即日での入金に対応しているファクタリング会社29選

Q.即日で入金してもらうにはどうしたらいいですか?

提出書類に不備がないよう、提出が必須となる書類に関しては余裕を持って準備しておくことが大切です。

また午前中に申し込みが完了すれば、ファクタリング会社の入金対応が銀行の営業時間内となりやすく即日に着金する可能性が高くなります。

Q.ファクタリング利用中に他社を利用することはできますか?

可能です。

ただし他社利用中の売掛金を売却することは出来ませんので、既に利用している売掛金とは別の売掛金が売却の対象となります。

Q.土日や祝日でも対応してくれるファクタリング会社ありますか?

土日・祝日問わず利用できるファクタリング会社も存在します。

土日・祝日でも利用可能なファクタリング会社については下記を参考にしてください。

参考:土日・祝日でも対応しているファクタリング会社16選