当サイト資金調達ニュース.comは、金融専門用語の解説や、事業者様の資金繰りに関するお悩み解決をサポートすることを目的に、運営を行っています。当サイト内での情報提供にあたっては、法務省や国税庁等の公的サイトや、各金融事業者が公式に発表している内容に準じて作成したコンテンツを使用しています。

診療報酬債権は譲渡できる? 早期現金化する方法を解説

一般的な企業と同様に、医療事業の運営においても資金繰りを考えることは重要です。特に、医療行為の対価である診療報酬は、実際の入金までに時間がかかるために、気を付けていないと資金に余裕がなくなる可能性もあります。こちらでは、診療報酬の概要、診療報酬の債権譲渡はできるのかどうか、早期に現金化する方法はあるのかなどを解説します。

通常は現金化に約3カ月かかる診療報酬債権

診療報酬というのは、医療行為の対価として医療機関や医師が受け取る対価のことです。医療機関が診療報酬を受け取ることのできる権利を、診療報酬債権といいます。

逆に、診療報酬を支払う義務は診療報酬債務です。一般的な会社員が病院などで医療行為を受けた場合、医療費の3割を負担することになり、窓口でその分の金額を支払います。

ですから、診療報酬債務を病院に対して負っているのは、医療行為を受けた人、この場合は会社員という風に捉えがちです。

しかし実は、医療行為は社会保障のサービスの一種で、本来は、医療機関と患者との間に現金の収受は存在しません。現在、3割などの割合で患者が支払っている金額は、費用のうちの「一部負担金」にすぎないのです。

では、医療機関に対して主に診療報酬債務を負っているのはどこなのかというと、社会保険診療報酬支払基金・国民健康保険団体連合会という、2つの支払基金になります。

支払基金はさらに、国民健康保険・健康保険組合・協会けんぽ・後期高齢者医療など、いわゆる「保険者」とされる団体に対して診療報酬金額を請求し、「保険者」は請求に応じて支払基金に支払いをしています。

ちなみに「保険者」は、一方では、被保険者である国民から保険料を集め、代わりに保険証を交付しています。

具体的に、診療報酬請求が支払われるまでのスケジュールは次の通りです。

まず、医療機関が患者に対して医療行為を行うと、その内容を取りまとめます。そして診療の翌月10日までに、レセプトと呼ばれる請求書を支払基金に提出します。支払基金はレセプトの内容を審査し、保険者に費用の請求をします。保険者は請求に応じて診療報酬額を支払基金に支払い、さらにそのお金を、支払基金が医療機関に対して支払います。

医療機関が実際に医療費を受け取るのは、診療をした月の翌々月です。現金が手元に来るまでに2カ月から、場合によっては3カ月近くも時間がかかることになります。

診療報酬債権は譲渡できる! 診療報酬ファクタリング

前述したように、医療機関が診療報酬を現金化するまでの間には2カ月から3カ月近くのタイムラグが発生しますが、その間医療機関は、支払基金に対して、診療報酬債権を有していることになります。この診療報酬債権は、既に医療行為自体は提供しているにもかかわらず入金がまだの状態にあり、売掛金に相当します。

さらに診療報酬債権は、譲渡することが可能です。したがって、売掛金債権を現金化するファクタリングという方法が、診療報酬債権には利用できることになります。

さらに、診療報酬債務を負っているのは国民健康保険などの保険者や、国民健康保険団体連合会などの支払基金です。これらの団体は債務者として非常に信頼できる相手ですから、診療報酬債権は支払われる確率が高い安全なものとされ、信頼性の観点からもファクタリングに向いているとされています。

診療報酬ファクタリングの仕組み

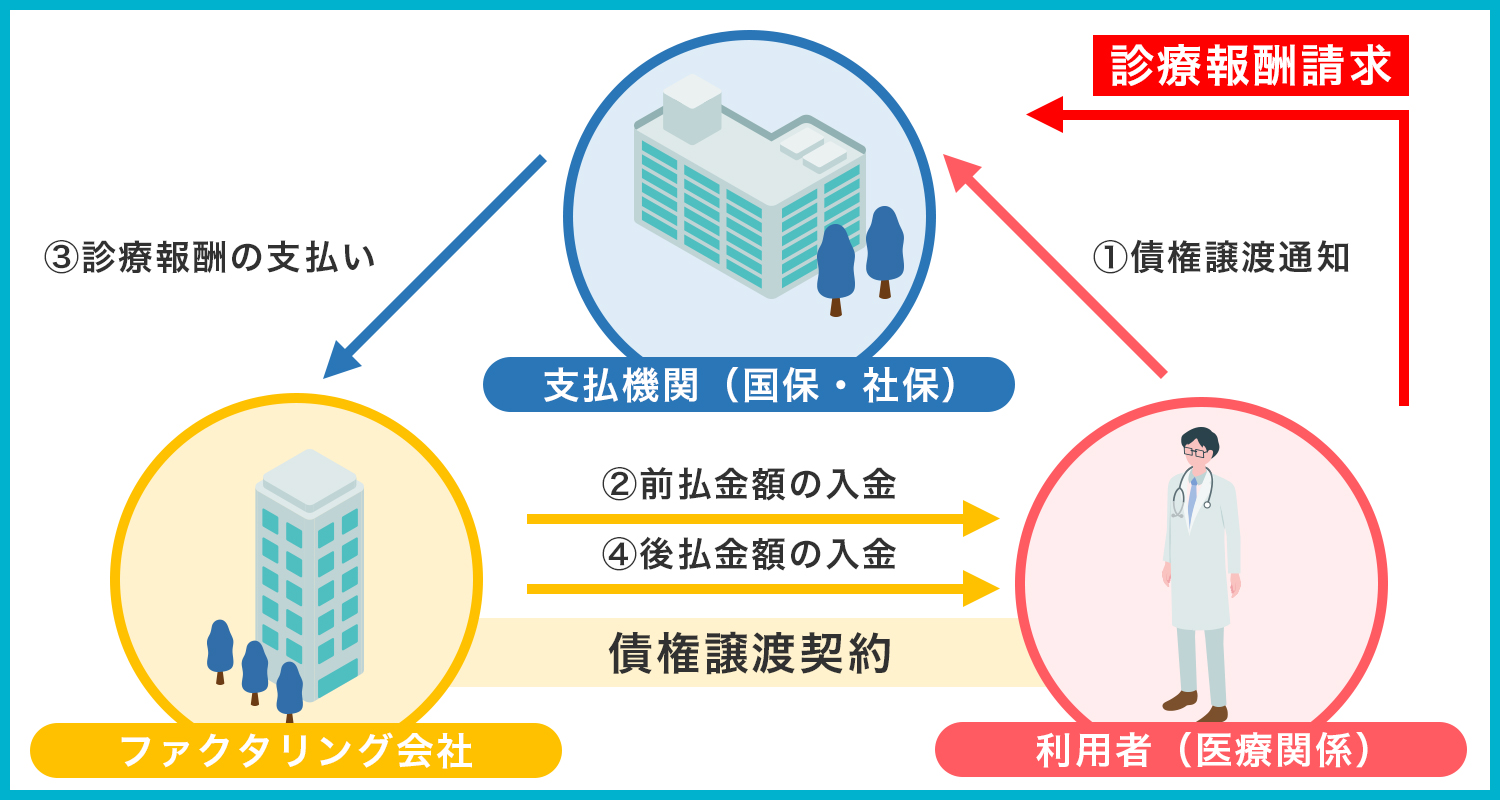

診療報酬ファクタリングの仕組みは以下のようになっています。

医療機関は診療後、支払基金へレセプトを提出し、診療報酬を請求します。次に、医療機関とファクタリング会社との間で契約を結びます。

契約を結ぶと、診療報酬債権は医療機関からファクタリング会社へ譲渡されたことになり、ファクタリング会社が債権者となります。このことは支払基金へも通知されます。その後、ファクタリング会社から医療機関に対して、手数料を差し引いた金額が入金されます。

一方のファクタリング会社はその後、保険者である社保・国保から、保険請求金を受け取ることになります。

診療報酬ファクタリングのメリット・デメリット

前述したように、診療報酬債権は支払ってもらえることがほぼ確実の、安全性の高い債権です。

そのためファクタリングを利用する際にも、ファクタリング会社へ支払うべき手数料は安くおさえられているというメリットがあり、その手数料割合は大体、債権金額の1.5~5%程度です。

また、診療報酬債権は、ファクタリング会社による審査にも通りやすくなっています。診療報酬ファクタリングを利用すると、無担保での資金調達が可能になり、かつ、通常の資金借り入れとは異なり財務上負債を増やさないということも良い点といえます。

一方でデメリットと考えられる点に、債権金額の全てを支払ってもらえるわけではないということが挙げられます。安くおさえられているとはいえ、債権額から手数料が引かれますので、その分利益が減少することになります。

また、通りやすくはなっていますが審査はありますし、ファクタリングを利用するためには決算書や資金繰り表など諸々の書類を準備する必要があります。これらのことも、場合によっては難点と感じられるかもしれません。

診療報酬債権の回収サイトは通常であれば2カ月から3カ月です。

しかし、売掛金として譲渡が可能で、債権としての信頼性も高いためファクタリングには最適で、利用することで早期に現金化できるようになります。ファクタリング会社へ払う手数料はかかりますが、資金が必要になった時には無担保で財務上も負債を増やさない資金調達方法として、利用を検討すると良いでしょう。

この記事の執筆者:資金調達ニュース編集部

資金調達ニュースは経営者様の資金調達に関するお悩みを解決するために

「ファクタリング」などの資金調達に関する情報やノウハウを提供する

資金調達情報サイトです。

資金調達ニュース編集部ではこれまでに100本以上のハウツー記事をお届けしております。

資金調達でお悩みの経営者様のお役に立てますと幸いです。

保有資格:宅地建物取引士・日商簿記検定2級・ファイナンシャル・プランナー2級

運営者情報

おすすめのファクタリング会社

申請から入金まで

最短40分!

対面手続きは一切不要

-

スピード審査!最短10分で審査が完了

-

Webで完結!面倒な手続き・対面のやり取りは一切不要

-

登録費用・システム利用料は0円

- 手数料は業界最低水準の1.5%~

- 買取可能額は1万円~上限なし

-

ピーエムジー株式会社のファクタリングサービスはやばい?利用者の口コミと併せて解説

ピーエムジー株式会社は、 過去の営業活動やファクタリング業界に対する誤解から「やばい」と検索されることがありますが、実際には多くの企業に有益な資金調達サービスを提供している会社です。 この記事では、ピ...

-

スマートバンクのファクタリングサービスに関する5chでの口コミは?メリットデメリットも併せて解説

株式会社スマートバンクの提供する「ワンバンク請求書買取」は、最短1時間で売掛金を現金化できるファクタリングサービスです。 そのため、急ぎ資金が必要な個人事業主や中小企業にとって、有用なサービスだといえ...

-

FinFinでファクタリング by labolの5chの口コミを徹底調査!

FinFinでファクタリング by labolは、少額の売掛金を迅速に現金化したい事業者に最適なサービスです。 しかし、類似しているファクタリングサービスが多いため、どのサービスを利用すべきか迷ってい...