当サイト資金調達ニュース.comは、金融専門用語の解説や、事業者様の資金繰りに関するお悩み解決をサポートすることを目的に、運営を行っています。当サイト内での情報提供にあたっては、法務省や国税庁等の公的サイトや、各金融事業者が公式に発表している内容に準じて作成したコンテンツを使用しています。

ファクタリングにおける支払いができない場合のリスクとは

ファクタリングは売掛債権の売買なので、基本的に返済の問題は生じません。

しかし、2者間ファクタリングにおいて、回収した売掛債権をファクタリング会社に受け渡せない場合、利用者はリスクを負うことになります。

そこで今回は、売掛先から回収したお金を期限中に払えなかった場合に、ファクタリング利用者が受けるリスクについて解説します。

ファクタリングの利用に関する不安を解消したい方は、ぜひご覧ください。

おすすめのファクタリング会社

目次

ファクタリングの仕組み

ファクタリングとは、企業がもつ売掛債権をファクタリング会社に売却し、売掛先から売上代金を回収する前に、現金化できるサービスのことです。

最短即日で資金調達が可能なので、早急に現金が必要な場合に役立ちます。

ただし、ファクタリングの取引には手数料がかかります。

そのため、実際に調達 できる金額は、売掛債権からファクタリング会社が受け取る手数料が差し引かれていると覚えておいてください。

また、ファクタリングには一般的に償還請求権がないため、売掛先が破産してしまっても、売掛先に代わって支払いを求められることがありません。

なお、ファクタリングには「2者間ファクタリング」と「3者間ファクタリング」があり、詳細に関しては後述します。

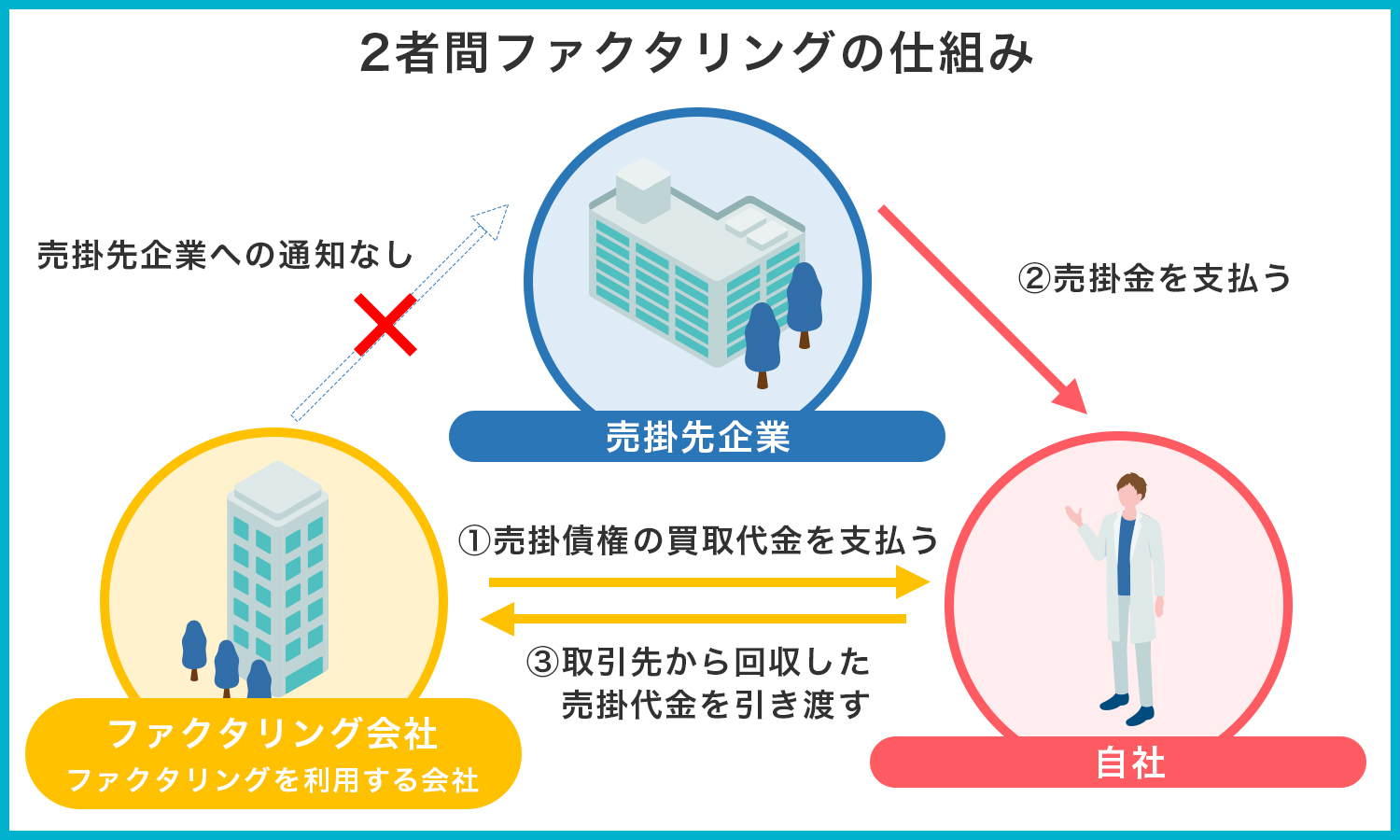

2者間ファクタリング

2者間ファクタリングとは、利用者とファクタリング会社間のみで行われる取引のことです。

第三者を介さず取引を行うため、スムーズな資金調達が可能です。

さらに、売掛先にファクタリングを利用していることを知られる可能性が低いので、利用者の信用は損なわれません。

2者間ファクタリングは、3者間ファクタリングに比べて手数料が高い傾向にあります。

なぜなら、売掛先が関与しない2者間ファクタリングでは、利用者が問題のある債権(架空債権など)を譲渡する可能性を排除できないなど、3者間ファクタリングにはないリスクも含めて、手数料が設定されているからです。

また、売掛債権の回収は、利用者に任されています。

そのため利用者が回収した債権をファクタリング会社に引き渡さない場合、ファクタリング会社は、買い取った債権を回収できなくなります。

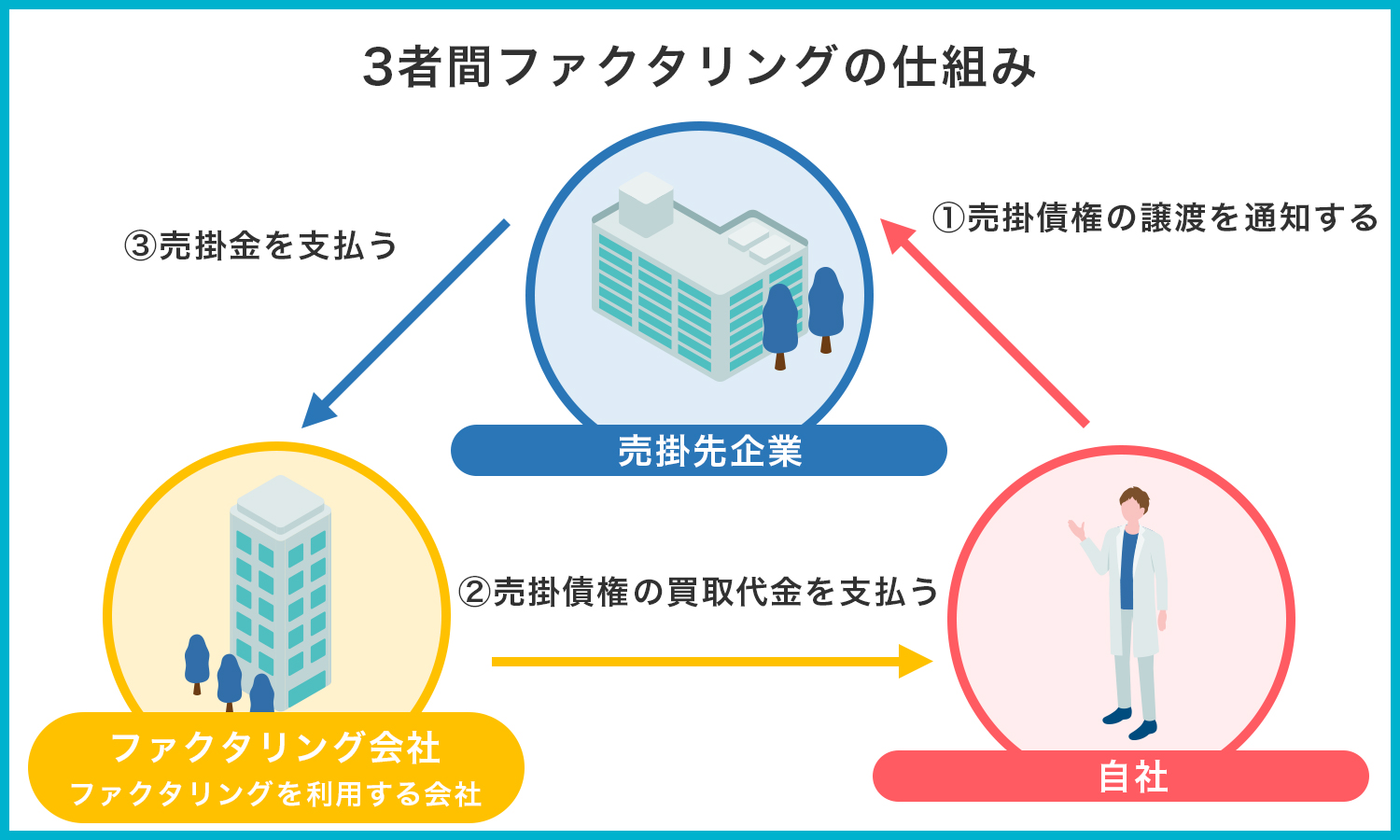

3者間ファクタリング

3者間ファクタリングは、利用者とファクタリング会社、売掛先企業の3者間で行われる取引のことです。

3者間ファクタリングを利用する際は、売掛債権をファクタリング会社に売却する前に、売掛先にファクタリングを行う旨を通知し、承諾を得る必要があります。

3者間ファクタリングでは売掛先との調整でやりとりが増えるため、資金調達には2者間ファクタリングよりも時間がかかります。

しかし、資金調達後は、売掛先が直接ファクタリング会社に売上代金を支払うことから、利用者の手間はなく、ファクタリング会社も低リスクで取引できることがメリットです。

売掛先にファクタリングを利用することを知られてしまうものの、資金調達後のやりとりが少なく、安い手数料で利用できるのは、利用者にとっても安心です。

利用者の支払いが必要なファクタリングの取引とは

ファクタリング利用者の支払い義務が発生する取引は「2者間ファクタリングのみ」です。

2者間ファクタリングでは、売掛先から入金があったら、利用者はただちにファクタリング会社に全額支払う必要があります。

冒頭でご説明したように、ファクタリングには一般的に償還請求権がないため、売掛先から売上代金を回収できなかったとしても、利用者に弁済義務はありません。

ただし、未入金であることをファクタリング会社に報告し、売掛先からの回収方法について協議することが必須です。

ファクタリングで支払いできなくなるパターン

ファクタリングを利用したあとに、ファクタリング会社への支払い義務を果たせなくなる事態は回避しなければなりません。

支払い期限に遅れてしまうと、法的措置が取られることもあり得ます。

ここからは、ファクタリングで支払いができなくなる2つのパターンを解説していきます。

パターン①売掛債権が虚偽である場合

ファクタリング利用者が架空債権で取引を行った場合は、そもそも支払いできません。

架空債権とは、ファクタリング利用者が、請求書の捏造や決算書の粉飾などを行った「存在しない債権」のことです。

ファクタリング会社は、売掛先の信用情報 や売掛債権の実在性などを審査しますが、架空債権だと見抜けないケースもあります。

もし、架空債権でファクタリングを利用できたとしても、存在しない債権ですので、回収できるはずがないのです。

架空の売掛債権を用いた資金調達は、一時的な資金繰りの改善にはなるかもしれませんが、利用者ご自身を追い詰める行為です。

このような行為は、ファクタリング会社からの信頼を裏切るだけではなく、刑法に抵触するため、決して行わないでください。

パターン②売掛先から支払われたお金を使い込んだ場合

売掛先から入金されたものの、ファクタリング会社に受け渡さずに使い込んでしまった場合も、支払いができなくなります。

資金繰りが悪化していると、手元にお金があれば、やむを得ず使わなければならない状況もあるかもしれません。

しかし、利用者が売掛債権を売却した時点で、売掛先が支払うお金を受け取る権利は、ファクタリング会社に移転しています。

そのため、売掛先から支払われたお金を使い込むと、「他人のお金を使った」としてトラブルに発展する可能性が高まります。

ファクタリングを利用した際はどのような状況でも、売掛先から支払われたお金は全額受け渡すことが必要です。

ファクタリングで支払いできない場合の猶予措置はあるのか?

ファクタリングにおいて、支払いできない場合の猶予措置はありません。

なぜなら、ファクタリングは「債権を売買する取引」であり、「金銭を貸借する取引」ではないからです。

分割払いや支払期限の延長ができるかどうかを相談したいと考える方もいらっしゃるかもしれませんが、どちらも不可能です。

ここでは、分割払いや支払期限の延長ができない理由を解説します。

分割払いできない理由

ファクタリングにおいて分割払いできないのは、分割払いを認めると「金銭を貸借する取引」である貸金業と見なされ、さらに貸金業登録せずに行ってしまうと違法となるからです。

利用者は「金銭を借りる」のではなく、「売掛債権の売却の対価」として金銭を受け取ることになります。

それゆえに、ファクタリング会社は、基本的に貸金業登録せずに事業を行っています。

貸金業登録を行っていなければ、いかなる場合でも利用者に現金の貸付を行うことはできず、分割払いも不可能です。

安易に分割払いに応じるようなファクタリング会社は、法令に抵触した行為を行っている可能性が高いため、このような会社は悪徳業者であることを疑いましょう。

支払い期限を延長できない理由

ファクタリング会社の存続に関わるため、支払い期限の延長も基本的にできません。

売掛先から入金があったら、支払い期日前であっても速やかにファクタリング会社に受け渡してください。

ファクタリング会社によっては支払い期限の延長に柔軟に対応してくれるかもしれませんが、長期間の延長は難しいでしょう。

仮に、支払い期限を延ばせても遅延利息が加算され、利用者にとって、より負担となると考えられます。

また、長期間にわたる支払い期限の延長を簡単に受け入れてくれる会社は、悪徳業者の可能性が高く、高額な遅延利息を請求されるおそれもあります。

ファクタリング利用者の支払いが滞った場合はどうなる?

売掛先から入金があったら、速やかにファクタリング会社に受け渡すことが大切だとわかりました。

万が一、前述したようなことが原因で支払いが滞った場合は、どのようなことが起きるのでしょうか。

ここからは、売掛先から回収したお金の支払いが滞った際に起こることを2つ見ていきます。

督促を受ける

売掛先から回収したお金の受け渡しが遅れると、まずはファクタリング会社から支払いを督促されます。

電話や通知書で催促されますが、はじめに督促を受けた時点で対応すれば、トラブルはそれほど大きくなりません。

なお、悪徳業者の場合は、1日に何百件もの電話をかけてきたり、利用者の身近な人に対して嫌がらせしたりと執拗に督促してくることもあります。

利用者ご自身や周りの方を守るためにも、督促を受けた際は早めに対応しましょう。

さらに、督促を受けたあとに異議申し立てをしなかった場合や、起訴された場合に支払いをしないと、ファクタリング会社から財産を差し押さえられます。

預金口座や車など、財産や債権の差し押さえを受けますので、未払いの状態を回避することが大切です。

売掛先に債権譲渡通知が送付される

督促を受けても回収したお金を受け渡さない場合は、売掛先に「債権譲渡通知」が送付されることもあります。

2者間ファクタリングは、売掛先にファクタリングを利用していることを知られる可能性の少ない取引方法です。

ですから、債権譲渡通知が送付されてしまうと、利用者は売掛先に対する信用力を失い、売掛先との取引がなくなる可能性も考えられます。

ただし、債権譲渡通知が送付されるのは、長期間支払いが滞っているケースであることがほとんどです。

この通知は、ファクタリング会社の権利ですので、悪質でない通常のファクタリング会社も送付するものだということを覚えておきましょう。

参照:国税庁|債権譲渡通知書等

回収した売掛債権を受け渡さないと犯罪になる

ファクタリングにおいて、回収した売掛債権の受け渡しが不可能な場合は「犯罪」になる可能性もあります。

ここでは、売掛債権の着服ととられる行為が、どのような罪に問われるのか解説します。

横領罪

ファクタリングにおいて、売掛先から回収したお金を利用者が使い込んだ場合は、「横領罪」と見なされることがあります。

利用者は、ファクタリング会社に売掛債権を譲渡していますので、売掛先が支払ったお金を受け取る権利をもっていません。

そのため、受け取ったお金を使い込むと「他人の財物を自己のものにし、相手に損害を与えた」として横領罪が成立するのです。

ファクタリング会社から、被害届を出されたり刑事告訴されたりすると、刑事罰を科せられることも考えられます。

詐欺罪

架空債権や二重譲渡など、偽装した債権を用いた場合に加えて、売掛債権を受け渡さない場合も「詐欺罪」となることがあります。

詐欺罪は、「相手を欺いて財物を交付させる」ほか、「代金支払いを免れた場合」にも成立します。

そのため、ファクタリングにおいて、偽装した債権を用いて資金調達する行為や、売掛先から回収したお金を支払わない行為は詐欺と見なされるというわけです。

利用者が詐欺行為をしたことが発覚し、罪に問われると財産の差し押さえや、信用を完全に失うなど、取返しのつかない事態に陥ります。

切羽詰まった状態 になってしまっても、自ら犯罪に手を染めるような行為をしてはなりません。

参照:刑法(第三十七章 詐欺及び恐喝の罪) | e-Gov法令検索

ファクタリングにおいて支払いが難しいときの対処法

ファクタリングにおいて、約束した売掛債権の受け渡しを行わないことはあってはなりませんが、経営状態によっては支払いが難しくなってしまうかもしれません。

ここでは、ファクタリングにおいて、支払いが難しくなった場合の2つの対処法を解説します。

対処法①ファクタリング会社に事情を説明する

まず、売掛先から預かったお金を渡せないと判断した時点で、ファクタリング会社に事情を説明することが重要です。

今後も、利用者ご自身の信用を保ち、売掛先と取引を続けるためにも、必ず連絡してください。

ファクタリング会社によりますが、相談したときに、何かしらの妥協案や解決策を提示してくれる可能性もあります。

その際は、ファクタリング会社の指示に従い、期日を過ぎていてもお金を渡せるように取り計らいましょう。

対処法②手元のものを現金化する

ファクタリングにおいて、回収したお金を渡せない場合、手元のものや不要な資産を売却して現金化し、入金を増やすことも大切です。

できるだけ短期間でお金を手に入れて、ファクタリング会社に支払うためには、手元のものを現金化する方法が効果的です。

ただし、手元のものを現金化しても支払いが難しいという際においても、絶対に踏み倒してはなりません。

なぜなら、横領または詐欺として罪に問われ、社会的信用を失う可能性が高いからです。

それだけではなく、預金や不動産、保有している売掛債権が差し押さえられることも考えられます。

あくまでも利用者は、売掛先から預かったお金の管理を委託されていることを心に留めておき、絶対に踏み倒さないようにしましょう。

ファクタリングにおいて支払いが滞る状況を回避するためにできること

売掛先からの入金をファクタリング会社に渡さずにおくと、利用者にとっても、大きな損害を負うことになります。

そんな危機的状況を回避するためには、どのようなことに取り組めばよいのでしょうか。

ここでは、ファクタリングにおいて支払いが滞る状況を回避するためにできることを2つ解説します。

資金繰りの見直し

ファクタリングにおいて滞りなく支払いを行うためには、資金繰りを見直すのが大切です。

なぜなら、資金繰りが改善できなければ、再度、資金不足の状態に陥る可能性が高まるからです。

不必要な出費をなくし、手元の資金をできるだけ減らさないようにしてください。

また、契約時に売掛債権の回収期限を長めに設定するのもよいでしょう。

ファクタリング会社の見直し

ファクタリングを利用する前に、ファクタリング会社を比較して手数料の安い会社を見つけるのも重要です。

資金調達を急ぐあまり、ファクタリング会社を比較せずに契約を結んでしまうこともあるかもしれません。

しかし、手数料があまりにも高いと利用者ご自身に負担がかかるだけではなく、かえって資金繰りを悪化させ、回収したお金に手をつけるという悪循環に陥る可能性が高まります。

そのため、少しでも手数料が低いファクタリング会社を選択したうえで、安心して利用できる契約内容かどうかを見極めましょう。

ファクタリングの支払い遅延は、罪に問われる可能性がある

いかがでしたでしょうか。

ファクタリングにおいて利用者からの直接的な支払いが必要な取引は、2者間ファクタリングのみです。

売掛先から期日に入金された売上代金をファクタリング会社に受け渡さないでいると、売掛先に債権譲渡通知を送付されたり罪に問われたりする可能性があります。

回収したお金を期日までに渡すのが難しいときは、ファクタリング会社に事情を説明し、絶対に踏み倒さないことが重要です。

資金調達ニュース.comでは、複数のファクタリング会社を比較し、ファクタリング利用者の方が安心して利用できる優良会社をまとめております。

資金調達先でお悩みの方は、ぜひ参考にしてみてください。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。

この記事の執筆者:資金調達ニュース編集部

資金調達ニュースは経営者様の資金調達に関するお悩みを解決するために

「ファクタリング」などの資金調達に関する情報やノウハウを提供する

資金調達情報サイトです。

資金調達ニュース編集部ではこれまでに100本以上のハウツー記事をお届けしております。

資金調達でお悩みの経営者様のお役に立てますと幸いです。

保有資格:宅地建物取引士・日商簿記検定2級・ファイナンシャル・プランナー2級

ファクタリングの比較ランキング記事

運営者情報

おすすめのファクタリング会社

申請から入金まで

最短40分!

対面手続きは一切不要

-

スピード審査!最短10分で審査が完了

-

Webで完結!面倒な手続き・対面のやり取りは一切不要

-

登録費用・システム利用料は0円

- 手数料は業界最低水準の1.5%~

- 買取可能額は1万円~上限なし

-

うりかけ堂の口コミ・評判を徹底調査!メリット・デメリットも解説

「うりかけ堂」は、株式会社hs1が提供するファクタリングサービスで、利用することで売掛金を迅速に現金化することができます。 また、同サービスは、オンラインで手続きが完結し、最短2時間で入金が可能なため...

-

LINE完結ファクタリングおすすめ7選!メリットデメリットも解説

LINE完結ファクタリングは、申し込みから契約までのプロセスにLINEを活用して進められるサービスです。 来所不要で、すき間時間に書類提出や見積もり確認ができ、急ぎの資金調達にも有効活用できます。 ま...

-

審査に100%通るファクタリングはある?審査項目も解説

審査が比較的柔軟といわれるファクタリングは、多くの事業者様にとって心強い資金調達方法です。 銀行融資よりも資金調達できる可能性が高いことから、利用にあたっては「確実に審査を通過したい」とお考えになるか...