ファクタリングは審査なしで利用できるのか?

そもそも、ファクタリングは審査なしで利用できるのでしょうか?

結論から述べると、まともなファクタリング業者であれば、審査を行うのが基本です。

一般的なファクタリングは貸金業にあたらないため、法律で審査の実施を義務付けられているわけではありません。

しかし、手数料の基準を決めたり、貸倒リスクを回避したりするためには、利用者や売掛先の経営実態を把握する必要があります。

そのため、ほとんどの業者は独自に審査を実施しているのです。

反対に、審査のないファクタリング業者は、そうした重要な観点が欠けている、品質の低い業者である可能性が高いと言えます。

安心・安全にファクタリングを利用したいのであれば、審査を実施している業者を利用するのが賢明でしょう。

ファクタリングで審査が必要な理由

ファクタリングで審査を実施する理由を、より詳しく見てみましょう。

具体的な理由としては、以下の3つが挙げられます。

理由①売掛金の買い取り可否を判断するため

ファクタリング業者は、売掛先の信用度を審査したうえで、買い取るかどうかを判断します。

なぜなら、買い取った売掛金の回収先が倒産したら、ファクタリング業者は債権回収が不可能となり、大きな痛手を被るからです。

業者も当然、売掛金が不良債権となるリスクの見極めには慎重ですから、審査の結果、売掛先の経

営状況が危ういと判断されれば、売掛金の買い取りを拒否されてしまいます。

理由②適切な手数料を決めるため

ファクタリングを利用する際の手数料を決めるためにも、審査はどうしても必要です。

手数料を決める際に基準となるのが、ファクタリング業者 の負うリスクの大きさです。

回収できる見込みが高い売掛金であれば、手数料は安くなりますが、反対に未回収のリスクが高いと見なされれば、手数料も高くなります。

先述した通り、売掛金に関するリスクの有無は審査によって判断されます。

よって、手数料を決める際にも、必然的に審査が必要となるわけです。

理由③売掛金の二重譲渡を防止するため

売掛金の二重譲渡を防止することも、ファクタリングにおける審査の目的です。

売掛金の二重譲渡とは、利用者が複数のファクタリング業者に、同一の売掛金を譲渡してしまうことです。

売掛金を買い取ったファクタリング業者は、それぞれ所有権を主張することとなるため、トラブルの発生は避けられません。

ファクタリングで二重譲渡が発覚した場合、利用者は詐欺罪に問われる可能性があります。

しかし、それでも意図的に二重譲渡を行い、不正に資金を得ようとする不心得者がいるのも事実です。

こうしたトラブルを未然に防ぐためにも、ファクタリングには、利用者がすでに売掛金を譲渡していないかを審査で確認することが欠かせないのです。

審査なしのファクタリングに潜む4つのリスク

審査もなしに売掛金を 買い取るファクタリング業者を利用してしまった場合、どのような危険性があるのでしょうか?

ここでは、考えられるリスクを4つ紹介します。

【審査なしのファクタリングのリスク】

リスク①法外な手数料が設定される

審査がない場合、法外な手数料が設定される恐れがあります。

売掛金の貸倒リスクを調査し、手数料を決めるというのが、ファクタリングに審査が必要な理由の一つだと解説しました。

では、審査を実施しないファクタリング業者はどのようにして手数料を決めるのでしょうか?

審査を実施しなければ、当然、売掛先の信用度も確認できません。

信用度が明確になっていない売掛金を買い取るということは、貸倒リスクの大きい売掛金が混ざる危険性がともなうことを意味します。

よって手数料にも、その危険性の高さが反映され、法外な額が設定されるケースが少なくないのです。

関連記事:ファクタリングにかかる手数料率の相場はどのくらい?

リスク②融資ではないのに融資契約を結ばされてしまう

審査のないファクタリングでは、融資契約を締結させられる可能性もあります。

本来ファクタリングは債権譲渡契約であって、融資にはあたらないため、売掛先の倒産などにより売掛金が回収できない事態に備えた担保や保証人を要求されることはありません。

しかし、審査なしのファクタリングでは、売掛先の倒産などにより売掛金が回収できないリスクを回避する目的で担保や保証人が求められるほか、保証金や一時金を請求されるなんてことも起こり得ます。

そのような契約はもはやファクタリングではなく、融資として見なされます。

関連記事:ファクタリングと融資の違いを徹底比較!

融資契約を締結するためには、業者側の貸金業登録が必須です。

一方で、ファクタリング契約は貸金業登録を行わずとも締結できるので、ほとんどの業者が貸金業登録を行っていません。

そのため、売掛金の未回収リスクを保全するために担保や保証人の必要な契約を結ぼうとするファクタリング業者は、そもそも違法である可能性が高いと言えます。

ただし、二重譲渡など利用者の契約違反に備えた担保や保証人の要求は違法とは言えないため、何に対する担保や保証人なのかしっかり確認しましょう。

参照元:金融庁|ファクタリングの利用に関する注意喚起

リスク③売掛金を回収できない場合に支払い義務が発生する

利用者に支払い義務が発生するという、重大なリスクについても忘れてはなりません。

審査なしのファクタリング業者のなかには、償還請求権のついた契約を結ぼうとする業者も存在します。

償還請求権とは、譲渡された債権の債務者から代金 が支払われなかった場合、もともとの債権者に、支出した費用の返還を求めることができる権利です。

つまりこの権利があると、売掛先の倒産などにより業者が売掛金を回収できなかった際に、その代金を利用者に請求できるようになるのです。

償還請求権と似たような権利として、業者が売掛金を回収できなかった場合、利用者に売掛金を買い戻してもらうことができる、買戻請求権があります。

細かな内容は償還請求権とは異なりますが、貸倒リスクを利用者が負うことになる点は変わりません。

また、償還請求権や買戻請求権つきの契約も融資にあたるので、契約を結ぼうとする業者は違法であると考えて差し支えないでしょう。

リスク④悪質な取り立てが行われる可能性がある

悪質な取り立てに迫られる可能性があるのも、審査がないことによるリスクの一つです。

ここまでの説明からわかる通り、審査を実施しないファクタリング業者は、そのほとんどが悪質な業者であると言えます。

そのような悪質な業者に対して、入金額の支払いが期日から遅れようものなら、倫理観の欠けた熾烈な取り立てが予想されます。

ご自身も精神的に追い詰められ、周囲の方にも迷惑がかかるかもしれません。

危険な目に遭うのを避けるためにも、審査のない、怪しいファクタリング業者の利用は避けましょう。

なお、通常のファクタリング業者であれば、上記のような悪質な取り立てが行われることは決してありませんので、ご安心ください。

安心安全なファクタリング業者15選

「審査が必要なのは理解したけど、それでも入金まではなるべく早いほうがいい」とお考えの方もいらっしゃるでしょう。

以下に紹介する、優良ファクタリング業者であれば、安心かつ迅速に売掛金を現金化できるので、ぜひご利用を検討してみてください。

ビートレーディング

|

手数料

|

2者間:4~12%

3者間:2~9%

|

|

審査時間

|

最短30分

|

|

入金スピード

|

最短2時間

|

|

買取可能額

|

制限なし

|

|

契約形態

|

2者間・3者間

|

|

対象事業者

|

個人事業主・法人

|

|

運営会社

|

株式会社ビートレーディング

|

| 公式サイト |

https://betrading.jp/ |

まずご紹介するのは、ファクタリング業界のパイオニアとして、幾多の企業と取引を行ってきたビートレーディングです。

ビートレーディングは、累計取引者数71,000社 、累計買取額1,550億円という実績を誇っており、信頼性は十分にあります。

問い合わせから入金まで、最短2時間で済むので、即日の資金調達も問題なく実現可能です。

必要な書類は売掛金に関する書類(請求書、契約書など)と口座の入出金明細(直近2か月分)の2点のみで、手続きもWeb上で完結するなど、利用しやすさも申し分ありません。

手堅くファクタリングを利用したいのであれば、最初に検討したい業者だと言えます。

ビートレーディングのおすすめポイント

・最短2時間でのスピード入金

・手数料率は業界最低水準の2%~

・必要書類はたったの2点

ビートレーディングに

無料で相談する

【ビートレーディングの口コミ・評判はこちら】

日本中小企業金融サポート機構

日本中小企業金融サポート機構は、中小企業や個人事業主の支援を目的に設立された一般社団法人です。

手数料率が1.5%からと、ほかのファクタリング業者よりも低く設定されているのが特徴です。

問い合わせから入金までの時間も短く、最短3時間で売掛金を現金化できます。

また、当日17時までに契約が完了すれば、その日中に振り込んでくれる点も魅力的です。

低い手数料率と入金までの早さという2つのメリットを享受したいのであれば、日本中小企業金融サポート機構の利用を検討しましょう。

日本中小企業金融サポート機構のおすすめポイント

・手数料率が、業界最低水準の1.5%~~

・申し込みから最短3時間で入金~

・資金調達可能額の制限なし~

日本中小企業金融サポート機構に

無料で相談する

【日本中小企業金融サポート機構の口コミ・評判はこちら】

みんなのファクタリング

土日祝でもファクタリングが利用したいのであれば、株式会社チェンジの運営するサービス、みんなのファクタリングをおすすめします。

土日祝含め、毎日18時まで営業しているみんなのファクタリングは、さまざまな勤務形態の方が利用しやすいサービスと言えます。

入金まで最短60分と、今回紹介する業者のなかでも、現金化までが群を抜いて早いのも特徴です。

手続きはすべてオンラインで済ませられるので、手間もかかりませんし、事務手数料や業者に出向いてもらうことによる出張費も発生しません。

契約に際し、決算書や事業計画書を提出する必要がないので、会社を立ち上げた直後でも利用できます。

みんなのファクタリングに

無料で相談する

【みんなのファクタリングの口コミ・評判はこちら】

QuQuMo(ククモ)

|

手数料

|

1%~

|

|

審査時間

|

最短30分

|

|

入金スピード

|

最短2時間

|

|

買取可能額

|

制限なし

|

|

契約形態

|

2者間

|

|

対象事業者

|

個人事業主・法人

|

|

運営会社

|

株式会社アクティブサポート

|

|

公式サイト

|

https://ququmo.com/

|

株式会社アクティブサポートの運営するQuQuMo(ククモ)は、1%という、業界でもトップクラスに低い手数料率をアピールするファクタリングサービスです。

「できる限り手数料を安く抑えたい」とお考えなら、利用候補の一つとして入れておくべきでしょう。

QuQuMoは、買い取る売掛金の額に上限が設けられていないのも特徴です。

高額な売掛金でも買い取ってもらえるので、多額の資金を調達することができます。

また、電子契約サービスであるCLOUDSIGNを導入しており、重要書類への不正アクセス防止や、通信の暗号化といったセキュリティ対策も万全です。

安全面に優れるという理由でも、選ばれているのがQuQuMoです。

QuQuMoの

公式サイトを見る

【QuQuMoの口コミ・評判はこちら】

ペイトナー

とにかく資金調達までの早さを重視したいのであれば、ペイトナー株式会社が運営するペイトナーが最適でしょう。

その強みはなんといっても、最短10分で入金まで完了するという、驚異的な早さです。

手数料率は10%で固定となっているので、手数料の安さは追求できませんが、調達可能な資金の額を、申し込み前から簡単に把握できます。

メガバンクや各種金融サービスとも多数連携しているため、使い勝手にも優れます。

手間と時間をかけずに資金を調達したいなら、真っ先に利用を検討したいサービスです。

ペイトナーに無料で相談する

【ペイトナーファクタリングの口コミ・評判はこちら】

トップ・マネジメント

|

手数料

|

2者間:3.5~12.5%

3者間:0.5~3.5%

|

|

審査時間

|

最短30分

|

|

入金スピード

|

最短1日

|

|

買取可能額

|

30万~3億円

|

|

契約形態

|

2者間・3者間

|

|

対象事業者

|

個人事業主・法人

|

|

運営会社

|

株式会社トップ・マネジメント

|

|

公式サイト

|

https://top-management.co.jp/ |

トップ・マネジメントは、過去4.5万件もの取引実績を誇る、大手のファクタリング業者です。

下限は30万円、上限は3億円と買取額の幅が広く、柔軟に利用できるのが利点です。

また、ほかのファクタリング業者では取り扱いのない、支払いまでのサイトが長い売掛金も買い取っています。

そのため、売掛金の支払い期日までに3~6か月間空くこともある、製造業や建設業、IT関連の会社の方におすすめです。

最短当日中に現金化できるのはもちろん、申し込みが夕方になったとしても、キャッシュデリバリーでその日の夜には現金が届けられるので、早さも十分に備えています。

トップ・マネジメントの

公式サイトを見る

【トップ・マネジメントの評判・口コミはこちら】

ベストファクター

|

手数料

|

2%~

|

|

審査時間

|

最短1日

|

|

入金スピード

|

最短1日

|

|

買取可能額

|

30万~1億円

|

|

契約形態

|

2者間・3者間

|

|

対象事業者

|

個人事業主・法人

|

|

運営会社

|

株式会社アレシア

|

|

公式サイト

|

https://bestfactor.jp/

|

確実に審査に通りたいのなら、株式会社アレシアが運営するベストファクターを検討してみてはいかがでしょうか。

ベストファクターは審査の通過率が高いことで知られており、その値はなんと92%以上にもなります。

これなら、ほかのファクタリング業者から買い取りを断られていたとしても、利用できる可能性は高いはずです。

手数料率も2%からと非常に低く、入金までに必要となるステップも少ないので、どなたでも利用しやすいサービスです。

ベストファクターの

公式サイトを見る

【ベストファクターの口コミ・評判はこちら】

PAYTODAY

|

手数料

|

1~9.5%

|

|

審査時間

|

最短15分

|

|

入金スピード

|

最短30分

|

|

買取可能額

|

10万円~

|

|

契約形態

|

2者間

|

|

対象事業者

|

個人事業主・法人

|

|

運営会社

|

Dual Life Partners株式会社

|

|

公式サイト

|

https://paytoday.jp/

|

手数料率の低さという点では、PAYTODAYも候補に含めたいところです。

Dual Life Partners株式会社の運営するPAYTODAYは、手数料率が1%〜9.5%に設定されており、手数料の負担を減らしたい方にはうってつけのサービスと言えます。

オンラインで手続きが完了するうえに、審査も30分程度しかかからないので、手間暇かけず資金調達することが可能です。

また、買取額が無制限なので、大口の売掛金でも買い取ってもらえるという安心感もあります。

個人事業主やフリーランスの方でも利用できるので、資金繰りに困った際は、利用を検討してみてください。

PayTodayの

公式サイトを見る

【PAYTODAY(ペイトゥデイ)の口コミ・評判はこちら】

株式会社No.1

|

手数料

|

1~15%

|

|

審査時間

|

最短30分

|

|

入金スピード

|

最短30分

|

|

買取可能額

|

10万~5,000万円

|

|

契約形態

|

2者間・3者間

|

|

対象事業者

|

個人事業主・法人

|

|

運営会社

|

株式会社No.1

|

|

公式サイト

|

https://no1service.co.jp/

|

同じく手数料率の低さを強みとしているのが、株式会社No.1です。

1%~15%という、業界でも最低水準の手数料率が設定されているうえに、審査通過率も90%を超えているので、低負担でかつ確実な資金調達が叶います。

インターネットからの申し込みであれば24時間受け付けており、資金が必要になったらすぐに利用できる、そのお手軽さも魅力です。

なお、株式会社No.1は、一般的な売掛金を買い取るファクタリング以外にも、診療報酬ファクタリングや介護報酬ファクタリングにも対応しています。

医療・介護系の企業の方であれば、資金調達の手段として考えてみてはどうでしょう。

株式会社№1の

公式サイトを見る

【株式会社No.1の口コミ・評判はこちら】

labol(ラボル)

|

手数料

|

10%

|

|

審査時間

|

最短1時間

|

|

入金スピード

|

最短1時間

|

|

買取可能額

|

1万円~

|

|

契約形態

|

2者間

|

|

対象事業者

|

個人事業主・法人

|

|

運営会社

|

株式会社ラボル

|

|

公式サイト

|

https://labol.co.jp/

|

個人事業主や、フリーランスの方におすすめのファクタリングサービスが、株式会社ラボルの運営するlabolです。

身分証明書と請求書、取引の証明書さえあれば利用できるうえに、買取額の下限値が1万円からと非常に安いのが特徴です。

申し込みから入金まで最短60分と、迅速な資金調達が叶います。

また、審査が完了すれば、24時間365日いつでも入金されるので、必要なタイミングですぐに売掛金を現金化できるのも強みです。

ほかのファクタリング業者に断られてしまった方も利用可能なので、非常に心強いサービスと言えます。

ラボルの

公式サイトを見る

【labol(ラボル)の口コミ・評判はこちら】

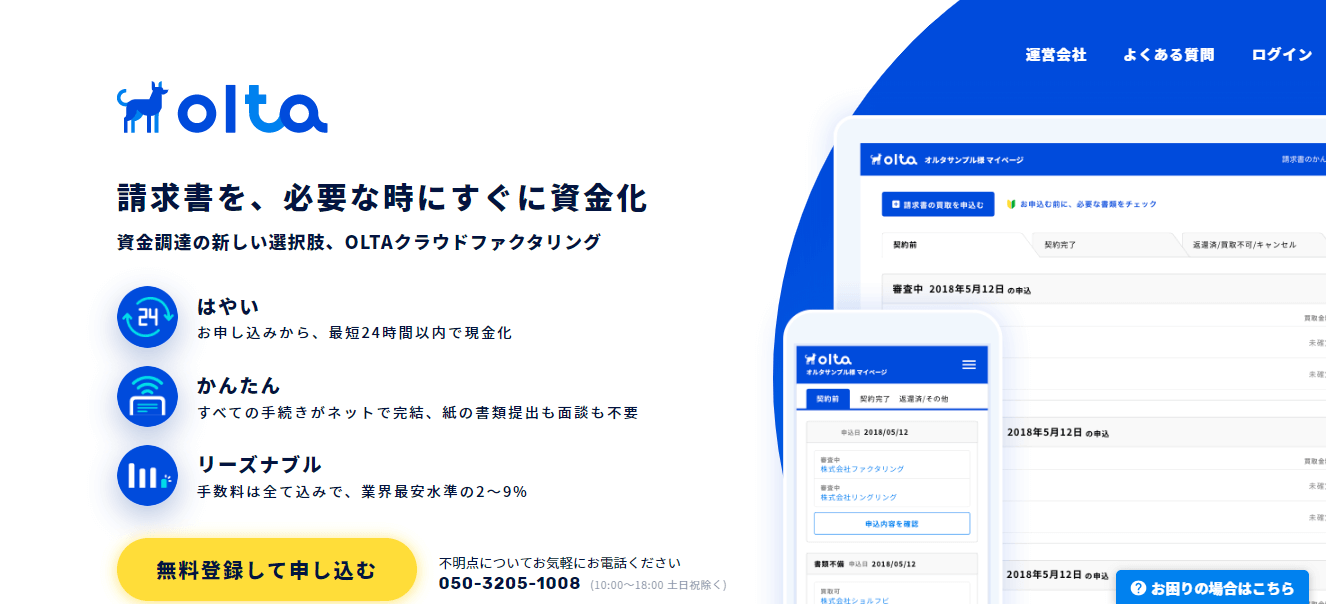

OLTA(オルタ)

OLTAは、2021年6月時点で、提携する銀行数がもっとも多いファクタリング業者です。

取引のあった事業者数も1万社以上と非常に多く、実績も十分です。

書類の提出から審査まですべてオンラインで完結するので、日々の業務の合間を縫って利用することができます。

また、手数料率も2%~9%とそれほど高くないため、手数料の負担を気にされる方にもおすすめです。

最短で当日中、遅くとも翌日には入金されます。

その日のうちに必ず資金を調達したいなら、スムーズに手続きが進められるように、事前に必要書類を一通り揃えておきましょう。

OLTAの

公式サイトを見る

【OLTA(オルタ)の口コミ・評判はこちら】

FREENANCE(フリーナンス)

|

手数料

|

3~10%

|

|

審査時間

|

最短30分

|

|

入金スピード

|

最短1日

|

|

買取可能額

|

1万~1,000万円

|

|

契約形態

|

2者間

|

|

対象事業者

|

個人事業主・法人

|

|

運営会社

|

GMOクリエイターズネットワーク株式会社

|

|

公式サイト

|

https://freenance.net/

|

かの有名なインターネットグループのGMOが運営する、フリーランスの方向けの総合サービスがFREENANCEです。

このFREENANCEで提供されるサービスの一つとして、資金繰りをサポートするファクタリングが存在しています。

売掛金を1万円から買い取ってくれるので、小口の取引が多い方でも安心です。

16時半までに審査に通過すれば、当日中に入金されるという早さも備えています。

なお、FREENANCEのファクタリングは、フリーナンス口座という専用の口座を通じて取引が行われます。

このフリーナンス口座の利用頻度が高いと、ファクタリングの手数料が下がることもあるため、複数回利用する想定がある方に特におすすめです。

フリーナンス即日払いの

公式サイトを見る

【フリーナンスの口コミ・評判はこちら】

ジャパンマネジメント

利用しているファクタリング業者の手数料に不満があるなら、株式会社ラインオフィスサービスの運営する、ジャパンマネジメントへ乗り換えてみてはいかがでしょうか。

ジャパンマネジメントでは、他社からの乗り換えを検討している方に対して、より低い手数料を提示する場合があるためです。

手続きはもちろんオンラインで完結しますし、即日での入金にも対応しています。

買取額も30万円~5,000万円と幅広いので、売掛金の額を理由に買い取りを断られることもほとんどないでしょう。

ジャパンマネジメントの

公式サイトを見る

【ジャパンマネジメントの口コミ・評判はこちら】

JBL

|

手数料

|

2%~

|

|

審査時間

|

最短2時間

|

|

入金スピード

|

最短2時間

|

|

買取可能額

|

~1億円

|

|

契約形態

|

2者間・3者間

|

|

対象事業者

|

個人事業主・法人

|

|

運営会社

|

株式会社JBL

|

|

公式サイト

|

https://jbl.tokyo/ |

株式会社JBLの運営する「JBL」でも、他社からの乗り換え時に手数料を引き下げてもらえる可能性があります。

乗り換え時には、ほかにもさまざまな特典があるので、ご興味のある方は一度問い合わせてみてもよいかもしれません。

買取額は最大1億円と、大口の売掛金にも対応しているうえに、手数料率も2%からと、非常に低い部類です。

また、JBLもQuQuMo同様、電子契約サービスのCLOUDSIGNを導入しているため、セキュリティ面でも万全の対策が講じられています。

即日入金にも対応していますが、書類の提出が遅くなると、入金までに2日~3日かかる場合もあるため、必要な書類は事前にすべて準備しておきましょう。

JBLの

公式サイトを見る

【JBLの口コミ・評判はこちら】

TRY

株式会社SKOの運営するTRYは、24時間365日、電話対応を受け付けているのが特徴です。

日中は忙しい方でも、夜間などにも時間を気にせず相談することができます。

対面での取引も可能ですが、オンラインですべての手続きを進めれば、最短30分で入金してもらえるので、お急ぎの方はそちらを利用しましょう。

また、売掛金の買取額は5,000万円が上限となっているものの、それ以上の額での相談も受け付けています。

大口の売掛金を所有している方は、一度相談してみてはいかがでしょうか。

ファクタリングのTRYの

公式サイトを見る

【ファクタリングのTRYの口コミ・評判はこちら】

ファクタリングで即日入金してもらうためのポイント

最後に、ファクタリングで即日入金してもらうためのポイントを、4点紹介します。

以下のポイントを押さえれば、当日中に資金を調達できる可能性を高めることができます。

【ファクタリングで即日入金してもらうためのポイント】

ポイント①必要書類を事前に準備する

即日入金を実現するには、迅速に契約を進めなくてはなりませんが、書類の提出に手間取ると、そこで時間を無駄にしてしまいます。

ですので、必要な書類は申し込み前に一通り準備しておきましょう。

業者によって多少の差異はあるものの、ファクタリングの審査で必要になる書類は、基本的に以下の通りです。

【ファクタリングの審査で必要になる書類】

- 事業に関する書類(請求書や受発注書など)

- 売掛先との契約書

- 法人税確定申告書

- 印鑑証明書

- 商業登記簿謄本

- 本人確認書類

企業か、個人事業主・フリーランスかでも、準備が必要な書類は異なってきます。

先に紹介した15業者も、サイト上で必要な書類を公開しているので、ご利用の際は事前に確認しておくことをおすすめします。

関連記事:ファクタリングに必要な書類は?必要書類が少ないファクタリング業者7選もご紹介

ポイント②2者間ファクタリングを選ぶ

手続きの早さを重視するなら、2者間ファクタリングを選ぶとよいでしょう。

ファクタリングは、契約形態の違いによって、2者間ファクタリングと3者間ファクタリングの2つに分けることができます。

それぞれの項目ごとの違いを、以下の表に整理しました。

【2者間ファクタリングと3者間ファクタリングの違い】

|

|

2者間ファクタリング

|

3者間ファクタリング

|

|

売掛先への通知

|

不要

|

必要

|

|

契約形態

|

利用者とファクタリング業者の2者間でのみ契約が結ばれる

|

売掛先への通知を踏まえたうえで、利用者とファクタリング業者のあいだで契約が結ばれる

|

|

手数料率

|

8%~18%

|

2%~9%

|

表からもわかる通り、3者間ファクタリングでは、売掛先へ通知を行う工程があるので、2者間ファクタリングよりも必要な手順が増えます。

入金までのスピードに比重を置くのであれば、2者間ファクタリングを利用するのが最善です。

ただし、2者間ファクタリングは3者間ファクタリングよりも、手数料率が高く設定される傾向にあります。

スピードを重視し過ぎるあまり、想定した額の調達が叶わなくては本末転倒です。

2者間ファクタリングを利用するのであれば、手数料率も確認したうえで業者を選ぶことをおすすめします。

ポイント③午前中に申し込む

午前中に申し込むのも、即日入金してもらうためのポイントの一つです。

申し込む時間が早ければ早いほど、入金までが早くなるのは当然と言えます。

特に、午前中に申し込んでおけば、書類の再提出が必要になったとしても、リカバリーできる可能性があります。

午後の、それも受け付け終了間際の時間では、書類に不備があった時点で当日中の入金はまず実現しないでしょう。

ただし、今回紹介したファクタリング業者の一部のように、24時間いつでも入金してもらえる業者もなかには存在します。

どうしても午前中は時間を作れないのであれば、そういった業者を利用するのも一案です。

関連記事:即日での入金に対応しているファクタリング会社29選

ポイント④複数社に見積もり依頼する

即日入金が可能な業者は数多くありますが、実際の審査スピードや、必要な手順の詳細は各業者で異なるものです。

少しでも早く資金を調達するためにも、見積もりは複数社に依頼して、入金までにかかる時間を確認しておきましょう。

ある業者では翌日の入金になる一方で、別の業者なら即日入金してもらえる、ということがわかるはずです。

また、審査に通る基準も業者によって異なるので、買い取ってもらえる確率を上げる意味でも、複数社に見積もりを依頼するのは効果的と言えます。

ポイント⑤一度利用したファクタリング業者に買い取りを依頼する

すでにファクタリング業者を利用したことがあるなら、その業者を引き続き利用するのも有効な手段です。

審査に一度通っていることから、業者としても一から情報を集める必要がないため、2回目以降の利用では審査にかかる時間を大幅に短縮できます。

2回目以降の利用時に必要な書類が少なくなる業者も存在するので、積極的に利用したいところです。

また、買い取りを依頼する売掛金も、初回時と同じ売掛先のものだと理想的です。

回収に成功した実績のある売掛先なら、業者も安心して売掛金を買い取れますから、初回のときほど審査にも時間はかからないでしょう。

結果として手続きが迅速に進み、即日での入金も実現するというわけです。

初回利用時には使えない手段ではあるものの、効果的であることは間違いありません。

審査を設けているファクタリング業者を利用して、安全に資金を調達しよう

今回は、ファクタリングで審査が必要な理由と、審査のない業者のリスクを中心に解説しました。

ファクタリングでは、売掛金が買い取れるかどうかの判断や、手数料の設定のために審査が必要となります。

つまり、審査がない業者というのは、そうした重要な部分をないがしろにしている、要注意な業者と言えるわけです。

安全かつスピーディーに資金を調達したいのであれば、今回紹介したような、審査もありつつ即日入金も可能な業者を選ぶことをおすすめします。

資金調達ニュース.comでは、ファクタリングの基礎情報や、利用の際に注意すべき点なども解説しております。

これからファクタリングを利用されるのであれば、ぜひ参考にしてください。

ファクタリングに関するよくある質問

Q.ファクタリングの審査に通らない理由はなんですか?

ファクタリングの審査は売掛先の信用力が重視されるため、売掛先が個人である場合や設立して間もない法人の場合、審査に通りにくくなる傾向があります。

また、支払期日が遠い売掛金や二重譲渡の疑いがある売掛金も同様に審査に通りにくいです。

共通してファクタリング会社にとって未回収のリスクが高まる売掛金の場合、審査に通りにくくなります。

Q.ファクタリングの入金スピードはどれぐらいですか?

ファクタリング会社によっては最短即日で入金してくれる会社も存在します。

最短即日で入金対応可能なファクタリング会社については下記を参考にしてください。

参考:即日での入金に対応しているファクタリング会社29選

Q.即日で入金してもらうにはどうしたらいいですか?

提出書類に不備がないよう、提出が必須となる書類に関しては余裕を持って準備しておくことが大切です。

また午前中に申し込みが完了すれば、ファクタリング会社の入金対応が銀行の営業時間内となりやすく即日に着金する可能性が高くなります。

Q.ファクタリング利用中に他社を利用することはできますか?

可能です。

ただし他社利用中の売掛金を売却することは出来ませんので、既に利用している売掛金とは別の売掛金が売却の対象となります。

Q.土日や祝日でも対応してくれるファクタリング会社ありますか?

土日・祝日問わず利用できるファクタリング会社も存在します。

土日・祝日でも利用可能なファクタリング会社については下記を参考にしてください。

参考:土日・祝日でも対応しているファクタリング会社16選