当サイト資金調達ニュース.comは、金融専門用語の解説や、事業者様の資金繰りに関するお悩み解決をサポートすることを目的に、運営を行っています。当サイト内での情報提供にあたっては、法務省や国税庁等の公的サイトや、各金融事業者が公式に発表している内容に準じて作成したコンテンツを使用しています。

診療報酬ファクタリングの概要とメリット・デメリット

診療報酬ファクタリングは、医療機関の資金調達手段の一つです。

支払機関の審査を待たずに診療報酬債権を現金化できるため、キャッシュフローの改善に役立ちます。

しかし、一般的なファクタリングや銀行融資との違いが分からず、利用を躊躇している経営者様もいるのではないでしょうか。

そこで本記事では、診療報酬ファクタリングの概要や注意点について解説します。 資金繰りに苦しむ医療機関の経営者様は、ぜひご覧ください。

おすすめのファクタリング会社

目次

ファクタリングの概要

ファクタリングとは、事業者が売掛債権を売却することで、回収期日を待たずに現金を手に入れる資金調達手段です。

ファクタリング会社に売掛債権を売却すると、手数料が差し引かれた額が、事業者の口座に入金されます。

ファクタリングは銀行融資とは異なり、あくまでも売買取引に該当するため、事業者の負債は増えない点が特徴です。

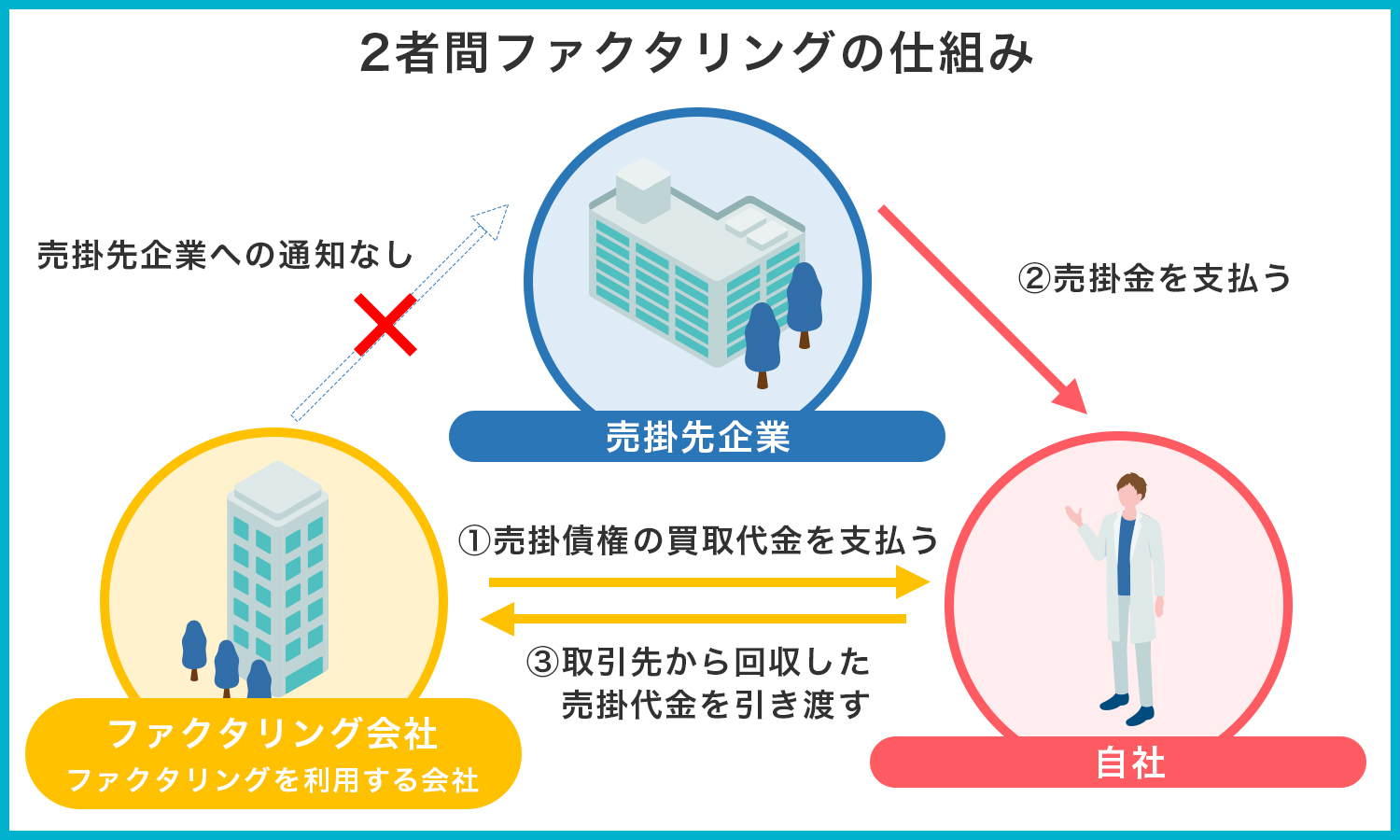

なお、ファクタリングには大きく分けて2種類の契約形態が存在します。

事業者とファクタリング会社でやり取りが完結する2者間ファクタリングと、売掛先も加えた3者間で取引を進める3者間ファクタリングです。

手数料を比較すると、売掛債権の未回収リスクがある2者間ファクタリングの方が、3者間ファクタリングより高くなる傾向にあります。

しかし、2者間ファクタリングには、売掛先に債権を売却した事実が伝わりにくいというメリットが存在します。

それぞれ異なる特徴をもっているため、適切な契約形態を選択するのが重要です。

診療報酬ファクタリングとは

医療機関の利用に特化したファクタリングとしては、診療報酬ファクタリングがあります。

診療報酬ファクタリングでは、医療機関において売掛債権のような位置づけにある診療報酬債権を売却します。

診療報酬債権とは、医療機関が社会保険診療報酬支払基金や国民健康保険団体連合会などに対し「診療報酬」を請求する権利のことです。

通常、患者が医療機関を受診した際に支払うのは、1~3割の自己負担額のみです。

残りの7~9割は、医療機関が支払機関である社会保険診療報酬支払基金や国民健康保険団体連合会に診療報酬明細書(レセプト)を提出し、請求する必要があります。

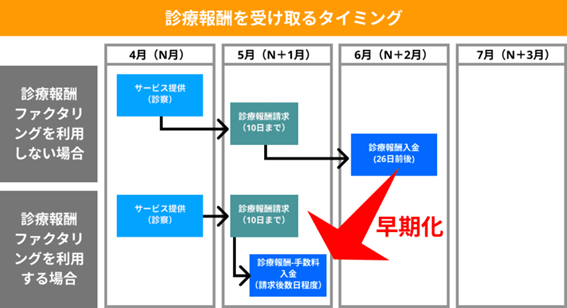

つまり、医療機関は患者を診察しても、すぐに報酬を全額受け取ることができず、支払機関の審査によってその額が確定し、支払手続きが終わるまでのあいだ、入金を待たなければなりません。

入金に要する期間は、おおよそ2~3か月です。

診療報酬ファクタリングを利用すれば、診療報酬債権の早期現金化が叶うため、支払機関に請求し、診療報酬を受け取るまでのタイムラグを埋めることができます。

その具体的な仕組みについては、のちほど解説します。

診療報酬ファクタリングの仕組み

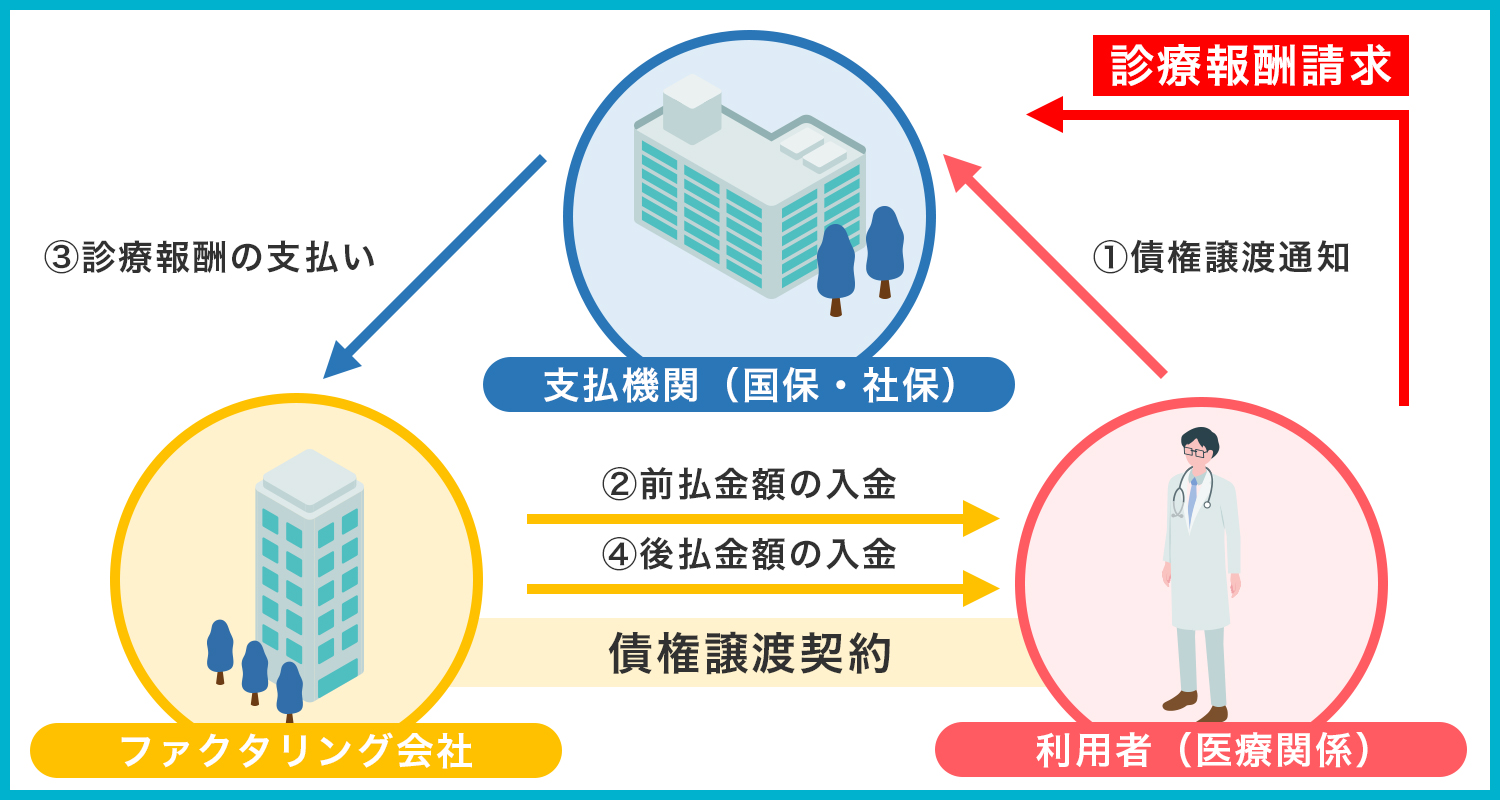

診療報酬ファクタリングは、医療機関とファクタリング会社、そして支払機関を交えた3者間で取引を進める3者間ファクタリングです。

医療機関が支払機関に診療報酬明細書(レセプト)を提出するまでは、診療報酬を請求する通常の流れと同様です。

その後、ファクタリング会社に診療報酬債権を買い取ってもらい、支払機関に債権譲渡通知を行います。

医療機関はファクタリング会社から手数料を差し引いた買取額を受け取り、支払機関は診療報酬明細書(レセプト)の審査後に、確定した額をファクタリング会社へと支払います。

診療報酬ファクタリングのメリット

診療報酬ファクタリングの概要はご理解いただけたでしょうか。

ここからは、診療報酬ファクタリングの5つのメリットを紹介します。

メリット➀すぐに資金調達できる

診療報酬ファクタリングのもっとも大きなメリットは、素早く資金調達できる点です。

先述の通り、医療機関が支払機関に診療報酬を請求してから、審査が行われ、確定した診療報酬が入金されるまでには、2~3か月待たなければなりません。

しかし、診療報酬ファクタリングを利用すれば、スピーディーに現金を手にすることが可能です。

メリット②負債としての計上を避けられる

診療報酬ファクタリングで調達した資金は、負債として計上する必要がありません。

これは、返済義務のある銀行からの融資とは異なる点です。

ファクタリングでは、資産である売掛債権を同じく資産である現金へと換えています。

帳簿上に負債が発生しないため、財政状況の悪化を避けられます。

メリット③手数料が安い

一般的なファクタリングと比べて手数料が安く設定されているのもまた、診療報酬ファクタリングのメリットの一つです。

その理由は、売掛先である支払機関が公的機関であり、未回収リスクが極めて低いと考えられているからです。

診療報酬ファクタリングの手数料は、1%前後に抑えられていることが多いです。

対して、一般的なファクタリングの手数料相場は、2者間では8~18%、3者間では2~9%です。

両者を比較すると、手数料が大幅に安く設定されているとわかります。

メリット④審査に通りやすい

診療報酬ファクタリングは、ほかの一般的なファクタリングや銀行融資と比べて、審査のハードルが高くありません。

銀行では、利用者の経営状況や信用情報をもとに融資の可否が判断されるため、開業したばかりだったり、債務超過の状況にあったりすると、審査に落ちてしまう可能性があります。

一方でファクタリングの審査で重要視されるのは、売掛先の信用力です。

診療報酬債権の売掛先にあたるのは、社会保険診療報酬支払基金や国民健康保険団体連合会といった公的機関です。

公的機関は未回収リスクが極めて低いと判断されるため、診療報酬ファクタリングは、ほかのファクタリングと比較しても特に審査に通りやすくなっています。

メリット⑤初月は通常の診療報酬とあわせて2か月分の額を受け取れる

初めて診療報酬ファクタリングを利用する場合、通常の診療報酬とあわせて2か月分の診療報酬に相当する額を同月中に受け取れます。

医療機関において、診療報酬債権は毎月発生します。

つまり、初めてファクタリング会社を利用した月にも、売却した診療報酬債権とは別に2~3か月前に支払機関に請求した診療報酬が入金されるのです。

なお、診療報酬ファクタリングを継続して利用する場合、2か月目以降は毎月1か月分、診療報酬債権の買取額が入金される流れとなります。

診療報酬ファクタリングのデメリット

診療報酬ファクタリングに限らずファクタリング全般にいえることですが、メリットが多く便利なものの、少なからずデメリットも存在します。

ここでは、代表的な2つのデメリットを紹介します。

デメリット➀利用が常態化してしまうリスクがある

診療報酬ファクタリングに頼りきりになると、途中でやめるのが難しく、利用が常態化してしまうおそれがあります。

医療機関が資金調達の手段をファクタリングに依存すると、わずかとはいえ手数料が差し引かれているぶん、徐々にキャッシュフローが悪化していきます。

可能な限り長期間の利用を避け、そもそも資金が不足しないよう、根本的な経営体質の改善に取り組みましょう。

デメリット②悪質な業者の利用により金銭的な損失を被るリスクがある

ファクタリングを利用する際は、金銭的な損失を被らないためにも、悪質な業者を避けなければなりません。

現状、日本ではファクタリングに関する規制が緩く、低品質なサービスを提供する業者が数多く存在します。

契約内容を精査せずに利用すると、不当な取引を交わしてしまう可能性があります。

事前にホームページの情報に目を通し、医療機関の取引実績が豊富な、信頼できるファクタリング会社を選びましょう。

診療報酬ファクタリングの利用が適しているケース

実際に診療報酬ファクタリングの利用が適しているのは、どのようなケースでしょうか。

利用を検討するべき3つのケースを紹介します。

新規開業してまもない

新規開業してまもない医療機関の場合、信用力を裏づける実績に乏しく、銀行からの融資を受けることが難しいケースもあります。

しかし、ファクタリングの審査では、売掛先の信用力が重要視されるため、比較的審査に通りやすく、スムーズな資金調達が可能です。

新規開業後の医療機関では、初期費用がかさみ資金繰りに窮するケースが珍しくありません。

銀行から融資を断られた場合は、診療報酬ファクタリングの利用をご検討ください。

資金繰りが悪化している

なんらかの事情により、資金繰りが悪化したときも、診療報酬ファクタリングの利用が適しています。

医療機関を経営していると、往々にして想定外の支出が発生します。

すぐに現金を用意する必要があり、場合によっては支払機関からの入金が間に合わないケースもあるでしょう。

そんなときに診療報酬ファクタリングを利用すれば、診療報酬債権をスムーズに現金化でき、資金の不足を凌げます。

一時的に資金が必要

一時的にまとまった資金が必要になった際も、診療報酬ファクタリングの利用を検討する価値があります。

新しい医療機器の導入や内装リフォームなどの設備投資、スタッフに支払うボーナスなど、一度に多くの資金が必要となる場面は、いろいろと考えられます。

それらの支出を診療報酬ファクタリングによってまかなえば、スムーズな資金確保が可能です。

診療報酬ファクタリングの流れ

ここからは、診療報酬ファクタリングの具体的なステップを紹介します。

一般的な2者間ファクタリングや3者間ファクタリングとは流れが異なるため、医療機関・ファクタリング会社・支払機関のそれぞれの動きを理解しておきましょう。

【診療報酬ファクタリングの流れ】

- 医療機関がファクタリング会社に買取を申し込む

- 医療機関とファクタリング会社が債権譲渡契約を結ぶ

- 医療機関とファクタリング会社の連名で、支払機関に債権譲渡通知を行う

- 診療報酬債権のうち約8割が、ファクタリング会社から医療機関に振り込まれる

- 支払機関が診療報酬額を確定し、ファクタリング会社に支払う

- 確定した診療報酬額から1回目の支払額と手数料を差し引いた額が、ファクタリング会社から医療機関に振り込まれる

診療報酬ファクタリングでは、ファクタリング会社からの入金が2回に分けて行われます。

支払機関による審査が終わるまで診療報酬額が確定しないので、それに合わせて買取額を調整する必要があるからです。

また、支払機関は公的な機関であり、診療報酬ファクタリングに対応しているため、一般的なファクタリングのように売掛先との関係性悪化を懸念せずに済みます。

診療報酬ファクタリング利用時の注意点

最後に、診療報酬ファクタリングを利用する際に注意しておきたいことを紹介します。

事前に注意点を把握しておき、万全の状態で利用しましょう。

診療報酬債権には時効がある

支払機関に請求できる診療報酬債権には時効があります。

時効を迎えてしまうと、支払機関に診療報酬を請求することができず、当然ながらファクタリング会社に診療報酬債権を買い取ってもらうこともできません。

診療報酬請求権の時効については、令和2年に法改正が施行されています。

令和5年11月現在は、令和2年3月診療分までは3年間、令和2年4月診療分からは原則5年間となっています。

時効を迎えるまで診療報酬を請求しない可能性はまれですが、念のため覚えておきましょう。

参照:社会保険診療報酬支払基金|診療報酬の請求支払いについて

すぐに全額が入金されるわけではない

ファクタリング会社に診療報酬債権を買い取ってもらった際、手数料を差し引いた買取額の全額をすぐに受け取れるわけではありません。

先述の通り、支払機関が診療報酬明細書(レセプト)を審査するまでは、確定額がわからないため、ファクタリング会社から医療機関への入金は2回に分けられます。

診療報酬債権を譲渡した時点で入金されるのは、診療報酬債権額のうち約8割です。

診療報酬ファクタリングを利用する前に、資金が必要な期日までに調達できる額を確認しておきましょう。

取り扱っているファクタリング会社が少ない

診療報酬ファクタリングの利用を検討するうえでの注意点としては、取り扱っているファクタリング会社の少なさも挙げられます。

一般的なファクタリングとは異なり、診療報酬ファクタリングでは、診療報酬に関する専門的な知識が求められます。

そのため、すべてのファクタリング会社が診療報酬債権を買取対象としているわけではありません。

診療報酬債権を現金化するには、前提として診療報酬ファクタリングを取り扱っているファクタリング会社を選ぶ必要があります。

診療報酬ファクタリングでは診療報酬債権をより早く現金化できる

本記事では、診療報酬ファクタリングの概要やメリット・デメリットを解説しました。

診療報酬ファクタリングは、本来なら入金までに2~3か月かかる診療報酬債権を売却することで、スムーズに資金調達できるサービスです。

支払機関の審査を待たずに現金を手にできるため、資金繰りに苦しむ医療機関にとっては、非常に役立ちます。

利用が常態化しないよう注意が必要ですが、正しく使えばキャッシュフローの改善につながるので、計画的に利用しましょう。

資金調達ニュース.comでは、診療報酬ファクタリングを提供しているファクタリング会社を多数紹介しています。

ご自身に合ったファクタリング会社をお探しの方は、ぜひ参考にしてください。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。

この記事の執筆者:資金調達ニュース編集部

資金調達ニュースは経営者様の資金調達に関するお悩みを解決するために

「ファクタリング」などの資金調達に関する情報やノウハウを提供する

資金調達情報サイトです。

資金調達ニュース編集部ではこれまでに100本以上のハウツー記事をお届けしております。

資金調達でお悩みの経営者様のお役に立てますと幸いです。

保有資格:宅地建物取引士・日商簿記検定2級・ファイナンシャル・プランナー2級

運営者情報

おすすめのファクタリング会社

申請から入金まで

最短40分!

対面手続きは一切不要

-

スピード審査!最短10分で審査が完了

-

Webで完結!面倒な手続き・対面のやり取りは一切不要

-

登録費用・システム利用料は0円

- 手数料は業界最低水準の1.5%~

- 買取可能額は1万円~上限なし

-

ピーエムジー株式会社のファクタリングサービスはやばい?利用者の口コミと併せて解説

ピーエムジー株式会社は、 過去の営業活動やファクタリング業界に対する誤解から「やばい」と検索されることがありますが、実際には多くの企業に有益な資金調達サービスを提供している会社です。 この記事では、ピ...

-

スマートバンクのファクタリングサービスに関する5chでの口コミは?メリットデメリットも併せて解説

株式会社スマートバンクの提供する「ワンバンク請求書買取」は、最短1時間で売掛金を現金化できるファクタリングサービスです。 そのため、急ぎ資金が必要な個人事業主や中小企業にとって、有用なサービスだといえ...

-

FinFinでファクタリング by labolの5chの口コミを徹底調査!

FinFinでファクタリング by labolは、少額の売掛金を迅速に現金化したい事業者に最適なサービスです。 しかし、類似しているファクタリングサービスが多いため、どのサービスを利用すべきか迷ってい...