当サイト資金調達ニュース.comは、金融専門用語の解説や、事業者様の資金繰りに関するお悩み解決をサポートすることを目的に、運営を行っています。当サイト内での情報提供にあたっては、法務省や国税庁等の公的サイトや、各金融事業者が公式に発表している内容に準じて作成したコンテンツを使用しています。

請求書買取サービスは少額請求書や個人事業主も利用できる?

請求書買取サービス(ファクタリング)は、近年需要が増加してきており、経済産業省も推奨する資金調達方法です。

しかし、実際にはどういうものなのかわからず「個人事業主も使えるのか」「少額の請求書でも売却できるのか」といった疑問を抱えている事業者様も少なくないでしょう。

そこで本記事では、このような疑問にお答えしつつ、請求書買取サービスの概要と仕組み、利用するメリット・デメリットを解説します。

サービスの内容を詳しく知りたい事業者様は、参考にしてください。

おすすめのファクタリング会社

目次

請求書買取サービスとは

本題に入る前に、まずサービスの概要を押さえておきましょう。

請求書買取サービスとは、取引で発行された請求書(売掛金)を請求書買取業者に買い取ってもらい、本来の支払期日より前に現金化するサービスです。

請求書買取サービスを利用することで、売掛金を回収するまで期間が空いている場合でも、最短即日で売掛金を現金化できるため、すぐに現金が得られます。

このようなサービスは“ファクタリング”とよばれることもあり、資金繰りの改善に役立つ手段として、多くの事業者に活用されています。

請求書買取サービスとファクタリングは違う?

請求書買取サービスとファクタリングは、どちらも売掛金を売却して現金化するサービスを指します。

そのため、現在は同じものとして扱われることが一般的です。

請求書買取サービスの仕組み

請求書買取サービス(ファクタリング)が資金調達手段の一つであることは前述した通りですが、具体的にどのような仕組みで売掛金を現金化できるのでしょうか。

請求書買取サービスの取引の方法には、“2者間”と “3者間”の2種類があり、それぞれ手続きや関係先が異なります。

ここからはそれぞれの詳細を解説します。

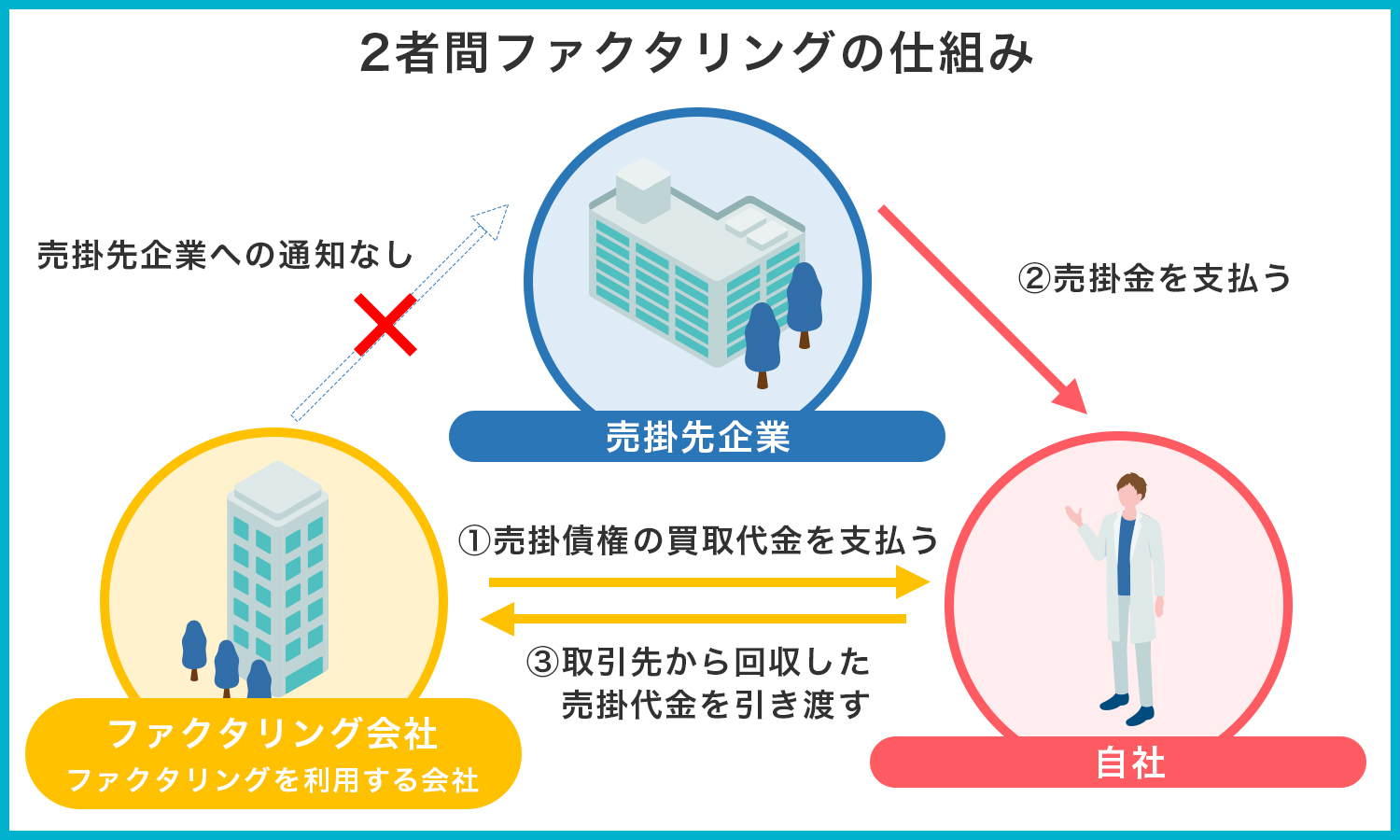

2者間の請求書買取

2者間の請求書買取は、利用者(請求書の発行者)と請求書買取業者の間で行われる取引です。

具体的な流れとしては、以下のようになります。

【2者間の請求書買取の流れ】

- 利用者が売掛先に請求書を発行する

- その請求書を請求書買取業者に売却する

- 請求書買取業者が、請求書の買取金額から手数料を差し引いた金額を、利用者に支払う

- 支払期日に売掛先から利用者に入金があり次第、その金額を請求書買取業者に送金する

このように、2者間の請求書買取は、利用者と請求書買取業者のみで取引が完結するため、請求書買取サービスを利用する際に売掛先から承諾を得る必要がありません。

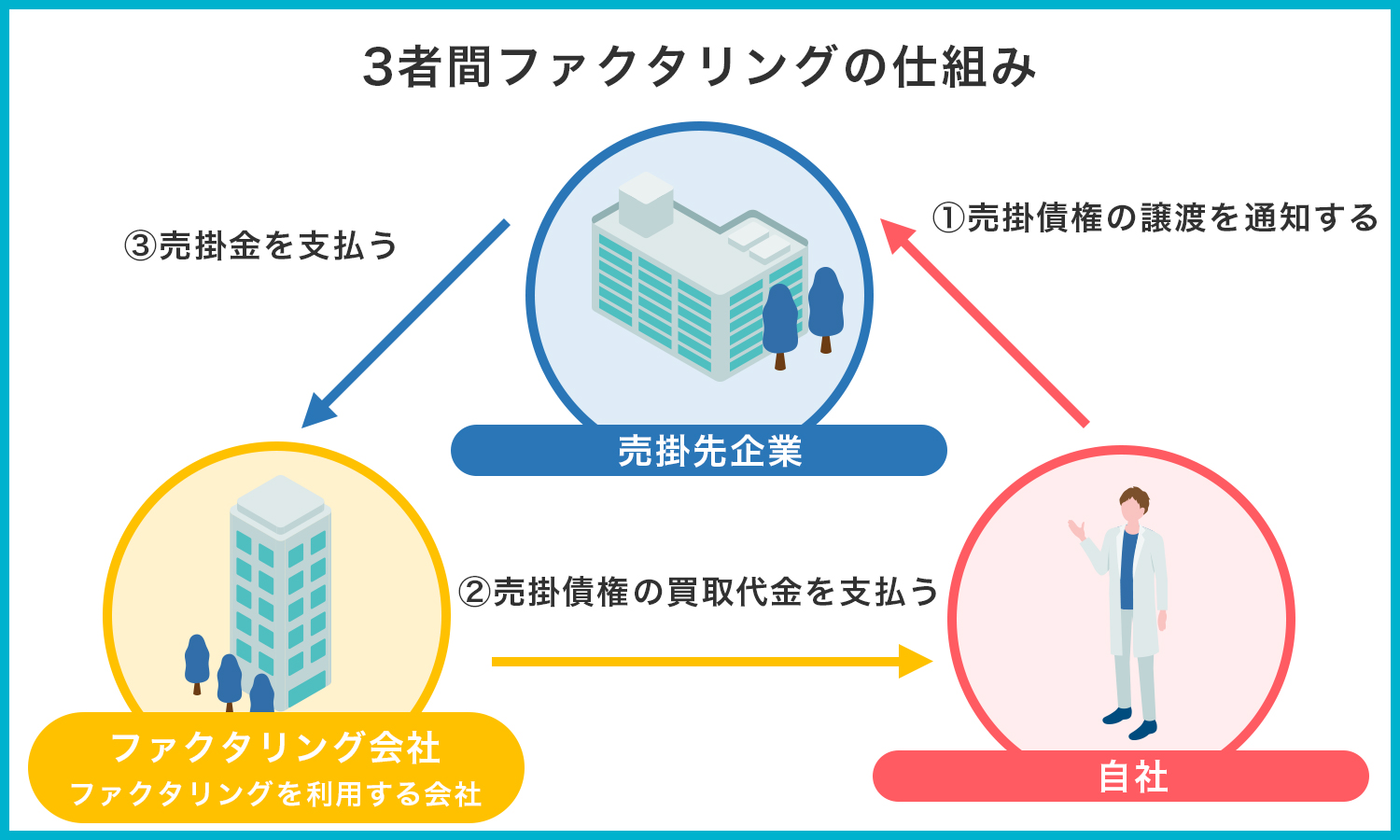

3者間の請求書買取

一方、3者間の請求書買取では、利用者と請求書買取業者のほかに売掛先も加わり、以下のような流れで行われます。

【3者間の請求書買取の流れ】

- 利用者が売掛先に請求書を発行する

- 利用者が売掛先に、請求書買取サービスを利用する旨を通知し、承諾を得る

- 請求書を請求書買取業者に売却する

- 請求書買取業者が、請求書の買取金額から手数料を差し引いた金額を、利用者に支払う

- 売掛先が、支払期日に請求書買取業者に送金する

3者間の請求書買取では、本来の支払期日を迎えたら売掛先が直接、請求書買取業者に送金します。

したがって、3者間の請求書買取では、最初に売掛先に請求書買取サービスを利用する旨を通知したうえで承諾を得なければ、請求書買取業者と契約を結ぶことができません。

売掛先も取引に加わる3者間の請求書買取は、上記のように売掛先に承諾を得るプロセスが増えるため、2者間での取引と比べて売掛金の現金化に時間がかかります。

しかし、3者間の取引では請求書買取業者が売掛先に直接売掛金の存在を確認できるため、売掛金の未回収リスクが低くなり、2者間と比べて手数料が低めに設定される傾向にあります。

請求書買取サービスは個人事業主でも利用できるのか

それでは本題の「請求書買取サービス(ファクタリング)は個人事業主も問題なく利用できるのか?」という疑問について、本項でお答えします。

結論、請求書買取サービスは、請求書買取業者の審査を通過すれば、個人事業主でも利用可能です。

この審査は融資とは異なり、利用者の事業状況や返済能力よりも売掛先の信用力が重視される傾向があるため、一般的に法人よりも信用力が低い個人事業主でも審査に通過できる可能性があります。

なかには、個人事業主を対象に、少額の請求書を買い取るサービスを提供している請求書買取業者もあるので、このような業者を選ぶと審査に通過しやすくなるでしょう。

個人事業主におすすめの請求書買取サービス

「少額の請求書でも買い取ってもらえる」「スピーディーに資金調達できる」など、個人事業主にとって利用しやすい請求書買取サービス(ファクタリング)は、以下の7つです。

【個人事業主でも利用しやすい請求書買取サービス】

- ビートレーディング

- 日本中小企業金融サポート機構

- ファクトル(FACTOR⁺U)

- みんなのファクタリング

- Mentor Capital

- ペイトナー

- QuQuMo(ククモ)

本項ではそれぞれの特徴を紹介しますので、ご自身に適した請求書買取サービスを探す際の参考にしてください。

※2025年8月時点の情報を掲載しています。

ビートレーディング

|

手数料 |

2者間の請求書買取:4%~12% 3者間の請求書買取:2%~9% |

|

入金スピード |

最短2時間 |

|

買取可能額 |

下限上限なし(無制限) |

|

審査書類 |

売掛金に関する書類(請求書、契約書など) 口座の入出金明細(直近2か月分) |

|

サービスの種類 |

2者間の請求書買取 3者間の請求書買取 注文書買取 介護報酬買取 診療報酬買取 |

|

対象事業者 |

個人事業主・法人 |

|

運営会社 |

株式会社ビートレーディング |

ビートレーディングは、2025年3月時点で累計取引者数7.1万社の実績を持つ、請求書買取会社です。

請求書の買取可能額に下限・上限がなく、少額の請求書でも買い取ってもらえるため、取引額の少ない個人事業主も利用できます。

また、最短2時間で売掛金を現金化できるという点も魅力です。

なお利用の際に必要な書類は、売掛金に関する書類(請求書、契約書など)と口座の入出金明細(直近2か月分)の2点のみとなっているため、初めて請求書買取サービスを利用するという方でも、非常に利用しやすいサービスといえるでしょう。

ビートレーディングに

無料で相談する

【ビートレーディングの口コミ・評判はこちら】

日本中小企業金融サポート機構

|

手数料 |

1.5%~ |

|

入金スピード |

最短3時間 |

|

買取可能額 |

下限上限なし(無制限) |

|

審査書類 |

売掛金に関する書類(請求書、契約書など) 口座の入出金履歴(直近3か月分) |

|

サービスの種類 |

2者間の請求書買取 3者間の請求書買取 |

|

対象事業者 |

個人事業主・法人 |

|

運営会社 |

一般社団法人日本中小企業金融サポート機構 |

中小企業や個人事業主の支援に注力している日本中小企業金融サポート機構も、個人事業主におすすめの請求書買取サービスの一つです。

同機構は、非営利型の一般社団法人であるため手数料が1.5%~と業界最低水準に設定されており、安全にコストを抑えて資金調達できるというメリットがあります。

このような理由から、「なるべく低い手数料で売掛金を現金化したい」という個人事業主に適しています。

ファクトル(FACTOR⁺U)

|

手数料 |

1.5%~ |

|

入金スピード |

最短40分 |

|

買取可能額 |

1万円~ |

|

審査書類 |

口座の入出金履歴(直近3か月分) 売掛金に関する書類(請求書、契約書など) |

|

サービスの種類 |

2者間の請求書買取 |

|

対象事業者 |

個人事業主・法人 |

|

運営会社 |

一般社団法人日本中小企業金融サポート機構 |

日本中小企業金融サポート機構の手数料の低さに魅力を感じている個人事業主で、入金スピードの速さも求めているのであれば、ファクトル(FACTOR+U)をご検討ください。

ファクトルは、日本中小企業金融サポート機構が提供するオンライン完結型の請求書買取サービスで、申し込みから入金まで最短40分で完了します。

「手数料の低さ」と「資金調達までのスピード」どちらも重視する場合は、候補に入れるとよいでしょう。

ファクトルに無料で相談する【ファクトルの口コミ・評判はこちら】

みんなのファクタリング

|

手数料 |

非公開 |

|

入金スピード |

最短1時間 |

|

買取可能額 |

(初回のみ)~50万円 |

|

審査書類 |

身分証 請求書 通帳 |

|

サービスの種類 |

2者間の請求書買取 |

|

対象事業者 |

個人事業主・法人 |

|

運営会社 |

株式会社チェンジ |

みんなのファクタリングは、買取可能額の下限が設定されていないため、少額の取引を頻繁に行う個人事業主が利用するのに適しています。

また、土日・祝日でも最短1時間で入金してもらえるという特徴もあります。

オンラインですべての手続きを進められるので、1人で事業を運営している、あるいは平日は忙しく休日にしか時間を取れない個人事業主でも、利用しやすいサービスです。

みんなのファクタリングに

無料で相談する【みんなのファクタリングの口コミ・評判はこちら】

Mentor Capital

|

手数料 |

2%~ |

|

入金スピード |

最短30分 |

|

買取可能額 |

30万円~1億円 |

|

審査書類 |

本査定申込書 売掛先からの入金が確認できる通帳のコピー(表紙付3か月分) 売掛金に関する資料(請求書、契約書など) |

|

サービスの種類 |

2者間の請求書買取 3者間の請求書買取 |

|

対象事業者 |

個人事業主・法人 |

|

運営会社 |

株式会社Mentor Capital |

審査落ちのリスクを減らしたい場合は、個人事業主やフリーランスでも利用できる可能性が高い、「株式会社Mentor Capital(メンターキャピタル)」がおすすめです。

同社の公式Webサイトには「赤字・債務超過・個人事業・税金滞納でもOK!」と書かれており、審査の条件が柔軟であることがうかがえます。

請求書の買取可能額には下限がありますが、信用力の問題で別の方法での資金調達が見込めないのであれば、ぜひご検討ください。

メンターキャピタルの

公式サイトを見る【メンターキャピタルの口コミ・評判はこちら】

ペイトナー

|

手数料 |

一律10% |

|

入金スピード |

最短10分 |

|

買取可能額 |

1万円~100万円(初回~25万円) |

|

審査書類 |

請求書 本人確認書類 入出金明細 |

|

サービスの種類 |

2者間の請求書買取 |

|

対象事業者 |

個人事業主・フリーランス |

|

運営会社 |

ペイトナー株式会社 |

ペイトナーは、個人事業主向けの請求書買取サービスであり、買取可能額の下限が低めに設定されている請求書買取サービスです。

入金スピードも速いため、資金繰りを早急に改善したい場合には適しているでしょう。

また、手数料は一律で10%と決められており、サービスを申し込む前に手数料を計算できることも特徴です。

これにより、「手数料がいくらになるかわからない……」といった不安を抱えることなく利用できます。

QuQuMo(ククモ)

|

手数料 |

1%~ |

|

入金スピード |

最短2時間 |

|

買取可能額 |

下限上限なし |

|

審査書類 |

入出金明細 請求書 |

|

サービスの種類 |

2者間の請求書買取 |

|

対象事業者 |

個人事業主・法人 |

|

運営会社 |

株式会社アクティブサポート |

手数料の低さを重視している個人事業主には、QuQuMo(ククモ)が適しています。

同社の手数料は1%~と、他社と比べて低く設定されており、コストを抑えることが可能です。

また、申し込む際の必要書類が2点のみと少なく、準備の手間をかけずに資金を調達できることも、うれしいポイントです。

申し込みから契約締結までオンラインで行えるため、その点も個人事業主にとってはメリットとなるでしょう。

QuQuMoの

公式サイトを見る【QuQuMoの口コミ・評判はこちら】

個人事業主が請求書買取サービスを利用するメリット

ここまででお伝えしたように、請求書買取サービス(ファクタリング)は、個人事業主でも活用できる可能性があります。

個人事業主が請求書買取サービスを利用した場合、具体的には以下のようなメリットを得られます。

【個人事業主が請求書買取サービスを利用した際に得られるメリット】

本項では詳しい内容を解説しますので、参考にしてください。

メリット①資金を早期に調達できる

請求書買取サービスでは、支払期日を待つことなく、売掛金を早期に現金化できます。

入金スピードは請求書買取サービスによって異なりますが、紹介したように、最短10分で資金を調達できるサービスもあります。

仮に融資を利用して資金を調達しようとしても、金融機関の審査は時間がかかることから、このようなスピードで手元に現金を用意するのは困難です。

そのため、「急な支払いが発生したけれど、資金が足りない」という場合に対応できる点は、請求書買取サービスの最大の特徴であり、メリットだといえるでしょう。

メリット②売掛金の未回収リスクを軽減できる

売掛金の未回収リスクに備えられることも、請求書買取サービスを利用するメリットの一つです。

売掛金が発生する取引では、万が一支払期日を迎える前に売掛先が経営難に陥ると、売掛金が支払われなくなるおそれがあります。

しかし、請求書買取サービスで請求書を売却すれば、売却した分の現金は確実に手元に入るので、資金繰りの悪化を防げます。

さらに、請求書買取サービスでは基本的に償還請求権のないノンリコース契約を結ぶため、売掛先から売掛金が支払われなかった場合でも、利用者が請求書買取会社から費用を請求されることはありません。

ただし、未回収リスクの回避を目的として請求書買取サービスを利用することは、おすすめできません。

「売掛先の経営状況が芳しくなく、売掛金を支払ってもらえるか不安だから」という理由で申し込んでも、未回収リスクのある請求書は請求書買取業者から敬遠され、審査に通過できない可能性が高いためです。

そのため、あくまでこれは副次的なメリットとして捉えたうえで、サービスの利用を検討する必要があります。

メリット③自身の信用に傷をつけずに利用できる

請求書買取サービスによる資金調達は、融資のような借り入れではなく売掛金の売却にあたるため、利用しても負債とは見なされません。

バランスシートや貸借対照表などの帳簿にも有利子負債として計上されないため、自身の信用に傷をつけることなく利用できます。

結果として、将来的に融資を検討する場合でも、審査に悪影響が及ぶのを防ぐことができるでしょう。

メリット④融資と比較し審査が柔軟な傾向にある

請求書買取サービスにも融資と同様に審査がありますが、この審査は融資よりも柔軟だといわれています。

請求書買取の審査で重視されるのは、利用者の事業状況や返済能力ではなく、売掛先の信用力です。

そのため、たとえ事業が安定しにくい個人事業主だったとしても、信用力のある売掛先との取引で発行した請求書であれば審査に通過できる可能性は高いでしょう。

このような理由から、請求書買取サービスは、融資を断られた経験のある事業者も利用可能な資金調達方法です。

個人事業主が請求書買取サービスを利用するデメリット

請求書買取サービス(ファクタリング)には、いくつかのメリットがある一方で、デメリットもあります。

したがって、利用を検討するのであれば、以下のような懸念点も踏まえたうえで利用を検討しましょう。

【個人事業主が請求書買取サービスを利用した際に生じるデメリット】

ここからは、詳しい内容を解説します。

デメリット①ほかの資金調達の方法よりも手数料がかかる傾向にある

請求書買取サービスは、融資をはじめとするほかの資金調達手段よりも、手数料が高くなる傾向にあります。

たとえば、公的金融機関から融資を受ける際の手数料(利息)は、借入額や返済期間などによっても差は生じますが、1年あたり0.5%~2%が相場です。

民間の金融機関でも、手数料は1年あたり2%~5%が一般的だといわれています。

これに対し、請求書買取サービスの手数料は、2者間の取引では8%~18%、3者間の取引では2%~9%が相場です。

なかには、1%~1.5%と下限が低く設定されているところもみられますが、同額の資金を調達しようとした場合は、請求書買取サービスのほうが高くなる可能性があります。

このように、請求書買取サービスの手数料がほかの資金調達方法よりも高くなるのは、売掛金の未回収リスクを請求書買取会社が引き受けているためです。

請求書買取サービスの利用を検討する際は、手数料が高くなることを念頭に置いておきましょう。

デメリット②売掛先との関係が悪化する可能性がある

3者間の取引で請求書買取サービスを利用する場合は、売掛先との関係に影響が及ぶ可能性があることに注意が必要です。

前述の通り、3者間の取引では、請求書買取サービスを利用することを売掛先に通知したうえで、サービス利用の承諾を得なくてはなりません。

つまり、請求書買取サービスで資金を調達する事実が売掛先にも伝わるため、資金繰りがうまくいっていないと思われ今後の取引に影響を及ぼす可能性があります。

このような事態が懸念されるのであれば、2者間での取引で利用を検討することも一つの方法です。

デメリット③資金調達額が限られる

請求書買取サービスは売掛金を売買する取引であるため、売掛金の額以上の資金は調達できません。

そのため、「多額の資金が必要だが、少額の取引しか行っていない」という個人事業主には、請求書買取サービスは向いていないといえるでしょう。

デメリット④依存してしまう可能性がある

審査が柔軟である請求書買取サービスは、融資と比べて、利用する際のハードルは低めです。

このことから、緊急性の高い状況ではないにもかかわらず繰り返し利用してしまい、事業の利益率が低下する可能性があります。

請求書買取サービスでは、手数料が差し引かれるため、売掛金の満額を手に入れることはできません。

そのため、繰り返し利用した場合、想定していた利益率を大きく下回るような事態につながってしまうおそれがあるのです。

安定した事業を続けるためにも、請求書買取サービスの利用は、資金繰りに行き詰まって現金を早急に用意しなければならないときのみにとどめておく必要があります。

請求書買取サービスを利用する際に注目したいポイント

個人事業主が請求書買取サービス(ファクタリング)を利用する場合は、以下のポイントを確認し、自分に適したサービスを選ぶことが大切です。

【個人事業主が請求書買取サービスを利用する際に注目しておきたいポイント】

本項では、これらの詳細を見ていきましょう。

手数料の高さ

請求書買取サービスの手数料の相場は、先述した通り、2者間の取引では8%~18%、3者間の取引では2%~9%だといわれています。

資金繰りを改善したい場合は、この相場を参考に、手数料を可能な限り抑えられるサービスを選ぶのが望ましいでしょう。

これは、手数料が高くなると現金化できる金額も少なくなるためです。

請求書買取サービスのなかには相場からかけ離れた手数料が設定されているところもあるため、相場を踏まえたうえで、適切な手数料の請求書買取サービスをお選びください。

入金スピードの速さ

申し込みから入金までの時間も、請求書買取サービスごとに異なります。

「できるだけ早く資金を調達したい」とお考えであれば、数分から数時間程度で入金してもらえるような、入金スピードが速いサービスを選ぶとよいでしょう。

また、休日でも対応可能かどうかも、確認したいポイントです。

平日以外でも申し込みや入金に対応している請求書買取サービスなら、土日や祝日でも資金を調達できる可能性が高まります。

ただし、入金スピードの速さは2者間取引か3者間取引かによっても異なるため、注意が必要です。

すでに述べたように、3者間の取引では売掛先の承諾を得るプロセスを挟むという理由から、2者間の取引よりも時間がかかります。

この点も考慮したうえで、利用する請求書買取サービスを検討しましょう。

買取可能額の下限

利用を検討している会社やサービスの買取可能額の下限をチェックし、少額の請求書でも買い取ってもらえるかどうかを確認しておくことも必須です。

個人事業主の場合は1件あたりの取引額が少ないケースも多いため、買取可能額の下限が高額に設定されていると、利用条件を満たせない可能性があります。

このような理由から、少額の取引を行う機会が多いのであれば、買取可能額の下限が設定されていない、あるいは少額になっている請求書買取サービスがおすすめです。

対象となる事業者

請求書買取サービスによっては、利用できる事業者が法人に限られている場合があります。

そのため、個人事業主も対象になっているかどうかを確認したうえで、利用を検討することが大切です。

なお、本記事ですでに紹介している請求書買取サービスは、すべて個人事業主の利用にも対応しているので、ぜひ参考にしてください。

手続きの形式

手続きがオンラインで完結できるのか、もしくは請求書買取業者の事務所にて対面で行う必要があるのかという点も、事前に確認しておきたいポイントです。

一人で様々な手続きを行う個人事業主の場合、予定を調整して出向くのが難しい状況も考えられます。

このとき、オンライン完結型であれば、手間をかけずに申し込みを済ませられます。

一方、対面で手続きを行うと、請求書買取業者の担当者と信頼関係を築けたり、不明点を直接確認したりすることが可能です。

このように、手続きの形式によってメリット・デメリットが異なるため、ご自身に合った方法で申し込める請求書買取サービスを選びましょう。

個人事業主が請求書買取サービスを利用すると良いタイミングは?

請求書買取サービス(ファクタリング)は、主に以下のような状況で活用すると、個人事業主にとって心強い存在となります。

【個人事業主が請求書買取サービスを効果的に利用できるタイミングの例】

- 融資の審査に通らなかったとき

- 資金が急に必要となったとき

- 資金繰りを改善したいとき

個人事業主は、大手の事業者と比べ信用力が低く、融資を断られるケースも少なくありません。

このような状況で資金を急に調達しなければならなくなったり、資金繰りが悪化したりした場合は、請求書買取サービスが役立ちます。

ここまでで紹介したように、請求書買取サービスは個人事業主が利用できるところもあるので、適切なタイミングで活用すれば、事業継続の大きな支えとなります。

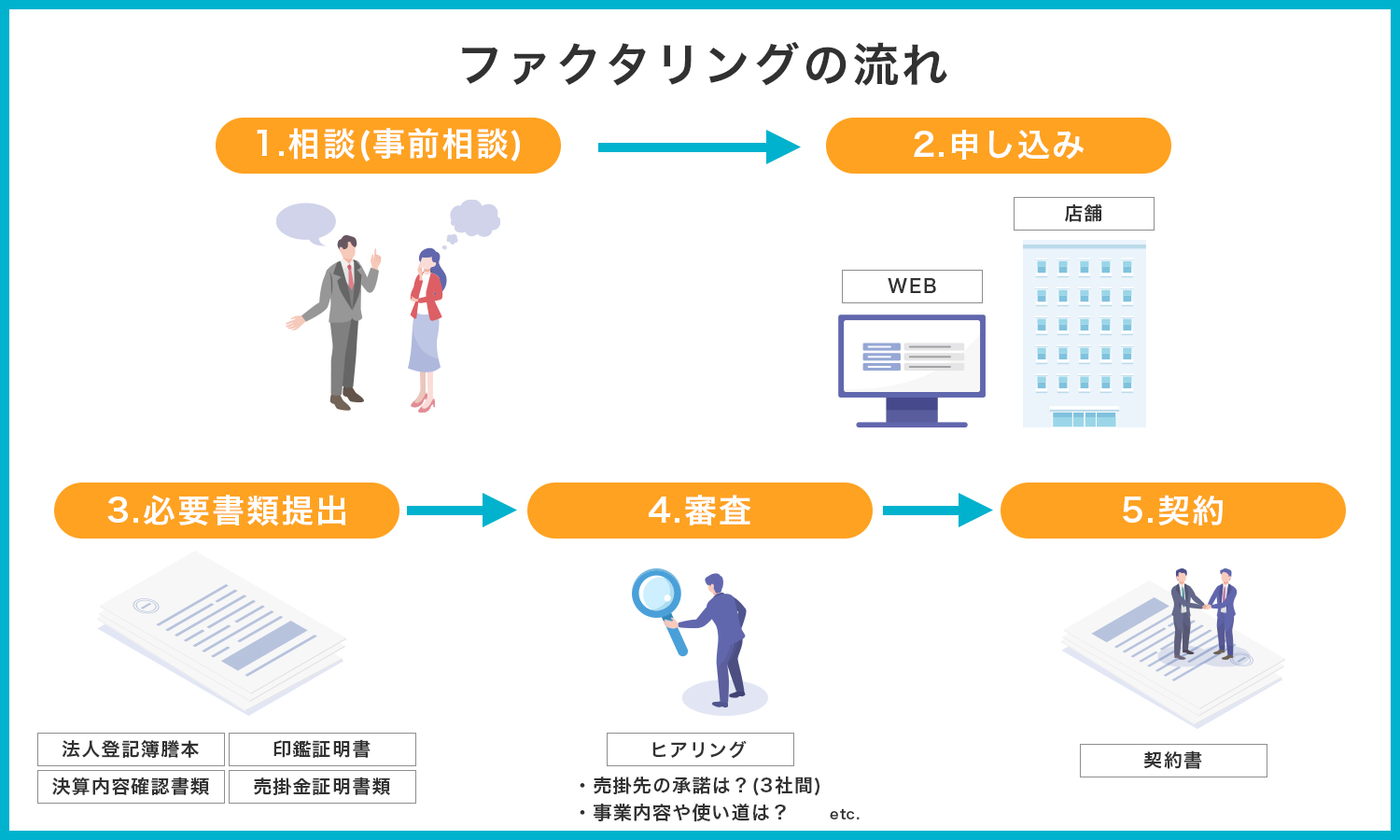

請求書買取サービスの主な流れ

実際に請求書買取サービス(ファクタリング)を利用する場合、以下のような流れで契約を結ぶのが一般的です。

【請求書買取サービスを利用する際の基本的な流れ】

- 請求書買取業者を選ぶ

- 必要書類を提出する

- 審査を受ける

- 契約を結ぶ

ここからは順を追って解説しますので、利用を検討する際の参考にしてください。

ステップ①請求書買取業者を選ぶ

請求書買取サービスに申し込むには、まず利用する請求書買取業者を選定します。

個人事業主が活用しやすいサービスを見極められるよう、すでに紹介した、請求書買取サービスを利用する際に注目したいポイントも参考にするとよいでしょう。

また、資金調達を急いでいない場合は、複数の請求書買取業者を比較したうえで選ぶと安心です。

3社~4社を目安として見積もりを取り、手数料は相場とも照らし合わせながら検討すれば、より適したサービスを見つけられる可能性が高まります。

なお、同じ請求書を複数の請求書買取業者に売却することは、“二重譲渡”という違法行為にあたります。

しかし、契約前の相見積もりは違法行為には該当しないため、比較検討を目的に複数の請求書買取業者から見積もりを取ることは問題ありません。

ステップ②必要書類を提出する

利用する請求書買取サービスを決定したあとは、申し込みに必要となる書類を請求書買取業者に提出します。

提出を求められる書類はサービスごとに異なるため、公式Webサイトや申し込み時の案内などを確認し、漏れがないように準備を進めることが大切です。

なお、必要書類の提出方法は、手続きの形式によって変わります。

手続きがオンラインで完結できるのであれば、書類はサイトのフォームやメールなどから送信するのが一般的です。

一方で、オンラインで手続きを行わない場合は郵送や手渡しを求められることがあるため、事前にチェックしておきましょう。

ステップ③審査を受ける

必要書類を提出すると、それをもとに請求書買取業者による審査が始まります。

この審査でチェックされるのは、主に以下のような項目です。

【請求書買取サービスの審査で重視される項目の例】

- 売掛先の信用力

- 売掛金の支払期日

- 売掛先との取引実績

- 申し込み金額と利用者の事業規模のバランス

上記のような項目から、請求書買取業者は「請求書を買い取ってもリスクはないか?」という点を判断しています。

たとえば売掛先の信用力が高い場合は、売掛金を確実に支払ってもらえる見込みがあるため、審査に通過しやすくなるでしょう。

加えて、売掛金の支払期日が近ければ、その期日までに売掛先の経営状況が悪化する可能性が低いので、請求書を買い取っても問題ないと見なされます。

また、利用者と売掛先とに継続的な取引実績があれば、「架空の売掛金である可能性は低い」と判断され、信頼を得ることも可能です。

あわせて、売却する請求書の金額と利用者の事業規模のバランスが妥当なら、信憑性がより高まり、審査に通過するための後押しとなります。

ステップ④契約を結ぶ

請求書買取業者による審査を無事に通過したあとは、正式に契約を結びます。

2者間の取引であれば、利用者と請求書買取業者の双方の同意を得て、そのまま手続きを進められます。

しかし、3者間の取引では売掛先も契約に関わるため、時間がかかることを念頭に置いておきましょう。

請求書買取サービスを利用する際に覚えておきたい注意点

請求書買取業者に請求書を売却し、資金をスムーズに調達するには、利用する際の注意点を押さえておく必要があります。

本項では、請求書買取サービス(ファクタリング)の利用に際して意識しておきたい、以下のポイントを解説します。

【請求書買取サービスを利用する際の注意点】

- 注意点①審査に落ちる可能性もある

- 注意点②悪徳業者も存在する

- 注意点③償還請求権の有無を必ず確かめる

注意点①審査に落ちる可能性もある

お伝えしたように、請求書買取サービスの審査は融資よりも比較的柔軟で、審査で重視される項目を押さえておけば個人事業主でも通過できる可能性があります。

しかし、審査基準は請求書買取業者によって異なります。

そのため、売掛先の信用力が高い、あるいは売掛金の支払期日が近いなど、審査で重視される項目をクリアしていたとしても、必ず通過できるわけではありません。

この点も踏まえたうえで、請求書買取サービスを申し込む際は、審査に落ちた場合の対処法も考えておくとよいでしょう。

【審査落ちした場合の対処法】

請求書買取サービスの審査に落ちた場合は、まず別の請求書買取業者への申し込みをご検討ください。

審査基準は請求書買取業者ごとに異なるため、同じ請求書でも審査に通ることはありえます。

「利用する請求書買取サービスは変えたくない」とお考えであれば、ほかの請求書で審査を改めて受けるのも一案です。

審査落ちした請求書よりも売掛先の信用力が高い、あるいは支払期日が近い請求書に変えると、審査を通過できる可能性があります。

注意点②悪徳業者も存在する

請求書買取サービスを選ぶ際は、悪徳業者にも注意が必要です。

請求書買取を悪徳業者に依頼してしまうと、相場よりはるかに高い手数料を取られたり、利用者にとって不利な契約を結ばされたりするおそれがあります。

このような悪徳業者を見極めるには、サービスの利用を申し込む前に、複数の請求書買取業者から見積もりを取って比較する方法が効果的です。

そのため、可能な限り余裕を持って資金調達の準備を進め、信頼できる請求書買取業者を見極める時間を確保するとよいでしょう。

注意点③償還請求権の有無を必ず確かめる

請求書買取業者と契約を結ぶ際は、償還請求権がないことを必ずチェックしましょう。

償還請求権とは、売掛先から売掛金が支払われなかった場合に、請求書買取業者が利用者へその分の支払いを請求できる権利のことです。

一般的に、請求書買取サービスの利用に際しては、償還請求権のない契約を結びます。

これにより、売掛先から売掛金が支払われなかった場合でも、その分の支払いを利用者が請求書買取業者から求められることはありません。

しかし、請求書買取業者を装った悪徳業者のサービスに申し込むと、償還請求権のある契約を結ばされてしまうケースもみられます。

このようなトラブルを回避するために、契約時はもちろん、可能であれば検討段階から、償還請求権の有無を確かめておくことが大切です。

請求書買取サービスは少額請求書の売却や個人事業主の資金調達にも活用できる

請求書買取サービスは、個人事業主が資金を調達する際に活用可能です。

現金化できる仕組みや利用の流れを押さえれば、資金繰りの改善に役立てられます。

実際に申し込む際は、請求書買取サービスを利用する際に注目したいポイントと注意点を踏まえたうえで、自分に合ったサービスを選ぶことが大切です。

本記事で紹介した内容を参考に、複数の請求書買取業者を比較検討すれば、きっと最適なサービスを見つけられるでしょう。

「請求書買取サービスについてもっと知りたい」という事業者様は、資金調達ニュース.comをご活用ください。

事業者様の資金調達に関するお悩みに対し、様々な情報をご提供いたします。

この記事の執筆者:資金調達ニュース編集部

資金調達ニュースは経営者様の資金調達に関するお悩みを解決するために

「ファクタリング」などの資金調達に関する情報やノウハウを提供する

資金調達情報サイトです。

資金調達ニュース編集部ではこれまでに100本以上のハウツー記事をお届けしております。

資金調達でお悩みの経営者様のお役に立てますと幸いです。

保有資格:宅地建物取引士・日商簿記検定2級・ファイナンシャル・プランナー2級

運営者情報

おすすめのファクタリング会社

申請から入金まで

最短40分!

対面手続きは一切不要

-

スピード審査!最短10分で審査が完了

-

Webで完結!面倒な手続き・対面のやり取りは一切不要

-

登録費用・システム利用料は0円

- 手数料は業界最低水準の1.5%~

- 買取可能額は1万円~上限なし

-

株式会社JPSの口コミ・評判は?利用時の流れも解説

株式会社JPSは、東京に本社を置くファクタリング会社です。 申し込みから入金までは最短1時間で完了するため、同社のファクタリングサービスの利用を検討している事業者様もいらっしゃるのではないでしょうか。...

-

ペイトナーの審査時間は?土日利用は可能?ペイトナーの特徴を解説

ペイトナーは、審査のスピードに強みを持つファクタリング会社です。 資金調達を急ぐ事業者様のなかには、ペイトナーの利用を検討している方もいらっしゃるでしょう。 しかし、申し込みを決める前に、実際にどの程...

-

BIZパートナーの口コミ・評判は?必要書類や審査ポイントも解説

BIZパートナーは、スピード対応に強みを持つファクタリング会社です。 ファクタリングでの資金調達を検討する事業者様のなかには、同社を選択肢に挙げている方もいるのではないでしょうか。 安心して資金調達を...