ファクタリングとは

二重譲渡の問題点を解説するまえに、まずは、ファクタリングの概要についておさらいしましょう。

ファクタリングとは、事業者が保有する売掛金をファクタリング会社に買い取ってもらうことで事業者が現金を得る、資金調達サービスのことです。

事業者同士の取引では、商品やサービスを提供したのち、売上代金をまとめて受け取る「掛取引」を採用しているケースが大半です。

掛取引の場合、代金 の入金までにかかる期間は「月末締め翌月未払い」の30日サイトが一般的ですが、業種によっては60日サイト、90日サイトという長いものもあります。

そのような、代金回収まで長くかかる取引であっても、ファクタリングを利用すれば、請求書の支払期日を待たずに、現金を手に入れることができるのです。

そんな、ファクタリングの契約形態は「2者間ファクタリング」と「3者間ファクタリング」に大別されます。

それぞれの特徴やメリットを紹介していきます。

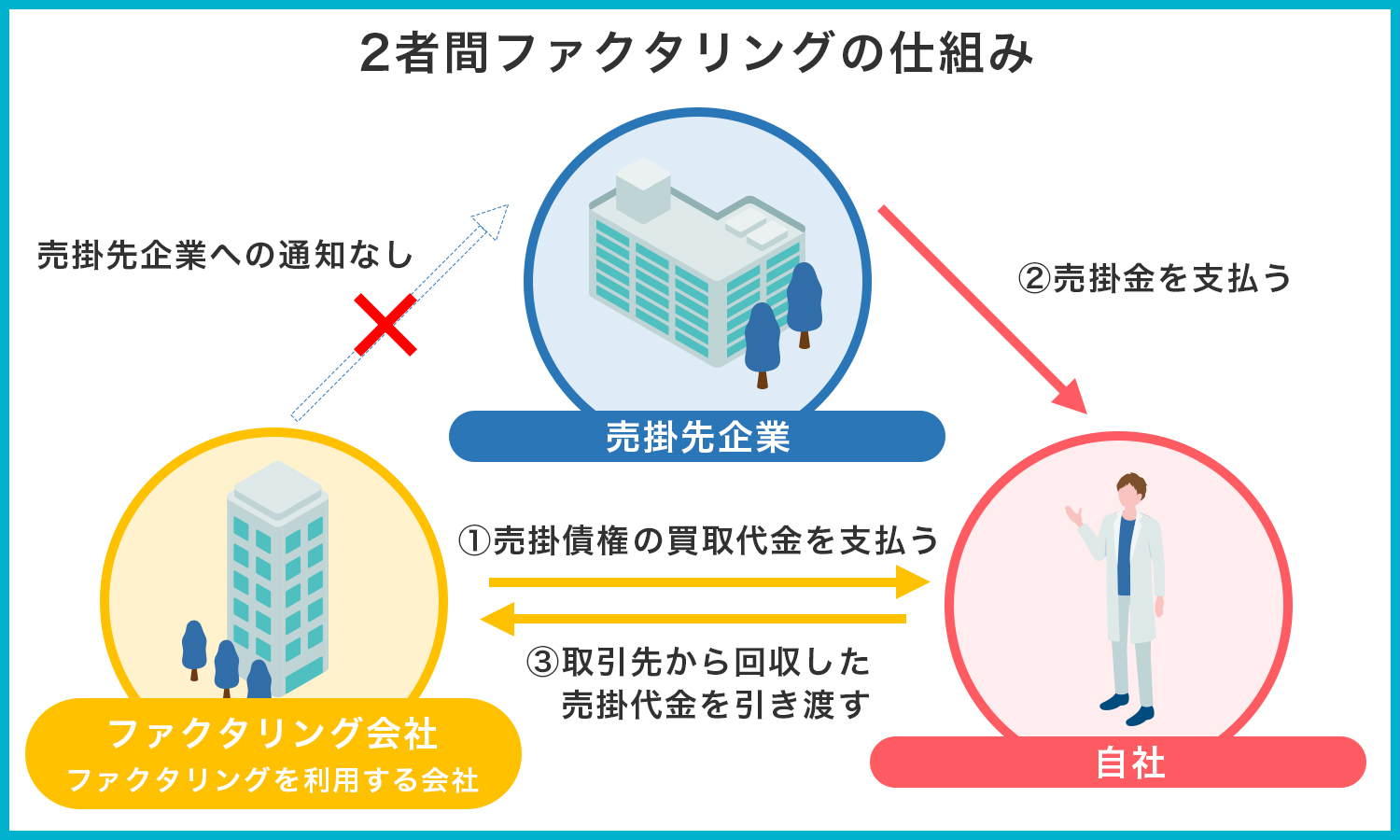

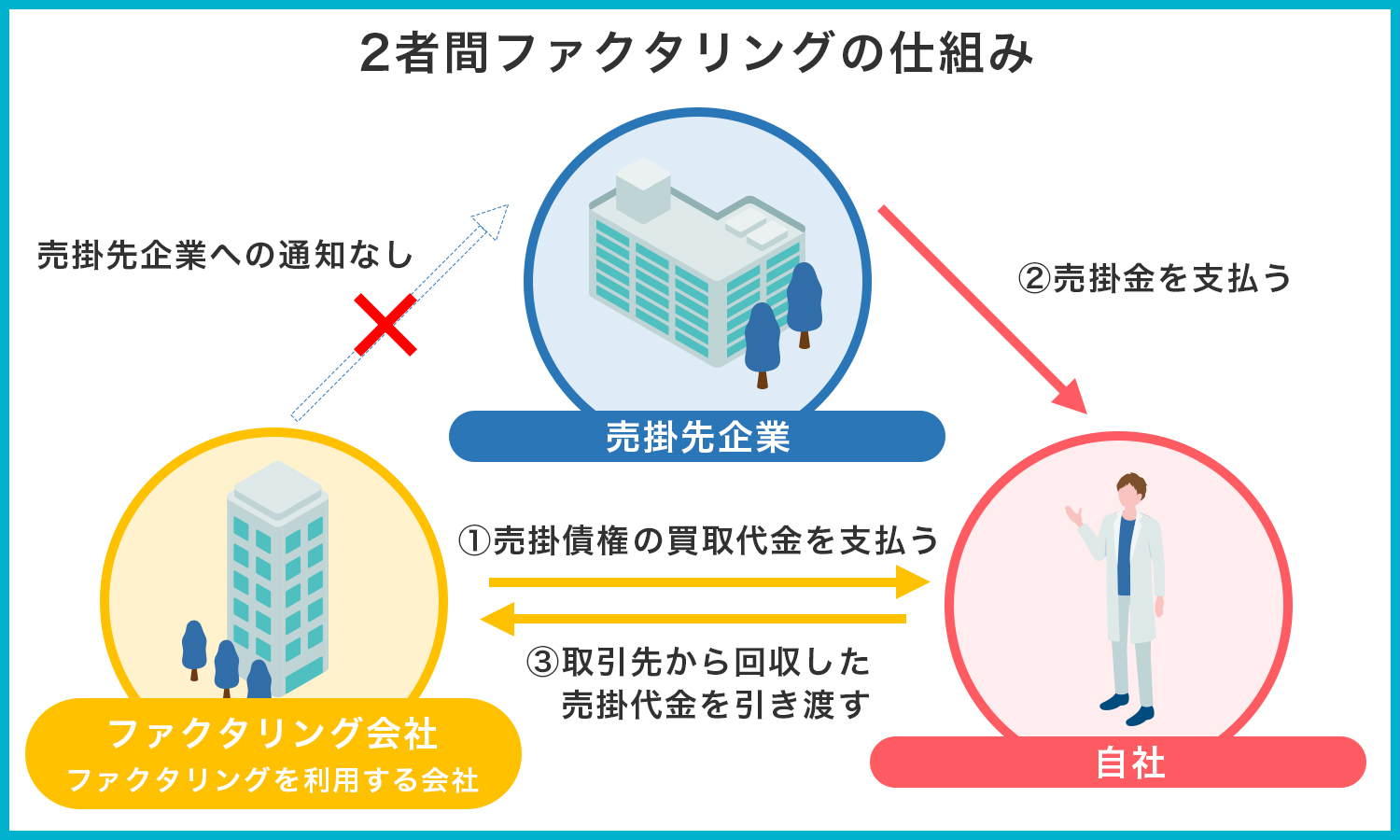

2者間ファクタリング

2者間ファクタリングは、事業者とファクタリング会社間のみで締結する契約形態です。

売掛金を売却する際に、売掛先の承諾を必要としないため、事業者は、自社の経営状況の悪化を売掛先から疑われるリスクを回避できます。

また、売掛先を介する工程がないぶん、後述する3者間ファクタリングと比較して、売掛金を現金化するまでのフローは極めてシンプルです。

事業者は、売掛金からサービス手数料を差し引いた額を、ファクタリング会社から受け取ったのち、支払期日に回収した売上代金を、ファクタリング会社に全額送金します。

なお、2者間ファクタリングはその仕組み上、売掛金の二重譲渡による代金の未回収リスクが高いので、手数料もそのぶん高めに設定されています。

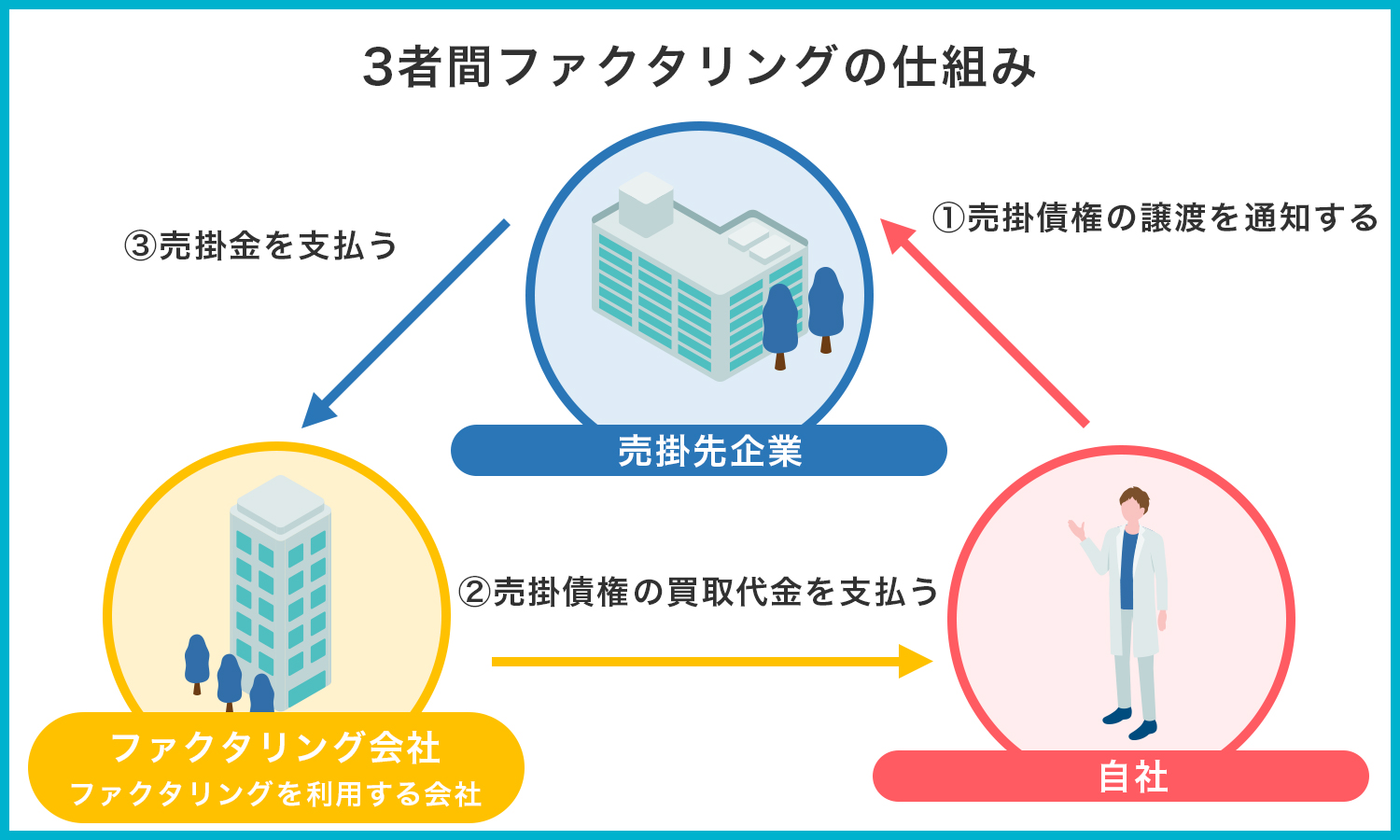

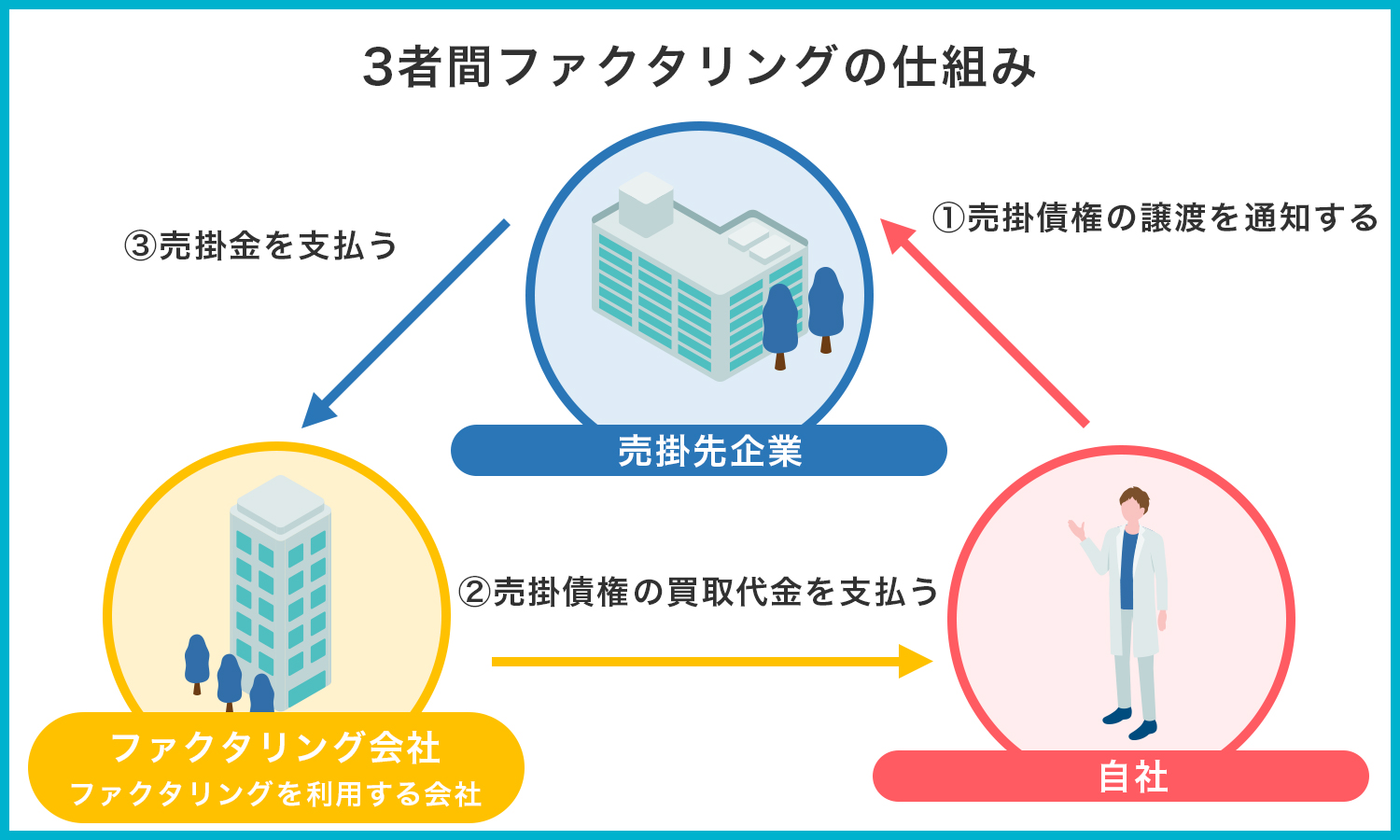

3者間ファクタリング

サービス利用者とファクタリング会社、売掛先の3者間で手続きを進めるのが3者間ファクタリングです。

3者間で取引を進めることになるので、2者間ファクタリングと比べて、ファクタリングを完了するまでのフローはやや複雑です。

まず、事業者とファクタリング会社との間で契約を締結します。

次いで、ファクタリング会社から売掛先に対して、売掛金が譲渡された旨が通知されます。

譲渡後は、ファクタリング会社と売掛先との直接取引に移るため、事業者が売掛金を回収する必要はありません。

事業者は売却した売掛金からサービス手数料を差し引いた金額を、ファクタリング会社から受け取ります。

その後、売掛金の支払期日が到来したら、売掛先はファクタリング会社に売上代金の全額を引き渡し、取引は終了です。

売掛先への通知が必須で、2者間ファクタリングより取引に時間を要するというデメリットはありますが、二重譲渡を防げるため、手数料率は2者間より低めに設定されています。

>>> ファクタリングの利用は取引先に通知される?

ファクタリングにおける「売掛金の二重譲渡」とは

二重譲渡とは、一つのものを複数の相手に譲渡することであり、不動産業界でよく使われる用語です。

ファクタリングにおける二重譲渡は、一つの売掛金を複数のファクタリング会社に売却し、重複して現金を得る行為を指します。

売掛金は、現物資産のように物品を取引するわけではないので、一つの売掛金で複数のファクタリング会社と契約を結ぶことは不可能ではありません。

しかし、売掛金の二重譲渡はいくつかの法律に抵触する行為であり、故意でなかったとしても、罪に問われてしまいます。

売掛金の二重譲渡が発覚した際に問われる可能性のある刑事罰

ファクタリングで売掛金を二重譲渡した場合、どのような罪に問われるのでしょうか。

横領罪

二重譲渡は、横領罪に問われる可能性があります。

横領とは、公共物や他人の所有物を不法に自分のものとする行為です。

刑法では、以下のように定められています。

第三十八章 横領の罪

(横領)

第二百五十二条 自己の占有する他人の物を横領した者は、五年以下の懲役に処する。

2 自己の物であっても、公務所から保管を命ぜられた場合において、これを横領した者も、前項と同様する。

(業務上横領)

第二百五十三条 業務上自己の占有する他人の物を横領した者は、十年以下の懲役に処する。

(遺失物等横領)

第二百五十四条 遺失物、漂流物その他占有を離れた他人の物を横領した者は、一年以下の懲役又は十万円以下の罰金若しくは科料に処する。

引用元:e-Gov法令検索

ファクタリングによって売掛金を売却すれば、その所有権はファクタリング会社に移ります。

つまり、売掛先から入金された売上代金をファクタリング会社に送金しなければ、事業者が使い込んだとみなされ、横領罪が成立するのです。

一般的な横領であれば5年以下の懲役ですが、ファクタリングにおける二重譲渡は業務上横領に該当するため、より重い10年以下の懲役が科される恐れがあります。

詐欺罪

売掛金の二重譲渡は、ファクタリング会社を欺き、不当に売掛金を買い取らせたとして、詐欺罪にも該当します。

詐欺罪とは、人を欺いて財産や利益を得た場合や、他人に対して不法の利益を得させる行為をはたらいた場合に適用される刑法です。刑法には、このように記載されています。

第三十七章 詐欺及び恐喝の罪

(詐欺)

第二百四十六条 人を欺いて財物を交付させた者は、十年以下の懲役に処する。

2 前項の方法により、財産上不法の利益を得、又は他人にこれを得させた者も、同行と同様とする。

(電子計算機使用詐欺)

第二百四十六条の二 前条に規定するもののほか、人の事務処理に使用する電子計算機に虚偽の情報若しくは不正な指令を与えて財産権の得喪若しくは変更に係る不実の電磁的記録を作り、又は財産権の得喪若しくは変更に係る虚偽の電磁的記録を人の事務処理の用に供して、財産上不法の利益を得、又は他人にこれを得させた者は、十年以下の懲役に処する。

(背任)

第二百四十七条 他人のためにその事務を処理する者が、自己若しくは第三者の利益を図り又は本人に損害を加える目的で、その任務に背く行為をし、本人に財産上の損害を加えたときは、五年以下の懲役又は五十万円以下の罰金に処する。

(準詐欺)

第二百四十八条 未成年者の知慮浅薄又は人の心神耗弱に乗じて、その財物を交付させ、又は財産上不法の利益を得、若しくは他人にこれを得させた者は、十年以下の懲役に処する。

(恐喝)

第二百四十九条 人を恐喝して財物を交付させた者は、十年以下の懲役に処する。

2 前項の方法により、財産上不法の利益を得、又は他人にこれを得させた者も、同項と同様とする。

(未遂罪)

第二百五十条 この章の罪の未遂は、罰する。

(準用)

第二百五十一条 第二百四十二条、第二百四十四条及び第二百四十五条の規定は、この章の罪について準用する。

引用元:e-Gov法令検索

詐欺罪が認められた場合には、10年以下の懲役が科されます。

詐欺罪は、罰金刑がないのでそれだけ重大な犯罪なのです。

たとえ、契約前に二重譲渡をしようとしている事実が発覚し、未遂に終わったとしても、詐欺未遂罪として罰せられる可能性もあります。

売掛金の二重譲渡で生じる問題

もし、売掛金の二重譲渡が行われた場合、法律に抵触するだけでなく、権利の所在による問題も生じます。

一つの売掛金を複数のファクタリング会社が分割・共有することはできません。

つまり、売掛金の所有権を主張するファクタリング会社が2社以上現れたとしても、実際に代金を受け取る権利があるのは、そのうちの1社のみということです。

なお、債権譲渡登記が行われた場合には、先に登記を完了した者に、売掛金を保有する権利が移ります。

権利を得ることができなかったもう一方のファクタリング会社に対しては、債務不履行となり、そのぶんの損失を与えてしまうことになります。

損失を被ったファクタリング会社は、これを補填するために、事業者に対して損害賠償請求を行うなど、法的措置を取るほかなくなるわけです。

ただし、複数の売掛金を、それぞれ別のファクタリング会社に譲渡する行為は、二重譲渡にはなりません。

また、相見積もりを目的として、一つの売掛金を複数のファクタリング会社で査定してもらうことも、契約さえしなければ二重譲渡にはならないので安心してください。

>>> ファクタリング会社の選び方を徹底解説!選ぶ際の注意点は?

ファクタリングで売掛金の二重譲渡が起こるケース

ファクタリングにおいて、禁忌とされる売掛金の二重譲渡ですが、いったいどのようなケースで発生するのでしょうか。

ここでは、ファクタリングで売掛金の二重譲渡が起こる2つのケースを紹介します。

ケース①利用者が不正に利益を目的として故意に行う

まず考えられるのが、事業者が売上代金の二重取りなど、不正に利益を得ることを目的として、故意に売掛金の二重譲渡を行うケースです。

そもそも、最初から利益欲しさに、複数のファクタリング会社と契約するケースもあるでしょう。

あるいは、ファクタリング会社に相見積もりを依頼した際、複数社からの魅力的な条件提示に目がくらみ、ついつい、二重譲渡に手を染めてしまうこともあるかもしれません。

しかし、出来心で二重譲渡をやってしまうと、あまりに大きな代償が待ち受けています。

たとえ、一時的に不当な利益を得ても、発覚すれば刑事罰と民事での多額の損害賠償請求が待っているからです。

それを考えると、二重譲渡はとても割に合う行為ではありません。

ケース②そもそも不正行為とは知らなかった

二重譲渡が不正行為だという知識がなかったために、知らず知らずのうちに売掛金の二重譲渡を行っているパターンも考えられます。

この場合も、悪意がなかったにせよ、二重譲渡が不正行為であることに変わりはないので、残念ながら無罪というわけにはいきません。

また、ケース①同様、相見積もりを出してもらうために、何社かのファクタリング会社と話をしているうちに、誤って複数社と契約を結んでしまったというケースも想定されます。

少しでも有利なファクタリング会社を探すために、相見積もりは欠かせませんが、検討段階でうっかり契約してしまうことのないよう注意しましょう。

二重譲渡は絶対にバレる!売掛金の二重譲渡を隠し通せない理由

売掛金の二重譲渡を行えば、取引したファクタリング会社には、ほぼ確実にバレます。

「うまく隠し通せば、二重譲渡を成功させられるかもしれない」と考えても、そうはいきません。

ファクタリングの取引における二重譲渡は、以下のようなタイミングで発覚します。

【ファクタリングで二重譲渡が発覚するタイミング】

それぞれ、どのように発覚するのか、確認していきましょう。

取引前の審査

まず、ファクタリング会社に見積もりや審査を依頼した際に、二重譲渡が発覚するケースがあります。

2者間ファクタリングの場合、契約時に「債権譲渡登記」を行うことが一般的です。

債権譲渡登記とは、売掛金の譲渡を行った旨を法務局に届け出て、登記簿に記載する手続きのことです。

債権譲渡登記を行えば、誰から誰に売掛金が譲渡されたのかを公的に示せるようになります。

登記された情報は、手続きを踏めば、誰でも閲覧できる点がポイントです。

見積もりや審査を行う際、一般的にファクタリング会社は、事業者の身元や経営状況だけでなく債権譲渡登記も調べます。

調査の末、売掛金がすでに他のファクタリング会社に譲渡されている旨が発覚すれば、この時点で二重譲渡をしようとしていた事実は明るみに出てしまうのです。

以降、そのファクタリング会社から利用を断られることは間違いありません。

参照:東京法務局|債権譲渡登記

支払日

ファクタリング会社のなかには、債権譲渡登記が不要のところもあります。

そういった会社と契約して、審査時に売掛金の二重譲渡がバレなかった場合でも、支払期日を迎えれば必ず発覚するものです。

売掛金の支払期日を迎えれば、売掛先から事業者に対して代金が支払われます。

そうして回収した代金は、そのまま手を付けずにファクタリング会社に渡さなければなりません。

二重譲渡を行っている場合は、契約した複数のファクタリング会社に対して送金する義務が生じます。

もし、この段階で送金が滞れば、ファクタリング会社から二重譲渡の可能性を疑われることになり、債権譲渡登記が確認され、あっけなく二重譲渡が発覚するでしょう。

自社の社員による内部告発

売掛金の二重譲渡は、自社の社員による内部告発によって発覚する場合もあります。

不可解な金銭の動きに気づき、不審に思った経理担当者がファクタリング会社に問い合わせて、二重譲渡が発覚するといったケースがそれです。

自社の社員がファクタリング会社に問い合わせた時点で、二重譲渡を行っていたことが発覚するでしょう。

その際、自社内だけでなく、ファクタリング会社にも不正の事実が伝わってしまうので、企業としての信用の失墜は免れません。

以上のように、二重譲渡を隠し通すのは困難です。

売掛金の二重譲渡が発覚した際に待ち受ける厳しい現実

ファクタリングで二重譲渡を行った際、横領罪や詐欺罪に問われることはご理解いただけたと思います。

これを含めて、二重譲渡に手を染めた者には、どのような現実が待ち受けているのかを確認しておきましょう。

①懲役刑が科される

売掛金の二重譲渡が発覚し、横領罪や詐欺罪が確定すれば、前述の通り、懲役刑を科されます。

横領罪と詐欺罪が同時に成立するケースもあり、刑法によれば、一つの行いで複数の罪に触れる場合は、観念的競合に該当し、最も重い刑に処断されると記されています。

第九章 併合罪

(一個の行為が二個以上の罪名に触れる場合等の処理)

第五十四条 一個の行為が二個以上の罪名に触れ、又は犯罪の手段若しくは結果である行為が他の罪名に触れるときは、その最も重い刑により処断する。

引用元:e-Gov法令検索|刑法

つまり、最大で10年以下の懲役が科させることを覚悟しておかなければならないということです。

また、被害額が高額になるほど、重い実刑判決を言い渡される可能性は高くなります。

悪質性が認められれば、初犯だとしても実刑判決を受けるケースもあるようです。

なお、企業が罪を犯した主体である場合、会社の責任者である経営者、あるいは担当者が処罰されることになります。

②損害賠償請求をされる

売掛金の二重譲渡が発覚した場合、刑罰に処されるだけではなく、金銭的な損失を被ったファクタリング会社から損害賠償を請求される可能性もあります。

その場合、本来、支払わなければならない売掛金の総額に加え、遅延損害金や訴訟費用も上乗せされた金額を請求されるのが一般的です。

支払いに困窮すれば、自己破産を検討する経営者もいるかもしれません。

しかし、自己破産は、申請者に不当行為がある際、借金返済の免責が認められない可能性があります。

損害賠償請求に応じられない場合は、資産も差し押さえられ、すべてを失うことになってしまいます。

③社会的信用を失う

売掛金の二重譲渡を行ったにもかかわらず、実刑判決を受けず、請求に対する支払いも済ませたとしましょう。

しかし、この場合も、会社としての社会的信用を失うことは免れません。

売掛金の支払期日を過ぎた時点で、事業者からファクタリング会社に入金がなければ、たとえ2者間ファクタリングを利用していたとしても、売掛先に債権譲渡通知が送られます。

債権譲渡通知とは、債権者が第三者に変更された事実を知らせる通知書類です。

売掛先に債権譲渡通知が届けられれば、ファクタリングを利用した事実が知られてしまいます。

場合によっては経営状況を疑われ、今後の取引に影響が出るかもしれません。

そもそも、実刑判決を受けなかったとしても、犯罪に手を染めた、もしくはその疑いがある会社と、取引を続けてくれる会社がどれだけあるでしょうか。

銀行からの融資を受けられなくなる可能性も十分にあり得ます。

今後の会社経営が厳しくなることは明白といえます。

参照:国税庁|債権譲渡通知書等

売掛金の二重譲渡は犯罪行為! 絶対に手を出してはいけない

今回は、ファクタリングにおける二重譲渡の問題点と、発覚する理由を解説しました。

売掛金の二重譲渡は、事業者が不当に利益を得ようとする行為であり、発覚した際には横領罪や詐欺罪に問われます。

たとえ未遂に終わったとしても、罰せられる可能性があるので、安易な気持ちで手を染めてはなりません。

ファクタリングは、正しい手順で契約内容通りに利用することが肝要です。

資金調達ニュース.comでは、ファクタリングに関する情報を網羅的に掲載しております。

二重譲渡の問題点だけでなく、ファクタリングの利用に際して不安や疑問をお抱えの方は、ほかの記事もぜひご覧ください。

おすすめのファクタリング会社も多数、ご紹介しております。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。