介護報酬ファクタリングを利用するデメリット

介護報酬ファクタリングの利用に際しては、メリットだけではなくデメリットも押さえておくことが大切です。

そのうえで、ご自身に合ったサービスかどうかを慎重に判断しましょう。

以下では、介護報酬ファクタリングを利用する際の3つのデメリットについてお伝えします。

デメリット①請求金額の満額は受け取れない

繰り返しになりますが、介護報酬ファクタリングの利用時には手数料が発生するため、介護報酬の全額を現金化できない点はデメリットといえます。

介護事業の資金調達において、できるだけ多くの資金が必要な場合は、返済義務が生じるものの、介護報酬担保ローンの利用を検討するのも一案です。

資金調達の方法に悩んだ際は、ファクタリングの手数料と融資で発生する利息を天秤にかけたうえで、「自社にとって有用なのはどちらか?」といった視点で判断しましょう。

介護事業者様においては、現在必要な資金を正確に把握したうえで、適切な資金調達の方法を選択することが重要です。

デメリット②代金は2回に分けて支払われる

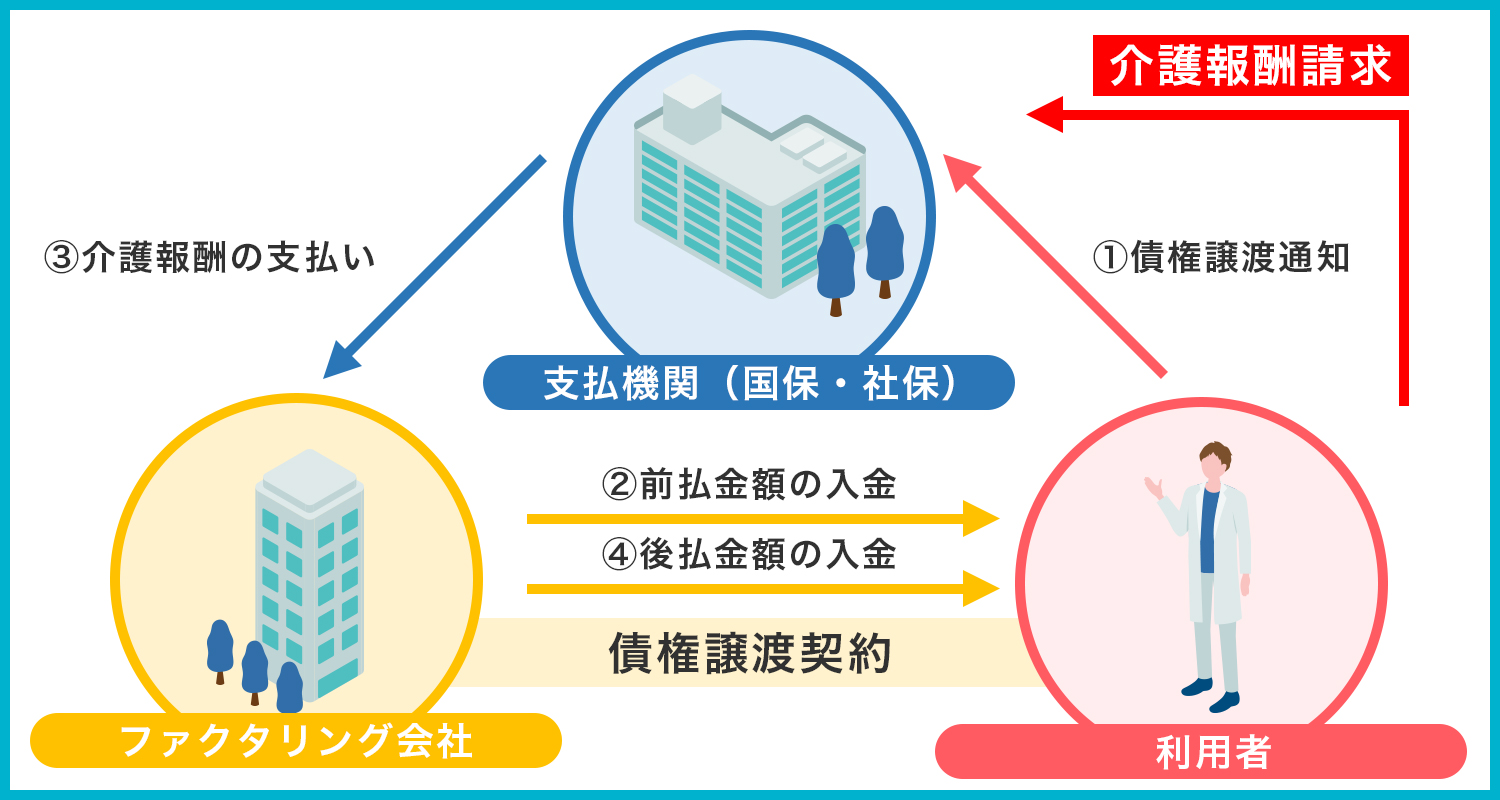

介護報酬ファクタリングでは、介護報酬から手数料が引かれた額を一度に受け取れるわけではなく、2回に分けて振り込まれることがほとんどです。

一回目の入金時に受け取れるのは、請求額の70%~90%程度といわれています。

たとえば、介護報酬を300万円とし、手数料率を1%と仮定すると、“210万~270万円(300万円の70%~90%)-3万円(手数料)=207万~267万円”という計算になります。

初回の入金額が請求額の70%の場合、受け取れる額はかなり少なくなるわけです。

残額が入金されるのは、審査支払機関からファクタリング会社に介護報酬が支払われたあととなります。

つまり、介護報酬の支払期日と同じタイミングということなので、この点も頭に入れておく必要があります。

介護報酬ファクタリングを利用する際は、実際の介護報酬から手数料が引かれる点とあわせて、入金が2回に分けられることも把握しておきましょう。

デメリット③悪徳な業者が存在する

残念ながら、世の中にはファクタリング会社を名乗る悪徳業者が存在するため、介護報酬ファクタリングの利用に際しては細心の注意が必要です。

悪徳なファクタリング会社は「審査は不要」などと謳っており、なおかつ高額な手数料を請求してくるケースが多いようです。

優良なファクタリング会社であれば、必ず丁寧に審査を行うため、上記の点が悪徳業者か否かを判断する指標となるでしょう。

もし、提示された手数料に納得できなければ、即座に利用を断るのが鉄則です。

「自分だけで判断するのは難しい」「本当に信用できる業者かどうか不安……」という介護事業者様は、金融庁の相談窓口にお問い合わせください。

参照元:金融庁

介護事業の資金調達方法は複数ある

ここまで、介護事業者が利用できる資金調達の方法として、介護報酬担保ローンや介護報酬ファクタリングについて解説してきました。

入金サイトが2か月程度と入金までが長い介護事業において、資金繰りを安定させるためには、一つの方法にこだわらず、複数の資金調達の方法を駆使する必要があります。

ここからは、介護報酬担保ローンや介護報酬ファクタリング以外の資金調達の方法を見ていきましょう。

日本政策金融公庫からの融資

日本政策金融公庫は、一般の金融機関が行う金融を補完することを主として、日本政府が100%出資している政府系金融機関です。

同機関は国民生活事業の一環として、“新規開業・スタートアップ支援資金”とよばれる制度を設け、介護事業を新たに立ち上げる事業者様を支援しています。

新規開業・スタートアップ支援資金では、一定の条件を満たすことで、融資を受ける際に特別利率が適用されます。

特別利率で融資を受ける条件の例には、新たに事業を始める方、または事業開始後おおむね7年以内の方のうち、①女性、②35歳未満、③55歳以上のいずれかに該当することなどがあげられます。

さらに、事業計画を策定したうえで当該計画の遂行能力を同機関に認められる必要がある他、資金使途が制限されており、設備資金および運転資金にのみ使用が許可されます。

一定の条件を満たす必要があるものの、支援制度の活用によって、事業実績がなく、民間の金融機関では審査に通りにくい事業者様でも有利な条件で融資を受けることができます。

参照元:日本政策金融公庫

福祉医療貸付制度

独立行政法人福祉医療機構によって、国の福祉医療政策を着実に推進するために提供されている融資制度が、“福祉医療貸付制度”です。

償還期間が30年以内と長期に設定されている他、返済期間を15年未満に設定すれば、資金使途によっては1%台という低金利で融資を受けられます。

そのため、借入金の返済の負担を軽減できるでしょう。

また、金利を全期間もしくは一定期間において固定できるのも特徴です。

これにより、金利変動にかかわらず借り入れ時の金利で返済計画を組めるため、健全な資金繰りが実現するだけではなく、計画的な介護事業の運営が叶います。

参照元:独立行政法人福祉医療機構

補助金・助成金

介護事業の資金繰りを適正に保つうえでは、国や自治体から支給される補助金や助成金も活用したいところです。

これらは原則返済の必要がないため、資金繰りに窮している介護事業者様は、積極的に取り入れることをおすすめします。

たとえば、介護事業では“IT導入補助金”を利用できます。

IT導入補助金とは、中小企業・小規模事業者が自社に合ったITツールを導入する際、経費の一部が支給される制度のことです。

ITツールの導入費用を補助することで、介護事業の生産性向上を支援するのが目的です。

介護報酬担保ローンや介護報酬ファクタリングとあわせて、このような補助金・助成金制度も活用すれば、安定した資金繰りが現実のものとなるでしょう。

参照元:経済産業省|サービス等⽣産性向上IT導⼊⽀援事業 『IT導⼊補助⾦2025』の概要

介護報酬担保ローンや介護報酬ファクタリングを有効に活用して資金繰りを安定させよう

今回は、介護報酬担保ローンと介護報酬ファクタリングの概要を解説しました。

介護事業では、介護報酬債権を担保に金融機関から融資を受けることが可能です。

ただし借り入れに抵抗がある場合は、介護報酬ファクタリングの利用を検討しましょう。

介護報酬ファクタリングであれば、介護報酬債権をファクタリング会社に譲渡することで手数料を差し引かれた額を支払期日前に現金化できる他、利用しても負債にはならず信用情報に傷がつくこともありません。

本記事をお読みになって、介護報酬ファクタリングに興味を持たれた事業者様は、資金調達ニュース.comをご利用ください。

当サイトでは、介護報酬ファクタリングを提供している優良なファクタリング会社を多数紹介しています。

OA機器販売会社にて財務・経理・人事などの要職を歴任し、豊富な実務経験を有する。

2021年には、日本中小企業金融サポート機構の代表理事に就任し中小企業の金融に関わる専門家として、中小企業の経営者や個人事業主が抱える資金面・経営面の課題解決に尽力。

「日本の中小企業の経営者・個人事業主の皆様が抱える資金面や経営面の課題を解決し、日本を元気で豊かにしたい」という信念のもと、さまざまな金融に関する悩みに対し、適切なサポートを提供している。