当サイト資金調達ニュース.comは、金融専門用語の解説や、事業者様の資金繰りに関するお悩み解決をサポートすることを目的に、運営を行っています。当サイト内での情報提供にあたっては、法務省や国税庁等の公的サイトや、各金融事業者が公式に発表している内容に準じて作成したコンテンツを使用しています。

飲食店のクレジットカード払いを売掛金として早期現金化する方法

商品の購入やサービスを受ける際の支払いに、クレジットカードが使われることがあります。

クレジットカード決済は、小規模店舗にも普及しています。この際にクレジット債権が発生するのですが、売掛金として早期に資金化することが可能です。

この記事ではクレジットカード決済に関する基本情報や、クレジット債権を資金化する方法、クレジットカードでの支払いの仕訳などについて解説します。

ここでは下記3つについて徹底解説をしていきます。

・クレジットカード払いのメリットおよびリスク

・クレジットカード払いの仕訳方法

・クレジット債権を早期に資金化する方法

ぜひ、最後までご覧ください。

目次

クレジットカード払い可なお店は多い

クレジットカード決済はその便利さでニーズが高まっており、個人経営の飲食店や雑貨店など、小規模な店舗でも導入がすすんでいます。

利便性など消費者やお店にとってもメリットがあります。

また、日本政府もキャッシュレス決済を推進しており、料金の一部をポイント化するための補助や、必要端末の配布、減税など政府によるサポートの可能性があることも、導入が進む要因と考えられるでしょう。

クレジットカード払いのメリット

消費者の立場で考えると、現金を持っていなくてもサービスを利用したり、商品を買ったりできる利点があります。

常に財布にお金がいくら入っているかを気にしないでよくなり、支払い時にもクレジットカードを差し出すだけでよいためスマートです。

店側としても、クレジットカード決済を導入することで、機会損失を防ぐメリットがあります。

手持ちの現金が少ない利用者であっても、来店を促すことができるからです。

クレジットカード決済に対応していない店舗では、素通りされてしまうでしょう。

また、クレジットカード決済を導入することで、インバウンド需要を取り込めるメリットがあります。

訪日外国人は年々増加しており、今後も増えていくことが予想されています。

外国人の支払いスタイルはクレジットカードが主流であり、対応するためにはクレジットカード決済を導入しなければならないのです。

現金商売の場合は、お金の管理が煩雑になることも懸念点のひとつです。

クレジットカード決済を導入すれば、現金の移動が少なくなり、管理が楽になります。

お金の計算を間違えるという人的ミスを減らすことができるでしょう。

店舗スタッフや会計スタッフの負担を軽減することにもつながるのです。

クレジットカード払いのリスク

クレジットカード払いには、大きなメリットがある反面、リスクも生じます。

クレジットカード決済を利用すると、現金で支払うより多めに使ってしまう傾向があるのです。これは店舗側から見るとメリットですが、消費者側にとってはリスクだといえます。

クレジットカード決済を導入したことで店舗側に生じるリスクの一つは、キャッシュフローが悪くなることです。

クレジットカード決済の場合、資金化までに時間がかかります。そのため、資金繰りに工夫が必要になるケースがでてくるのです。

また、仕訳方法が多少複雑になるという点も懸念材料です。

クレジットカード払いの仕訳方法

クレジットカード払いを導入しているものの、その仕訳には不安があるという飲食店経営者の方も多いかもしれません。

たとえば、10,000円の商品をクレジットカード決済で販売した場合、会計上はどのように処理すればよいのでしょうか。

クレジットカード決済の勘定科目や仕訳方法について、解説します。

なおクレジットカード会社への手数料は5%の設定で、この手数料については販売時に仕訳を行うものとします。

入金時に仕訳を行う方法もあり、どちらを利用してもかまいませんが、毎回必ず同じ方法で処理を行いましょう。

まず売上時の仕訳は、借方にはクレジット売掛金として9,500円、支払手数料として500円、貸方には売上として10,000円がはいります。

|

借方 |

貸方 |

||

|

クレジット売掛金 |

9,500円 |

売上 |

10,000円 |

|

支払手数料 |

500円 |

||

次に入金時の仕訳は、借方に普通預金として9,500円、貸方にクレジット売掛金として9,500円がはいります。

|

借方 |

貸方 |

||

|

普通預金 |

9,500円 |

クレジット売掛金 |

9.500円 |

仕訳に「クレジット売掛金」を利用することは除いては、通常の売掛金の処理と同じだと考えておいて問題ありません。

クレジット売掛金と売掛金の違い

クレジット売掛金も売掛金も、掛取引を行って代金を後で受け取るという意味では同じですが、仕訳上では両者は異なります。

売掛金は取引を行った相手から直接支払いを受けますが、クレジット売掛金では取引を行った相手ではなくカード会社などから入金があります。

つまり、支払いを行ってもらう相手(債権先)が異なるので、仕訳上でも区別しなければなりません。

クレジットカードを用いた取引での仕訳で、通常の「売掛金」を利用してしまわないように注意しましょう。

クレジット債権を早期資金化する方法

資金化まで期間がかかることが、クレジットカード決済が抱えるリスクです。

しかしクレジット売掛金は、ファクタリングで早期に資金化できます。

消費者がクレジットカード決済をすると、情報はクレジットカード会社へ送られます。通常であれば、決済代金が店舗に入金されるまでに、数ヵ月ほどのタイムラグが発生するでしょう。

ファクタリング会社と契約を結んでクレジット売掛金を買取ってもらうことで、手数料などを差し引いた売上金が、店舗へ入金されます。

つまりファクタリングを利用することで、店舗は早期に現金を得ることができるのです。

そしてファクタリング会社は、後日クレジットカード会社から決済代金を受け取ります。

ファクタリングの注意点

実際にファクタリングを行うにあたって注意すべきポイントを、以下でいくつか挙げていきます。

ファクタリングとは

ファクタリングの注意点を説明する前に、そもそもファクタリングとはどのようなサービスなのかについて、簡単に説明しておきます。

ファクタリングとは、企業が保有する売掛金を買取ってもらうことで資金化を行えるサービスです。

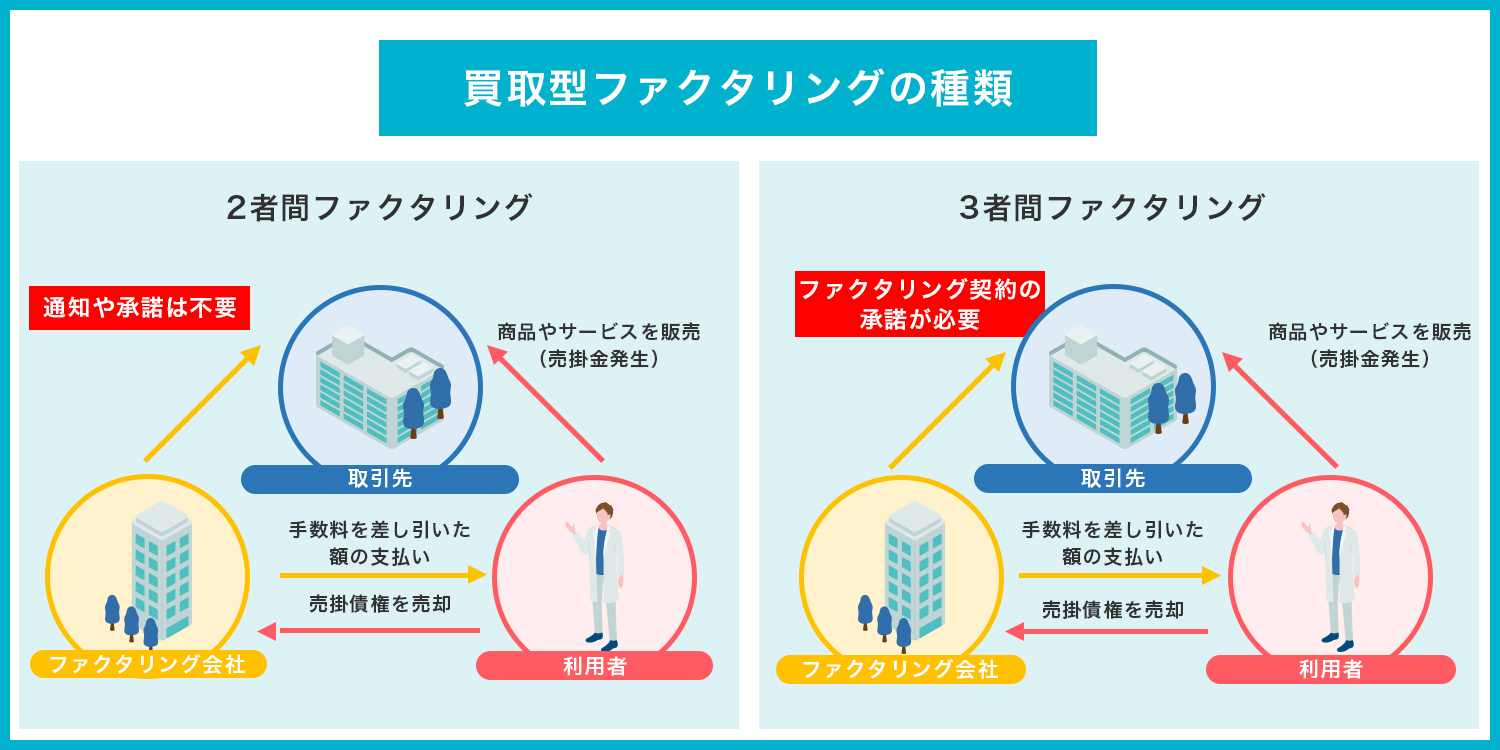

ファクタリングには売掛金保有企業とファクタリング会社の2社が関与する「2社間ファクタリング」と、前述の2社と売掛先の合計3社が関与する「3社間ファクタリング」があります。

2社間ファクタリングでは、売掛先にファクタリングを行うことを通知する必要がない分、スピーディーな手続きが可能です。

注意したい点としては、2社間ファクタリングの手数料は、3社間ファクタリングと比較して高めに設定されていることが挙げられます。

これはファクタリング会社にとって、2社間ファクタリングのほうが売掛金未回収のリスクが高いためです。

一方の、3社間ファクタリングでは、売掛先にファクタリングのことを通知して承諾してもらう必要があるため、2社間ファクタリングよりも手続きに時間がかかります。

その代わり、売掛先がファクタリングに同意しているため、ファクタリング会社にとっては売掛金未回収のリスクが低いので、低い手数料で利用することができます。

2社間および3社間それぞれのファクタリングのメリット・デメリットを把握したうえで、どちらを利用するかを判断しましょう。

できる限り対面で契約を行う

ファクタリング会社では店舗・オンライン・出張サービスなど、さまざまな形で契約を行うことができます。

ただ、これまで何度か利用したことがあって安心できる会社だと分かっているのでなければ、できるだけ店舗や出張サービスなどの対面契約を行ったほうがよいです。

オンライン契約は手間も省けて便利ではありますが、まとまった金額の資金化を行ってもらう以上、安心して取引できることが何よりも重要です。

出張サービスを利用するとその分だけ支払いが増えることもあるので、その点には注意しておきましょう。

疑問点等は納得できるまで確認する

ファクタリングを初めて利用する場合、契約の内容や専門用語などが分からない部分も多々あります。

そのようなときに何となく話を聞くのではなく、疑問点等があれば納得できるまで確認することが重要です。

契約内容をきちんと把握できていなければ、自社にとって不利な条件での契約になってしまっていても分かりません。

また、説明を求めたときにきちんと説明してくれるかどうかも、安心して取引を行える会社かどうかの判断材料になります。

二重契約をしない

ファクタリングは、「売掛金を買い取ってもらい資金化を行う」サービスです。

そのため、ひとつのファクタリング会社と契約した時点で、売掛金を受け取る権利はすでに自社のもとにはありません。

ただし、売掛金というものが目に見えないものであるがゆえにそのことをきちんと把握しにくく、すでに譲渡した売掛金でもう一度契約を行ってしまうようなこともあります。

これを二重契約と呼びますが、二重契約を行ってしまうと違約金の支払いなどのトラブルにつながってしまう可能性もあります。

ファクタリングに利用している売掛金とそうでない売掛金を明確に区別できるようにするなど、二重契約を回避するための仕組み作りが重要です。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。

この記事の執筆者:資金調達ニュース編集部

資金調達ニュースは経営者様の資金調達に関するお悩みを解決するために

「ファクタリング」などの資金調達に関する情報やノウハウを提供する

資金調達情報サイトです。

資金調達ニュース編集部ではこれまでに100本以上のハウツー記事をお届けしております。

資金調達でお悩みの経営者様のお役に立てますと幸いです。

保有資格:宅地建物取引士・日商簿記検定2級・ファイナンシャル・プランナー2級

運営者情報

おすすめのファクタリング会社

申請から入金まで

最短40分!

対面手続きは一切不要

-

スピード審査!最短10分で審査が完了

-

Webで完結!面倒な手続き・対面のやり取りは一切不要

-

登録費用・システム利用料は0円

- 手数料は業界最低水準の1.5%~

- 買取可能額は1万円~上限なし

-

自社はどのくらい借りられる? 中小企業の借入限度額

不思議に思うかもしれませんが、世の中には黒字続きなのに倒産してしまう企業というのは存在します。会社にとって最も大切なのは資金繰りです。 いざというときのために、自分の会社がどれくらいまで銀行から借りる...

-

従業員の給料が払えない! 対処法や助成金・資金調達方法を紹介

会社経営をしている方で、従業員への給料が支払えないとお悩みの方も多いのではないでしょうか。 資金繰りがうまくいっていなくても従業員への給料の支払いは義務付けられているため、従業員に給料を支払えない場合...

-

つなぎ融資の調達方法と特徴を解説【運転資金との違いも】

「つなぎ資金」とインターネットで検索すると、「住宅ローンが実行されるまでの一時的な借入」という説明が多く出てきます。 このように、住宅ローンなどの場面で用いられることが多いつなぎ資金ですが、ビジネスの...