当サイト資金調達ニュース.comは、金融専門用語の解説や、事業者様の資金繰りに関するお悩み解決をサポートすることを目的に、運営を行っています。当サイト内での情報提供にあたっては、法務省や国税庁等の公的サイトや、各金融事業者が公式に発表している内容に準じて作成したコンテンツを使用しています。

3者間ファクタリングとは?メリットとデメリットを解説

迅速な資金調達を可能にするサービスとして、ファクタリングが注目を集めています。

ファクタリングを利用する際「できるだけ手数料を抑えたい」と考える方も、多いのではないでしょうか。

そんな折に活用したいのが、“3者間ファクタリング”です。

本記事では、3者間ファクタリングの概要を、2者間ファクタリングとの違いをまじえて解説します。

ファクタリングの利用をご検討中の事業者様は、ぜひ最後までご覧ください。

おすすめのファクタリング会社

目次

ファクタリングとは

3者間ファクタリングを説明する前に、ファクタリングの概要をおさらいしておきましょう。

ファクタリングは、事業者の保有する売掛金を、ファクタリング会社に売却することで資金を調達できるサービスです。

掛売主体の事業者間の取引においては、商品やサービスを提供したのち、その代金が入金されるまでに数か月を要することも珍しくありません。

支払いサイトの長い売掛金ばかりだと、その間に手元資金が少なくなり、経営が立ち行かなくなることもあるでしょう。

そのような際、ファクタリングを利用すれば、売掛金の支払期日を待つことなく、すぐに現金を手にすることができるのです。

3者間ファクタリングとは

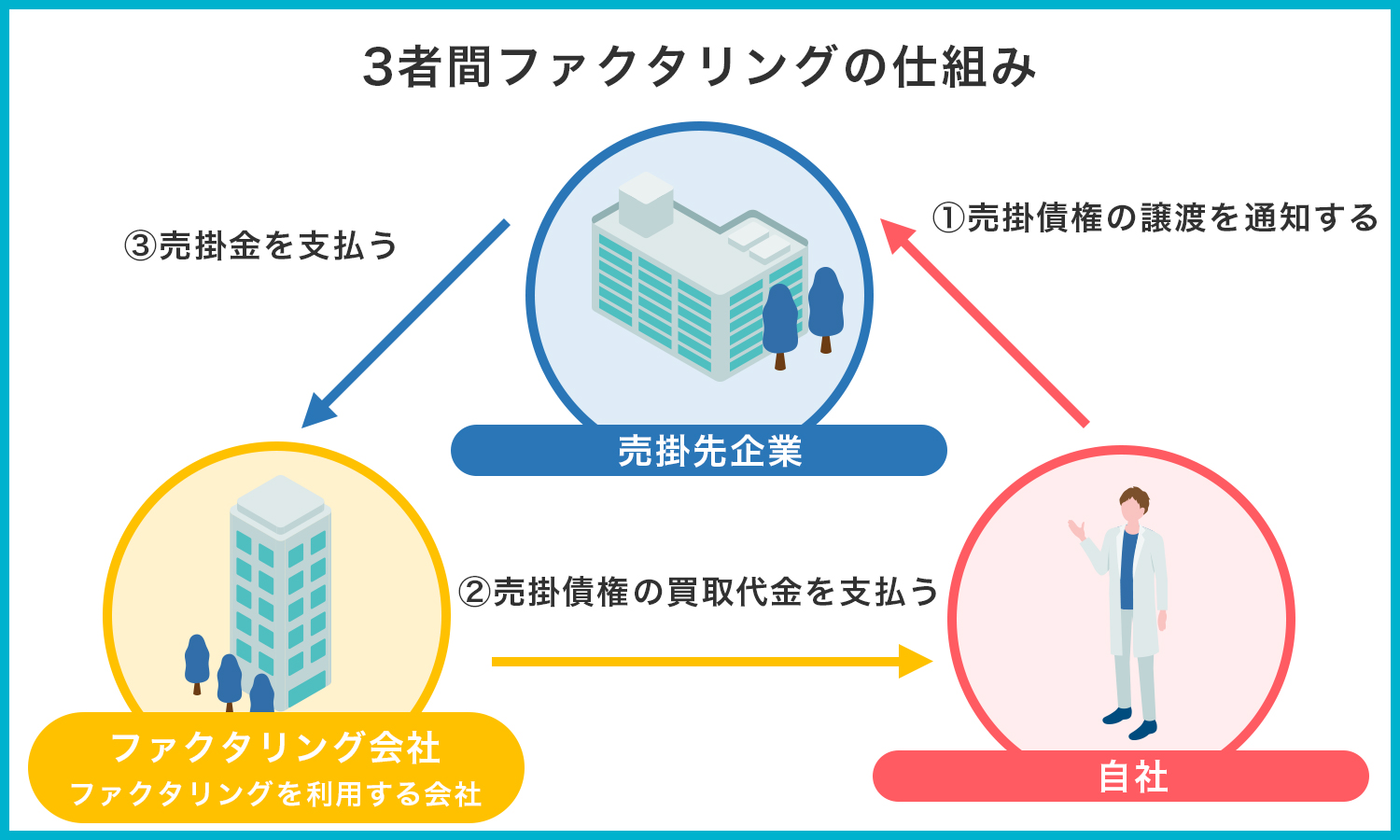

3者間ファクタリングは、事業者からファクタリング会社に売掛金を売却したうえで、売掛先からファクタリング会社に入金してもらう仕組みのファクタリングです。

後述する2者間ファクタリングと比べて、売掛先に対して通知するプロセスが加わる分、売掛金の現金化までに時間を要するものの、手数料率は低めに設定されています。

次の項では、2者間ファクタリングの特徴を説明しつつ、その違いを解説していきます。

3者間ファクタリングと2者間ファクタリングの違い

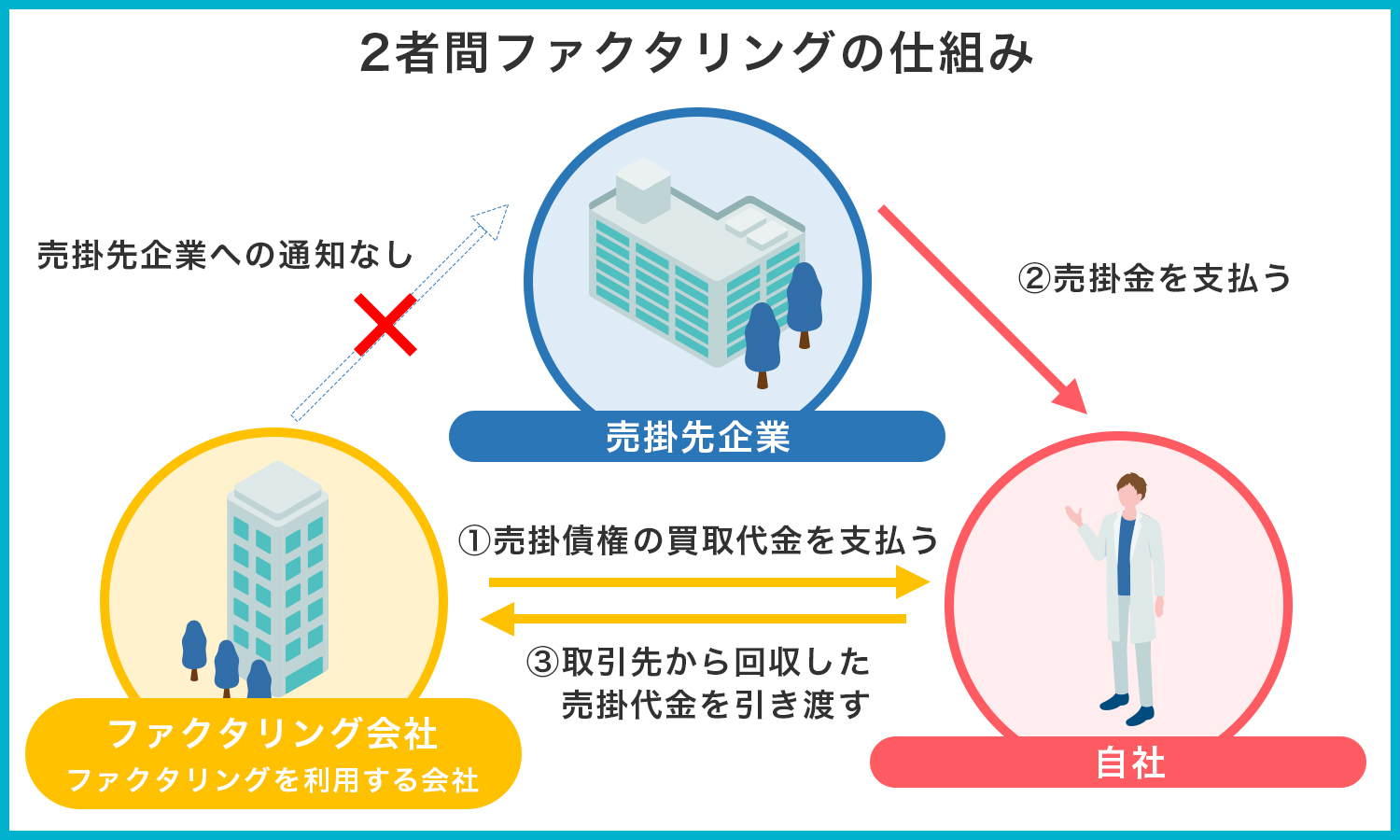

2者間ファクタリングとは、事業者とファクタリング会社だけで、取引を完了するファクタリングのことです。

3者間ファクタリングとの大きな違いは、売掛先への通知の有無にあります。

2者間ファクタリングは、契約に際して売掛先への通知を必要としないため、ファクタリングを利用した事実を伏せておきたい際に有効です。

ただし、“売掛金の二重譲渡”や“架空債権の売却”といった、事業者の不正行為により、ファクタリング会社が不利益を被るリスクがあります。

そのため、3者間ファクタリングよりも、手数料率を高めに設定されていることが普通です。

また、事業者には、売掛先から回収した売掛金を、ファクタリング会社に払い込む作業も発生します。

3者間ファクタリングの場合、売掛先への通知は免れませんが、事業者がもし不正行為を企んでも、不正できる余地がほぼないため、手数料率は低めに設定されています。

ファクタリング会社への支払いは、売掛先から直接支払われる流れになっており、事業者が代金を払い込む必要はありません。

関連記事:2者間ファクタリングとは?ファクタリングの種類とともに紹介

2者間ファクタリングと3者間ファクタリングで、それぞれ異なるメリットがあるため、状況に応じて使い分けたいところです。

3者間ファクタリングのメリット

2者間ファクタリングと3者間ファクタリングの違いは以上の通りですが、ここで改めて、3者間ファクタリングのメリットを確認していきましょう。

メリットを知ることで、どのようなサービスなのか、より深く理解できるはずです。

メリット①手数料率が低い

前項でも触れましたが、3者間ファクタリングのメリットとして、手数料率の低さが挙げられます。

3者間ファクタリングは、売掛先とファクタリング会社との直接的な売掛金のやり取りとなります。

そのため、ファクタリング会社が事業者による不正行為の被害を受けるおそれはありません。

売掛金の未回収リスクが低減する分、2者間ファクタリングと比べて、手数料率は低めに設定されているのです。

ここで、2者間ファクタリングと3者間ファクタリングの手数料率の相場を見比べてみます。

【2者間ファクタリングと3者間ファクタリングの手数料率の相場】

|

ファクタリングの種類 |

手数料率 |

|

2者間ファクタリング |

8%~18% |

|

3者間ファクタリング |

2%~9% |

ファクタリング会社ごとに料率の設定は異なるものの、手数料率の低さでは文句なく、3者間ファクタリングに軍配が上がります。

メリット②審査に通過しやすい

2者間ファクタリングと比べて、審査に通過しやすいのも、3者間ファクタリングのメリットです。

ファクタリングの審査においては、「ファクタリング会社が売掛金を回収できるのか」が、重要視されます。

そのため、事業者の財務状況以上に「不正な売掛金を利用されていないか」であるとか、「売掛先に支払い能力があるか」といったポイントに、重きが置かれるのです。

その点、売掛先と直接やり取りする3者間ファクタリングの仕組みは、ファクタリング会社にとって、安心材料になります。

売掛先が取引に加わるため、二重譲渡や架空債権の売却、事業者による売掛金の使い込みといった、売掛金の不正利用も未然に防がれます。

また、売掛先からファクタリング会社に対して、売掛金が直接支払われる仕組み上、たとえ事業者が経営難に陥っていたとしても、その事実が審査に影響する心配はありません。

以上のことから、3者間ファクタリングは、2者間ファクタリングや銀行融資の審査に通過できなかった際、検討したい手立ての一つといえます。

メリット③売掛金を回収する手間が省ける

売掛金のやり取りに、余計なリソースを割きたくない場合は、3者間ファクタリングの利用が適しています。

2者間ファクタリングを利用した場合、事業者がファクタリング会社に対して、売掛金を払い込まなければなりません。

その点、3者間ファクタリングなら、売掛先からファクタリング会社に売掛金が直接支払われるため、事業者から改めて払い込むことなく、取引を完了させられます。

大した手間ではない、と思われるかもしれませんが、事業者がファクタリング会社に対する入金漏れを心配しなくて済むのは、メリットといえるでしょう。

関連記事:ファクタリングにおける支払いができない場合のリスクとは

メリット④個人事業主でも利用しやすい

3者間ファクタリングは、個人事業主でも利用しやすいサービスです。

2者間ファクタリングの場合、ファクタリングの利用に際して“債権譲渡登記”が必要になるケースもあります。

債権譲渡登記とは、債権の譲渡を行った旨を法務局に届け出て、登記簿に記載する手続きのことです。

債権譲渡登記を行うことで、誰から誰に売掛金が譲渡されたのかを公的に示せるようになり、債務者が多数に及ぶ場合でも、第三者に対する対抗要件の具備が可能になります。

ただし、債権譲渡登記の利用対象者は、法人のみと定められています。

つまり、債権譲渡登記を必要とするファクタリングサービスの場合、そもそも個人事業主は利用できないわけです。

その点、3者間ファクタリングは、売掛先に通知をしたうえで契約を締結するため、債権譲渡登記を要しません。

個人事業主の方がファクタリングを利用する際には、3者間ファクタリングの利用を視野に入れておくことをおすすめします。

3者間ファクタリングのデメリット

さまざまなメリットを享受できる3者間ファクタリングですが、反面、デメリットもあります。

適切な資金調達の手段を選定するにあたって、以下のポイントも押さえておきましょう。

デメリット①売掛先との取引に悪影響を及ぼす可能性がある

3者間ファクタリングは、売掛先への通知が不可欠である以上、ファクタリングを利用した事実を隠し通すことはできません。

売掛先にファクタリングを利用したことが知られれば、「経営状況が悪く、資金繰りに困窮しているのでは?」といった疑いを抱かれる可能性も生じ得るでしょう。

事業者の経営状況に不信感をもたれた結果、製品・サービスの発注を減らされる、あるいは中止に追い込まれる可能性もゼロではないわけです。

3者間ファクタリングを利用する場合は、ある程度の信頼関係を築けており、こちらの事情を理解してくれている取引先との売掛金を対象にするとよいかもしれません。

デメリット②資金調達に時間を要する

3者間ファクタリングは、2者間ファクタリングよりも、資金を調達するまでに時間を要します。

スピーディーに資金を調達できることが、ファクタリングのメリットです。

2者間ファクタリングなら、ファクタリング会社との契約後、わずか数日、場合によっては即日に現金が振り込まれます。

しかし、3者間ファクタリングの場合、売掛先への通知が必要である都合上、2者間ファクタリングと比べて、現金の振り込みまでに時間がかかってしまうのです。

最短でも1週間、長ければ2週間近くかかるケースもあります。

手元資金が枯渇し、一刻も早く資金を調達したい事業者にとって、このタイムラグは痛手になりかねません。

3者間ファクタリングでの資金調達を検討するなら、手元資金に余裕のあるうちに実施しておきたいところです。

関連記事:即日での入金に対応しているファクタリング会社29選

3者間ファクタリングを利用する際の流れ

3者間ファクタリングの特徴を把握できたところで、実際に利用する際の流れを見ていきましょう。

契約時に必要な書類や、注意点も紹介します。

ステップ①申し込み

まずは、ファクタリング会社に、サービスの利用を申し込みます。

申し込みは、インターネットや電話、郵送、あるいはファクタリング会社の窓口に出向いて行います。

手早く手続きを済ませたい場合は、インターネットからの申し込みがおすすめです。

近くに営業所がある場合や、直接質問したいことがある場合は、窓口に赴いてもよいかもしれません。

なお、申し込み後にキャンセルするとなると、別途、手続きや違約金の支払いが求められるケースがあります。

滞りなく手続きを進めるためにも、申し込み前にサービス内容や手数料率は、きちんと調べておいたほうが無難です。

ステップ②必要書類の提出

審査の前に、以下のような書類の提出が求められますので、あらかじめ用意しておくと、手続きをスムーズに進められます。

【ファクタリングの審査に必要な書類の一例】

- 身分証明書

- 印鑑証明書

- 預金通帳のコピー

- 売掛金を証明する書類

- 売掛先との基本契約書

- 確定申告書または決算書

- 開業届の控えまたは商業登記簿謄本

身分証明書に関しては、事業者が個人事業主の場合は事業者本人の、法人の場合は法人代表者のものが必要です。

ファクタリングサービスの利用者が個人事業主か、法人かによって、求められる提出書類の種類が異なります。

また、ファクタリング会社ごとでも、必要書類の種類に差異があるため、審査前に問い合わせておくとよいでしょう。

関連記事:ファクタリングに必要な書類を紹介

ステップ③審査

提出した書類をもとに審査が実施され、ファクタリングの利用の可否が決まります。

その際、書類では確認できない、以下のような内容をヒアリングされます。

【ヒアリングで聞かれる内容の一例】

- 事業者の事業や取引の内容

- 売掛先の事業や取引の内容

- ファクタリングの利用目的

審査に通りたいからといって、虚偽の内容を伝えてしまうと、後々トラブルになりかねないので、正直に事実を伝えましょう。

関連記事:ファクタリングで請求書の偽造はNG!該当する行為とは

ステップ④契約

審査に通過し、提示された手数料に納得できれば、契約となります。

契約書はこのタイミングで交付されるので、細部にまで目を通しておきましょう。

その際、不明点があれば、ファクタリング会社の担当者に逐一、確かめることが大切です。

関連記事:ファクタリングの契約手順と注意点|契約書はきちんと確認を!

ステップ⑤債権譲渡通知

契約締結後、事業者から売掛先に対して、債権譲渡通知を行い、売掛金の支払先をファクタリング会社に変更した旨を伝えます。

債権譲渡通知は、簡易書留での郵送が一般的です。

送付した日から、おおよそ一週間かかると想定しておきましょう。

参照:債権譲渡通知書等|国税庁

ステップ⑥入金

売掛先への債権譲渡通知が済み次第、ファクタリング会社から事業者に対して、“売掛金からサービス手数料を差し引いた額”が振り込まれます。

なお、売掛金の回収は、ファクタリング会社で行うため、事業者はその後の動向に気を揉む必要はありません。

3者間ファクタリングの利用が向いているケース

3者間ファクタリングの利用が向いている事業者の特徴として、以下が挙げられます。

【3者間ファクタリングの利用が向いている事業者の特徴】

- 初めてファクタリングを利用する

- ファクタリングの手数料を抑えたい

- 資金調達に時間の猶予がある

3者間ファクタリングを提供しているファクタリング会社は、大手企業であることが多いです。

大手企業と、得体の知れないファクタリング会社を比較した際、大手企業のほうが不当な取引を強要されるといった心配を感じにくいのではないでしょうか。

初めてファクタリングを利用する方や、どのファクタリング会社に依頼してよいかわからない方は、運営元が大手企業か否かを基準にするのも、考え方の一つです。

また、ファクタリングの手数料を安く抑えたい場合や、手元資金に多少の余裕があり、寸刻を争うような状況でもない場合は、3者間ファクタリングの利用が適しています。

3者間ファクタリングを利用する際の注意点

3者間ファクタリングを利用するにあたっては、事業者がファクタリングの仕組みを正しく理解しておいたほうが無難です。

3者間ファクタリングを利用する場合、売掛先への通知は免れません。

その際、事業者自身がファクタリングを理解していなければ、売掛先にあらぬ誤解を与え、話がこじれてしまうおそれがあります。

売掛先と良好な関係を保つためにも、「ファクタリングとは、どういったものなのか」「売掛先に迷惑をかけないのか」は、説明できるようにしておきたいところです。

また、ファクタリング会社を名乗る悪徳業者に、騙されないための知識も欠かせません。

不当な額の手数料や、払う必要のない費用を請求してくる業者がいるのも事実です。

なかには、事業者の無知に付け込み、償還請求権ありの契約を締結させようとする業者もいます。

償還請求権とは、売掛金の債務者が返済不能になった際、事業者に代金の弁済を要求できる権利のことです。

ファクタリングは“償還請求権なし”で契約できるのが一般的であり、そうでなければ、売掛金の貸倒れリスクを回避することはできません。

償還請求権を盾に、法外な金額を請求してくる悪徳業者もいるので、ファクタリング会社と契約する前には、必ず契約書に目を通し、不審な点があれば確かめましょう。

【関連記事】

手数料率を抑えるなら、3者間ファクタリングがおすすめ

本記事では、3者間ファクタリングの概要を解説しました。

3者間ファクタリングは、売掛金を売却する際、売掛先への通知を必要とするファクタリングサービスです。

2者間ファクタリングより手数料率が低めに設定されており、審査に通過しやすいのが特徴です。

可能な限りリーズナブルにファクタリングを利用したい方や、2者間ファクタリングを利用できない個人事業主の方は、3者間ファクタリングの活用を検討してみてください。

資金調達ニュース.comでは、皆様に安心してご利用いただけるファクタリングサービスをご紹介しております。

「3者間ファクタリングを利用したいけど、どのサービスを選んでよいかわからない」とお悩みの事業者様は、ぜひ当サイトをご参照ください。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。

この記事の執筆者:資金調達ニュース編集部

資金調達ニュースは経営者様の資金調達に関するお悩みを解決するために

「ファクタリング」などの資金調達に関する情報やノウハウを提供する

資金調達情報サイトです。

資金調達ニュース編集部ではこれまでに100本以上のハウツー記事をお届けしております。

資金調達でお悩みの経営者様のお役に立てますと幸いです。

保有資格:宅地建物取引士・日商簿記検定2級・ファイナンシャル・プランナー2級

ファクタリングの比較ランキング記事

運営者情報

おすすめのファクタリング会社

申請から入金まで

最短40分!

対面手続きは一切不要

-

スピード審査!最短10分で審査が完了

-

Webで完結!面倒な手続き・対面のやり取りは一切不要

-

登録費用・システム利用料は0円

- 手数料は業界最低水準の1.5%~

- 買取可能額は1万円~上限なし

-

ピーエムジー株式会社のファクタリングサービスはやばい?利用者の口コミと併せて解説

ピーエムジー株式会社は、 過去の営業活動やファクタリング業界に対する誤解から「やばい」と検索されることがありますが、実際には多くの企業に有益な資金調達サービスを提供している会社です。 この記事では、ピ...

-

スマートバンクのファクタリングサービスに関する5chでの口コミは?メリットデメリットも併せて解説

株式会社スマートバンクの提供する「ワンバンク請求書買取」は、最短1時間で売掛金を現金化できるファクタリングサービスです。 そのため、急ぎ資金が必要な個人事業主や中小企業にとって、有用なサービスだといえ...

-

FinFinでファクタリング by labolの5chの口コミを徹底調査!

FinFinでファクタリング by labolは、少額の売掛金を迅速に現金化したい事業者に最適なサービスです。 しかし、類似しているファクタリングサービスが多いため、どのサービスを利用すべきか迷ってい...