当サイト資金調達ニュース.comは、金融専門用語の解説や、事業者様の資金繰りに関するお悩み解決をサポートすることを目的に、運営を行っています。当サイト内での情報提供にあたっては、法務省や国税庁等の公的サイトや、各金融事業者が公式に発表している内容に準じて作成したコンテンツを使用しています。

ファクタリングと取引信用保険の違いとは?

ファクタリングが、資金調達方法として有効なのは公然の事実ですが、保険として活用できる側面があることはご存じでしょうか。

貸倒れによる損失を補償できる取引信用保険と、どのような違いがあるのか、気になるところです。

そこで本記事では、ファクタリングと取引信用保険の差異とあわせて、それぞれのメリット・デメリットを解説します。

各取引の特徴を押さえて、資金調達や貸倒リスクを回避する際の参考にしてください。

おすすめのファクタリング会社

目次

ファクタリングとは

ファクタリングとは、資金調達の方法の一つです。

事業者が保有する売掛金を、ファクタリング会社に売ることで、ファクタリング会社から手数料を引いた額が先んじて入金されるため、支払期日よりも早く資金を調達できます。

そのため、早急に資金調達が必要になった際に、うってつけの金融サービスです。

また、ファクタリングの種類によっては、貸倒れに備える手段としても有効です。

なお、ファクタリングは、買取型ファクタリングと保証型ファクタリングの2種類に分けられ、それぞれサービス内容と目的が異なります。

買取型ファクタリング

買取型ファクタリングとは、事業者が保有する売掛金を、ファクタリング会社に買い取ってもらい、自社の資金とする金融サービスです。

一般的に、ファクタリングというと、買取型ファクタリングを指す場合が多いです。

売掛金の代金が、ファクタリング会社から入金される際、売掛金の額から手数料を差し引いた額が振り込まれます。

掛取引の場合、売掛金の支払いサイトによっては、代金が支払われるまでに30日から60日かかることが大半です。

また、融資やクラウドファンディングなどでも資金の調達は可能ですが、いずれも現金を得るまでにはある程度の期間が必要になります。

その点、買取型ファクタリングなら、上記で挙げた方法よりも、資金調達にかかる時間が段違いに早く、即日から数日以内に現金を手にすることができるのです。

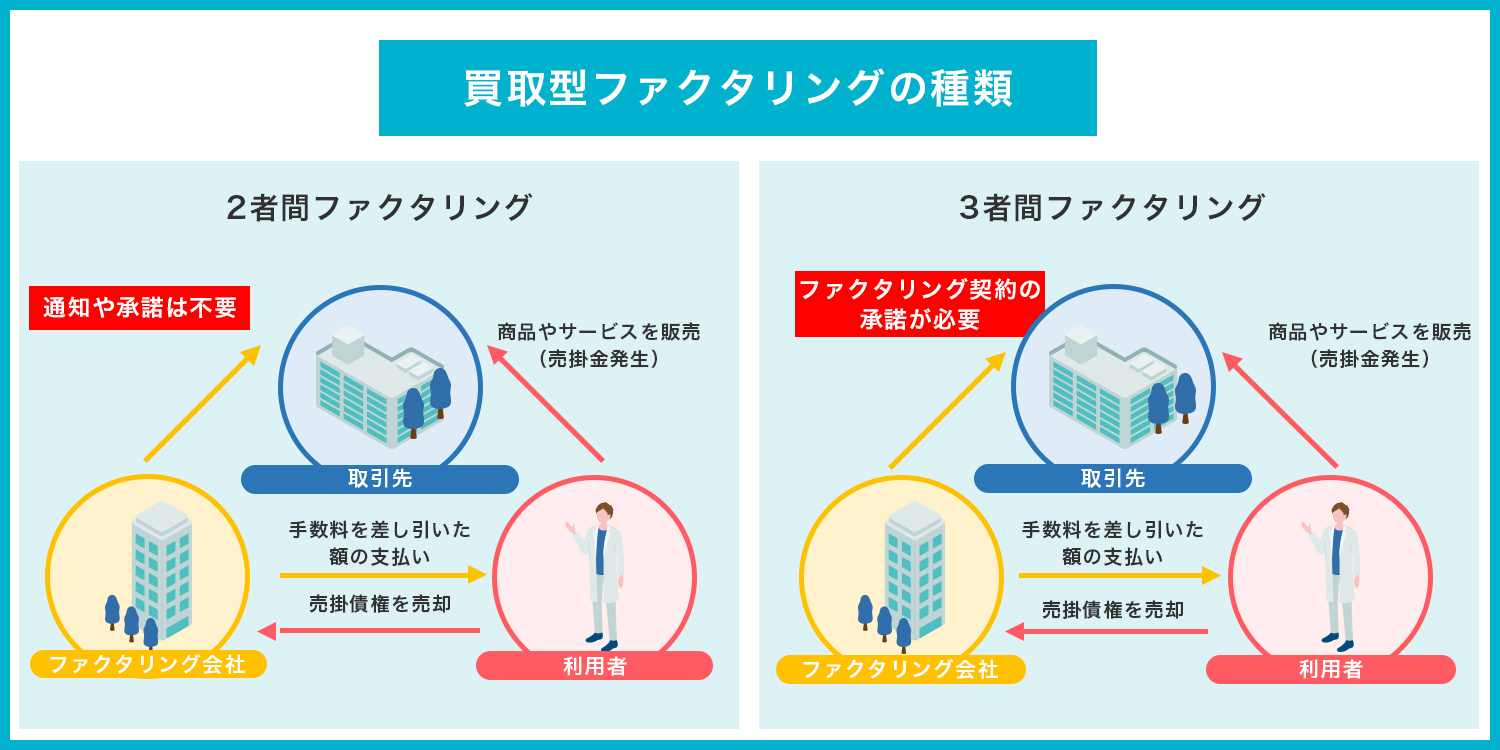

買取型ファクタリングは、契約形態によって「2者間ファクタリング」と「3者間ファクタリング」に分けられます。

2者間ファクタリングは、事業者とファクタリング会社のみで取引を行いますが、3者間ファクタリングは、そこに売掛先も加わります。

手数料率の相場も異なるので、詳細は以下をご覧ください。

【買取型ファクタリングの手数料率の相場】

|

2者間ファクタリング |

額面金額の8%~18% |

|

3者間ファクタリング |

額面金額の2%~9% |

3者間ファクタリングの場合、架空債権や二重譲渡のリスクを抑えられるため、2者間ファクタリングよりも手数料率が低く設定されています。

保証型ファクタリング

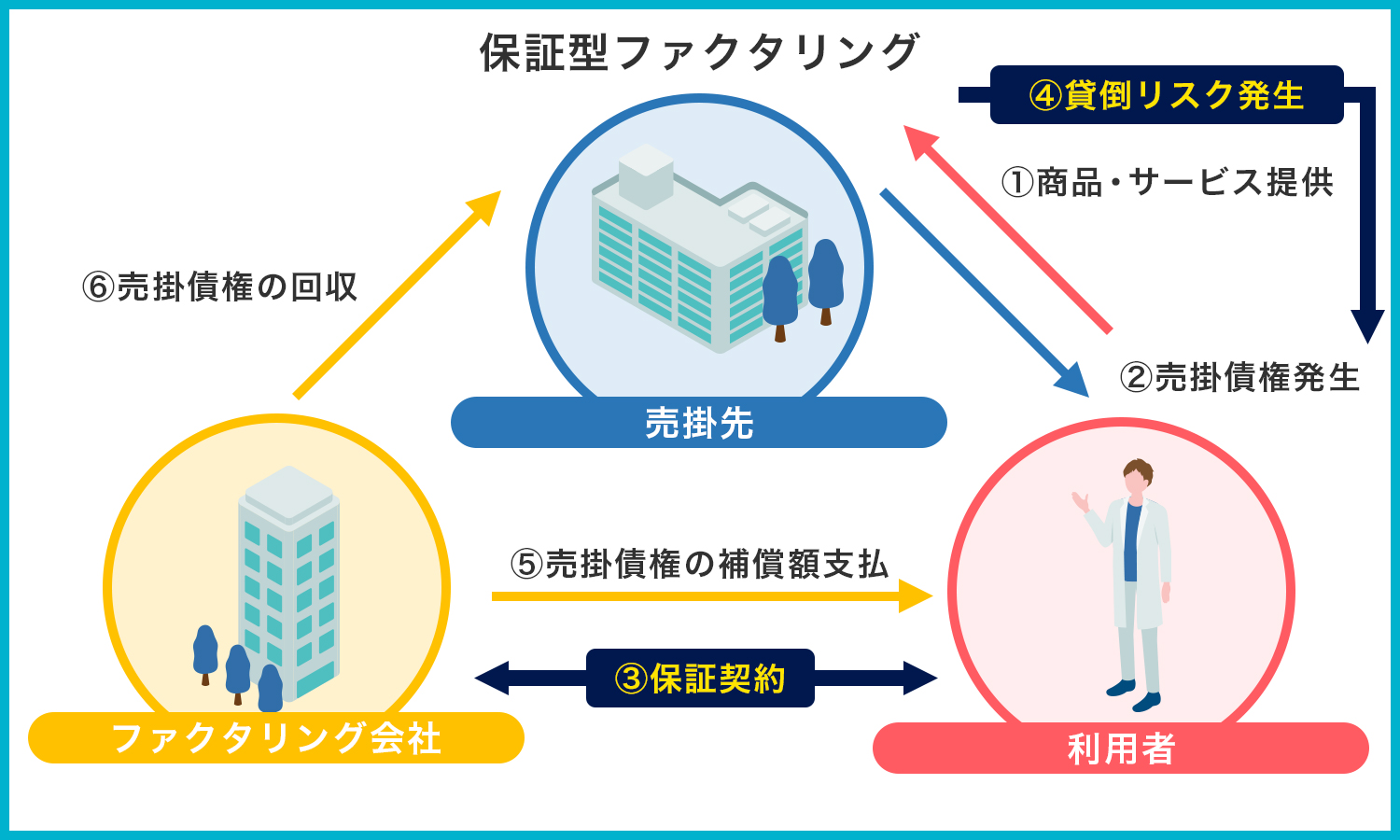

保証型ファクタリングは、売掛先が倒産や破産などの理由により支払い不能になった際、保証金を受け取ることができるサービスです。

買取型ファクタリングは、売掛金を売却して資金調達するのが狙いですが、保証型ファクタリングは、保険としての役割があり、貸倒れによって損失が出ても、保証金で賄えます。

また、事業拡大にともなって取引の量を増やした場合、貸倒リスクが高まるので、売掛金の回収不能により起こる損失に備えるのであれば、保証型ファクタリングが有用です。

なお、保証型ファクタリングの利用料の相場は、提出した売掛金の額に対して1%~8%程度です。

保証される限度額や保証料は、ファクタリング会社が売掛先の調査を行い、その信用度によって決まります。

取引信用保険とは

先ほど説明した保証型ファクタリングと似ているものに、取引信用保険があります。

取引信用保険は、毎月保険料を支払うことで、貸倒れに備える保険です。

事業者は、売掛先が倒産した場合、各保険会社が定める事由に該当すれば、保険会社から保険金を受け取れます。

保険金を受け取ることによって、貸倒れで発生する損失を補填できるため、資金繰りに苦しまずに済むわけです。

保険会社によって定める倒産事由は異なりますが、例として以下が挙げられます。

【取引信用保険における倒産事由の例】

- 破産手続や民事再生手続、会社更生手続の開始や申立

- 取引金融機構、手形交換所の取引停止処分

- 財産の強制換価手続の開始

- 夜逃げ

倒産事由の詳細な条件は、契約前に保険会社に問い合わせてみてください。

保険金の限度額は、保険会社が売掛先の調査を行った結果によって決まります。

保険金は、設定された限度額、または損失額のどちらか少ないほうに、保険約款で規定された損害てん補率をかけて算出します。

その際、損害てん補率は、90%~95%に設定されるのが一般的です。

また、取引信用保険の保険料は、限度額の1%~4%が相場です。主に売掛先の信用度や、何社に保険をかけるかによって決定されます。

ファクタリングと取引信用保険の違い

ここからは、買取型・保証型ファクタリングと、取引信用保険の違いに言及します。

なかでも、保証型ファクタリングと取引信用保険は似ているサービスなので、ここで違いを把握しておきましょう。

買取型ファクタリングと取引信用保険の違い

以下で、売掛金を売却して資金を調達できる買取型ファクタリングと、取引信用保険との違いを、ご確認ください。

【買取型ファクタリングと取引信用保険の違い】

|

|

買取型ファクタリング |

取引信用保険 |

|

利用目的 |

資金調達 |

貸倒リスクに備える |

|

手数料/保険料 |

2者間:8%~18% 3者間:2%~9% |

保険会社が設定する支払限度額の1%~4% |

|

審査の難易度 |

2者間:高い 3者間:2者間より低い |

非常に高い |

|

入金のタイミング |

最短即日 |

貸倒れが発生したとき |

双方では、利用目的が大きく異なります。

買取型ファクタリングの目的は資金調達ですが、取引信用保険は貸倒れのリスクに備えるのが目的です。

また、買取型ファクタリングにかかる手数料の支払いは1回で済みますが、取引信用保険の保険料は、毎月発生するという点も異なります。

早急に資金を調達する必要がある場合は、買取型ファクタリングを利用しましょう。

貸倒リスクがある場合は、取引信用保険を利用すると効果的です。

保証型ファクタリングと取引信用保険の違い

次に、保証型ファクタリングと取引信用保険の違いを見ていきましょう。

【保証型ファクタリングと取引信用保険の違い】

|

|

保証型ファクタリング |

取引信用保険 |

|

利用目的 |

貸倒リスクに備える |

貸倒リスクに備える |

|

手数料/保険料 |

1%~8% |

保険会社が設定する支払限度額の1%~4% |

|

審査の難易度 |

高い |

非常に高い |

|

入金のタイミング |

貸倒れが発生したとき |

貸倒れが発生したとき |

両者は、一見すると、大きな違いはないように見えますが、保証対象が異なります。

保証型ファクタリングでは、売掛先を個別に契約できますが、取引信用保険では、全取引を対象とするなど、保証対象を細かく設定できません。

保証型ファクタリングの場合、コストはやや高くなりますが、特定の売掛先に限って契約できる点はメリットの一つです。

どちらも貸倒リスクに備える点では同様なサービスなので、売掛金の金額や支払限度額を踏まえて、できるだけコストを抑えられるほうを選択することをおすすめします。

また、保証型ファクタリングは、一部の売掛金に対して保証できますが、取引信用保険の場合は、個別に売掛金を指定することはできません。

この部分が、取引信用保険と保証型ファクタリングで、明確に異なる点です。

買取型ファクタリングのメリット

ここでは、資金調達を検討されている方に向けて、買取型ファクタリングを利用する際のメリットを紹介します。

メリット①資金調達にかかる時間が短い

買取型ファクタリングは、審査にかかる時間が短く、速やかに資金の調達が必要な際に有効な手段です。

買取型ファクタリングを利用して資金調達する場合、一般的には3日程度の時間がかかりますが、ファクタリング会社によっては、申し込みから最短数時間での資金調達も可能です。

ファクタリングの利用を検討されている場合、早急に資金を調達する必要があるケースが多いのではないでしょうか。

資金繰りを改善したいなら、できる限り早く手元に資金を用意するために、買取型ファクタリングの利用を推奨します。

メリット②信用情報には影響がない

そもそも買取型ファクタリングは、融資とは異なるため、利用したとしても、信用情報に影響を及ぼす心配はありません。

信用情報とは、クレジットやローンの契約や申し込み、支払い状況に関する情報で、信用情報機関に加盟している企業が、顧客の情報を照会することで得られます。

売掛金の売買が目的の買取型ファクタリングにおいては、信用情報機関に属する業種とは異なるため、加盟の必要がなく、無関係といえます。

そのため、買取型ファクタリングを利用しても、信用情報に記録されることはないので、ご安心ください。

メリット③売掛金が未回収になるリスクを軽減できる

買取型ファクタリングには、売掛先に支払い能力がなくなった場合に備えた、保険としての側面があります。

ファクタリング会社では、原則として償還請求権を必要としない契約が大半です。

償還請求権とは、売掛先が代金を支払わなかった場合、前の債権者である、ファクタリングを利用する事業者に代金を請求できる権利です。

償還請求権がなければ、万が一売掛先が倒産しても、事業者はファクタリング会社に損害分の代金を支払う必要はありません。

事業者は、ファクタリングの契約を交わした時点で、手数料を差し引いた売掛金の代金を受け取れるため、代金の大半を回収できるのです。

なお、ファクタリング会社は、貸倒リスクを回避するため、回収できない可能性がある売掛金は、事前の審査で弾く可能性があります。

また、審査に通過したとしても、手数料が相場よりも高く設定される傾向があります。

買取型ファクタリングのデメリット

さまざまなメリットがある買取型ファクタリングですが、利用するうえでデメリットも存在します。

デメリット①債権譲渡登記が必要になる場合がある

一部のファクタリング会社では、サービスを利用する際に債権譲渡登記を求められる場合があります。

債権譲渡登記とは、売掛金を売却した事実を、法務局に届け出て、登記簿に記載する手続きです。

ファクタリング会社が売掛金を譲渡された事実を対抗するために必要になります。

債権譲渡登記は手続きを踏めば誰でも閲覧できるため、売掛先は、事業者が売掛金の二重譲渡などの不正行為をはたらいていないか確実に確認できるということです。

なお、債権譲渡登記は、登録免許税として7,500円~15,000円程度、司法書士への報酬として数万円~十万円ほどかかり、その費用は事業者の負担になります。

ファクタリングの利用を検討しているなら、債権譲渡登記の要否を確認してから選ぶと良いでしょう。

参照:法務省|債権譲渡登記制度について

デメリット②売掛先への通知が必要な場合がある

3者間ファクタリングの場合、売掛先が必ず関与します。

売掛先からの協力が得られなければ、売掛金の売却は叶いません。

ファクタリングの利用が売掛先に知られると、売掛先は「資金繰りが難航しているのでは」と不安に感じられる可能性があり、今後の取引に悪影響を及ぼすことも考えられます。

保証型ファクタリングのメリット

買取型ファクタリングのメリット・デメリットを押さえたところで、次は保証型ファクタリングのメリットを確認していきましょう。

メリット①売掛金の貸倒リスクに備えられる

保証型ファクタリングは、万が一売掛先が倒産しても、ファクタリング会社が契約時に設定した保証金を支払ってくれるので、売掛金の未回収分をカバーできます。

もし、売掛先の支払いを受けられなかった場合、保証がなければ、売掛金の損害分をカバーすることは難しく、自社の資金繰りを圧迫してしまいます。

その点、保証型ファクタリングを利用すれば、売掛金が未回収になる事態に備えられ、資金繰りの悪化を防げるので安心できるわけです。

関連記事:赤字決算時にファクタリングを利用できる?注意点を解説

メリット②与信管理を簡略化できる

ファクタリング会社は、売掛先の財務状況や支払い能力などについて、契約前に調査を行います。

契約前だけではなく、契約期間中は継続して売掛先の調査を行うため、自社で与信管理をする必要がなくなるため、業務の負担を軽減できます。

それでも、自社で調査しないと心配だという場合は、ファクタリング会社の与信審査と並行して、自社でも与信管理を行えば、より精度の高い調査結果を得ることが可能です。

関連記事:ファクタリングは与信管理に役立つ?メリットや注意点を解説

メリット③売掛先に知られずに契約できる

保証型ファクタリングは、2者間で取引が完結するため、売掛先にファクタリングを利用した事実を知られることはありません。

売掛先にファクタリングの利用が通知されなければ、売掛先の心証を損なう心配がなく、売掛先との信頼関係が悪化することもないでしょう。

保証をかけることで、売掛先との関係の悪化を懸念している方も、安心して利用できるはずです。

保証型ファクタリングのデメリット

保証型ファクタリングのメリットを把握できたところで、デメリットについても説明します。

以下で説明する項目は、保証型ファクタリングを利用する前に押さえておきたい内容なので、目を通しておきましょう。

デメリット①少額の売掛金では利用できない可能性がある

売掛金が少額だった場合、保証型ファクタリングを利用できない可能性があります。

ファクタリングを利用するためには、与信審査を行う必要があり、ファクタリング会社が数万円の費用を負担することになります。

ファクタリングによる利益を与信審査の費用が上回ってしまうと、ファクタリング会社にとっては経費倒れとなり、損失を被らざるを得ません。

そのため、保証型ファクタリングは、売掛金が少額な場合、利用できないケースがあります。

保証型ファクタリングを申請する前に、利用可能金額を調べておきましょう。

デメリット②売掛先の信用力に左右されることがある

売掛先の信用力によっては、保証型ファクタリングを利用できない可能性があります。

原則として、保証型ファクタリングは、ファクタリング会社が与信審査を行った際、売掛先に「支払い能力がある」と判断された場合のみ利用可能です。

事業者ではなく、売掛先の信用力が重要であることを、頭に入れておいてください。

取引信用保険のメリット

続いて、取引信用保険のメリットを説明します。

保険としての役割以外にも触れているので、取引信用保険への加入を検討する際の、参考になれば幸いです。

メリット①貸倒リスクを回避できる

取引信用保険の最大のメリットは、売掛先の貸倒れによる、売掛金の損失分をカバーできることです。

経営者は、売掛先が倒産してしまっても、保険金が支払われれば資金繰りに悩むこともなく、安心して経営に専念できます。月々の保険料はかかりますが、万が一の際、損失を被りたくないと考えるなら、取引信用保険に加入して貸倒リスクに備えておくとよいでしょう。

メリット②自社の信用力が上がる

取引信用保険に加入していれば、金融機関やほかの取引先からの信用を獲得できるかもしれません。

売掛金の損失分をカバーすることで、金融機関やほかの取引先は「リスクヘッジができている」「債権保全ができていて安心できる」と、自社を評価してくれる場合もあるでしょう。

金融機関から追加の融資を受けやすくなることに加えて、取引先を拡大して仕入れを増やすこともできるので、さらに自社の事業を展開させられる可能性があります。

取引信用保険に加入しておけば、貸倒れのリスク回避に加えて、自社の信用力の向上が図れるため、今後の経営に有利に働く可能性があります。

メリット③取引拡大が期待できる

取引信用保険に加入すれば、保険会社が売掛先の調査を行うため、売掛先の信用力が明確になります。

そのため、これまで売掛先の信用力が読めず、少額の取引のみに限定していた場合も、信用力が明確になれば、取引の拡大を検討することができます。

貸倒リスクを回避しつつ、事業を拡大できる可能性を有している点が、取引信用保険におけるメリットの一つです。

取引信用保険のデメリット

取引信用保険のメリットを説明しましたが、加入時に少なからずデメリットがあることも事実です。以下で具体的に説明します。

デメリット①売掛先の信用力に左右される

取引信用保険は、保険会社の与信審査において、売掛先の信用力が低いと判断された場合は加入できません。

保険会社の審査次第で、取引信用保険への加入の可否が決まるほか、補償額や保険料の額も決定されます。

そのため、売掛先の信用力が低いと判断された場合、補償額が希望した額に満たないことや、保険料が割高になることも考えられます。

デメリット②特定の取引のみを補償対象にできない

取引信用保険のもう一つのデメリットは、特定の取引に絞って補償することができない点です。

取引信用保険に加入する際は「10社以上」「全取引」など、複数の売掛金をまとめて指定する必要があります。

また、商品や支店ごとに、取引先単位での指定も可能です。

取引信用保険に加入する場合、自社にとって信用に足る会社であっても、補償対象にする会社と同様に扱わなければならない可能性があります。

その際、保険料も余分に払わなければならないということです。

ファクタリングと取引信用保険のどちらを利用すべきなのか?

資金調達するうえで、どのサービスを利用すべきか、目的に合わせて選択するのがおすすめです。

以下の表をご確認いただき、資金調達の参考にしてみてください。

【買取型・保証型ファクタリングと取引信用保険における、目的別の利用すべきサービス】

|

目的 |

利用すべきサービス |

|

早急に資金調達したい |

・買取型ファクタリング |

|

貸倒れを防ぎたい |

・保証型ファクタリング ・取引信用保険 |

|

コストを平準化してリスク回避したい |

・取引信用保険 |

|

個別に売掛金を保証したい |

・保証型ファクタリング |

|

現金の流れを安定化させたい |

・買取型ファクタリング ・保証型ファクタリング ・取引信用保険 |

サービスの利用目的によっては、1つの選択肢に限られる場合と、複数の選択肢がある場合があります。

選択肢が複数ある場合は、売掛金の額や売掛先の数によって算出される手数料、保険料などを判断の基準にして、自社にとって適したサービスを検討してください。

買取型・保証型ファクタリングや取引信用保険を利用する際には、目的に合ったサービスの選定とあわせて、先述したメリット・デメリットも検討材料にしましょう。

買取型・保証型ファクタリングと取引信用保険は、目的に合わせて使い分けよう

今回は、買取型・保証型ファクタリングと取引信用保険の違いと、それぞれのメリット・デメリットを解説しました。

買取型・保証型ファクタリングと取引信用保険は、利用目的と提供されるサービス内容が異なります。

資金調達が必要なら、買取型ファクタリングが適していますし、貸倒れに備えたいなら、保証型ファクタリングや取引信用保険の利用が有効です。

利用する際は、メリット・デメリットを加味して、目的に合わせて選ぶよう意識してみてください。

資金調達ニュース.comでは、買取型ファクタリングを中心に、多数のファクタリング会社を紹介しております。

資金調達や貸倒れのリスク回避でお悩みの方は、ぜひご活用ください。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。

この記事の執筆者:資金調達ニュース編集部

資金調達ニュースは経営者様の資金調達に関するお悩みを解決するために

「ファクタリング」などの資金調達に関する情報やノウハウを提供する

資金調達情報サイトです。

資金調達ニュース編集部ではこれまでに100本以上のハウツー記事をお届けしております。

資金調達でお悩みの経営者様のお役に立てますと幸いです。

保有資格:宅地建物取引士・日商簿記検定2級・ファイナンシャル・プランナー2級

運営者情報

おすすめのファクタリング会社

申請から入金まで

最短40分!

対面手続きは一切不要

-

スピード審査!最短10分で審査が完了

-

Webで完結!面倒な手続き・対面のやり取りは一切不要

-

登録費用・システム利用料は0円

- 手数料は業界最低水準の1.5%~

- 買取可能額は1万円~上限なし

-

株式会社JPSの口コミ・評判は?利用時の流れも解説

株式会社JPSは、東京に本社を置くファクタリング会社です。 申し込みから入金までは最短1時間で完了するため、同社のファクタリングサービスの利用を検討している事業者様もいらっしゃるのではないでしょうか。...

-

ペイトナーの審査時間は?土日利用は可能?ペイトナーの特徴を解説

ペイトナーは、審査のスピードに強みを持つファクタリング会社です。 資金調達を急ぐ事業者様のなかには、ペイトナーの利用を検討している方もいらっしゃるでしょう。 しかし、申し込みを決める前に、実際にどの程...

-

BIZパートナーの口コミ・評判は?必要書類や審査ポイントも解説

BIZパートナーは、スピード対応に強みを持つファクタリング会社です。 ファクタリングでの資金調達を検討する事業者様のなかには、同社を選択肢に挙げている方もいるのではないでしょうか。 安心して資金調達を...