当サイト資金調達ニュース.comは、金融専門用語の解説や、事業者様の資金繰りに関するお悩み解決をサポートすることを目的に、運営を行っています。当サイト内での情報提供にあたっては、法務省や国税庁等の公的サイトや、各金融事業者が公式に発表している内容に準じて作成したコンテンツを使用しています。

ファクタリングの利用は取引先に通知される?

ファクタリングを利用することで、企業は迅速な資金調達を図れます。

しかしその一方で、「取引先に通知が行ったらどうしよう……」と気を揉まれている担当者様も多いのではないでしょうか。

この記事では、ファクタリングの利用が取引先に知られるケースや、それを回避する方法を紹介しています。

これからファクタリングを利用しようとお考えの担当者様は、ぜひ参考にしてみてください。

おすすめのファクタリング会社

目次

債権譲渡通知とは

ファクタリングにおける債権譲渡通知とは、売掛金がもとの債権者からファクタリング会社へ譲渡された旨を、債務者(売掛先)に対して通知することを指します。

ファクタリング会社から売掛先へ債権譲渡通知が送られることで、売掛先は利用者がファクタリングを利用した事実を知ることとなります。

詳しくは後述しますが、この債権譲渡通知が送付されるか否かは、ファクタリングの種類や、ファクタリング会社によって異なる点に留意が必要です。

参照:債権譲渡登記|東京法務局

債権譲渡通知と債権譲渡登記の違い

債権譲渡通知と債権譲渡登記は、“登記がなされるか否か”という点で異なります。

債権譲渡通知は、譲受人(ファクタリング会社)が債務者に対して債権の譲渡を知らせることを目的とした通知を指し、登記はなされません。

対して債権譲渡登記は、債務者以外の第三者に対して対抗要件を備えることを目的とした登記です。

債務者以外の第三者、すなわち債権の二重譲受人、差押債権者、破産管財人などに対して、自分が債権者であることを主張するということです。

なお、債権譲渡登記が行われたのちは、第三者でもその内容を確認することができるようになります。

つまり、ファクタリング利用者側としては、取引先および第三者にその内容を知られるリスクをはらむのです。

関連記事:ファクタリングと債権譲渡の違いとは?債権譲渡登記も解説

ファクタリングは売掛先企業への通知が必要?

そもそもファクタリングを利用した事実は、債権譲渡通知というかたちで、必ず売掛先(取引先)に知られてしまうのでしょうか?

売掛先への通知の有無は、ファクタリングの種類によって異なります。

続いては、3者間ファクタリングと2者間ファクタリングそれぞれで、売掛先へ債権譲渡通知がなされるのか否かを解説します。

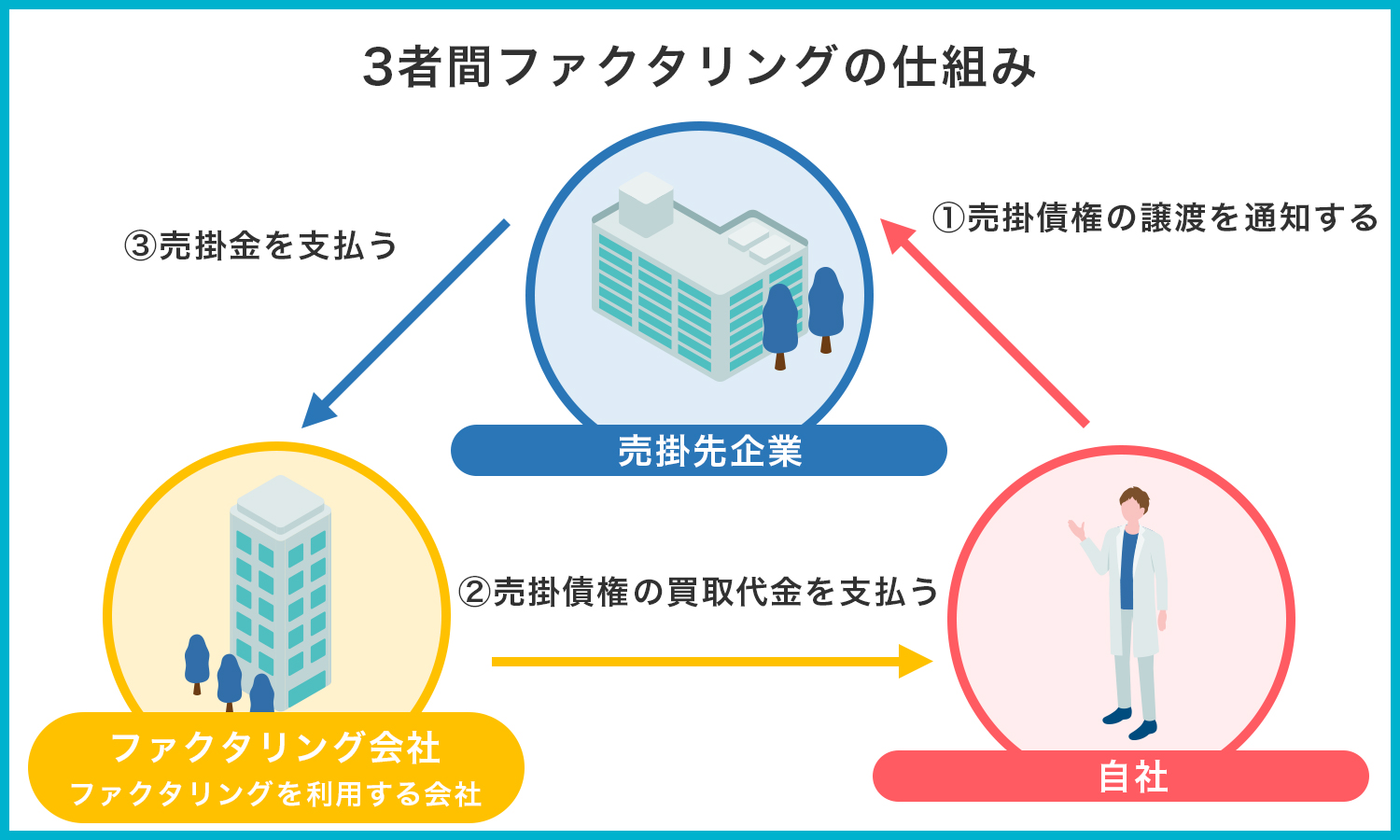

3者間ファクタリングの場合

3者間ファクタリングの場合、ファクタリングを利用した事実は売掛先に必ず知らされます。

ファクタリング会社側は、売掛先企業に対して債権譲渡通知を行ったうえで、利用者と契約を締結します。

3者間ファクタリングを利用するのであれば、その事実を売掛先に知られるのは避けられないということです。

関連記事:3者間ファクタリングとは?メリットとデメリットを解説

2者間ファクタリングの場合

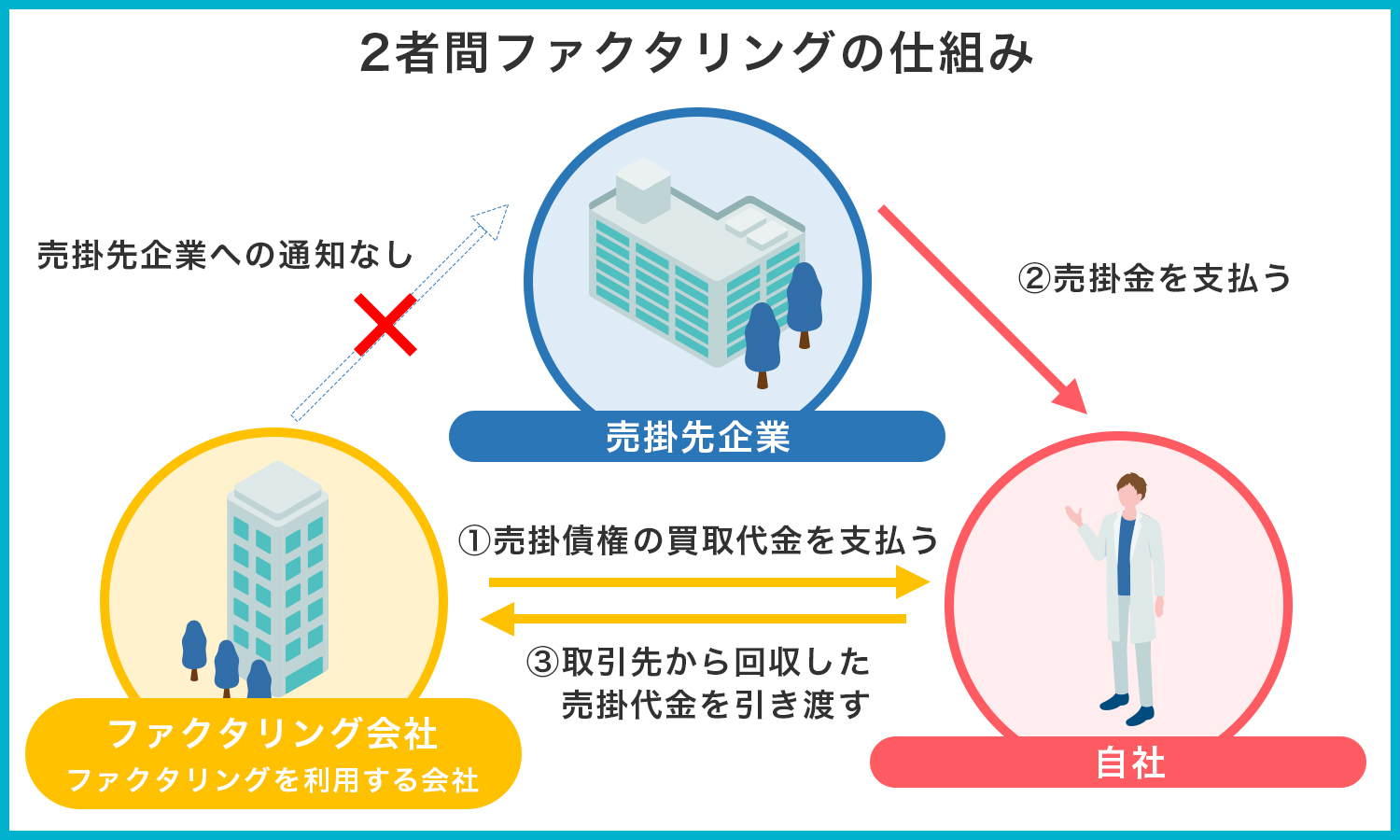

一方、2者間ファクタリングにおいては、基本的に債権譲渡通知は行われないため売掛先にサービス利用の事実を知られることもありません。

つまり、売掛先に知られたくない場合に適した種類の取引といえます。

ただし後述するように、利用者が契約を履行しないおそれがあると、ファクタリング会社側が判断した場合は、この限りではありません。

また、ファクタリング会社が債権譲渡登記を行うケースにおいても、第三者にファクタリングを利用したことを知られる可能性があります。

関連記事:2者間ファクタリングとは?ファクタリングの種類とともに紹介

2者間ファクタリングでも通知されるケース

先述の通り、2者間ファクタリングを利用する場合は原則、売掛先へその事実が知らされることはありません。

ただし、ファクタリング会社との契約に違反した、あるいは何かしらの疑義が生じた場合などにおいては、例外的に通知がなされます。

ここでは、2者間ファクタリングにおいて、売掛先へ通知が行われる代表的なケースを紹介します。

入金額が未払いの場合

ファクタリングの利用者から売掛金を回収できないおそれがある場合、ファクタリング会社は売掛先に対して、債権譲渡通知を行うことがあります。

これにより、売掛先より「資金繰りに問題があるのではないか」という不安を抱かれ、今後の取引に悪影響を及ぼさないとも限りません。

不要なトラブルを招かないよう、2者間ファクタリングでは、売掛先からの入金があり次第、速やかに入金額をファクタリング会社に送金してください。

なお、ファクタリング会社へ支払うべき入金額を他の支払い等に充てることは、横領罪に該当します。

債権の二重譲渡が判明した場合

ファクタリングの利用者が、債権の二重譲渡を行った場合にも、債権譲渡通知がなされる可能性が高まります。

二重譲渡とは、一つの債権を複数のファクタリング会社に譲渡して不正に資金調達を図ることです。

仮に二重譲渡が行われた場合、最初に債権譲渡通知を行ったファクタリング会社が、債権を有することとなります。

そのため、債権の二重譲渡が疑われる段階で、各ファクタリング会社は、売掛先に対していち早く債権譲渡通知を送ろうとするのです。

そもそも、債権の二重譲渡は、横領罪や詐欺罪に該当する行為です。

刑事罰に問われる可能性も高いため、債権の二重譲渡は絶対に行ってはなりません。

関連記事:ファクタリングで売掛金の二重譲渡が罪になる理由とは?

架空債権譲渡が疑われる場合

架空債権の譲渡が疑われる場合も然りです。

架空債権とは、文字通り、故意に作出された存在しない債権を指します。

利用者の契約書や請求書、入金口座を調べる過程で、債権の正当性に疑義が生じたら、ファクタリング会社は詳細な調査を行うことがあります。

有する債権が架空のものであった場合、売掛金は回収できなくなるため、ファクタリング会社は当該債権の有効性を確かめなければならないからです。

この過程で、債権の正当性を確認するための債権譲渡通知が、売掛先に対してなされる場合があるのです。

当然ではありますが、架空債権譲渡は逮捕例も出ている、れっきとした犯罪行為であるため、決して行ってはなりません。

債権譲渡通知が送られた際に考えられる問題

仮に、売掛先に対してファクタリング会社より債権譲渡通知がなされた場合、利用者にはどのような不利益が生じるのでしょうか?

ここからは、2者間ファクタリングにおいて、意図しないかたちで債権譲渡通知がなされることにより、懸念される問題を4つ紹介します。

信用不安につながる

債権譲渡通知が送られることで、ファクタリングを利用したことは、売掛先の知るところとなります。

資金調達を目的とするファクタリングを利用しているわけですから、「資金繰りに問題があるのではないか?」と、売掛先に疑いをもたれてしまうかもしれません。

同時に、事前の連絡もなく第三者からいきなり債権譲渡通知が届くこと自体も、不信感を抱かせる原因となります。

ファクタリング会社が売掛先に取り立て行為を行う

債権譲渡通知により、ファクタリング会社は売掛先に対しての債権を有するようになります。

ファクタリング会社は、利用者からの売掛金の回収が困難とみれば、債権譲渡通知を行ったのち、最終手段として、支払い期日に売掛先の手元にある売掛金を押さえます。

知らぬ間に債権がファクタリング会社へ譲渡されていたうえに、第三者から督促されるようなことがあれば、取引先を信頼できなくなったとしても無理はありません。

関連記事:ファクタリングの取り立て方法と悪質業者の見抜き方を紹介

取引停止になる

前述のように、債権譲渡通知が届き、またファクタリング会社による債権回収が行われた場合、事態を重く見た売掛先が取引を停止する可能性も大いにあります。

取引先を失えば、売上が減少して、経営がひっ迫してしまいます。

このような事態は、健全な企業活動に影を落としかねないため、意図しないかたちで債権譲渡通知がなされるという事態は避けたいものです。

経営破綻のリスクが上がる

先述した数々の問題が引き金となり、最悪の場合、経営破綻に追い込まれないとも限りません。

資金調達のためにファクタリングを利用したにもかかわらず、売掛先からの信用を失い、それがきっかけとなって経営破綻ともなってしまえば本末転倒です。

このような事態を避けるためにも、ファクタリングの利用に際しては契約内容をきちんと履行しなければなりません。

関連記事:ファクタリングにおける支払いができない場合のリスクとは

ファクタリングで未払いを起こさない(通知されることを防ぐ)ためには

売掛先への債権譲渡通知が前提となる3者間ファクタリングとは異なり、2者間ファクタリングでは、基本的に売掛先への債権譲渡通知は行われません。

ただし、ここまで解説してきたように、2者間ファクタリングでも架空債権の作出や二重譲渡は無論、未払いの懸念がある場合においても、債権譲渡通知がなされます。

売掛先に通知が行ってしまうことを避けるためには、2者間ファクタリングにおいて債権譲渡通知がなされる主たる原因である、入金額の未払いを避けることが不可欠です。

最後に、2者間ファクタリングの利用に際して、期日払いされた入金額の未払い事案を避けるために見直しておきたい点を3つ紹介します。

キャッシュフローを改善する

企業経営を行ううえでは、できる限り健全なキャッシュフローを維持することが肝要です。

キャッシュフローを改善して、企業の基礎体力を向上させることで、ファクタリング利用において、入金額を支払えないというリスクも低減することができます。

キャッシュフローを改善するためのポイントは、下記の通りです。

【キャッシュフローを改善するためのポイント】

- 支払いサイトを延ばす

- 回収サイトを短縮する

- 補助金・助成金制度を活用する

- 経費削減に努める

手元に、より多くの現金を残しておくためには、支払い期日を可能な限り延ばすという方法が有効です。

具体的には、取引先へ期日延期を交渉する、あるいは法人キャッシュカードで決済するなどの方法により、実際にキャッシュを支払うタイミングを遅らせることができます。

一方で、売掛金の回収は迅速に行いたいところです。

回収サイトはできるだけ短く設定したうえで、未入金がある場合は催促を忘れずに行ってください。

また、前払い制の取引を導入することも、運転資金を確保するうえで有効です。

それでもキャッシュフローが好転しない場合は、余剰在庫をセールで売り払う、あるいは遊休資産を売却するなどして、手元資金を増やすことも視野に入れましょう。

並行して補助金・助成金制度を活用しつつ、社内の経費削減を進めることで、キャッシュフローの改善を狙えます。

関連記事:赤字経営の原因と脱却するための手法

手数料率の低いファクタリング会社に乗り換える

手数料率の低いファクタリング会社を選ぶことも大切です。

高額な手数料を支払いながらファクタリングを利用しつづければ、かえって資金繰りを悪化させかねず、そうなっては本末転倒です。

現時点で、手数料率が高いファクタリング会社を利用しているのであれば、一度他社への乗り換えを検討してみてください。

なお、手数料の相場は、2者間ファクタリングで8%~18%程度、3者間ファクタリングで2%~9%程度です。

ファクタリングの利用における手数料率の相場感をもったうえで、複数の会社を比較しながら選ぶことをおすすめします。

関連記事:ファクタリング会社の乗り換えは可能?方法や注意点を解説

契約に違反せず利用できるか慎重に検討する

ファクタリングの申し込み前に、契約内容に沿ってサービスを利用できるか否かを検討することも大切です。

そもそも、ファクタリング会社に支払うべき入金額をほかの支払いに充てないと経営が立ち行かない懸念がある場合は、当然ながらサービスを利用すべきではありません。

契約を履行できるかどうかが不透明なままファクタリングを利用すれば、先述したように売掛先に通知が行き、最終的には信用を失うことになります。

それだけでなく、資金繰りのために債権の二重譲渡を行ったり、架空債権を作出したりすれば、それは立派な犯罪行為であり、法により罰せられます。

ファクタリングを利用する際は、計画性をもったうえでルールに則り、臨むようにしましょう。

関連記事:ファクタリング会社の選び方を徹底解説

2者間ファクタリングでも取引先に通知がなされる可能性はある

今回は、ファクタリングにおける債権譲渡通知について解説しました。

利用者に特段の問題がない限り、2者間ファクタリングにおいては、売掛先(取引先)に対して、債権が第三者へ譲渡されたことを知らせる“債権譲渡通知”は基本的になされません。

ただし、利用者が契約内容を履行できないおそれがあるとファクタリング会社が判断した場合は、例外的に債権譲渡通知が行われます。

これにより、利用者は取引先からの信用を失いかねないため、契約内容を守りつつ、ファクタリングを利用することが重要です。

資金調達ニュース.comでは、優良なファクタリング会社を多数紹介しています。

資金調達でお困りの方は、ぜひ参考にしてください。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。

この記事の執筆者:資金調達ニュース編集部

資金調達ニュースは経営者様の資金調達に関するお悩みを解決するために

「ファクタリング」などの資金調達に関する情報やノウハウを提供する

資金調達情報サイトです。

資金調達ニュース編集部ではこれまでに100本以上のハウツー記事をお届けしております。

資金調達でお悩みの経営者様のお役に立てますと幸いです。

保有資格:宅地建物取引士・日商簿記検定2級・ファイナンシャル・プランナー2級

ファクタリングの比較ランキング記事

運営者情報

おすすめのファクタリング会社

申請から入金まで

最短40分!

対面手続きは一切不要

-

スピード審査!最短10分で審査が完了

-

Webで完結!面倒な手続き・対面のやり取りは一切不要

-

登録費用・システム利用料は0円

- 手数料は業界最低水準の1.5%~

- 買取可能額は1万円~上限なし

-

ピーエムジー株式会社のファクタリングサービスはやばい?利用者の口コミと併せて解説

ピーエムジー株式会社は、 過去の営業活動やファクタリング業界に対する誤解から「やばい」と検索されることがありますが、実際には多くの企業に有益な資金調達サービスを提供している会社です。 この記事では、ピ...

-

スマートバンクのファクタリングサービスに関する5chでの口コミは?メリットデメリットも併せて解説

株式会社スマートバンクの提供する「ワンバンク請求書買取」は、最短1時間で売掛金を現金化できるファクタリングサービスです。 そのため、急ぎ資金が必要な個人事業主や中小企業にとって、有用なサービスだといえ...

-

FinFinでファクタリング by labolの5chの口コミを徹底調査!

FinFinでファクタリング by labolは、少額の売掛金を迅速に現金化したい事業者に最適なサービスです。 しかし、類似しているファクタリングサービスが多いため、どのサービスを利用すべきか迷ってい...