当サイト資金調達ニュース.comは、金融専門用語の解説や、事業者様の資金繰りに関するお悩み解決をサポートすることを目的に、運営を行っています。当サイト内での情報提供にあたっては、法務省や国税庁等の公的サイトや、各金融事業者が公式に発表している内容に準じて作成したコンテンツを使用しています。

ファクタリングと手形割引の違いを徹底解説!メリット・デメリットと注意点も

ファクタリングと手形割引は、いずれも売掛債権を用いた資金調達の手段です。

「双方の違いがわからない」「ファクタリングと手形割引のどちらが自社に合っているのかを知りたい」とお考えの方もいらっしゃるのではないでしょうか?

本記事では、ファクタリングと手形割引の異なる点を、それぞれの利用が適しているケースとともに解説します。

両者の性質を理解したうえで、自社に適した方法で資金を調達したい方はぜひご覧ください。

おすすめのファクタリング会社

目次

ファクタリングと手形割引

違いを理解するために、まずはファクタリングと手形割引の概要をそれぞれ見ていきましょう。

なお、記事中で扱う”売掛債権”には、「売掛金」と「受取手形(約束手形)」が含まれています。

ファクタリングとは

ファクタリングとは、商取引で発生した売掛金を入金期日前に現金化し、資金を調達するサービスのことです。

自社の保有する売掛金をファクタリング会社に売り渡すことによって、入金期日よりも先に現金を受け取ることができます。

ただし、手数料が差し引かれるので、売掛金と同等の金額が利用者に支払われるわけではありません。

手数料分のマイナスはあるものの、売掛先から将来受け取る予定の売掛金を前倒しで現金化できるため、資金繰りが厳しい場合をはじめ、すぐに資金が必要なときに役立ちます。

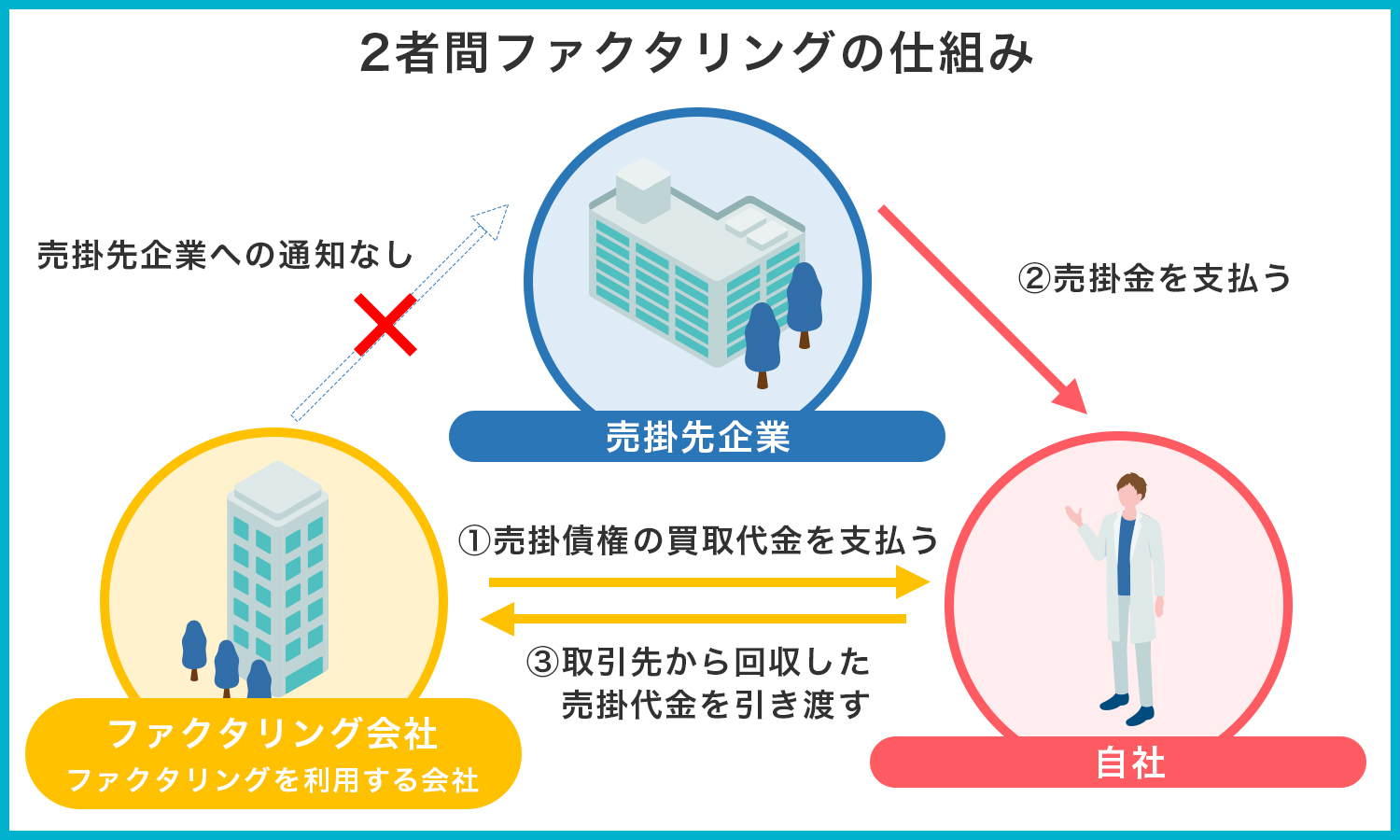

なお、ファクタリングには、「2者間ファクタリング」と「3者間ファクタリング」があり、売掛先への通知の有無や、売掛先が取引に直接関与するか否かという点に違いがあります。

手形割引とは

手形割引とは、受取手形を決済期日前に金融機関や手形割引専門業者に売却し、現金化する方法のことを指します。

受取手形は、手形振出人が受取人に対して一定金額の支払いを約束する、有価証券の一種です。

売掛債権と同様に、受取手形も決済期日にならなければ現金化できませんが、手形割引を利用すれば、利息相当分の手形割引料を差し引いた、残りの金額を受け取れます。

手形割引料は、決済期日までの日数や手形振出人の信用力などによって変動します。

従来、日本では手形取引が主流で、中小企業の資金調達の方法として多く利用されていました。

ファクタリングと手形割引の違い

ファクタリングと手形割引は、いずれも早期の現金化が叶う資金調達の手段という共通点をもつ一方で、多くの相違点もあります。

ここからは、代表的な6つの違いについて解説していきます。

どちらを利用しようか迷われている方は、ぜひ参考にしてみてください。

違い①現金化する対象

ファクタリングと手形割引の大きな違いとして、まず「何を現金化するのか」といった対象が挙げられます。

ファクタリングでは帳簿上の「売掛金」を現金化するのに対して、手形割引では現物の有価証券である「受取手形」を現金化します。

売掛金は、企業間取引において「売上代金を期日までに受け取れる権利」です。

ただし、期日内の支払いが法的に保証されているわけではなく、売掛先の事情によっては支払いが滞る、いわゆる貸倒リスクも発生し得ます。

一方で、受取手形は売掛金よりも支払いのプレッシャーが大きいため、貸倒リスクを下げられます。

なぜなら、半年間に2回以上、何らかの理由で決済できない「不渡り」を出せば、銀行取引停止処分によって金融機関との取引が難しくなるうえ、信用力をなくしてしまうからです。

いずれにせよ、売掛金の場合はファクタリング、受取手形の場合は手形割引と、利用できる手段が異なるため、売掛先との契約を確認してみてください。

違い②貸金業法の適用

「貸金業法」という法律が適用されるか否か、といった点でも両者は異なります。

貸金業法は、貸金業者 が守るべきルールが定められている法律です。

悪徳業者から利用者を守るために、金利の上限や違法な取り立て の禁止などが決められています。

ファクタリング業は貸金業ではないため、貸金業法が適用されず、手数料の上限がありません。

さらに、ファクタリングを利用しても信用情報に傷がつかないので安心です。

対して、手形割引には貸金業法(銀行の場合は銀行法)が適用されるので、金利の上限が20%と定められており、 現金化の際のコストだけを見ると、手形割引のほうが良いケースもあります。

参照:金融庁|貸金業法のキホン

違い③手数料と金利の料率

賃金業法の適用有無に関連し、「手数料と金利」でも両者に違いが現れます。

【ファクタリングと手形割引の料率の相場】

|

ファクタリング |

2者間:8~18<% |

|

手形割引 |

銀行:年利1~5%程度 |

ファクタリングでは、売掛金の貸倒リスクをすべてファクタリング会社が背負うため、このリスクも考慮して手数料が設定されています。

ファクタリング会社によって手数料は異なるので、利用する前に公式ホームページで調べたり、見積もりを依頼したりして確認しましょう。

手形割引では、貸金業法によって金利の上限が年利20%と決められているため、それ以上高額になることはありません。

ただし、手形割引では受取手形の貸倒リスクは利用者が被るため、手形が不渡りとなった場合 、利用者に支払い義務が発生するという点には注意が必要です。

違い④償還請求権の有無

ファクタリングと手形割引の違いには、「償還請求権の有無」もあります。

償還請求権とは、金銭債権の債務者が返済不能になった場合に、利用者にその分の金銭を請求できる権利のことです。

債権の譲渡契約であるファクタリングには、償還請求権がありません。

そのため、売掛先の経営難や倒産などによって売掛金を回収できなかった場合でも、利用者が売掛金相当額を負担する必要はないのです。

一方で、手形割引は融資なので、償還請求権があり、 手形を振り出した事業者が倒産してしまった場合は、利用者に手形代金相当額の支払いが請求されることになります。

違い⑤現金化のスピード

ファクタリングと手形割引では、「現金化できるまでのスピード」も異なります。

【ファクタリングと手形割引で現金化できるまでの期間】

| ファクタリング | 2者間:最短即日 3者間:数日~1週間程度 |

| 手形割引 | 銀行:1週間程度 手形割引専門業者:最短即 |

2者間ファクタリングでは、利用者とファクタリング会社の 間だけで取引が完結するため、最短即日での現金化が可能です。

3者間ファクタリングは、利用者とファクタリング会社、そして売掛先の3者間で取引が交わされるので、2者間ファクタリングよりも時間を要する傾向にあります。

銀行で手形割引を利用する場合は、多くの必要書類の提出がともなうゆえに、現金化までに1週間程度は必要です。

手形割引でも手形割引専門業者を利用すると、即日で現金化できるケースもありますが、必要書類が少なく手続きが容易なファクタリングのほうが、総じてスムーズだと言えます。

違い⑥売掛先 への通知の有無

ファクタリングと手形割引では、取引 に関わる関係者の違いに応じて「売掛先への通知の有無」にも違いが見られます。

ファクタリングの場合、2者間か3者間かで、売掛先への通知の有無が変わります。

2者間ファクタリングであれば、利用者とファクタリング会社の2者間で取引するため、利用する際に売掛先にファクタリング利用の旨を知らせる必要がありません。

しかし、3者間ファクタリングでは、売掛先がファクタリング会社に入金する仕組みである都合上、売掛先への通知が必須です。

手形割引では、銀行や手形割引専門業者は取引先に連絡を取らなくても入手できる信用情報で審査を行うので、2者間ファクタリングと同様に取引先に知らせずに済みます。

したがって、売掛先(取引先)に資金を調達していることを知られたくないなら、2者間ファクタリング、あるいは手形割引の利用を検討しましょう。

ファクタリングのメリットとデメリット

手形割引と比較した際に、ファクタリングには以下のようなメリット・デメリットがあります。

【ファクタリングのメリット・デメリット】

| メリット | ・貸倒リスクを回避できる ・売掛先に利用を知られるリスクがある |

| デメリット | ・会社の信用情報に影響を与えない ・手数料が高めになる傾向にある ・スムーズに現金化できる |

ファクタリングには償還請求権がなく、売掛金の貸倒リスクを回避できることが、手形割引と比べた際の何よりのメリットです。

ただし、倒産の可能性が非常に高い売掛先の売掛金や、すでに支払いが遅れている売掛金を売り渡すことはできません。

また、ファクタリングは融資ではないため、金融機関からの借入状況やローンの申し込みなどの取引事実を登録している「信用情報」に影響を与えずに済みます。

金融機関から融資を受けると負債が増え、信用情報が記録されるので、融資を受けたいときの審査にマイナスの影響を与えることもあります。

ファクタリングであれば、信用情報の履歴に残らないため、金融機関からの融資枠を確保しておきたい場合に役立つというわけです。

なお、手形割引と比較すると、10%以上の手数料は高いと感じるかもしれません。

しかし、これはファクタリング会社が売掛先の貸倒リスクをすべて背負うからこその設定であるため、適正な範囲だと言えます。

手形割引のメリットとデメリット

手形割引には、ファクタリングと異なるメリット・デメリットがあります。

【手形割引のメリット・デメリット】

| メリット | ・取引先に利用を知られずに利用できる ・手形割引料を抑えられる |

| デメリット | ・貸倒リスクがある ・会社の信用情報に影響する |

手形割引は、2者間ファクタリングと同じように、取引先に知られずに利用することが可能です。

そのため、取引先に自社の資金状況を不安視されたくない場合に適しています。

さらに手形割引では、貸金業法によって金利の上限が年利20%までと制限されており、それ以上高額にならないので安心です。

一方で、貸倒リスクがつきまとう点は、手形割引の避けられないデメリットです。

手形割引には償還請求権があるため、 手形を振り出した事業者が返済不能になった場合は、利用者が手形代金相当額を代わりに支払わなければなりません。

また、手形割引は融資の一種なので、利用すると信用情報に記録されます。

その結果、将来融資を受けたいときに、審査に影響が出ることも考えられます。

ファクタリングと手形割引のどちらを利用すべきなのか?

ファクタリングと手形割引のいずれを利用しても、本来の期日よりも先に資金を調達することができます。

売掛金と受取手形の双方を保有している場合は、資金調達の方法としてどちらを選ぶべきか迷われるかもしれません。

そこでここからは、ファクタリングと手形割引、それぞれが適しているケースを紹介していきます。

ファクタリングが適している場合

会社の信用情報への影響を避けたいなら、ファクタリングの利用が望ましいです。

将来的に融資を受ける際、銀行の審査では信用情報が重視され、負債が多いと融資を断られることも珍しくありません。

ファクタリングであれば、信用情報の履歴に残らないので安心です。

また、融資の審査が通りにくい場合も、3者間ファクタリングの利用を検討するとよいでしょう。

銀行の融資と比べると、売掛先の信用力が重視される3者間ファクタリングでは、立ち上げて間もない企業や個人事業主の方でも審査が通る可能性があります。

手形割引が適している場合

できるだけコストを抑えたいのであれば、手形割引を利用したいところです。

手形割引の手数料である手形割引料は、決済期日までの日割り計算で算出されるため、決済期日までの日数が残り少ないほど、手形割引料 が安くなる傾向にあります。

取引先に資金を調達したことを知られたくないときも、手形割引が向いています。

手形割引では、自社の受取手形を売り渡し、審査にも取引先 は関わらないので、取引先 に知られることはありません。

2者間ファクタリングでも、利用者とファクタリング会社の2者間で取引するため、通常は売掛先に知られずに済みます。

しかし、ファクタリング利用時に債権譲渡登記が必要な場合、登記後は法務局で手数料を払い申請すれば誰でも閲覧できるようになり、売掛先に知られるリスクが高まります。

売掛先(取引先)に確実に知られたくない場合は、手形割引か、債権譲渡登記不要な会社で2者間ファクタリングを利用しましょう。

参照:債権譲渡登記制度について

ファクタリングや手形割引を利用する際の注意点

ファクタリングや手形割引を利用する際は、違法性のある業者を選ばないよう、くれぐれもご注意ください。

クリーンなファクタリング会社を見極めるためには、所在地や設立年数などの会社情報や、契約実績数、手数料の上限などを確認することをおすすめします。

特に手数料に関しては、ファクタリングには貸金業法が適用されない関係上、上限がないとはいえ、30%を超える手数料を提示された場合は、合理的な契約ではないと判断できます。

不当な契約を結ばないためにも、複数のファクタリング会社に見積もりを依頼し、手数料を確認しましょう。

手形割引専門業者で手形割引を利用するときは、貸金業登録済みであることを確かめる必要があります。

手形割引は受取手形を担保にした融資と見なされるため、貸金業登録を受けていない会社が実施すると、貸金業法違反として罰せられます。

また、創業したばかりの業者よりも、社歴のある業者の方が 経験豊富な可能性が高まるので、公式ホームページを確認しておくと安心です。

ファクタリングと手形割引の違いを把握し、適切な方法で資金を調達しましょう

本記事では、ファクタリングと手形割引の異なる点を、利用が適しているケースとともに解説しました。

ファクタリングと手形割引のいずれも、早期の現金化が叶う資金調達の手段ですが、この2つは似て非なるものです。

仕組みやメリット・デメリットがそれぞれ異なるので、違いを理解したうえで自社にとって最適な方法を選択しましょう。

なお、貸倒リスクや信用情報への影響を避けたいなら、ファクタリングを利用したいところです。

資金調達ニュース.comでは、ファクタリング会社を比較し、実績のある会社を多数まとめております。

資金調達先を迷われている経営者様や個人事業主様は、当サイトをぜひご覧ください。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。

この記事の執筆者:資金調達ニュース編集部

資金調達ニュースは経営者様の資金調達に関するお悩みを解決するために

「ファクタリング」などの資金調達に関する情報やノウハウを提供する

資金調達情報サイトです。

資金調達ニュース編集部ではこれまでに100本以上のハウツー記事をお届けしております。

資金調達でお悩みの経営者様のお役に立てますと幸いです。

保有資格:宅地建物取引士・日商簿記検定2級・ファイナンシャル・プランナー2級

ファクタリングの比較ランキング記事

運営者情報

おすすめのファクタリング会社

申請から入金まで

最短40分!

対面手続きは一切不要

-

スピード審査!最短10分で審査が完了

-

Webで完結!面倒な手続き・対面のやり取りは一切不要

-

登録費用・システム利用料は0円

- 手数料は業界最低水準の1.5%~

- 買取可能額は1万円~上限なし

-

株式会社JPSの口コミ・評判は?利用時の流れも解説

株式会社JPSは、東京に本社を置くファクタリング会社です。 申し込みから入金までは最短1時間で完了するため、同社のファクタリングサービスの利用を検討している事業者様もいらっしゃるのではないでしょうか。...

-

ペイトナーの審査時間は?土日利用は可能?ペイトナーの特徴を解説

ペイトナーは、審査のスピードに強みを持つファクタリング会社です。 資金調達を急ぐ事業者様のなかには、ペイトナーの利用を検討している方もいらっしゃるでしょう。 しかし、申し込みを決める前に、実際にどの程...

-

BIZパートナーの口コミ・評判は?必要書類や審査ポイントも解説

BIZパートナーは、スピード対応に強みを持つファクタリング会社です。 ファクタリングでの資金調達を検討する事業者様のなかには、同社を選択肢に挙げている方もいるのではないでしょうか。 安心して資金調達を...