当サイト資金調達ニュース.comは、金融専門用語の解説や、事業者様の資金繰りに関するお悩み解決をサポートすることを目的に、運営を行っています。当サイト内での情報提供にあたっては、法務省や国税庁等の公的サイトや、各金融事業者が公式に発表している内容に準じて作成したコンテンツを使用しています。

ファクタリングの仕訳方法|勘定科目や会計処理のやり方を解説

迅速な資金調達が叶うファクタリングですが、実は、その種類によって勘定科目や経理処理の方法が異なります。

それを理解しないまま利用してしまうと、いざ経理処理を実施する際に、大変な思いをしてしまうかもしれません。

そこで今回は、ファクタリング利用時の勘定科目や、ケースごとの経理処理の方法を解説します。

「ファクタリング利用後、スムーズに経理処理を行いたい」とお考えの事業者様は、ぜひご覧ください。

おすすめのファクタリング会社

目次

ファクタリングの種類

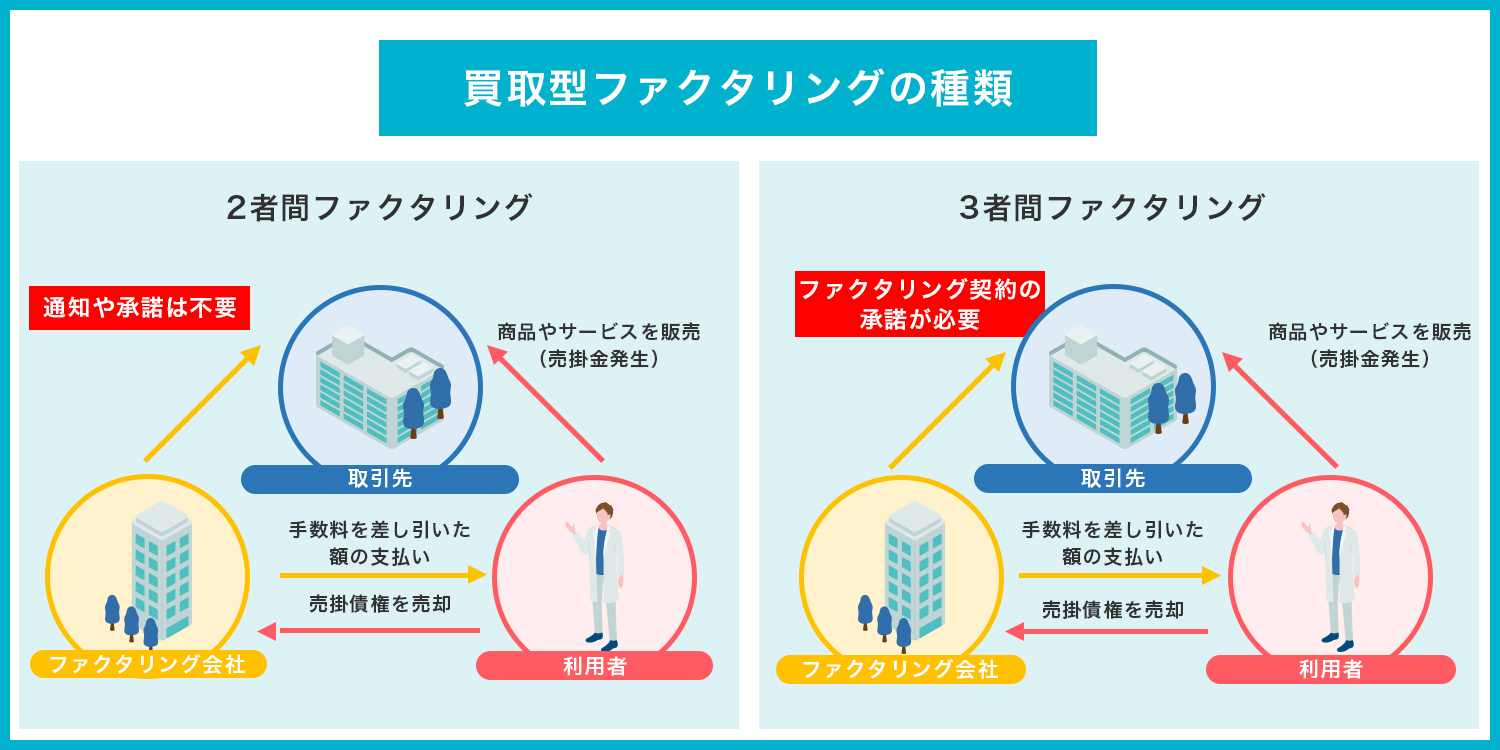

ファクタリングは、利用目的の違いによって、買取型ファクタリングと保証型ファクタリングの2種類に分けられます。

事業者が所有する売掛金を売却し、支払期日よりも前に現金化するのが、買取型ファクタリングです。

資金調達の文脈で、単に“ファクタリング”と呼称する場合は、基本的にこの買取型ファクタリングを指します。

手数料こそ引かれるものの、迅速に資金を調達できるうえに、経営状況が悪くとも利用できる可能性があるため、資金繰りの改善に非常に役立ちます。

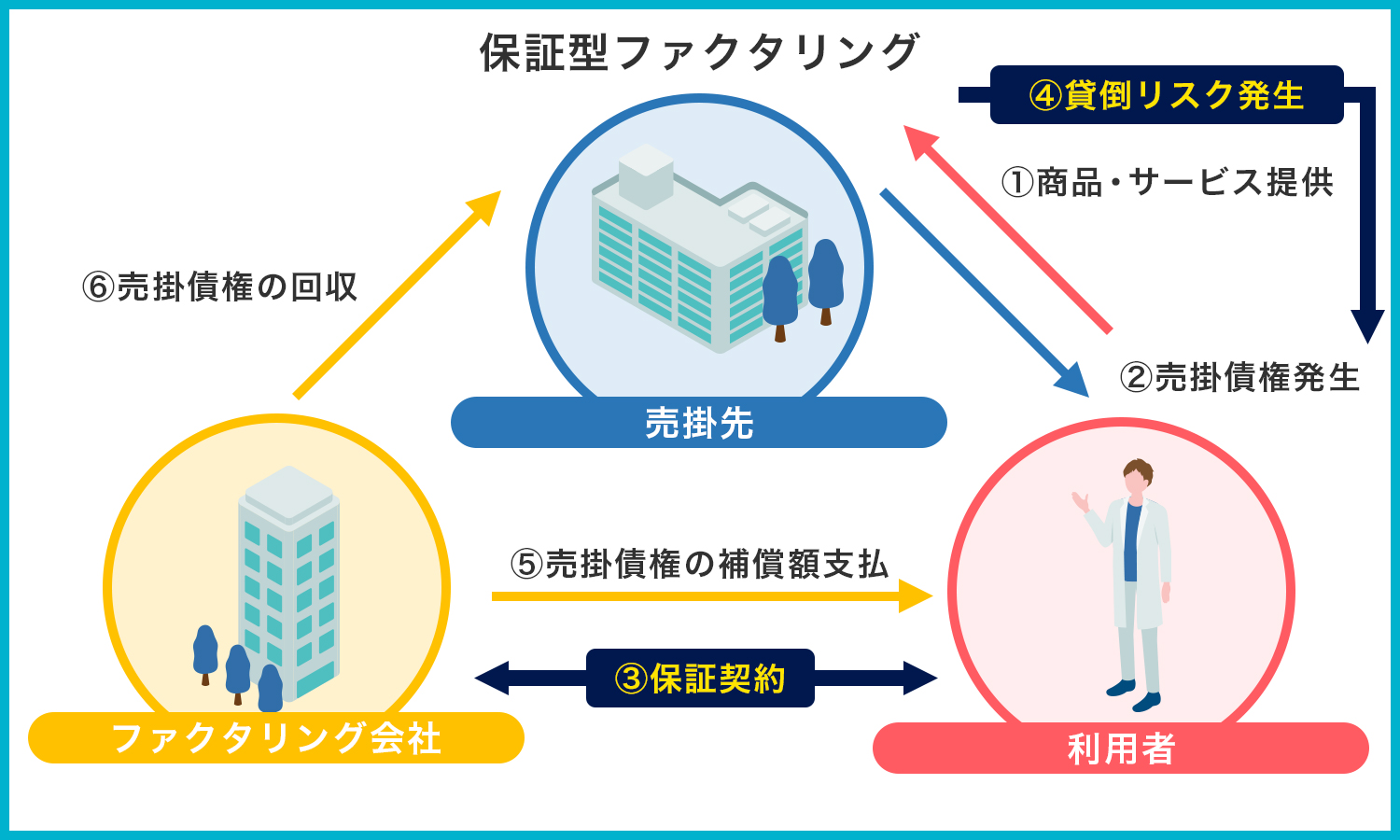

対して、保証型ファクタリングは資金調達を目的とはしていません。

売掛金の貸倒れに備えることを目的とする、ある種の保険に近いサービスです。

保証型ファクタリングを利用すれば、ファクタリング会社に保証料を支払うことで、売掛先の倒産などの理由で売掛金が回収不可能となった場合に、ファクタリング業者から保証金を受け取ることができます。

ファクタリングにおける経理処理

企業においてお金の出入りがあった際は、必ず経理処理を行うものです。

当然、ファクタリングの利用によって資金の流入状況に変化が生じた場合にも、経理処理を行う必要があります。

もしかすると「資金調達であることには変わりないのだから、融資と同じように処理すればよいのでは?」と思われている方もいらっしゃるかもしれません。

しかし、資金調達の仕組みが異なるファクタリングと融資では、経理処理する際の勘定科目が異なります。

ファクタリングの場合の勘定科目を把握しておかないと、いざ経理処理する際に混乱が発生してしまうかもしれません。

そうした事態を避けるためにも、ファクタリング利用時に用いるべき勘定科目や、経理処理の方法をきちんと理解しておきましょう。

関連記事:ファクタリングと融資の違いを徹底比較!

ファクタリングに用いる勘定科目

ファクタリングを利用した際の勘定科目としては、主に以下の6つが挙げられます。

【6つの勘定科目】

売掛金

ファクタリングにおいて欠かすことのできない売掛金は、そのまま“売掛金”という勘定科目として扱われます。

そもそも売掛金とは、支払いに先んじて商品やサービスを売却した際に発生した代金をあとから受け取る権利のことです。

また、代金があとから支払われるこうした取引を、一般的に“掛取引”とよびます。

この掛取引にて生じる売掛金は、買取型ファクタリングにおいては、ファクタリング業者へ売却する際に仕訳する必要があります、

この点は後ほど詳細な流れを解説するので、ぜひこのままご覧ください。

未収入金

未収入金は、固定資産や有価証券の譲渡、または不動産の貸付といった、本来の営業活動以外で発生した未回収の金額を計上する際の勘定科目です。

ファクタリングにおいては、買取型ファクタリングを利用する場合でのみ必要となります。

売掛金を買い取ってもらうことは、ファクタリング契約が締結された段階で確定事項となりますが、同じタイミングで売却金額も受け取れるとは限りません。

よって契約の段階では、売却金額を未収入金として一度借方に仕訳します。

ただし、契約とファクタリング業者からの振り込みが同日で行われる場合は、少し処理の方法が異なるので注意しましょう。

これについても、本記事内で後ほど解説いたします。

売上債権売却損

買取型ファクタリングで発生する手数料は、売掛金の売却に伴い必要となる費用として、勘定科目上では売上債権売却損とよびます。

ファクタリング業者との契約が成立した際に借方に仕訳する必要があるので、タイミングを覚えておきましょう。

支払手数料

保証型ファクタリングでのみ生じる勘定科目としては、支払手数料が挙げられます。

支払手数料に該当するのが、利用者がファクタリング会社に支払う保証料です。

保証料は、基本的に契約締結時に支払いが求められるため、支払手数料も同じタイミングで計上する必要があります。

貸倒損失

売掛金を回収できなかった際の損失額は、貸倒損失として処理されます。

これも、保証型ファクタリングでのみ用いられる勘定科目です。

貸倒損失は、売掛金のほかにも貸付金、立替金などを回収できなかった際の勘定科目としても用いられます。

雑収入

補助金収入や法人税の還付加算金など、本業以外の活動によって発生した収入は、雑収入として経理処理を行います。

ファクタリングにおいては、保証型ファクタリングで支払われる保証金が該当します。

ファクタリングの種類で経理処理の方法が異なる?

ここまでの説明からもわかるように、買取型ファクタリングと保証型ファクタリングでは勘定科目が異なり、それゆえに、経理処理の方法にも違いが表れます。

加えて、買取型ファクタリングに関しては、2者間ファクタリングと3者間ファクタリングという、サービスの仕組みによっても経理処理の方法に違いが生じるため注意しましょう。

それぞれのパターンでの経理処理の方法を以下に整理しましたので、ファクタリングを利用する前に把握しておきましょう。

買取型ファクタリングでの経理処理の流れ

手続きの流れや、ファクタリング業者からの入金のタイミングが異なる2者間ファクタリングと3者間ファクタリングでは、経理処理の流れの細部が異なります。

2者間ファクタリングと3者間ファクタリングの特徴を整理しつつ、それぞれの経理処理の流れを見ていきましょう。

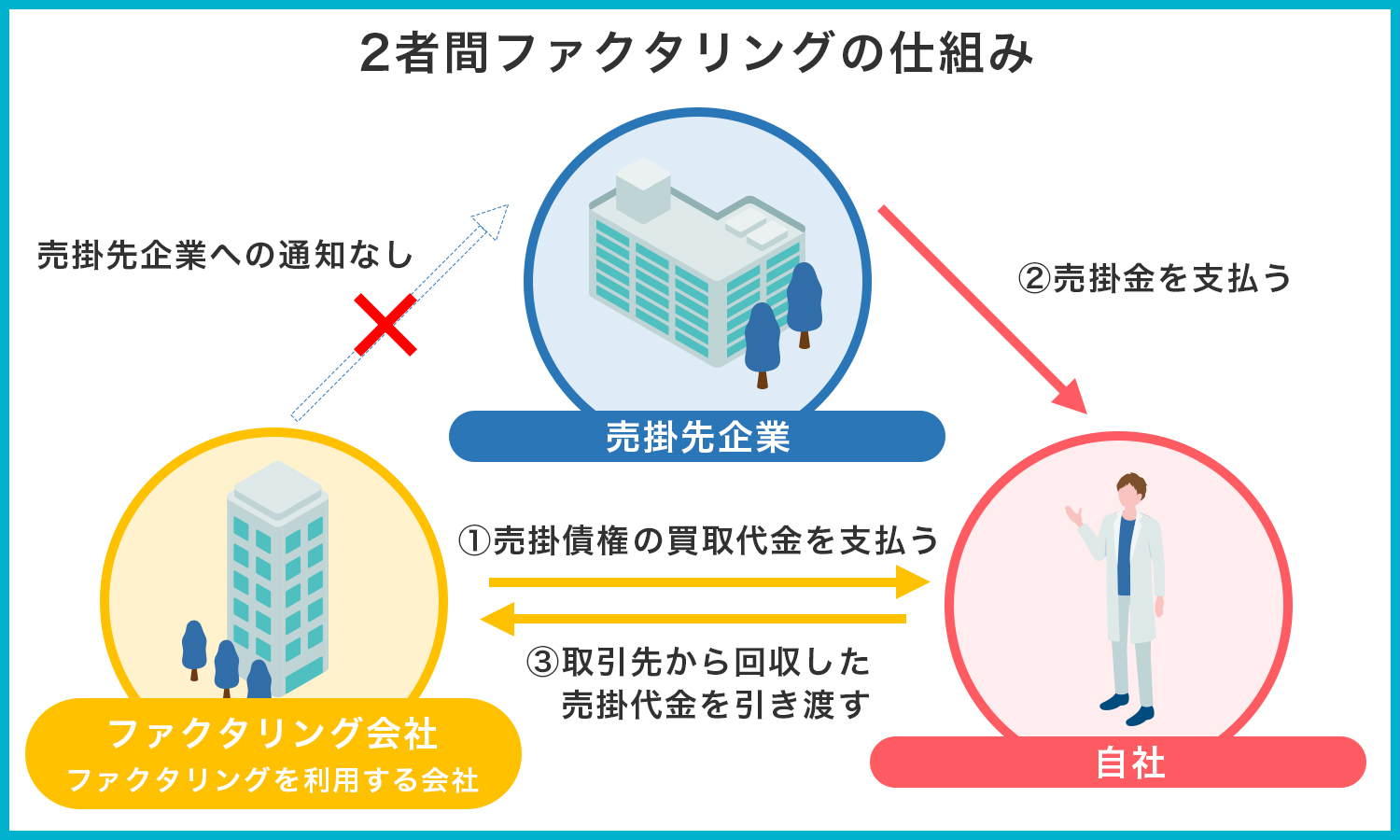

2者間ファクタリングの場合

2者間ファクタリングでは、利用者とファクタリング業者の2者間のみでやり取りを進めます。

売掛金を譲渡する旨を売掛先に通知する必要がないため、後述する3者間ファクタリングよりも、手早く資金を調達できます。

2者間ファクタリングで資金を調達するまでの、基本的な流れは以下の通りです。

【2者間ファクタリングの基本的な流れ】

- 掛取引で売掛金が発生する

- ファクタリングの利用を申し込む

- ファクタリング業者が審査を行う

- 審査に通過すればファクタリング契約を締結する

- ファクタリング業者が利用者に売掛金の売却金額を振り込む

- 利用者が売掛先から売掛金を回収する

- 利用者が入金額をファクタリング業者に支払う

上記の一連の手続きのうち、利用の申し込みおよび審査のタイミング以外で、経理処理を行う必要があります。

ただし、売却金額が振り込まれるのが即日か翌日以降かで、経理処理の流れにも変化が生じるため注意が必要です。

①即日入金

ファクタリング業者から即日で入金される場合における、経理処理の流れは以下の通りです。

【経理処理の流れ:契約と入金が同日の場合】

|

タイミング |

借方 |

貸方 |

||

|

売掛金発生時 |

売掛金 |

500万円 |

売上 |

500万円 |

|

ファクタリング契約の締結、および入金時 |

普通預金 |

450万円 |

売掛金 |

500万円 |

|

売上債権売却損 |

50万円 |

|

|

|

|

売掛金の回収時 |

普通預金 |

500万円 |

預り金 |

500万円 |

|

ファクタリング業者への支払い時 |

預り金 |

500万円 |

普通預金 |

500万円 |

まず、掛取引で発生した売掛金を経理処理します。

次に、契約締結時の経理処理を行うわけですが、即日入金の場合は、入金時の経理処理もあわせて処理することができます。

そのため、翌日以降の入金では必要となる未収入金の仕訳が不要となり、契約の段階で、売却金額を普通預金として、手数料を売上債権売却損として借方に仕訳できるのです。

売掛金を回収したら、その額を普通預金として借方に、預り金として貸方に仕訳します。

最後に、ファクタリング業者への支払いを済ませたら、売掛金の回収時の逆仕訳を切り、経理処理は完了となります。

②翌日以降の入金

一方で、翌日以降にファクタリング業者から入金がある場合は、以下の流れで経理処理を実施します。

【経理処理の流れ:翌日以降の入金の場合】

|

タイミング |

借方 |

貸方 |

||

|

売掛金発生時 |

売掛金 |

500万円 |

売上 |

500万円 |

|

ファクタリング契約時 |

未収入金 |

450万円 |

売掛金 |

500万円 |

|

売上債権売却損 |

50万円 |

|

|

|

|

ファクタリング業者からの入金時 |

普通預金 |

450万円 |

未収入金 |

450万円 |

|

売掛金の回収時 |

普通預金 |

500万円 |

預り金 |

500万円 |

|

ファクタリング業者への支払い時 |

預り金 |

500万円 |

普通預金 |

500万円 |

即日入金の場合と違い、ファクタリング契約を締結したら、手数料分が引かれた実際の売却額を未収入金、手数料そのものを売掛債権売却損として一旦借方に仕訳します。

ファクタリング契約が成立した時点で手数料が引かれることはほぼ確定しているため、この段階で売掛債権売却損を計上する必要があるのです。

そして、翌日以降に入金があり次第、その額を普通預金として借方に仕訳し、未収入金を貸方に仕訳し直します。

なお、売掛金の回収時とファクタリング業者への支払い時の流れは、即日入金の場合と変わりません。

このように、翌日以降の入金だと僅かながら手順が増えるので、漏れなく対応しましょう。

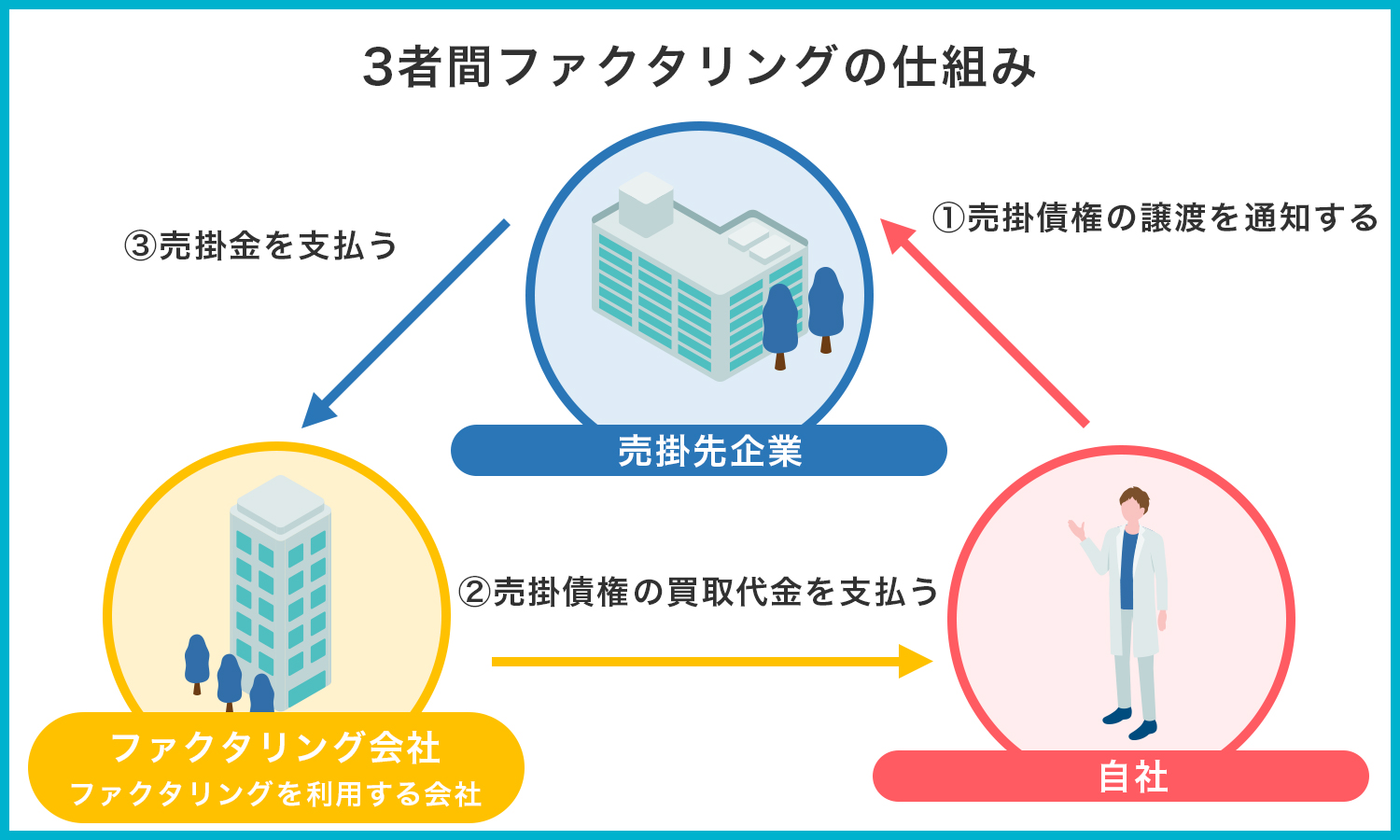

3者間ファクタリングの場合

2者間ファクタリングと異なり、売掛先もやり取りに関わってくるのが3者間ファクタリングです。

以下に整理した流れの通り、途中で売掛金を譲渡したことを売掛先に伝える必要があるため、2者間ファクタリングよりも資金を調達するまでに時間がかかります。

【3者間ファクタリングの基本的な流れ】

- 掛取引で売掛金が発生する

- ファクタリングの利用を申し込む

- ファクタリング業者が審査を行う

- 契約の締結前に、売掛金を譲渡することを売掛先に通知する

- ファクタリング契約を締結する

- ファクタリング業者が利用者に売掛金の売却金額を振り込む

- 売掛先がファクタリング業者に直接代金を支払う

ファクタリング業者へ代金を支払うのが売掛先のため、2者間ファクタリングと異なり、売掛金の回収時、およびファクタリング業者への支払い時の処理は必要ありません。

よって、3者間ファクタリングの場合の経理処理は、以下のような流れとなります。

【経理処理の流れ:3者間ファクタリングの場合】

|

タイミング |

借方 |

貸方 |

||

|

売掛金発生時 |

売掛金 |

500万円 |

売上 |

500万円 |

|

ファクタリング契約時 |

未収入金 |

450万円 |

売掛金 |

500万円 |

|

売上債権売却損 |

50万円 |

|

|

|

|

ファクタリング業者からの入金時 |

普通預金 |

450万円 |

未収入金 |

450万円 |

なお、先述したように、3者間ファクタリングは2者間ファクタリングよりも資金調達までに時間を要するため、即日入金が行われることはほとんどありません。

そのため、3者間ファクタリングを利用する際は、基本的には上記の流れで経理処理を進めるものと考えておきましょう。

保証型ファクタリングでの経理処理の流れ

保証型ファクタリングの経理処理の流れは、利用者が売掛金を回収できたか否かで変わります。

売掛金を回収できた場合

保証型ファクタリングの利用時、売掛金を無事に回収できた場合は、以下の通りに経理処理を行います。

【経理処理の流れ:売掛金の回収に成功した場合】

|

タイミング |

借方 |

貸方 |

||

|

売掛金発生時 |

売掛金 |

500万円 |

売上 |

500万円 |

|

保証契約締結時 |

支払手数料 |

50万円 |

普通預金 |

50万円 |

|

売掛金の回収成功時 |

普通預金 |

500万円 |

売掛金 |

500万円 |

売掛金発生時の経理処理の方法は、ファクタリングの種類によって変わるものではないため、買取型ファクタリングと同じです。

保証型ファクタリングでは、基本的に契約成立時に手数料を支払うことになるので、同じタイミングで支払手数料を借方に、普通預金を貸方に仕訳します。

売掛金の回収に成功した場合は、手元の資金が増え売掛金がなくなるため、回収できた分の額を普通預金として借方に、貸方には“売掛金”として仕訳し、経理処理は完了となります。

売掛金を回収できなかった場合

対して、売掛金の回収が不可能となった際は、契約締結までは同じように経理処理したうえで、未回収分の額を貸倒損失として借方に仕訳する必要があります。

【経理処理の流れ:売掛金の回収が不可能な場合】

|

タイミング |

借方 |

貸方 |

||

|

売掛金発生時 |

売掛金 |

500万円 |

売上 |

500万円 |

|

保証契約締結時 |

支払手数料 |

50万円 |

普通預金 |

50万円 |

|

売掛金の回収不可となったとき |

貸倒損失 |

500万円 |

売掛金 |

500万円 |

|

普通預金 |

500万円 |

雑収入 |

500万円 |

|

ファクタリング業者から支払われる保証金は、損失額を計上したのちに、借方に普通預金として、貸方に雑収入として仕訳しましょう。

これで、売掛金を回収できなかった場合の経理処理は完了です。

ファクタリングの経理処理のポイント

ケースごとの経理処理の方法が把握できたところで、経理処理の際に気をつけたい、2つのポイントもあわせて押さえておきましょう。

手数料を経理処理する際、売上債権売却損以外の勘定科目を用いてもよい

買取型ファクタリングにて生じる手数料は、経理処理する際に売上債権売却損として扱うのが基本ですが、実はほかの勘定科目を用いても問題ありません。

というのも、利用する会計ソフトによっては、売上債権売却損が勘定科目として選べないことがあるのです。

その場合は、支払手数料や割引料、雑損失として扱ってよいとされています。

ファクタリングに消費税はかからない

ファクタリングは非課税取引に該当するため、基本的に消費税はかかりません。

誤って消費税分も考慮した額で経理処理しないように、注意しましょう。

関連記事:ファクタリングに消費税はかからない?その理由を解説

経理処理を正しく行わないとどうなる?

経理処理の際に意図せずミスしてしまうことは、誰でも少なからずあるでしょう。

経理処理を正しく行わなかった場合、どのような影響が出るのでしょうか?

たとえば、一部の勘定科目を誤ったまま経理処理したとしても、最終的な収支の計算結果が間違っていないなら、直ちに大きな問題に発展する心配はありません。

もちろん、正しい勘定科目で処理するに越したことはありませんから、基本的には、ミスに気づき次第修正することを徹底しましょう。

他方で、収支の金額に大きな間違いが出てしまった場合は、要注意です。

納める税金の額にも多大な影響を及ぼすため、発覚した場合には追徴課税などのペナルティが課されるおそれがあります。

また、過失で見逃していただけだとしても、それが隠蔽だと判断されれば、さらに負担のかかる重加算税を課されてしまうかもしれません。

このように、些細なミスが重大な損失につながる可能性もあるので、経理処理は常に正しく実施することを意識してください。

関連記事:ファクタリングで節税効果を得られる仕組みを詳しく解説

ファクタリングの経理処理に困った場合の対処方法

「経理処理の重要性は理解したけど、ファクタリングの場合は処理が複雑で、きちんと対応できるかわからない……」と不安をお抱えの事業者様もいらっしゃるでしょう。

ファクタリング利用時の経理処理に自信がないなら、税理士などの外部の専門家に相談することをおすすめします。

手間やコストはかかってしまいますが、自己流で経理処理を行って、より面倒な事態に発展するリスクを考えれば、決して無駄にはならないはずです。

経理処理のみならず、ファクタリング全般に関する疑問にも答えてくれるかもしれませんので、お困りの際は早めに相談しましょう。

関連記事:ファクタリングにおける支払いができない場合のリスクとは

利用するファクタリングの種類によって勘定科目や経理処理の内容は異なる

今回は、ファクタリングの種類ごとに、勘定科目や経理処理の方法を解説しました。

ファクタリングには数多くの種類があり、その目的や契約形態はまったく異なります。

それゆえに、経理処理の方法にも差異が生じるため、それぞれのケースでの経理処理の流れをきちんと把握しておかなくてはなりません。

正常な会社経営を実現するためにも、会計ルールを守り、適切な内容でファクタリングの取引を経理処理していきましょう。

資金調達ニュース.comでは、いざというときに力になるファクタリング業者を、多数紹介しております。

ご希望に沿ったファクタリング業者をお探しなら、ぜひ当サイトを参考にしてください。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。

この記事の執筆者:資金調達ニュース編集部

資金調達ニュースは経営者様の資金調達に関するお悩みを解決するために

「ファクタリング」などの資金調達に関する情報やノウハウを提供する

資金調達情報サイトです。

資金調達ニュース編集部ではこれまでに100本以上のハウツー記事をお届けしております。

資金調達でお悩みの経営者様のお役に立てますと幸いです。

保有資格:宅地建物取引士・日商簿記検定2級・ファイナンシャル・プランナー2級

ファクタリングの比較ランキング記事

運営者情報

おすすめのファクタリング会社

申請から入金まで

最短40分!

対面手続きは一切不要

-

スピード審査!最短10分で審査が完了

-

Webで完結!面倒な手続き・対面のやり取りは一切不要

-

登録費用・システム利用料は0円

- 手数料は業界最低水準の1.5%~

- 買取可能額は1万円~上限なし

-

ピーエムジー株式会社のファクタリングサービスはやばい?利用者の口コミと併せて解説

ピーエムジー株式会社は、 過去の営業活動やファクタリング業界に対する誤解から「やばい」と検索されることがありますが、実際には多くの企業に有益な資金調達サービスを提供している会社です。 この記事では、ピ...

-

スマートバンクのファクタリングサービスに関する5chでの口コミは?メリットデメリットも併せて解説

株式会社スマートバンクの提供する「ワンバンク請求書買取」は、最短1時間で売掛金を現金化できるファクタリングサービスです。 そのため、急ぎ資金が必要な個人事業主や中小企業にとって、有用なサービスだといえ...

-

FinFinでファクタリング by labolの5chの口コミを徹底調査!

FinFinでファクタリング by labolは、少額の売掛金を迅速に現金化したい事業者に最適なサービスです。 しかし、類似しているファクタリングサービスが多いため、どのサービスを利用すべきか迷ってい...