当サイト資金調達ニュース.comは、金融専門用語の解説や、事業者様の資金繰りに関するお悩み解決をサポートすることを目的に、運営を行っています。当サイト内での情報提供にあたっては、法務省や国税庁等の公的サイトや、各金融事業者が公式に発表している内容に準じて作成したコンテンツを使用しています。

ファクタリングで分割返済は可能?支払えない場合の対処法も紹介

「ファクタリングを利用したものの、代金を期日までに支払うことができない」とお悩みの事業者様も、いらっしゃるかもしれません。

しかし、期日までに支払えずに、適切な対応を怠った場合は、ファクタリング会社から法的措置をとられる可能性があります。

本記事では、分割での支払いが可能なのか、また、間に合わないときの対処法を紹介します。

ファクタリング会社に誠意ある対応を示したいという方は、ぜひご覧ください。

おすすめのファクタリング会社

目次

ファクタリングの支払いは分割返済できるのか?

結論から言うと、ファクタリング会社に対する支払いを分割で行うことはできません。

なお、ファクタリングは融資と異なるため、「返済」という言葉を用いるのは誤りです。

2者間ファクタリングの場合は、事業者とファクタリング会社のみで取引を進めます。

売掛先には債権譲渡が実施された事実を伝えないため、支払期日を迎えたら、事業者がファクタリング会社に代わって、売掛金を回収する役割を担います。

その際、代金は事業者の口座に一括で入金されるので、ファクタリング会社にもそのまま一括で送金する必要があります。

分割での支払いを希望する場合は、ファクタリング以外で資金を調達する方法を検討しましょう。

期日の延期はできるのか?

分割での支払いと同様に、ファクタリング会社への支払期日の延期もできません。

原則として、売掛先から代金が入金されたら、速やかにファクタリング会社に送金することになっています。

契約時に、売掛先からの入金が予定されている日から、数日をくわえた支払期日が設定されるケースがほとんどですから、その期限内に支払わなければなりません。

ただし、売掛先からの入金が遅れているなど、不測の事態が発生したときは、支払期日を延期してもらえる場合があります。

そのようなケースであってもファクタリング会社の同意は不可欠なので、基本的には支払期日を守らなければならないと意識してください。

ファクタリングの支払いが滞る原因

ファクタリング会社に対して支払いが滞ってしまう原因には、どのようなものがあるのでしょうか。

ここでは、代表的な2つの原因を紹介します。

回収した代金を使い込んでしまった

ファクタリング会社への支払いが滞る理由の一つに、「利用者が回収した代金を使い込んでしまい、ファクタリング会社に支払いができない」というケースが考えられます。

ファクタリング会社に売掛金を譲渡した時点で、売掛先から入金される代金は、利用者のものではありません。

いかなる理由があろうと、その代金はファクタリング会社への支払いに充てなければならず、ほかの用途に使ってはならないものです。

こちらの事情で代金に手をつけ、ファクタリング会社に支払い不能となった場合、詐欺や横領に該当する可能性があります。

くれぐれも、回収した代金を使い込んでしまうことのないよう、ご注意ください。

売掛先からの入金がない

「売掛先の経営状況が悪く、本来支払われるはずだった代金の入金が遅れている」というパターンも見受けられます。

もしも、売掛先が倒産してしまえば、代金の回収自体が困難になります。

ファクタリングは融資とは異なり、原則として償還請求権のないノンリコース契約です。

事業者は債権譲渡後に、売掛先から代金を回収できない場合の弁済責任を負いません。

したがって、上記のような状況の場合は、利用者が責任を追及されることはないため、ファクタリング会社に正直に事情を伝えましょう。

関連記事:ファクタリングにおける支払いができない場合のリスクとは

ファクタリングの支払いを期日までに行えないとどうなるのか?

万が一、ファクタリング会社への支払いが期日に間に合わなかった場合、事業者には相応のペナルティが課せられます。

その具体的な内容を詳しく見てみましょう。

売掛先に「債権譲渡通知」が実施される

事業者の支払いが期日までになされなかった場合、ファクタリング会社は売掛先に対して債権譲渡通知を実施します。

「ファクタリング会社とだけやり取りして済ませたい」という理由で、2者間ファクタリングを選択する事業者は大勢いるはずです。

しかし、債権譲渡通知が実施されれば、ファクタリング会社に売掛金を譲渡した事実を、売掛先に知られてしまいます。

売掛金の譲渡が法的に問題ないとはいっても、それを無断で実施した事実が伝われば、売掛先からの信用を失い、今後の取引が断られてしまうかもしれません。

損害賠償請求される可能性がある

ファクタリング会社への支払いが滞ると、場合によっては法的措置を取られます。

弁護士などを通して、損害賠償請求される事態に発展しかねません。

支払期日を経過しているため、請求金額には、本来支払う予定だった金額にくわえて、遅延損害金が上乗せされてしまいます。

ここに至っても支払いを拒み、挙句踏み倒そうとするようなら、最悪の場合、詐欺罪や横領罪などの刑事罰に問われても仕方ありません。

そのような事態に陥らないよう、ファクタリング会社から連絡があった際は、無視せずに早めに応答し、問題が大きくなる前に対処することです。

ファクタリング会社に期日までに支払えない場合の対処法

期日までに代金を支払えそうもないと判断したら、何よりも優先すべきは、ファクタリング会社への事情説明です。

支払いが困難な状況に陥ったとしても、無断で踏み倒そうと考えるのは、絶対にやめましょう。

支払えない理由を正直に伝えれば、ファクタリング会社が柔軟に対応してくれる可能性があります。

連絡を怠ったまま過ごしてしまうと、ファクタリング会社からの信用を失い、すぐに法的措置を取られたり今後の取引を断られたりと、利用者が損をすることになります。

ファクタリングで支払いができない状況に陥らないためのポイント

ここからは、ファクタリングで支払いが滞る状況に陥らないために押さえておきたい、4つのポイントを解説します。

【支払いが滞らないためのポイント】

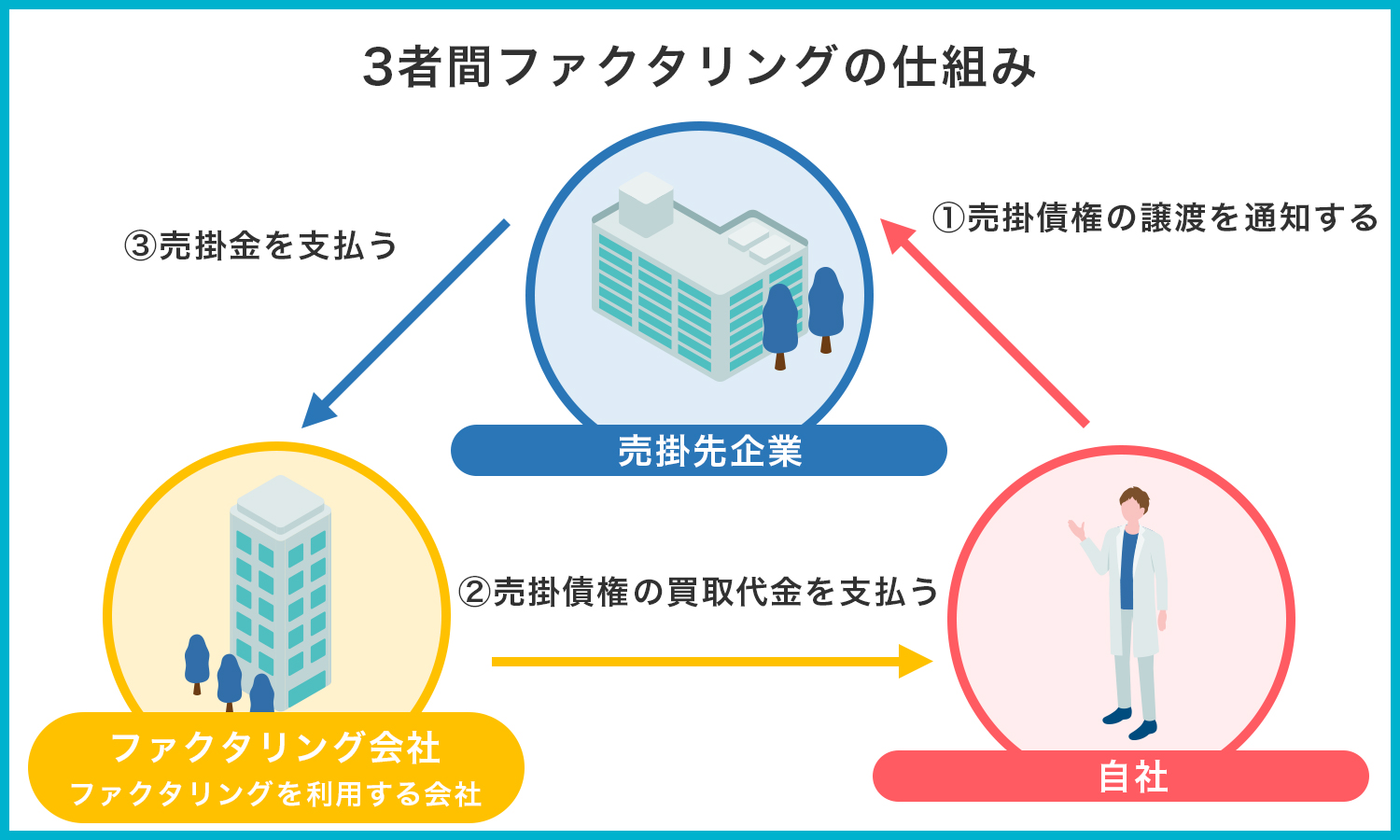

3者間ファクタリングを利用する

3者間ファクタリングを利用すれば、その仕組み上、ファクタリング会社に支払いができないという事態は起こりません。

3者間ファクタリングでは2者間ファクタリングとは異なり、事業者とファクタリング会社のほかに、売掛先も交えて取引を進めます。

ファクタリング会社が、売掛金を売掛先から直接回収するため、事業者が代金を支払う必要はなくなります。

売掛先からの承諾を得るのが難しくなければ、はじめから3者間ファクタリングを利用するのも選択肢の一つです。

手数料を確認する

ファクタリングを利用するときは、資金調達に急を要していることが多いはずです。

焦る気持ちもわかりますが、だからといって、契約前に手数料を確認しておかないと、売却金額を知って驚くことになります。

ファクタリングの手数料相場は、2者間では8%~18%、3者間では2%~9%です。

それを大きく上回る場合は、悪徳業者の可能性があります。

また、提示された手数料が、相場を大きく下回るときも「怪しい」と思うべきです。

甘い誘いに乗って申し込むと、審査の過程でそれらしい理由とともに、当初告げられていた料率を大幅に上回る手数料を、あとから言い渡されるケースがあります。

切羽詰まった状況では、ついそのまま契約したくなるかもしれませんが、後々の高額な支払いによって、かえって資金繰りが悪化する事態になりかねません。

ファクタリングを利用するときは、事前に手数料を確認し、支払いに無理はないか冷静に考えてから契約しましょう。

料率が相場と乖離していないか確認するのが、優良なサービスと出会うポイントです。

ファクタリングを利用する期間を事前に決めておく

ファクタリングを利用する期間をあらかじめ決めておくのも、支払いが困難な状況に陥らないための対策として有効です。

ファクタリングは、すぐに資金を調達できる便利なサービスです。

しかし、手数料が差し引かれるぶん、習慣的に利用するようになると、収入は常に不足気味となり、資金繰りも苦しい状況が続いてしまいます。

「困ってもファクタリングがあるから大丈夫」と安心するのではなく、抜本的な収支の見直しを図る必要があります。

あくまでもファクタリングによって得られるのは、一時的な資金だと認識するべきです。

きちんと手元の資金を把握し、数か月単位でキャッシュフローの計画を立てたうえで、ファクタリングを利用するのがよいでしょう。

ファクタリング会社を乗り換える

契約後に負担が大きいと感じたときは、次に利用する際に、より条件の良いファクタリング会社へと乗り換えるのも一つの手です。

ファクタリングの手数料は、悪徳業者が不当に上乗せする以外にも、さまざまな要因で変動することがあります。

たとえば、ファクタリング会社によっては、契約時に債権譲渡登記を実施しており、それにともなう司法書士への報酬や登録免許税などが、手数料に上乗せされます。

債権譲渡登記は、債権者が誰であるのを第三者に主張し、トラブルを避けるのに効果的ですが、手数料とのバランスを見て検討するのがよいでしょう。

ファクタリングを継続的に利用するのであれば、場合によっては会社を乗り換えることも視野に入れ、ご自身に必要な手続きを受けられる会社を選んでください。

関連記事:ファクタリング会社の乗り換えは可能?方法や注意点を解説

分割での支払いは不可能!期日までに支払えない場合は、必ずファクタリング会社に連絡を

本記事では、ファクタリングにおいて分割での支払いが可能なのか、また、期日までに支払えない場合の対処法を紹介しました。

ファクタリングでは、分割払いや期日の延期が認められていません。

万が一、支払いができない事態に陥った際は、早急にファクタリング会社に連絡しましょう。

連絡を怠った場合は、ファクタリング会社から法的措置をとられる可能性があります。

確実に支払い不能になりたくないのであれば、3者間ファクタリングの利用も視野に入れてください。

資金調達ニュース.comでは、3者間ファクタリングに対応している優良サービスを数多く紹介しています。

安心して利用できるファクタリングサービスをお探しの事業者様は、ぜひ参考にしてください。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。

この記事の執筆者:資金調達ニュース編集部

資金調達ニュースは経営者様の資金調達に関するお悩みを解決するために

「ファクタリング」などの資金調達に関する情報やノウハウを提供する

資金調達情報サイトです。

資金調達ニュース編集部ではこれまでに100本以上のハウツー記事をお届けしております。

資金調達でお悩みの経営者様のお役に立てますと幸いです。

保有資格:宅地建物取引士・日商簿記検定2級・ファイナンシャル・プランナー2級

ファクタリングの比較ランキング記事

運営者情報

おすすめのファクタリング会社

申請から入金まで

最短40分!

対面手続きは一切不要

-

スピード審査!最短10分で審査が完了

-

Webで完結!面倒な手続き・対面のやり取りは一切不要

-

登録費用・システム利用料は0円

- 手数料は業界最低水準の1.5%~

- 買取可能額は1万円~上限なし

-

ピーエムジー株式会社のファクタリングサービスはやばい?利用者の口コミと併せて解説

ピーエムジー株式会社は、 過去の営業活動やファクタリング業界に対する誤解から「やばい」と検索されることがありますが、実際には多くの企業に有益な資金調達サービスを提供している会社です。 この記事では、ピ...

-

スマートバンクのファクタリングサービスに関する5chでの口コミは?メリットデメリットも併せて解説

株式会社スマートバンクの提供する「ワンバンク請求書買取」は、最短1時間で売掛金を現金化できるファクタリングサービスです。 そのため、急ぎ資金が必要な個人事業主や中小企業にとって、有用なサービスだといえ...

-

FinFinでファクタリング by labolの5chの口コミを徹底調査!

FinFinでファクタリング by labolは、少額の売掛金を迅速に現金化したい事業者に最適なサービスです。 しかし、類似しているファクタリングサービスが多いため、どのサービスを利用すべきか迷ってい...