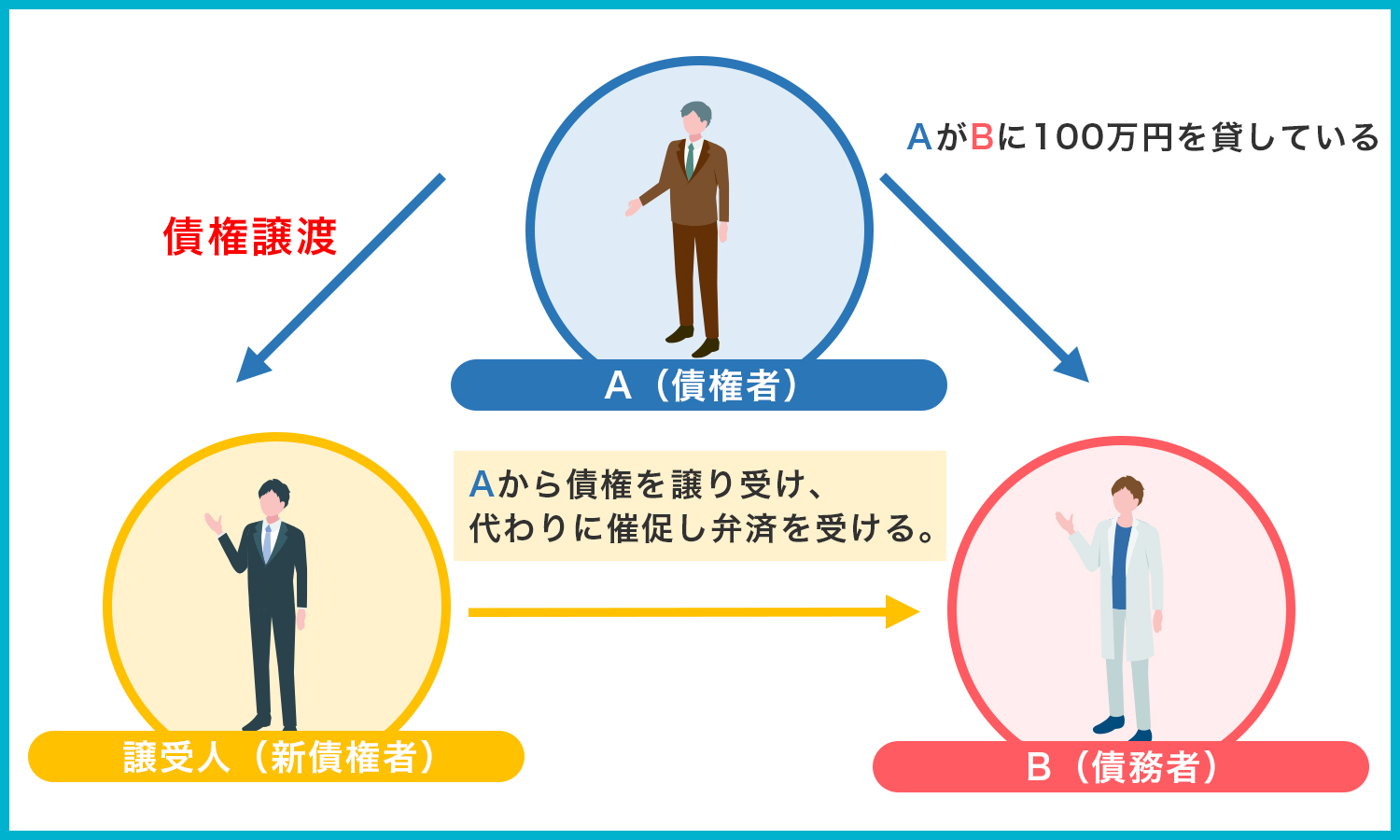

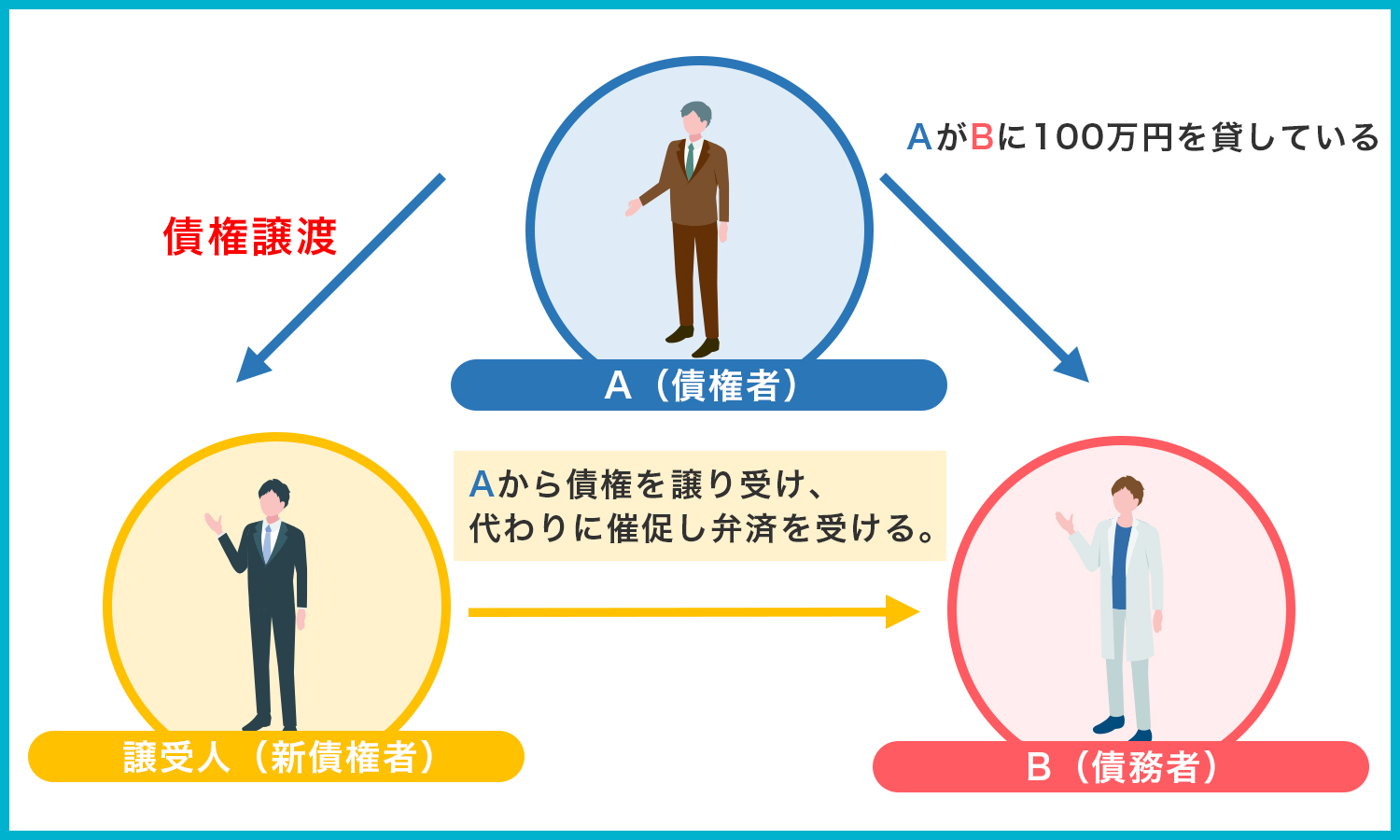

債権譲渡とは

債権譲渡とは、保有する債権を、その同一性を失わせず第三者(新債権者)に移転させる取引です。

債務の弁済が難しい場合に使われる方法で、自社が保有している売掛債権や貸付債権を第三者に譲渡して、弁済に充てることができます。

債権譲渡は、次のような流れで行われます。

例として、A社はB社から支払われるべき債権をもっているものの、B社は債務の弁済が困難な状況を仮定しましょう。

このとき、B社がC社(売掛先)に対して保有している債権をA社に譲渡することで、A社はC社から弁済を受けられます。

つまり債権譲渡の目的は、ファクタリングのように債権を早期に現金化することではなく、あくまでも債権の回収だということです。

ファクタリングと債権譲渡は違う?

冒頭で、ファクタリングと債権譲渡は異なる取引だとお伝えしましが、具体的にどのような違いがあるのでしょうか?

以下の表に、ファクタリングと債権譲渡の違いをまとめました。

【ファクタリングと債権譲渡の違い】

|

|

ファクタリング

|

債権譲渡

|

|

目的

|

債権の早期現金化

|

債権の回収

|

|

対象となる債権の主な種類

|

売掛債権

|

売掛債権・貸付債権

|

|

契約形態

|

当事者同士だけでも可(2者間契約)

|

売掛先の関与が必要(3者間契約)

|

|

コスト

|

ファクタリング会社に支払う手数料

|

ケースバイケース(無料の場合も有)

|

大きな違いは、取引の目的です。

どちらも法的な位置づけは債権譲渡ではありますが、ファクタリングは、売掛債権をファクタリング会社に売却して早期に現金化して資金を調達する手法です。

一方、債権譲渡は、不良債権の回収を目的として行われます。

また、対象となる債権の種類にも違いがあり、ファクタリングで主に扱うのは売掛債権ですが、債権譲渡では、売掛債権に加えて貸付債権も対象です。

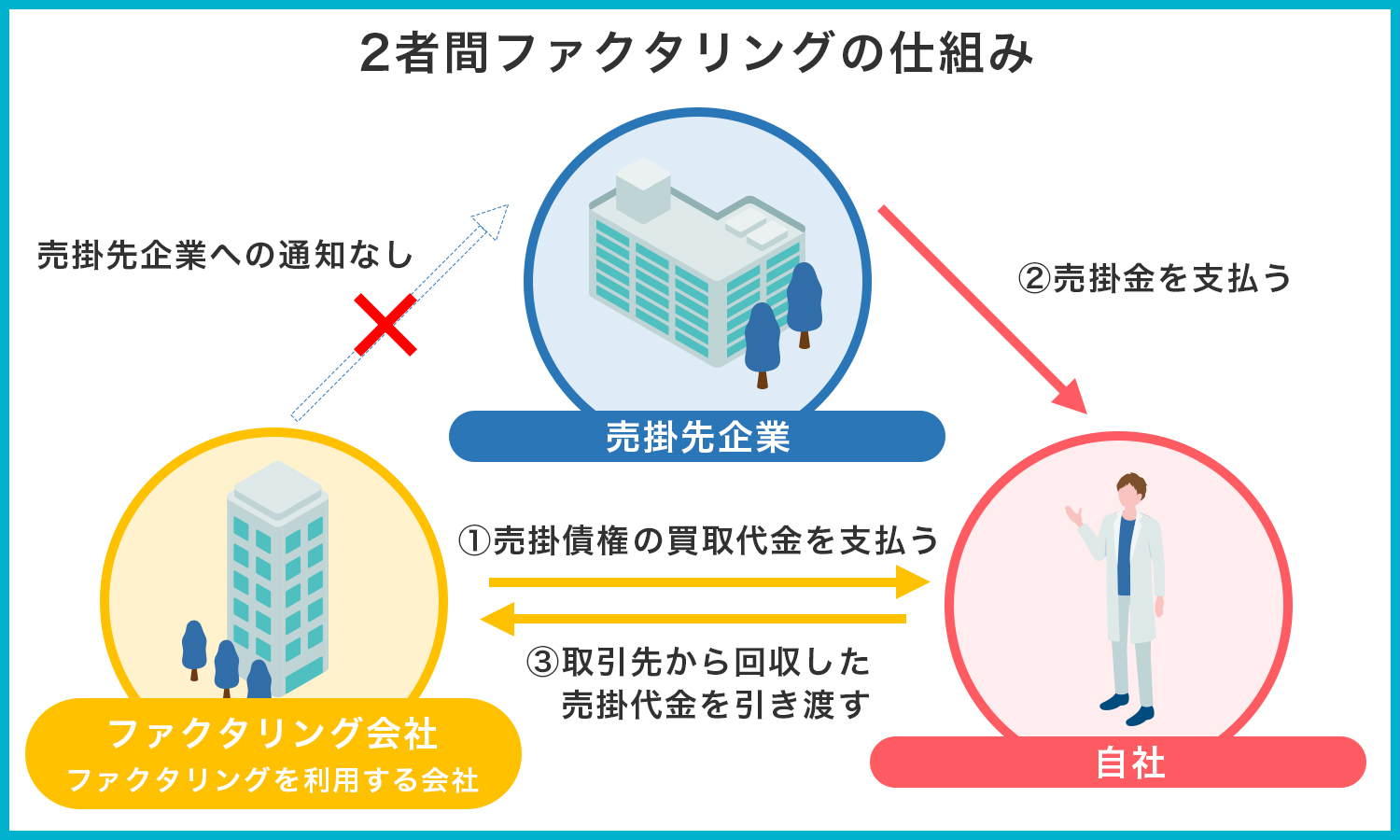

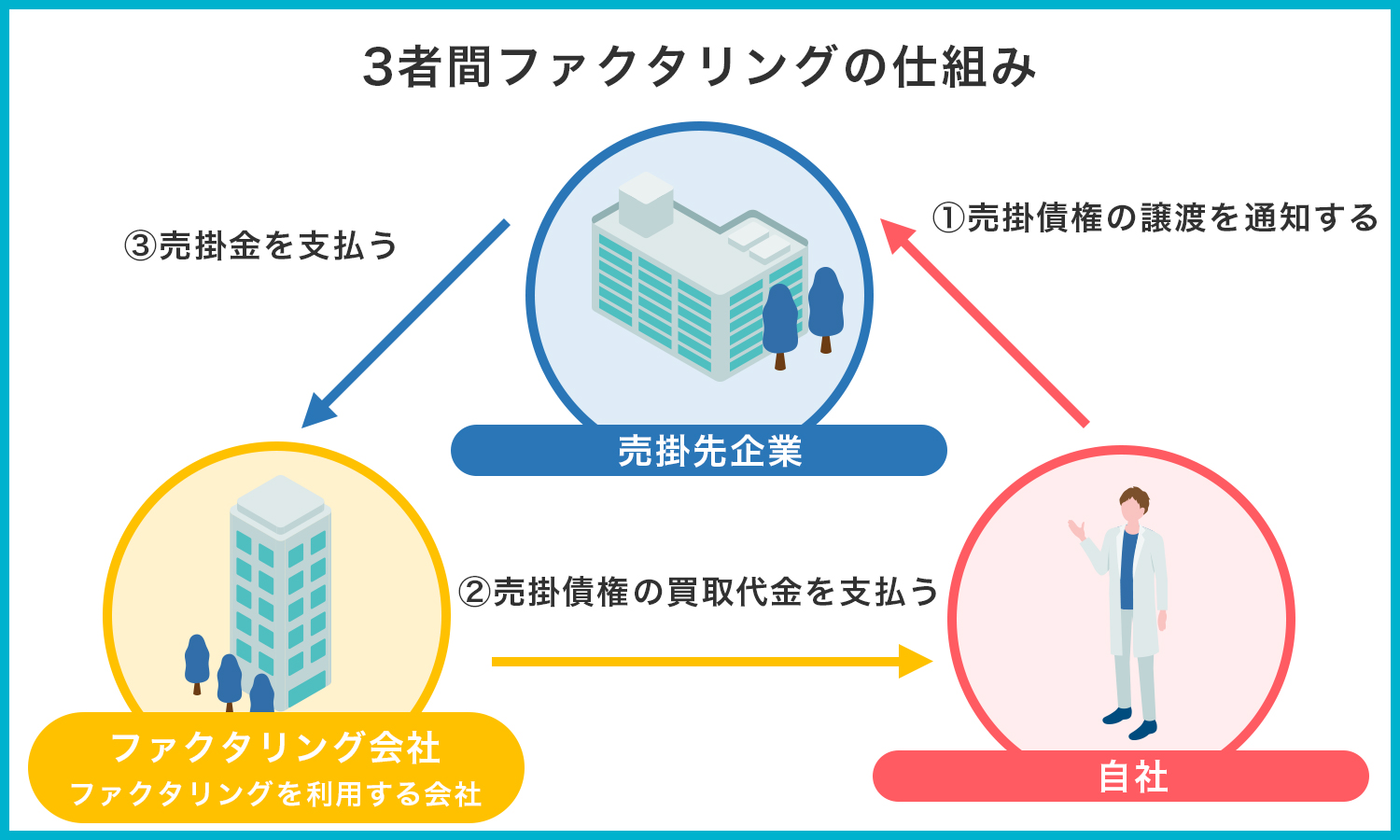

債権譲渡は基本的に3者間契約となるため、売掛先への通知が不可欠です。

その点、2者間ファクタリングであれば、売掛先に通知することなく、資金調達が行えます。

あわせて、コストの違いも把握しておきたいところです。

ファクタリングを利用する際には、サービス利用料として、所定の手数料を支払わなければなりません。

その点、債権譲渡は当事者同士の合意のうえ行われる取引であり、売掛先から同意が得られれば無料で行える場合もあるため、コスト面で見ると有利なケースが多いです。

債権譲渡登記とは

債権譲渡登記とは、債権の譲渡を行った旨を法務局に届け出て、登記簿に記載する手続きです。

債権譲渡登記を行うことで、誰から誰に債権が譲渡されたのかを公的に示せるようになり、債務者が多数に及ぶ場合でも、第三者に対する対抗要件の具備が可能になります。

つまり、債権の譲受人が、譲渡された債権について自身が債権者であることを主張できるようになるということです。

参照:法務省|債権譲渡登記制度について

ファクタリングにおける債権譲渡登記の役割

ファクタリングサービスを利用する際に、債権譲渡登記を求められるケースがあります。

債権譲渡登記は、ファクタリング会社がトラブルに巻き込まれた際のセーフティーネットとして活用されており、以下のような役割を果たします。

役割①二重譲渡によるトラブルの防止

ファクタリングサービスの利用に際し、債権譲渡登記は、トラブルの防止につながります。

債権の二重譲渡とは、一つの債権を複数の事業者に譲渡(売却)する行為です。

すでにファクタリング会社Aに売却した売掛債権を、ファクタリング会社Bにも売却し資金を得るようなケースを示します。

複数の事業者が同一の売掛債権の保有はできないため、もし利用者が二重譲渡を行ってしまうと、いずれかのファクタリング会社が弁済を受けられず損失を被ることになります。

その点、債権譲渡登記を行っていれば、二重譲渡が発覚した場合に、売掛債権の保有者であることを第三者に主張できるのです。

なお、債権譲渡登記が行われたうえで二重譲渡が発覚した際は、先に債権譲渡登記を済ませた権利者が売掛債権を保有しているとみなされます。

参照:法務省|債権譲渡登記制度について

役割②訴訟問題に発展した際の備え

債権譲渡登記をしておくと、何らかのトラブルにより利用者とファクタリング会社の間で控訴問題が起こった際、法的根拠として明示しやすくなります。

ファクタリングを行う際、前述した二重譲渡にくわえ、架空債権の売却や売掛債権の未払いなど、さまざまなトラブルが発生しかねません。

ファクタリング会社とサービス利用者との間で訴訟問題が起こったとしても、債権譲渡登記を行っていれば、債権譲渡の事実の法的根拠として提示できます。

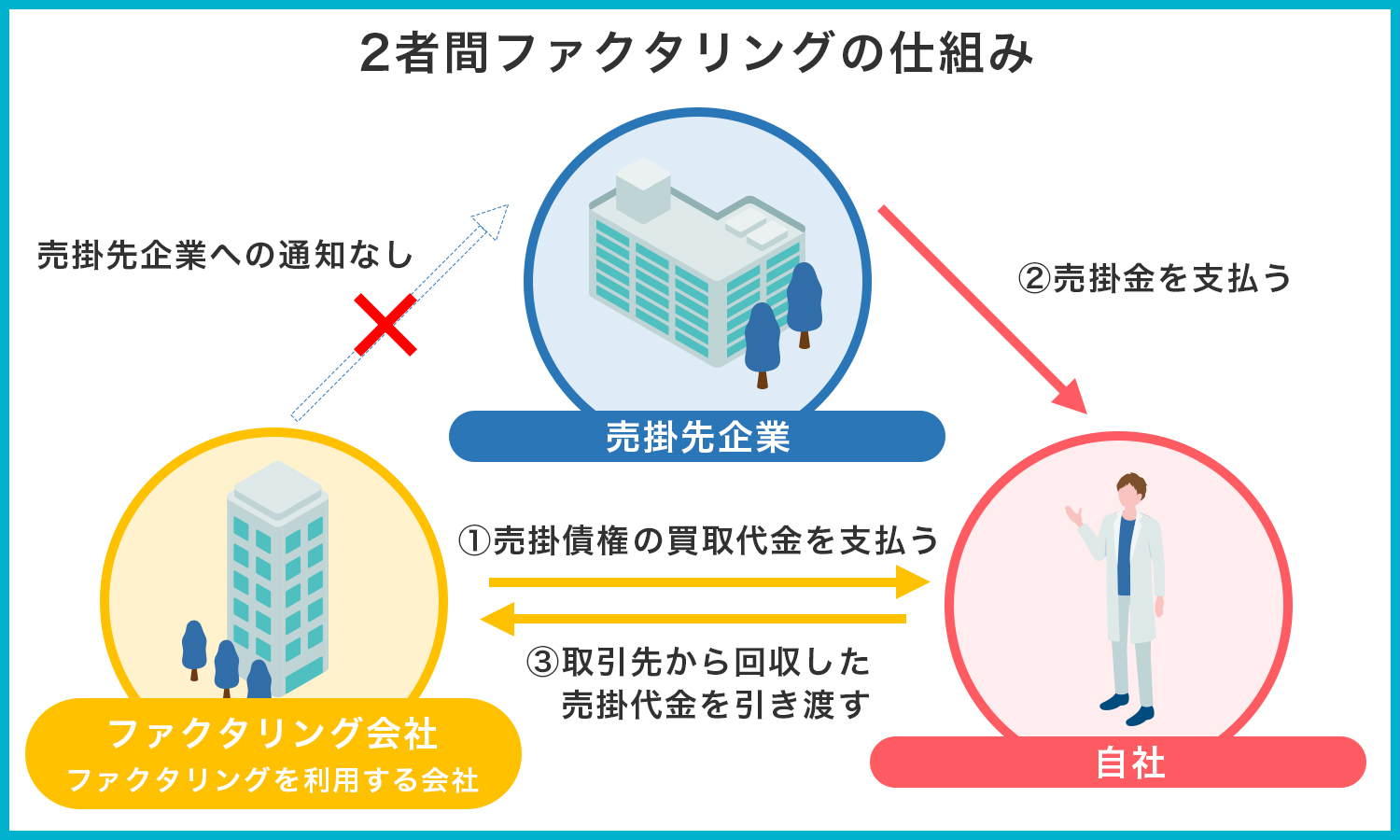

2者間ファクタリングの場合、売掛先を介さず、ファクタリング会社とサービス利用者だけで契約が締結されます。

シンプルな取引ですが、債権の保有者を証明するのが難しいため、ファクタリング会社はさまざまなリスクを負わざるを得ません。

そのため、取引時のトラブルに備えて、ファクタリング会社から債権譲渡登記を求められるケースが多いのです。

ファクタリングで債権譲渡登記を行うメリット

債権譲渡登記を行うことで、ファクタリング会社が負うリスクが軽減されるので、サービス利用者は良い条件で取引できる可能性があがります。

ファクタリングサービスを利用する際の審査に通りやすくなりますし、手数料が安くなることもあり得ます。

ファクタリングで債権譲渡登記を行うデメリット

債権譲渡登記を行った場合、サービス利用者に生じるデメリットは以下の通りです。

登記費用を負担しなければならない

債権譲渡登記を行うには、登録免許税や司法書士への報酬など、費用の負担が生じます。

登録免許税の額は、登録する債権の数によって異なります。

債権が5,000件以下なら1件につき7,500円かかり、5,000件を超える場合は、1件につき15,000円支払わなければなりません。

また、司法書士に依頼する場合、数万円~10万円程度かかります。

債権譲渡登記にはこれらの費用がかかるため、ファクタリングの利用金額を踏まえたうえで手続きを進めるか判断してください。

参照:法務省|第2 登記申請の手続

売掛先に知られるリスクが高まる

債権譲渡登記の内容は、譲渡人の本店を管轄する法務局に申請すれば誰でも閲覧できます。

売掛先にファクタリングの利用を隠していたとしても、調べられれば、売掛債権を売却した事実が明るみに出てしまいます。

売掛先に債権の売却が知られると、サービス利用者の経営に不信感を抱かれ、今後の取引に悪影響を及ぼす可能性がゼロとはいえません。

とはいえ、何らかの形で情報が流出したか、与信調査が行われていない限り、債権譲渡登記を確認されるケースは少ないでしょう。

債権譲渡登記をしたからといって、売掛先に必ず知られるわけではありませんが、公的な記録を残す以上、リスクがある点は認識しておく必要があります。

個人は債権譲渡登記を利用できない

債権譲渡登記を行えるのは、法人のみです。

そのため、債権譲渡登記が必要なファクタリングサービスを個人事業主が利用することはできません。

とはいえ、債権譲渡登記を必要としないファクタリングサービスも多く存在します。

個人事業主がファクタリングを利用する場合には、そういったサービスを探しましょう。

債権譲渡登記の流れ

債権譲渡登記は、債権の保有者を明らかにして、トラブルが発生した際の対抗要件を備える手続きです。

では、ファクタリングサービスを利用する際に債権譲渡登記を求められたら、どのように手続きを進めればよいのでしょうか?

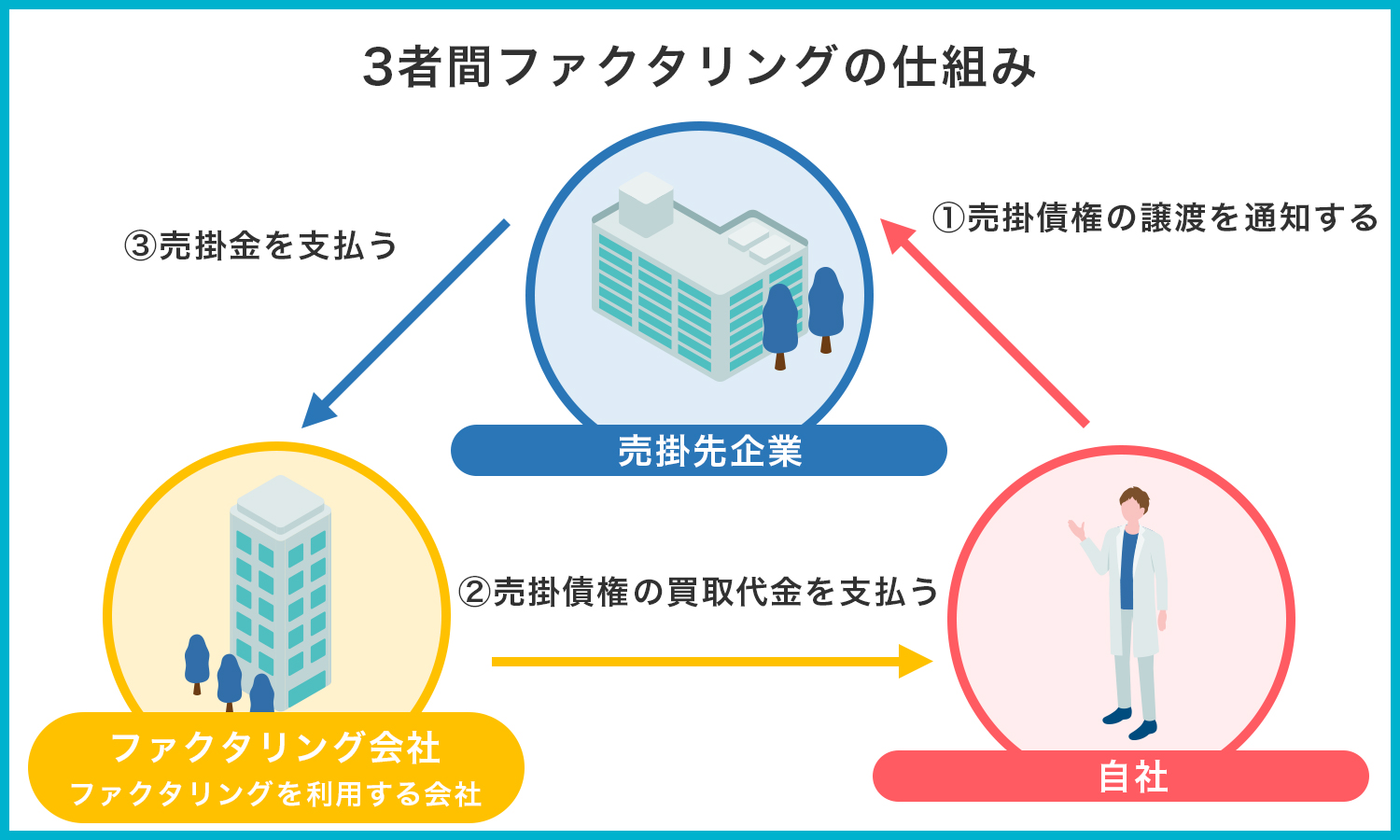

以下では、2者間ファクタリングと3者間ファクタリングに分けて、それぞれの流れを解説します。

2者間ファクタリングの場合

2者間ファクタリングを利用する場合は、債権譲渡登記が必要なケースがあります。

債権譲渡登記は、東京法務局民事行政部債権登録課にて受け付けています。

なお、債権譲渡登記をする場合、ファクタリング会社を通じて司法書士に手続きを依頼するパターンが多いです。

債権譲渡登記を申請する際は、以下の書類を用意することとなります。

【債権譲渡登記を申請する際の必要書類】

- 登記申請書

- 譲渡人の登記事項証明書

- 譲渡人の印鑑証明書

- 譲受人の登記事項証明書

- 代理権限証書(代理人、司法書士が手続きを行う場合のみ)

- 申請データ(CD-RあるいはCD-RW)

- 取下書

登記申請書と取下書は、法務省のホームページからダウンロードできます。

また譲渡人(利用者)と譲受人(ファクタリング会社)がそれぞれ用意しなければならない書類があるため、契約前にファクタリング会社に確認するとよいでしょう。

申請データは、登記する内容をCD-RかCD-RWに記録したうえで提出します。

書類の内容に不備や誤りがあると登記できないため、事前のチェックは怠らないようにしてください。

参考:法務省|(債権譲渡登記等)書面による登記申請の手続

3者間ファクタリングの場合

3者間ファクタリングの場合、売掛先の承諾を得る仕組み上、債権譲渡登記は不要です。

売掛先に対して、売掛債権の譲渡の確定日付がある証書で通知するか、確定日付がある証書により承諾を得ることで、対抗要件を具備するためです。

ファクタリングで債権譲渡通知を回避する方法はある?

2者間ファクタリングを利用する場合、売掛先に売掛債権を売却した旨を知られたくない事業者もいるでしょう。

売掛先に知られたくないなら、債権譲渡登記を必要としないファクタリングサービスを選ぶのが一番です。

債権譲渡登記をしたとしても、必ず売掛先に知られるわけではありませんが、ファクタリング会社から売掛先に対して「債権譲渡通知」が行われた場合は話が別です。

ファクタリング会社の判断で、売掛先に債権譲渡通知が行われれば、売掛先に債権の売却を隠し通すことはできません。

では、債権譲渡通知を回避するには、どうしたらよいのでしょうか?

それは、ファクタリング会社との契約通り、売掛債権を回収したら期日内にきちんと送金することです。

また、音信不通な場合も、債権譲渡通知が実施されかねないので、ファクタリング会社からの連絡には必ず応じるようにしてください。

問題なく取引を終えれば、債権譲渡通知は行われません。

参照:国税庁|債権譲渡通知書等

債権譲渡登記の注意点

債権譲渡登記をする際は、次の2点に注意が必要です。

注意点①債権の保有と譲渡を証明できる書類を作成する

債権譲渡登記を行うには、債権の保有と譲渡を証明できる書類を作成しなければなりません。

これは、債権は目に見えない資産であり、保有や譲渡の証明が難しいためです。

トラブル防止のためにも、債権の譲渡人と譲受人が同意したうえで、債権譲渡契約を結び、譲渡に関する契約書の作成を行います。

契約書は手書きと印字、どちらでも構いません。

ただし、住所の記載や署名は自筆にし、押印には実印を用います。

また、売掛先からの弁済額が債務総額に満たない場合を配慮して、契約書に弁済総額の過不足に関する項目も設けておきましょう。

注意点②譲渡禁止の債権ではないかを確認する

債権の譲渡にあたり、該当債権が譲渡を禁止されていないかを確認してください。

債権には「債権譲渡禁止特約」が交わされているものがあります。

債権譲渡禁止特約は、その名の通り、債権の譲渡を禁止または制限する契約です。

債権譲渡における債権の譲渡者と債務者の間で交わされます。

ただし、2020年4月1日に行われた改正民法の施行以降、譲受人が善意かつ無過失の場合に限り、債権譲渡が禁止された債権も、譲渡が有効となりました。

参照:経済産業省|債権法改正により資金調達が円滑になります

なお、債権の譲受人が債権譲渡禁止特約について、悪意または重過失である場合は、債務者は譲受人に対する債務の履行を拒否できます。

債務者から債権譲渡の同意が得られれば、債権譲渡禁止特約を無効にすることも可能です。

売掛先に交渉しなければならない場合、売掛債権を売却しようとしていることが伝わってしまうため、その後の影響を考慮して、実施するかを判断する必要があります。

債権譲渡登記の確認方法

債権譲渡登記の確認は誰でも行うことができます。

ただし、詳細な情報については当事者以外、確認できない点はご留意ください。

債権譲渡登記の情報を確認できる書類には3種類あり、それぞれ記載内容や閲覧を認められている人物が異なります。

【債権譲渡登記が確認できる書類と内容】

|

登記証明書

|

証明書の内容

|

閲覧を認められる者

|

請求先

|

|

登記事項証明書

|

債権譲渡登記の詳細な情報

|

当事者のみ閲覧可能

|

東京法務局民事行政部債権登録課

|

|

登記事項概要証明書

|

債権譲渡登記の大まかな情報

|

誰でも閲覧可能

|

東京法務局民事行政部債権登録課

|

|

概要記録事項証明書

|

該当企業が譲渡人となっている債権譲渡登記の有無

|

誰でも閲覧可能

|

全国の法務局

|

上記の書類を確認するには、法務省の登記情報提供サービスを利用するか、各種証明書の発行を請求する必要があります。

登記情報提供サービスは、平日の午前8時30分から午後11時 まで、土日祝日は午前8時30分から午後6時まで利用可能です。

証明書の発行を請求する場合は、窓口・郵送・オンラインのいずれかを用いて、所定の窓口に届け出ます。

参照:登記情報提供サービスの利用時間の拡大について

参照:法務局|各種証明書請求手続

ファクタリングと債権譲渡は状況に応じて使い分けが必要

いかがでしたでしょうか?

ファクタリングと債権譲渡は、いずれも債権を第三者に譲渡し、資金繰りを改善する方法ですが、手順や目的が異なるため、状況に応じた使い分けが必要です。

債務の弁済だけでなく、設備投資や急な支払いに対応する場合、ファクタリングの利用が適しています。

2者間ファクタリングを利用する際、ファクタリング会社から債権譲渡登記を求められるケースもありますので、手順や費用については事前に把握しておきましょう。

資金調達ニュース.comでは、数多くのファクタリング会社を紹介しております。

ご自身の会社に適したファクタリング会社を選びたいとお考えの事業者様は、ぜひ当サイトを参考にしてください。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。