ファクタリングの概要

ファクタリングとは、事業者が保有する売掛債権をファクタリング会社に買い取ってもらい、債権の回収期日前に現金を手にできるサービスです。

銀行融資とは異なり、負債を計上する必要がなく、売掛債権さえあれば簡単に利用できることから、新しい資金調達の方法として注目を集めています。

ファクタリングは手形取引などと同様に、合法的に資金を調達できる手段の一つです。

2020年に売掛債権利用の法整備が進んだこともあり、銀行融資や手形取引に代わる手段として利用が広まりつつあります。

参照:経済産業省|債権法改正により資金調達が円滑になります

なお、ファクタリングには国際ファクタリングや医療ファクタリングなど、契約形態や取り扱う債権が異なる、さまざまな種類が存在します。

そんなファクタリングと名のつくサービスのなかには、違法なものも紛れているため、注意が必要です。

トラブルに巻き込まれないよう、利用する際は契約内容の詳細を確認しておきましょう。

給料ファクタリングとは

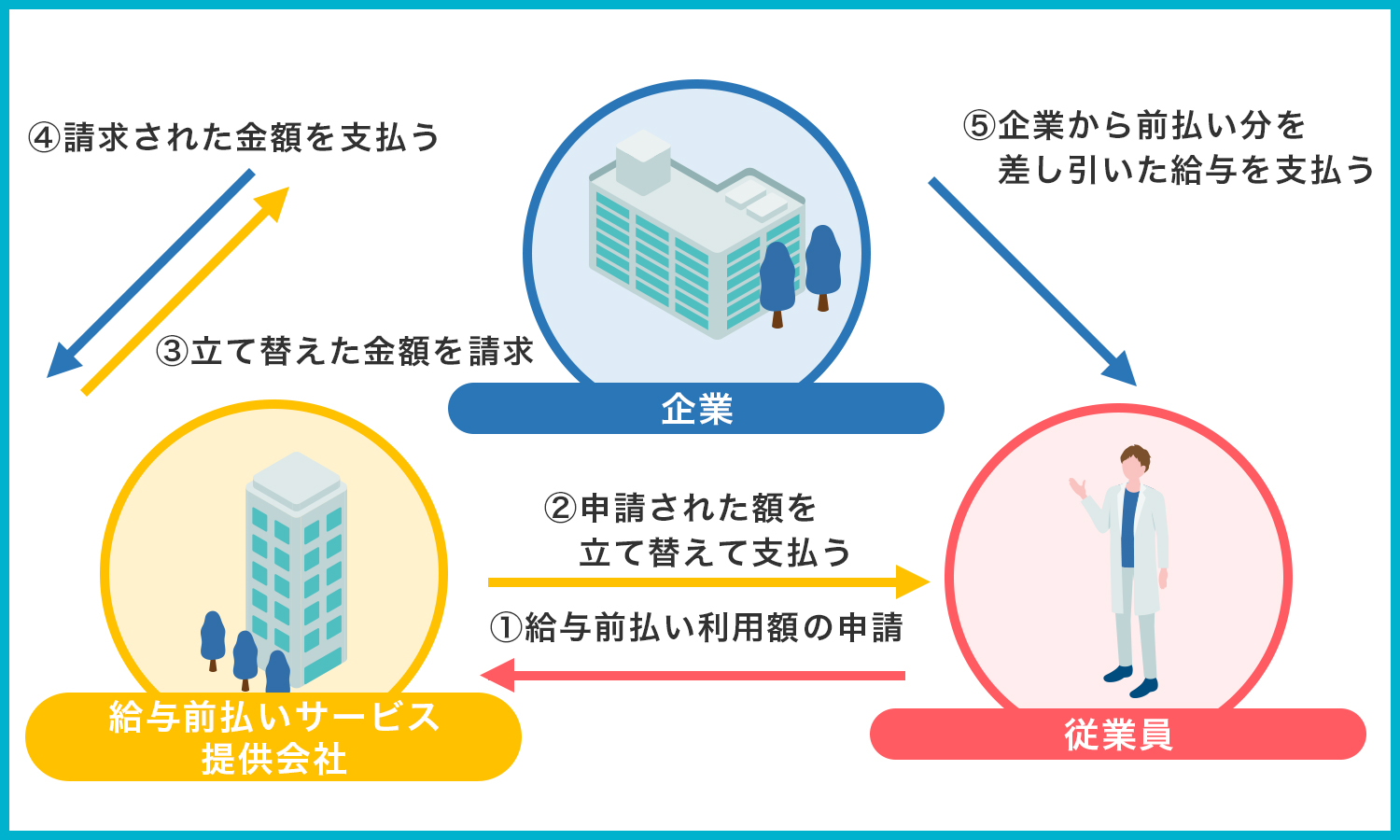

ファクタリングのなかには、給料ファクタリング(給与ファクタリング)とよばれるサービスがあります。

一般的なファクタリングが、事業者のもつ売掛債権を現金化するのに対し、給料ファクタリングでは、労働者が雇用主に対して有している賃金債権を現金化します。

つまり、給料ファクタリングは、個人が賃金債権を売却することで、給料日を待たずに現金を手にできるサービスというわけです。

一見すると便利に感じられるかもしれませんが、給料ファクタリングは貸金業法に違反している可能性があります。

給料ファクタリングを提供する業者が摘発された事例もあるので、決して利用してはなりません。

給料ファクタリングが違法かもしれない理由や、給料ファクタリングが摘発された事例については、のちほど詳しく解説します。

給与前払いサービスとの違い

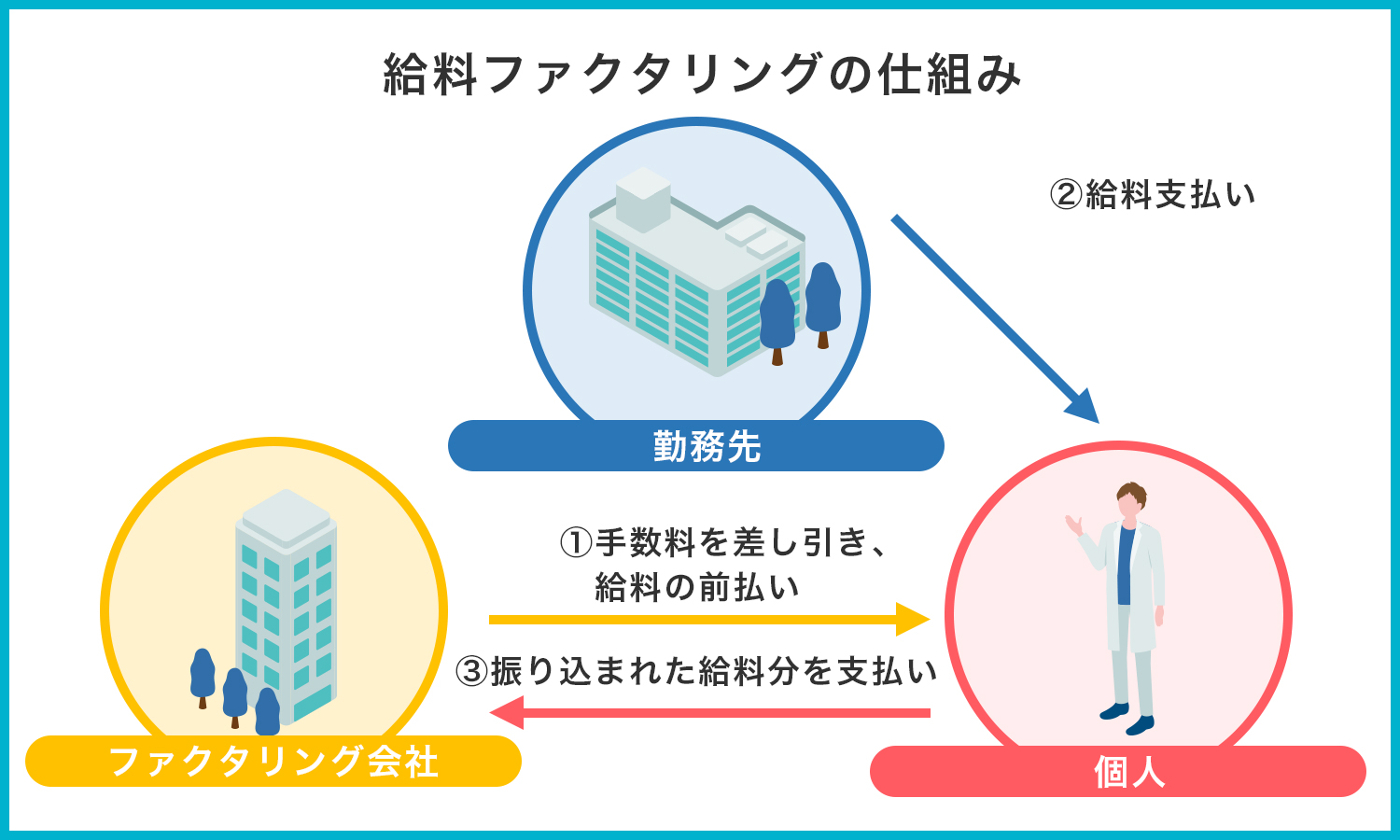

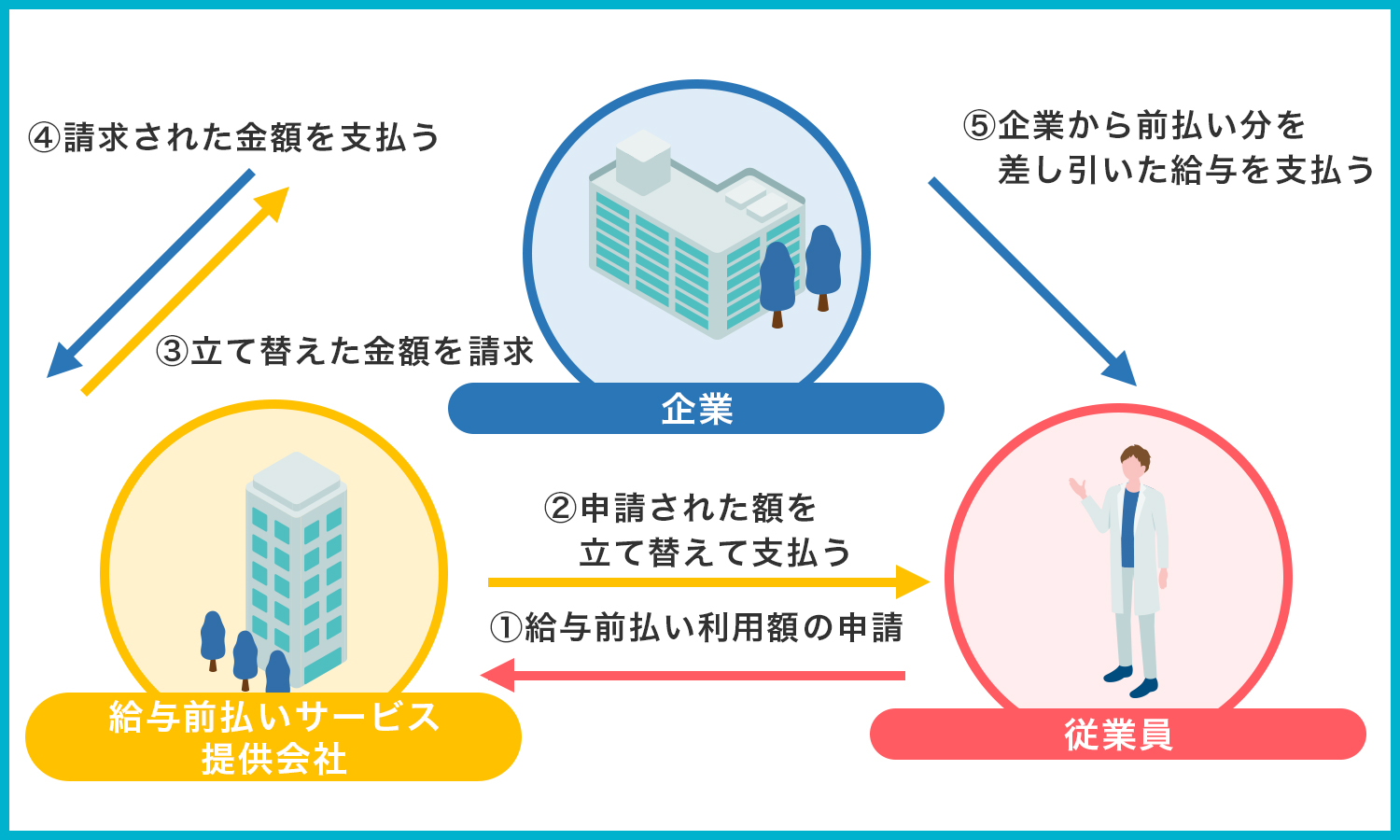

給料ファクタリングに類似するサービスとして、給与前払いサービスがあります。

こちらは、企業が労働者に対して提供する福利厚生の一種で、違法性はありません。

企業は、他社が提供する給与前払いサービスに契約するかたちで導入します。

契約後は企業の勤怠データと給与前払いサービスを連動させることで、従業員が給料の前払いを申請できるようになります。

給与前払いサービスは、あくまでも労働の対価を先に支払っているだけなので、貸金業にはあたりません。

労働基準法第25条では、非常時において、労働者が給料日前に労働の対価を請求した場合、賃金を支払わなければならないと定められています。

給与前払いサービスは、その内容に準じたものであり、なんら違法性はありません。

第二十五条 使用者は、労働者が出産、疾病、災害その他厚生労働省令で定める非常の場合の費用に充てるために請求する場合においては、支払期日前であっても、既往の労働に対する賃金を支払わなければならない。

引用:労働基準法 | e-Gov法令検索

ただし、労働基準法で定められているのは非常時におけるルールのため、企業の判断によっては適用されない可能性があります。

給与前払いサービスが利用できるかどうかは、ご自身のお勤め先に確認してみてください。

給料ファクタリングが違法になる理由

前述の通り、給料ファクタリングは貸金業法に違反するケースがあります。

金融庁は令和2年に「給料ファクタリングは貸金業に該当する」という見解を示しました。

貸金業とは、消費者金融やクレジットカード会社が該当する業種で、貸金業を営むには、条件を満たしたうえで貸金業登録を受けなければなりません。

第四十七条 次の各号のいずれかに該当する者は、十年以下の懲役若しくは三千万円以下の罰金に処し、又はこれを併科する。

一 不正の手段によつて第三条第一項の登録を受けた者

二 第十一条第一項の規定に違反した者

三 第十二条の規定に違反した者

引用:貸金業法 | e-Gov法令検索

登録を受けずに貸金業を行った場合は、いわゆるヤミ金融に該当し、10年以下の懲役もしくは3,000万円以下の罰金またはその両方に科せられます。

合法的なファクタリングとの違い

繰り返しになりますが、ファクタリングと名のつくサービスすべてが違法なわけではありません。

ファクタリング会社が事業者の売掛債権を買い取る一般的なファクタリングと、給料ファクタリングの違いは次の通りです。

|

|

一般的なファクタリング

|

給料ファクタリング

|

|

契約形態

|

売買契約

|

融資契約

|

|

対象者

|

事業者(法人・個人事業主)

|

労働者

|

|

売却する債権

|

売掛債権

|

賃金債権

|

|

手数料または金利

|

2者間:8~18%

3者間:2~9%

|

法定利息を超える20%以上のケースもある

|

|

違法性

|

合法

|

貸金業法違反の可能性あり

|

一般的なファクタリングは売買契約に該当するサービスであり、借り入れにはあたらないため、貸金業登録の必要はありません。

一方で給料ファクタリングの取引内容は、売買契約とは性質が異なります。

たとえば、対象が事業者ではなく労働者、売却する債権の種類が売掛債権ではなく賃金債権である点など、さまざまな違いが見られます。

また、給料ファクタリングには法外な利息が設定されているケースも珍しくありません。

給料ファクタリングという名称ではあるものの、一般的なファクタリングとは似ても似つかないサービスであるため、注意しましょう。

>>> ファクタリングは違法ではない!悪徳業者の特徴と法的根拠を解説

給料ファクタリングを利用するリスク

貸金業法に違反するおそれのある給料ファクタリングは、利用者に数々のリスクをもたらします。

ここでは、代表的な3つのリスクを紹介します。

リスク①利用が常態化して抜け出せなくなる

給料ファクタリングに依存し、利用が常態化すると、抜け出すことが難しくなります。

賃金債権の現金化によって、いったんは金銭的な問題を解決できたとしても、一時しのぎにしかなりません。

問題を根本的に解決せず、安易に給料ファクタリングに頼りつづけると、それで現金を得るのが当然になってしまいます。

一般的なファクタリングとは異なり、給料ファクタリングはあくまでも借金の一種である点を忘れないようにしましょう。

リスク②多重債務に陥る

給料ファクタリングの常態化は、多重債務に陥るリスクも招きます。

多重債務とは、複数の債務を抱えて返済が困難になる状況を指します。

給料ファクタリングを利用して得られる現金の額は、賃金債権から手数料が差し引かれたものです。

つまり、繰り返し利用すると手数料が差し引かれるぶん、手元に残る現金の額は本来もらえる賃金の額から減少していきます。

それが原因で生活が困窮してしまえば、さらに別の借金を作り、債務が雪だるま式に増える事態になりかねません。

多重債務にならないためにも、貸金業に該当する給料ファクタリングは利用しないのが、賢明な判断です。

リスク③犯罪に巻き込まれる

給料ファクタリングの利用によって、意図せず犯罪に巻き込まれるリスクもゼロではありません。

貸金業登録をせずに給料ファクタリングを提供する悪徳業者は、利用者に法外な金利を請求するケースがあり、さらなる困窮を招きます。

また、仮に悪徳業者が処罰された場合は、捜査の過程で警察からの聞き取り調査に応じなければならない可能性があります。

利用者自身が罪に問われるリスクは少ないものの、トラブルを避けるには給料ファクタリングを取り扱うような業者には近づかないのが無難です。

>>> ファクタリングにおける支払いができない場合のリスクとは

給料ファクタリングの摘発事例

最後に、給料ファクタリングを提供する業者が摘発された事例を紹介します。

給料ファクタリングの摘発事例①SONマネジメント株式会社

2020年、大阪府警は無登録で貸金業法を営んでいた、SONマネジメント株式会社の社員4人を逮捕しました。

これが給料ファクタリングに関する、全国初の摘発事例です。

SONマネジメント株式会社の提供していた給料ファクタリングは、4か月で2,800人の利用者がおり、1億1,800万円を集めたとされています。

また、新型コロナウイルス感染拡大の影響による困窮から、利用者が増加していたこともあり、金融庁が警戒を呼びかける事態となりました。

引用:日本経済新聞|給料ファクタリング初摘発 貸金業法違反疑いで業者4人逮捕

給料ファクタリングの摘発事例②株式会社ZERUTA

さらに2021年には、給料ファクタリングサービス「七福神」を運営する、株式会社ZERUTAの社長ら7人が貸金業法違反の容疑で逮捕されました。

株式会社ZERUTAは、貸金業登録を受けずに現金を貸し付け、法定利息(年利20%)の約14~31倍もの法外な利息を得ていたそうです。

引用:朝日新聞|給料ファクタリング、全国2例目の摘発 容疑の7人逮捕

逮捕の前年には「七福神」の利用者が民事訴訟を起こしており、支払った法外な金利の返還を求めていました。

「七福神」は当時、業界最大手との呼び声が高く、裁判の行方には注目が集まりました。

結果的に裁判所から「給料ファクタリングは貸金業にあたる」といった見解が示され、金融庁や警視庁の取り締まりが強化される運びとなったのです。

以上2件の摘発後は、給料ファクタリングを提供する多くの業者が廃業に至りましたが、引き続き営業を続けている業者も存在します。

トラブルに巻き込まれないためにも、そうした業者の利用だけは絶対に避けましょう。

給料ファクタリングは違法である可能性が高いサービス

いかがだったでしょうか。

本記事では、給料ファクタリングが違法になる理由や利用するリスクを解説しました。

給料ファクタリングは、多くの場合貸金業法に違反しています。

利用者が罪に問われる可能性は低いものの、絶対に手を出してはなりません。

ファクタリング自体は合法なサービスであるものの、売掛債権を使った資金調達を考える事業者を対象としています。

賃金債権は買取の対象外なので、企業に勤める従業者の方は、別の手段をご検討ください。

私たちは事業者に役立つファクタリング会社を多数紹介しています。

ファクタリングなら資金調達ニュース.comをぜひ参考にしてください。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。