債権譲渡禁止特約とは

債権譲渡禁止特約とは、契約を結ぶ際に債権の譲渡を制限する契約のことです。

債務者である売掛先を保護するための契約であり、譲受人に対して、譲渡の無効を主張することができるわけです。

なお、債権譲渡禁止特約を結ぶ理由として、以下の3点が挙げられます。

【債権譲渡禁止特約を結ぶ理由】

- 安全性の確保

- 相殺権の保持

- 事務手続きの煩雑化の回避

債権譲渡を制限する主な理由は、「契約している当事者を固定したい」という点に帰結します。

債務者からすれば、自社が発行した債権が知らぬ間に、得体の知れない会社に譲渡されていたとい

う事態は避けたいはずです。

譲渡先がまともな企業であればよいですが、それが反社会勢力の運営するような会社であれば、債権譲渡がトラブルに巻き込まれるきっかけになり得るかもしれません。

また、債務者と債権者とのあいだで、お互いに商材を売買しあっているケースにおいては、双方が売掛金を保有することになります。

その場合は、互いの売掛金を相殺することが可能であり、債権回収の担保としての役割を果たすわけですが、債権が他社に譲渡されてしまっては、相殺ができなくなります。

さらに、債権が譲渡されることで、譲受人との連絡や手続きといった手間が、新たに必要になるかもしれません。

債権譲渡禁止特約を締結していれば、債権譲渡に伴う追加的手間の発生を未然に防げるのです。

このように、債権譲渡禁止特約は、債務者である売掛先の保護を目的とした制度といえます。

債権譲渡禁止特約がファクタリングに与える影響

ファクタリングは、売掛金をファクタリング会社に売却(譲渡)して、資金を調達するサービスであり、債権譲渡取引に該当します。

そのため、債権譲渡禁止特約の存在は、売掛金の売却に制限をかけるものとして、ファクタリングの普及に対する足枷となっていました。

しかし、2020年4月1日に施行された改正民法では、債権譲渡禁止特約に関する変更がなされたのです。

以下の項では、民法改正前と後でどのような変化があったのかを見ていきます。

法改正前

改正前の民法では、債権の譲渡性について、次のように定められていました。

(債権の譲渡性)

第四百六十六条

1 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

2 前項の規定は、当事者が反対の意思を表示した場合には、適用しない。ただし、その意思表示は、善意の第三者に対抗することができない。

引用元:法務省

要約すると、債権の譲渡自体は認めているものの、債権譲渡禁止特約が結ばれている場合に限り、債権譲渡はできないということです。

また、ファクタリング会社は、業務の依頼を受けた際、事前に事業者や売掛先のことを調査しなければならないため、善意の第三者には該当し得ません。

なお、ここでいう善意とは「知らなかった」ことを意味するため、善意の第三者とは「事情を知らず、事情を知らないことに落ち度がない第三者」を指します。

したがって、売掛先の債権譲渡反対の意思は、ファクタリング会社には対抗できるということです。

つまり、債権譲渡禁止特約が締結されている売掛金は、ファクタリングに利用できないという解釈になります。

法改正後

一方で、改正後の民法第四百六十六条には、債権の譲渡について、以下のように記されています。

(債権の譲渡性)

第四百六十六条 債権は、譲り渡すことができる。ただし、その性質がこれを許さないときは、この限りでない。

2 当事者が債権の譲渡を禁止し、又は制限する旨の意思表示(以下「譲渡制限の意思表示」という。)をしたときであっても、債権の譲渡は、その効力を妨げられない。

3 前項に規定する場合には、譲渡制限の意思表示がされたことを知り、又は重大な過失によって知らなかった譲受人その他の第三者に対しては、債務者は、その債務の履行を拒むことができ、かつ、譲渡人に対する弁済その他の債務を消滅させる事由をもってその第三者に対抗することができる。

4 前項の規定は、債務者が債務を履行しない場合において、同項に規定する第三者が相当の期間を定めて譲渡人への履行の催告をし、その期間内に履行がないときは、その債務者については、適用しない。

引用元:e-Gov法令検索

2項に記載されている通り、債権譲渡の効力が妨げられないということは、債権譲渡禁止特約の有無にかかわらず、ファクタリングの利用が可能というわけです。

しかし「譲渡ができるようになってしまっては、債権譲渡禁止特約が意味をなさないのではないか? 」との疑問が生じますよね。

この点は、3項にあるように、条件に該当する場合に限り債務者は譲受人に対して代金の支払いを拒む権利があり、売掛金の回収を元の債権者が行うかたちで保護されています。

債権とは

債権譲渡禁止特約が結ばれる「債権」とは、一体どのようなものを指すのか、ここで改めて振り返っておきましょう。

債権とは、債務者に対して、特定の行為を請求することができる権利です。

特定の行為には、資金の支払いや物品の引き渡し、労力の提供などが含まれます。

債権は、主に3種類に分類されます。

各債権の種類と概要を、以下の表にまとめましたのでご参照ください。

【債権の種類と概要】

|

債権の種類

|

概要

|

|

確定債権

|

売掛先に商品やサービスを提供したうえで、売掛金の支払いが確定している債権

|

|

仕掛債権

|

商品やサービスを受注したが、まだ提供が完了していない債権

|

|

将来債権

|

継続的な取引があり、将来も定期的に発生する債権

|

ひと口に債権とは言っても、内容によって種類が異なるので、混同しないよう注意しておきたいところです。

なお、ファクタリングで主に取り扱う売掛金は、売掛債権ともよばれ、確定債権に該当します。

ファクタリングの債権の取り扱い

一般的にファクタリングでは、確定債権が用いられます。

なお、民法の改正により、以下の債権もファクタリングで利用できるようになりました。

確定債権(譲渡禁止特約付き)

先ほどもお伝えした通り、譲渡禁止特約付きの確定債権は民法の改正に伴って、ファクタリングでの資金化が可能になりました。

もともとは債権の譲渡を制限する法律でしたが、その制限が緩和されたことで、債権の流動性が高くなり、円滑に資金を調達できるようになったのです。

一方で、これまで保護されてきた、弁済の相手方を固定するという債務者の利益については、民法により、元の債権者に対する弁済や供託を認めることで、保護されています。

仕掛債権・将来債権

民法改正により、ファクタリングで利用できるようになったのは、債権譲渡禁止特約付き債権だけではありません。

商品やサービスの提供が済んでいないものの、将来発生することが見込まれる仕掛債権と将来債権の取引も可能になりました。

それに伴い、注文書や発注書により債権を買い取る「注文書ファクタリング」を扱うファクタリング会社が増えつつあります。

注文書ファクタリングなら、商品やサービスを提供する前に資金調達ができるため、一刻も早く現金が必要という事業者にとって、心強いサービスといえるでしょう。

ただし、請求書を用いる確定債権のファクタリングに比べて、手数料が高い傾向にあり、頻繁に利用していると、かえって資金繰りが悪化する原因になり得るので注意が必要です。

関連記事:将来債権ファクタリングとは?メリット・デメリットを紹介

ファクタリングの流れ

実際のファクタリングでは、どのように債権譲渡が行われているのでしょうか。

2者間ファクタリングと3者間ファクタリング、それぞれの債権譲渡の仕組みと流れを解説します。

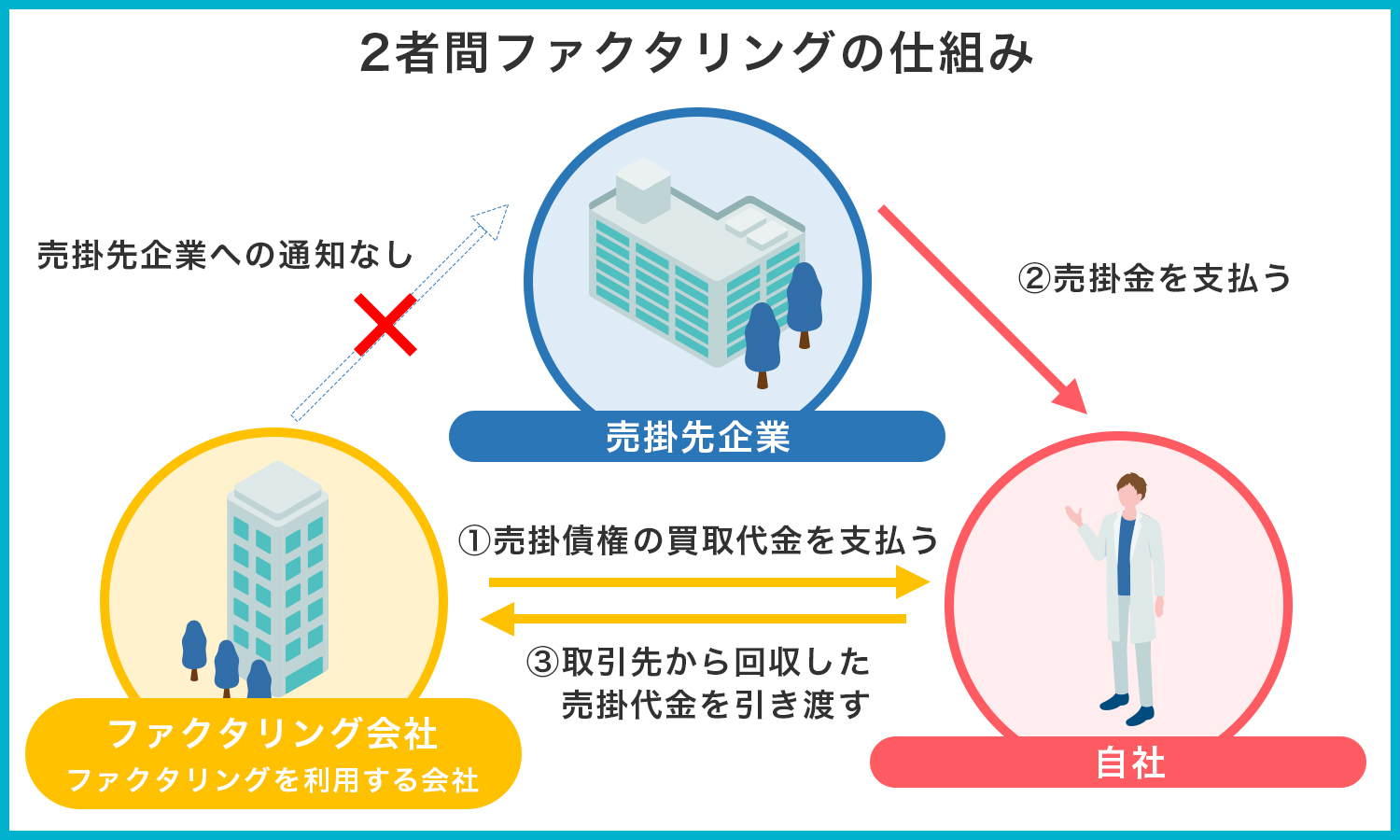

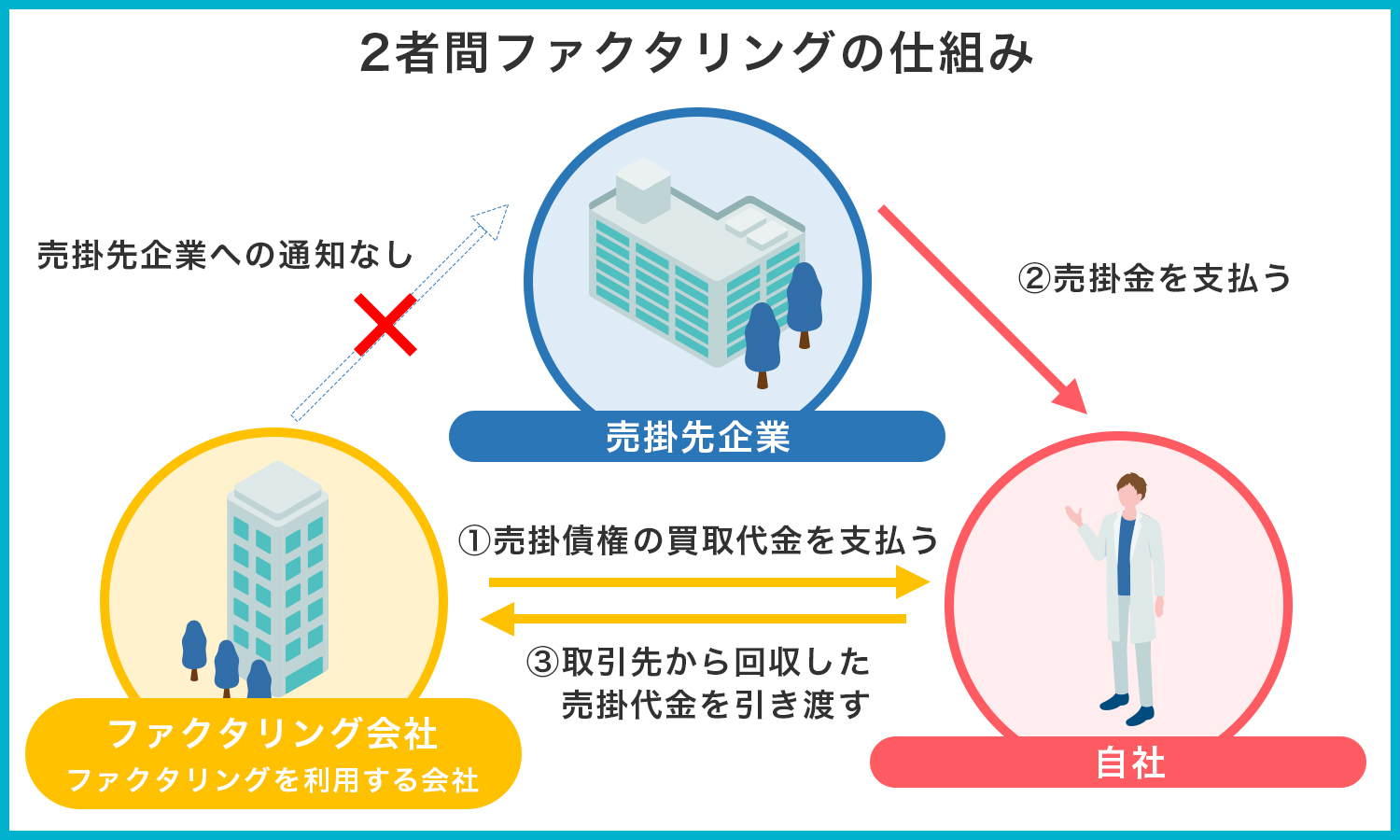

2者間ファクタリング

2者間ファクタリングは、事業者とファクタリング会社の2者間のみで締結する契約形態です。

売掛先からの承諾を得ずに債権譲渡を進めるため、事業者が売掛金の回収と支払いを行う必要があ

ります。

事業者が、回収した売掛金をファクタリング会社に全額受け渡せば、取引が完了します。

2者間ファクタリングの詳細な流れは、以下の通りです。

【2者間ファクタリングの流れ】

- 事業者がファクタリング会社に債権の売却を申し込む

- ファクタリング会社が審査を実施する

- ファクタリング会社から買取条件や手数料の提示を受ける

- 合意したのち、事業者とファクタリング会社のあいだで債権の売買契約を締結する

- 手数料を差し引いた金額が、事業者の口座に振り込まれる

- 事業者が売掛先から代金を回収する

- 回収した代金をファクタリング会社に全額支払う

2者間ファクタリングのメリットは、ファクタリングを利用した事実が売掛先に知られない点です。

ただし、債権の二重譲渡による横領や詐欺にあうリスクをファクタリング会社が負う仕組み上、後述する3者間ファクタリングと比べて、手数料が高い傾向があります。

関連記事:2者間ファクタリングとは?ファクタリングの種類とともに紹介

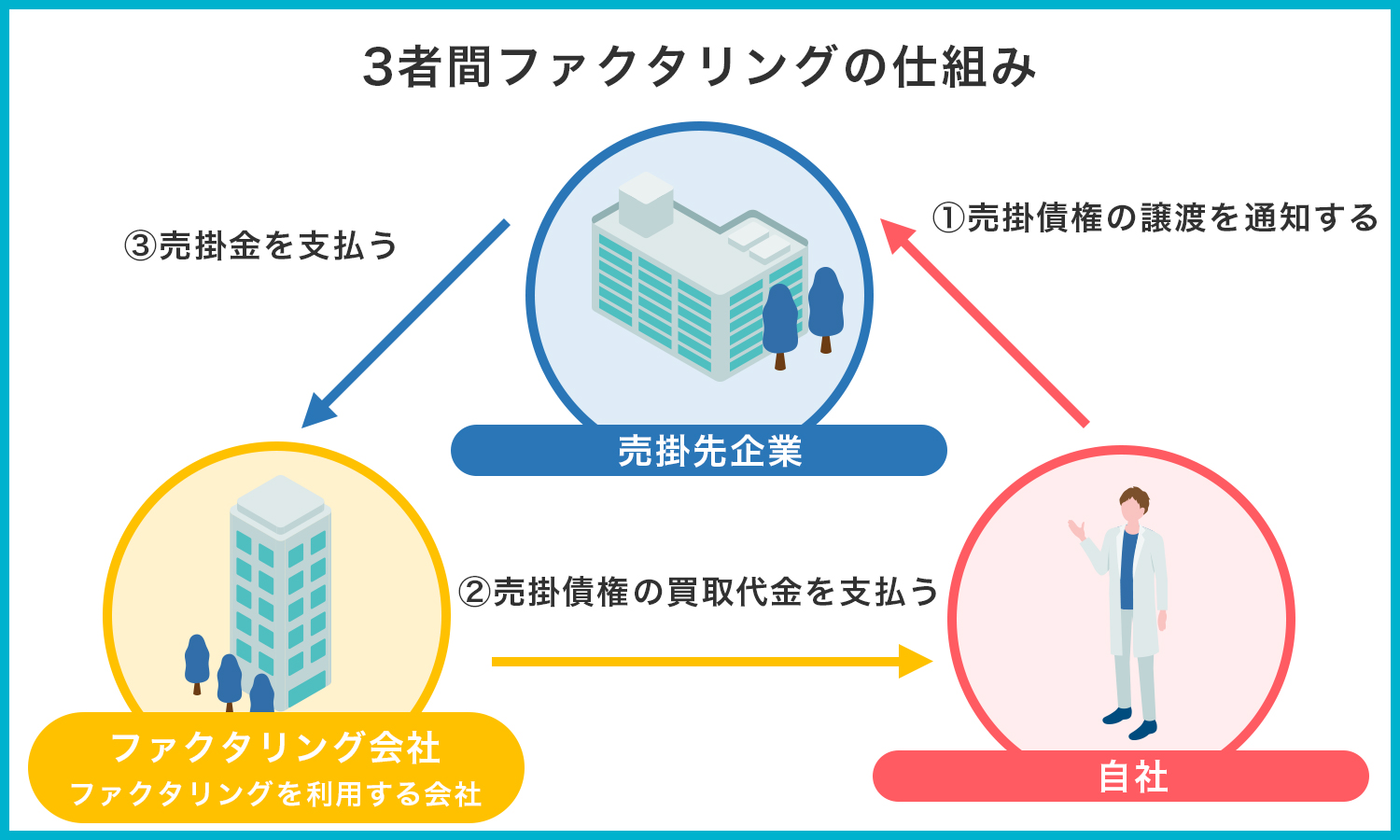

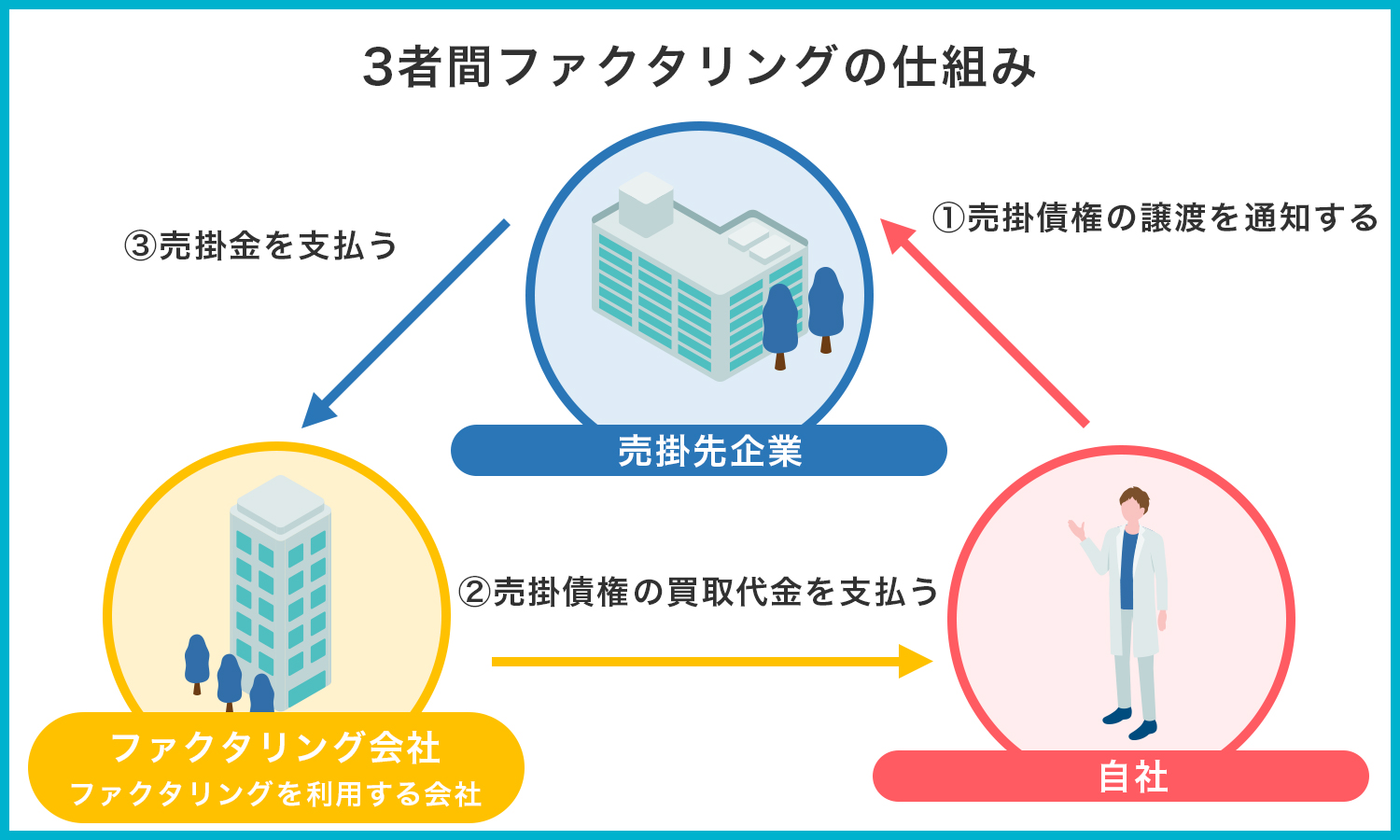

3者間ファクタリング

事業者とファクタリング会社に加えて、売掛先も関与するのが、3者間ファクタリングです。

以下のような流れで、手続きが進められます。

【3者間ファクタリングの流れ】

- 事業者がファクタリング会社に債権の売却を申し込む

- ファクタリング会社が審査を実施する

- ファクタリング会社から買取条件や手数料の提示を受ける

- 事業者が売掛先に債権の譲渡を通知する

- 合意したのち、事業者とファクタリング会社のあいだで債権の売買契約を締結する

- 手数料を差し引いた金額が、ファクタリング会社から事業者の口座に振り込まれる

- 売掛先がファクタリング会社に代金を支払う

ファクタリングを利用する旨を売掛先に通知しなければならないのが、2者間ファクタリングとの大きな違いです。

その仕組み上、ファクタリング会社は、二重譲渡や架空債権といった違法行為による未回収リスクを防げるため、手数料率は低く、事前審査も通過しやすくなります。

【関連記事】

3者間ファクタリングとは?メリットとデメリットを解説

ファクタリングで売掛金の二重譲渡が罪になる理由とは?

債権譲渡禁止特約付きの売掛金をファクタリングに利用するメリット

民法改正により、債権譲渡禁止特約付きの売掛金が譲渡できるようになりましたが、事業者にとって何かメリットはあるのでしょうか。

本項では、債権譲渡禁止特約付きの売掛金をファクタリングに利用するメリットを紹介します。

メリット①融資と比べて審査に通りやすい

ファクタリングは、銀行融資よりも審査に通りやすいといわれています。

というのも、銀行融資の場合、融資先である事業者を審査基準にするからです。

決算書などの書類からその会社の経営状況を鑑みて、返済能力があるのかを判断するわけです。

したがって、業績や財務状況に問題のある会社や、過去に借金を滞納したことがあるような会社は、審査に通過できない可能性が高いといえます。

関連記事:ファクタリングと融資の違いを徹底比較!

一方、ファクタリングの審査では、売掛先が主な審査対象になります。

売掛金を買い取るファクタリング会社として、一番避けたいことは、売掛先の倒産による貸倒れです。

そのため、きちんと売掛金を回収できるかという視点で、売掛先の事業規模や経営状況を見定めます。

要するに、自社が経営に困窮していたとしても、売掛先の経営さえしっかりしていれば、ファクタリングを利用できる可能性があるということです。

関連記事:ファクタリングの審査基準とは?押さえたいポイントも紹介

そのうえで、債権譲渡禁止特約付きの売掛金は、通常の売掛金よりも信用度が高いと見なされる場合があります。

債権譲渡禁止特約を締結する企業の特徴として、売掛金の管理や、コンプライアンスの順守に気を配っていることが挙げられます。

その最たる例が、クレジットカード会社です。

クレジットカードの加盟店規約には、債権譲渡禁止特約が含まれていることが大半です。

一般的にクレジットカード会社の倒産は、そうそうあることではなく、ファクタリング会社からすれば、貸倒れリスクが低い状態で契約を締結できる対象といえます。

つまり、社会的信用のある大手企業が発行する債権譲渡禁止特約付きの売掛金は、審査に通りやすいといえるのです。

ただし、ファクタリング会社によっては債権譲渡禁止特約付きの売掛金は買取対象外の場合があります。

関連記事:クレジットカード債権はファクタリングに利用できる?

メリット②手数料を抑えられる可能性がある

ファクタリングの手数料率は、債権の未回収リスクによって変動します。

与信調査の結果、ファクタリング会社から「売掛先の信用度が低い」と判断されれば、それだけ提示される手数料率は高くなります。

ですから、手数料を抑えてファクタリングを利用したい場合は、大手企業や上場企業が発行する売掛金を優先的に選ぶとよいでしょう。

それに付随して、債権譲渡禁止特約を結んでいる会社には、社会的信用度の高い会社も存在します。

つまり、債権譲渡禁止特約は、売掛先の信用度を担保する一つの要素になり得るわけです。

なお、手数料率の相場は、2者間ファクタリングが「8%~18%」、3者間ファクタリングなら「2%~9%」が目安です。

ファクタリングを利用する際は、こちらの手数料率を参考にしてください。

関連記事:ファクタリングにかかる手数料率の相場はどのくらい?

メリット③資金繰りを改善できる

ファクタリング最大のメリットは、売掛金を期日前に資金化できることです。

民法改正前は、債権譲渡禁止特約付きの売掛金に関して、ファクタリングの利用は制限されていました。

しかし、改正後は、債権譲渡禁止特約の有無にかかわらず、ファクタリングによる早期の資金化が可能になったのです。

債権譲渡禁止特約が結ばれている売掛金には、支払いサイトが長いものもあり、資金繰りを悪化させる要因の一つでした。

それを短時日で資金化できるファクタリングは、今すぐキャッシュが必要な事業者にとって心強いサービスといえます。

なお、売掛先を介さない2者間ファクタリングなら、売掛先に申告せずに利用できるので、事業者と売掛先とのあいだでトラブルに発展する心配もありません。

【関連記事】

即日での入金に対応しているファクタリング会社29選

ファクタリングの利用は取引先に通知される?

債権譲渡禁止特約付きの売掛金をファクタリングに利用する際の注意点

債権譲渡禁止特約は、売掛先を保護するための制度であり、債権譲渡を良しとしない意思の表れともいえます。

そのため、債権譲渡禁止特約付きの売掛金でファクタリングを利用するなら、売掛先の承認を必要としない2者間ファクタリングに限られるはずです。

3者間ファクタリングを利用したい場合は、売掛先に債権譲渡禁止特約の解除を求めて、認めてもらうほかありません。

また、クレジットカード債権を売却する場合は、クレジットカード会社への決済手数料と、ファクタリング会社へのサービス手数料が同時に差し引かれることになります。

引かれる手数料が増えれば、それだけ手にできる現金が減ることになるので、ファクタリングを利用する際は、あらかじめ費用の概算を算出しておきましょう。

関連記事:クレジットカード債権はファクタリングに利用できる?

債権譲渡禁止特約を解除する方法

どうしても3者間ファクタリングを利用したい場合は、債権譲渡禁止特約の解除が必要だとお伝えしました。

では、何か解除する方法はないのでしょうか?

答えは、売掛先からの了承を得ることに限られます。

何らかの手続きにより、一方的に債権譲渡禁止特約を解除することはできないので、売掛先に事情を説明して、承諾を得るほかありません。

債権譲渡禁止特約付きの売掛金もファクタリングに利用できる

今回は、債権譲渡禁止特約付きの売掛金は、ファクタリングに利用できるのかを解説しました。

債権譲渡禁止特約は、その名の通り債権の譲渡を禁止する契約であり、ファクタリングの妨げとなる制度でした。

しかし、2020年4月1日の改正民法施行により、債権譲渡禁止特約の有無にかかわらず、ファクタリングの利用が可能になったのです。

とはいえ、債権譲渡を制限したい売掛先の意向もある場合は、2者間ファクタリングを利用するのが賢明です。

資金調達ニュース.comでは、みなさまに安心してご利用いただける2者間ファクタリングサービスを多数紹介しております。

安心して利用できるファクタリング会社をお探しの際は、ぜひ当サイトを参考にしてください。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。