手数料の安いファクタリング会社10選【一覧で比較】

手数料の安い、おすすめのファクタリング会社10社の情報を以下の表にまとめました。

|

|

手数料率

|

買い取り可能額

|

主な特徴

|

|

ビートレーディング

|

・2者間ファクタリング:4%~

・ 3者間ファクタリング:2%~

|

下限・上限なし

|

ファクタリングのパイオニア企業

|

|

日本中小企業金融サポート機構

|

1.5%~

|

下限・上限なし

|

非営利団体のため手数料率が安い

|

|

OLTA

|

2%~9%

|

下限・上限なし

|

手数料率の下限・上限が明確

|

|

QuQuMo

|

1%~

|

下限非公開・上限なし

|

手数料率0.7%で買い取った実績あり

|

|

PAYTODAY

|

1%~9.5%

|

10万円~上限なし

|

AI審査により安い手数料率を実現

|

|

フリーナンス即日払い

|

3%~10%

|

1万円~上限なし

|

フリーランス向けのサービスが充実

|

|

GMO BtoB早払い

|

1.0%~

|

100万円~1億円

|

単発利用/継続利用の異なるプランを用意

|

|

ベストファクター

|

2%~20%

|

30万円~1億円

|

下限・上限の範囲外の金額も相談可能

|

|

メンターキャピタル

|

2%~

|

30万円~1億円

|

乗り換えで割り引かれるキャンペーンがある

|

|

ラボル

|

10%

|

1万円~上限なし

|

審査完了後は24時間365日振込可能

|

各社のサービス内容について、より詳しく知りたい方は、【手数料が安いおすすめのファクタリング会社10選】の章をご覧ください。

ファクタリングとは

ファクタリングとは、売掛金をファクタリング会社に買い取ってもらうことで資金調達できるサービスです。

支払期日を待たずして、早期に代金を手にすることができるので、資金繰りの改善に役立てられます。

なお、売掛金と同等の額をそのまま手にできるのではなく、入金されるのは売掛金から手数料分が引かれた額です。

手数料率はファクタリング会社ごとに設定されているので、できるだけ手数料率の低いサービスを選びたいところです。

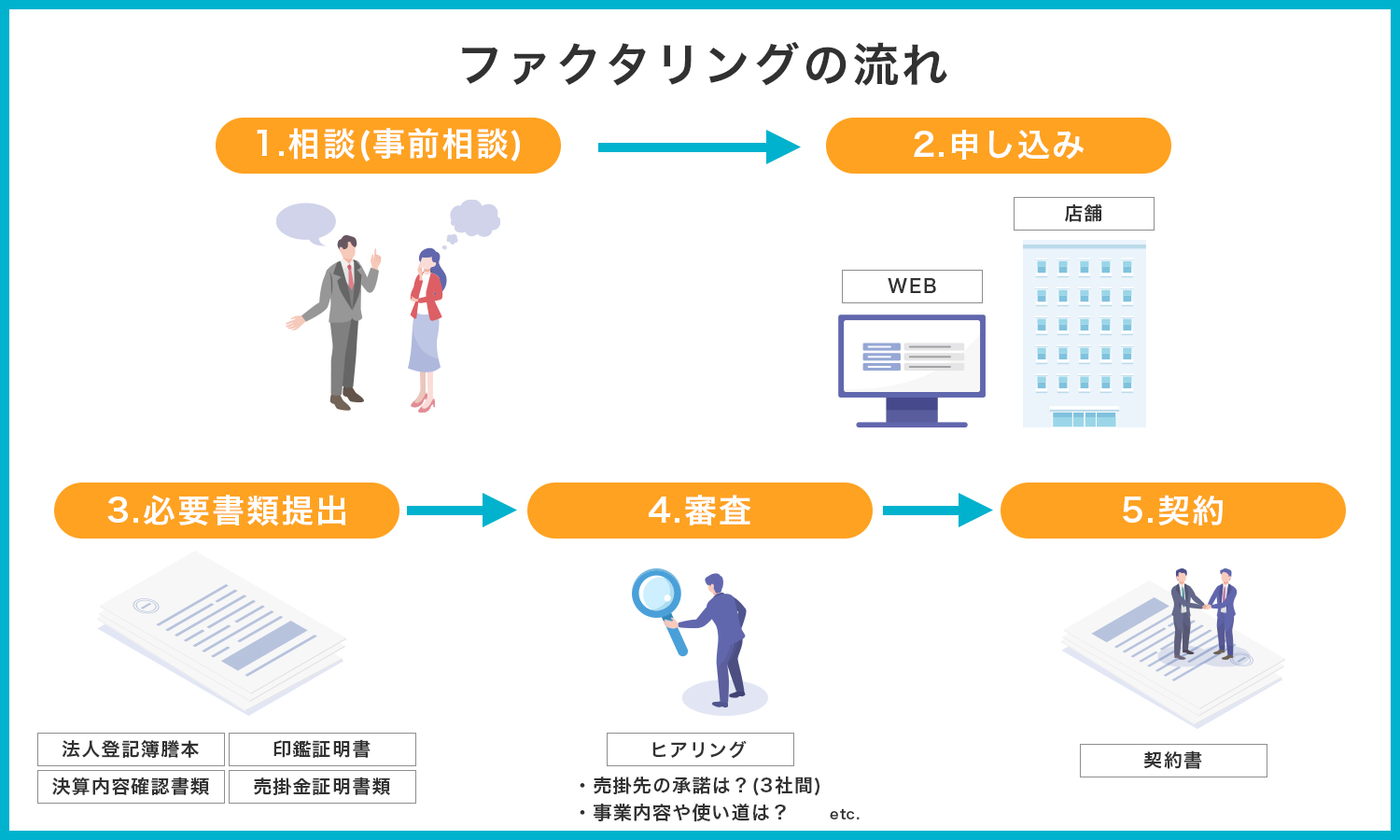

ファクタリングを利用する流れ

ファクタリングの利用を申し込んでから、資金調達するまでの流れを簡単にまとめました。

ファクタリング会社によって多少の差異はあるものの、基本的には以下の流れでやり取りを進めることとなります。

【ファクタリング利用の流れ】

- 利用を申し込む

- 見積もり・審査を依頼する

- 審査結果が通知される

- ファクタリング会社と契約を締結する

- 指定の口座に現金が入金される

- 売掛先から入金があり次第、ファクタリング会社へ支払う

なお、上記は利用者とファクタリング会社でやり取りを進める“2者間ファクタリング”の場合を想定した流れです。

売掛先もやり取りに加わる“3者間ファクタリング”の場合は、契約締結の前に、ファクタリングを利用する旨を売掛先へ通知し承諾を得ます。

そして、支払期日を迎えたら、売掛先がファクタリング会社へ代金を直接支払うこととなります。

このサービス形態の違いから、2者間ファクタリングよりも3者間ファクタリングのほうが、手数料率が低く設定されるのが一般的です。

その理由については、次の項で解説いたします。

ファクタリングの手数料の相場

ファクタリングの手数料は“○○円”と金額で決まっているのではなく、各社“売掛金の○%”という手数料率で設定しています。

相場としては、2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%とされています。

サービス形態によって手数料率の相場が異なる理由は、2者間ファクタリングのほうがファクタリング会社にとってのリスクが高いサービスであるためです。

2者間ファクタリングの場合は、売掛先から入金があってから、利用者がファクタリング会社に対し代金を支払います。

その際、利用者が代金を持ち逃げし、ファクタリング会社が不利益を被る可能性がないとも限りません。

また、売掛金の存在を売掛先に直接確認できないため、架空債権など売掛金そのものに問題がある可能性もあります。

そのため、ファクタリング会社にとっての万が一の保険として、2者間ファクタリングの手数料率はやや高めに設定されているというわけです。

一方の3者間ファクタリングでは、売掛先がファクタリング会社に対し、代金を直接支払います。

ファクタリング会社からすると“売掛金を回収できない”というリスクは2者間ファクタリングと比べると低くなるので、手数料率も低めに設定されています。

手数料が安いおすすめのファクタリング会社10選

ここでは、資金調達ニュース.comがおすすめする、手数料が安いファクタリング会社を10社紹介いたします。

各社、手数料以外の面での特徴もまとめましたので、ファクタリング会社選びにお役立てください。

【おすすめのファクタリング会社10選】

①ビートレーディング

|

手数料率

|

2者間ファクタリング:4%~

3者間ファクタリング:2%~

|

|

買い取り可能額(下限)

|

なし

|

|

買い取り可能額(上限)

|

なし

|

|

審査時間

|

最短30分

|

|

入金スピード

|

最短2時間

※17時までに契約完了で即日入金可能

|

|

営業時間

|

9:30~18:00(土日・祝日を除く)

|

|

運営会社

|

株式会社ビートレーディング

|

手数料が安く、且つ信頼できるファクタリング会社をお探しであれば、ビートレーディングがおすすめです。

ビートレーディングの手数料率は2者間ファクタリングで4%~、3者間ファクタリングで2%~と、相場とほぼ同等で設定されています。

そのうえで、2者間ファクタリングの手数料率は、相場の8%~18%よりも低いのはうれしいポイントです。

なお、ビートレーディングは、2012年の設立当時、日本ではまだ馴染みのなかったファクタリングを始めた、ファクタリングのパイオニアでもあります。

以来、10年以上にわたりサービスを展開しており、累計取引者数は2024年3月時点で71,000社にものぼります。

これだけ実績のある業者なので、ファクタリングが初めての方も安心して利用できるでしょう。

また、同社はTranzax株式会社との協業により、注文書ファクタリングや補助金・助成金ファクタリングなど、事業者を助けるさまざまなサービスを展開しています。

状況によっては、一般的な請求書ファクタリングよりも適したサービスがあるかもしれません。

より自社に適したサービスで、効率的にコストを抑えて資金を調達したいのであれば、ぜひビートレーディングをご検討ください。

ビートレーディングのおすすめポイント

・最短2時間でのスピード入金

・手数料率は業界最低水準の2%~

・必要書類はたったの2点

ビートレーディングに

無料で相談する

【ビートレーディングの口コミ・評判はこちら】

②日本中小企業金融サポート機構

|

手数料率

|

1.5%~

|

|

買い取り可能額(下限)

|

なし

|

|

買い取り可能額(上限)

|

なし

|

|

審査時間

|

最短30分

|

|

入金スピード

|

最短3時間

|

|

営業時間

|

9:30~18:00(土日・祝日を除く)

|

|

運営会社

|

一般社団法人 日本中小企業金融サポート機構

|

日本中小企業金融サポート機構は、今回ご紹介するなかで唯一の一般社団法人です。

一般社団法人、つまり非営利団体としてファクタリングサービスを提供しているため、1.5%~と業界最低水準の手数料率を実現しています。

なお、同機構は関東財務局長および関東経済産業局長から“経営革新等支援機関”として認定を受けているため、利用に際して一定の信頼感があります。

団体名からもわかるように、同機構は日本国内にある中小企業のサポートを目的に活動していますが、企業のみならず個人事業主の利用も可能です。

過去には3万円の売掛金を買い取った実績もあるので、少額の売掛金しか売却できない方も、まずは一度ご相談されるとよいでしょう。

公式Webサイトの『即日調達診断』を利用すれば、誰でも10秒程度で、ご自身がファクタリングを利用する場合の手数料を把握できます。

さらに、同機構はファクタリングのほかにも、資金調達に関するサポートを行っています。

「ファクタリング以外の方法も検討したい」「資金繰りの改善をプロに相談したい」とお考えの事業者様にとって、心強いパートナーとなってくれるでしょう。

日本中小企業金融サポート機構のおすすめポイント

・手数料率が、業界最低水準の1.5%~~

・申し込みから最短3時間で入金~

・資金調達可能額の制限なし~

日本中小企業金融サポート機構に

無料で相談する

【日本中小企業金融サポート機構の口コミ・評判はこちら】

③OLTA

|

手数料率

|

2%~9%

|

|

買い取り可能額(下限)

|

なし

|

|

買い取り可能額(上限)

|

なし

|

|

審査時間

|

1営業日以内

|

|

入金スピード

|

最短即日

|

|

営業時間

|

10:00~18:00(土日・祝日を除く)

|

|

運営会社

|

OLTA株式会社

|

クラウドファクタリングサービスのOLTA(オルタ)は、手数料率の下限・上限を2%~9%と定めています。

手数料が最大でいくらかかるのか、あらかじめ把握できるので、資金繰りのシミュレーションも考えやすいでしょう。

この手数料率の低さは、独自のAI審査を用いたオンライン完結型のサービス形態によって実現できています。

対面のサービスで本来必要となる、人件費などの諸経費をカットすることで、手数料率を抑えられているというわけです。

利用の流れは非常に簡単で、必要書類をオンライン上にアップロードし、本人確認書類を登録するだけでAI審査が行われます。

審査結果に問題がなければ契約手続きに進み、最短即日で指定口座に入金してもらうことが可能です。

なお、基本はオンライン完結のサービスではあるものの、電話窓口も設けられているので、不明点を担当者に直接相談することができます。

また、同サービスを運営するOLTA株式会社は、クラウド請求書プラットフォーム『INVOY』の開発・提供も行っています。

インボイス対応の請求書の発行・受け取りや支払いが簡単にできるサービスなので、請求書の管理でお悩みの事業者様は、こちらも併せてご検討されるとよいかもしれません。

OLTAの

公式サイトを見る

【OLTA(オルタ)の口コミ・評判はこちら】

④QuQuMo

|

手数料率

|

1%~

|

|

買い取り可能額(下限)

|

非公開

※5万円の買い取り実績あり |

|

買い取り可能額(上限)

|

なし

|

|

審査時間

|

最短30分

|

|

入金スピード

|

最短2時間

|

|

営業時間

|

10:00~17:00(土日・祝日を除く)

|

|

運営会社

|

株式会社アクティブサポート

|

QuQuMoは、2020年に開始したオンライン完結型のファクタリングサービスです。

比較的歴史の浅いサービスではありつつも、さまざまな業界での利用実績があります。

手数料率は業界屈指の低さを誇る1%~。

さらに、過去には手数料率0.7%で売掛金を買い取った実績もあるそうです。

なお、QuQuMoには“2者間ファクタリング(登記なし)” “2者間ファクタリング(登記あり)” “3者間ファクタリング”の3つのプランがあり、後者になればなるほど手数料率は低くなります。

ここでいう“登記”とは、債権譲渡登記のことです。

ファクタリングの利用に際し、債権譲渡登記を行うことで、債権がファクタリング会社のもとに渡った旨を示すことができます。

これによって、ファクタリング会社側は万が一のトラブルが発生するリスクを回避できるというわけです。

ファクタリング会社にとってのリスクは、2者間ファクタリングならば、債権譲渡登記がないよりもあったほうが低く、さらに2者間よりも3者間ファクタリングのほうが低いのです。

そのため、QuQuMoでは3つのサービスごとに異なる手数料率を設定しています。

プランごとの手数料率の目安は公開されていないので、詳しくはお問い合わせください。

QuQuMoの

公式サイトを見る

【QuQuMoの口コミ・評判はこちら】

⑤PAYTODAY

|

手数料率

|

1%~9.5%

|

|

買い取り可能額(下限)

|

10万円

|

|

買い取り可能額(上限)

|

なし

|

|

審査時間

|

最短30分

|

|

入金スピード

|

最短30分

|

|

営業時間

|

非公開

|

|

運営会社

|

Dual Life Partners株式会社

|

「即日AIファクタリング」をうたうPAYTODAYでは、2者間ファクタリングのみの取り扱いで、1%~9.5%とリーズナブルな手数料率を実現しています。

独自のAI審査により、「回収できる確実性が高い」と判断される売掛金のみを買い取ることで、この手数料率での提供が成り立っているのだそうです。

PAYTODAYでは、必要に応じて電話でのヒアリングが発生することはあるものの、基本的には申し込みから振込まで、オンラインで完結できます。

ヒアリングについては電話ではなく対面での面談も可能ですが、その場合は別途で出張費と、3万円の事務手数料を利用者側が負担することとなります。

せっかく手数料率の低いサービスを使うのであれば、可能な限りコストを抑えるためにも、電話でのヒアリングを選んだほうがよいでしょう。

なお、公式サイトでは、過去の買い取り金額の実績とともに手数料率も公開されています。

たとえば、建設会社から500万円の買い取りで8%、Web広告運用代行会社から3,000万円の買い取りで5.5%……といった具合です。

もちろん、実際の手数料率は売掛金の額だけでなく、売掛先の信用力など、さまざまな条件により左右されますが、おおよその目安として参考にすることができます。

PayTodayの

公式サイトを見る

【PAYTODAY(ペイトゥデイ)の口コミ・評判はこちら】

⑥フリーナンス即日払い

|

手数料率

|

3%~10%

|

|

買い取り可能額(下限)

|

1万円

|

|

買い取り可能額(上限)

|

なし

|

|

審査時間

|

最短30分

|

|

入金スピード

|

最短即日(当日16時半までに承認した場合)

|

|

営業時間

|

非公開

|

|

運営会社

|

GMOクリエイターズネットワーク株式会社

|

フリーナンスは、GMOインターネットグループのGMOクリエイターズネットワーク株式会社が提供している、フリーランスの方を支援するサービスです。

仕事中の事故などへの補償をはじめとする、フリーランスにとって便利なサービスが揃っており、そのうちの一つにファクタリングである『即日払い』があります。

手数料率は3%~10%で、同サービスの提供する収納代行用口座である『フリーナンス口座』を振込先に指定すれば、即日払いを利用するたびにお得になっていく仕組みです。

経費の持ち出しや急な出費で、資金繰りや日々の生活費にも影響が出ることの多いフリーランスにとって、非常に心強いサービスだといえます。

初回利用時に手数料の50%がキャッシュバックされるキャンペーンも実施されているので、フリーランスの方はお試しに一度使ってみてもよいかもしれません。※

なお、『フリーナンス口座』『即日払い』ともに無料で利用することができますが、フリーナンスには1か月490円と980円、2種類の有料プランもあります。

プラン内容によって、バーチャルオフィスが使えたり、補償内容が充実していたりといった違いがあるので、費用感のバランスを踏まえてプランを選ぶとよいでしょう。

※……2024年7月現在

フリーナンス即日払いの

公式サイトを見る

【フリーナンスの口コミ・評判はこちら】

⑦GMO BtoB早払い

|

手数料率

|

1.0%~

|

|

買い取り可能額(下限)

|

100万円

|

|

買い取り可能額(上限)

|

1億円

|

|

審査時間

|

最短2営業日

※継続プラン契約の場合は、2回目以降の審査は不要

|

|

入金スピード

|

最短2営業日

|

|

営業時間

|

9:00~18:00(土日・祝日を除く)

|

|

運営会社

|

GMOペイメントゲートウェイ株式会社

|

GMOインターネットグループの提供するファクタリングサービスとしては、GMO BtoB早払いも挙げられます。

前述のフリーナンス即日払いと大きく異なるのは、その名の通り、GMO BtoB早払いは企業を対象としている点です。

買い取り額を最低100万円に定めている点からも、企業が対象のサービスであることが伺えます。

GMO BtoB早払いでは、単発利用を対象とした“スポットタイプ”と継続的な利用を前提としている“継続タイプ”が用意されており、より手数料率を抑えられるのは継続タイプです。

スポットタイプの手数料率は1.5%~10.0%、継続タイプの手数料率は1.0%~10.0%です。

継続タイプであれば、手数料率を抑えられるだけでなく、2回目以降の利用では申し込みや審査、契約手続きを省略できます。

そのため、複数回のご利用を想定されているのであれば継続タイプがおすすめです。

また、オンライン完結型のファクタリングサービスが多いなか、同サービスは対面でのやり取りを前提としています。

さらに申し込みから入金までは最短2日と、他社と比べると若干の日数がかかるのも事実です。

継続的なお付き合いで担当者とじっくりとやり取りし、資金繰りについて長期的に相談したい事業者様に向いているサービスといえます。

GMO BtoC早払いの

公式サイトを見る

⑧ベストファクター

|

手数料率

|

2%~20%

※個人事業主の場合は5%~

|

|

買い取り可能額(下限)

|

30万円

|

|

買い取り可能額(上限)

|

1億円

※それ以上の金額については応相談

|

|

審査時間

|

最短即日

|

|

入金スピード

|

最短即日

|

|

営業時間

|

10:00~19:00(土日・祝日を除く)

|

|

運営会社

|

株式会社アレシア

|

ベストファクターは、2者間ファクタリングでありつつも2%~20%というリーズナブルな手数料率を実現しているファクタリングサービスです。

2%~20%というと、幅が広いので「本当に安く買い取ってもらえるかな?」と思われるかもしれません。

そのようなときは、公式サイトの『資金調達シミュレーター』を使えば、必要事項を入力するだけで、手数料率の目安を把握することができます。

ただし、個人事業主の場合は手数料率が5%~となっているため、個人事業主で手数料率を抑えたい方は他社も検討されるとよいかもしれません。

また、買い取り可能額は30万円~1億円と設定されているものの、売掛先の規模や取引実績などの条件次第で、それ以外の金額も買い取ってもらえる可能性があります。

公式サイトでは、毎月、前月の最小・最高買い取り額などのリアルな数値が公開されているので、利用の際に参考にされるとよいでしょう。

なお、契約に際しては、東京本社あるいは大阪支社への訪問が必要です。

遠方の場合は出張を依頼することも可能ですが、いずれにせよ対面での面談に応じることとなります。

そのため、スピード感よりも、担当者と直接やり取りができる安心感を重視される方におすすめです。

ベストファクターの

公式サイトを見る

【ベストファクターの口コミ・評判はこちら】

⑨メンターキャピタル

|

手数料率

|

2%~

|

|

買い取り可能額(下限)

|

30万円

|

|

買い取り可能額(上限)

|

1億円

|

|

審査時間

|

最短30分

|

|

入金スピード

|

最短即日

|

|

営業時間

|

9:30~18:30(土日・祝日を除く)

|

|

運営会社

|

株式会社 Mentor Capital

|

「株式会社Mentor Capital(メンターキャピタル)」では、2者間ファクタリングを2%~というリーズナブルな手数料率で利用することができます。

さらに、他社からの乗り換えである旨を伝えれば、本来の見積もりからさらに5%を割り引いてもらえるキャンペーンも不定期で実施されています。※

他社でファクタリングを利用したことがあるものの、手数料率が高く、尚且つ今後もファクタリングの利用を検討されている方は相談してみるとよいでしょう。

ただし、買い取り可能額は最低30万円と、若干高めに設定されている点はご留意ください。

また、メンターキャピタルでは、申し込みの際に電話でのヒアリングがあり、初回契約時は新宿のオフィスへの訪問、あるいは担当者の出張を依頼する必要があります。

そのため、「オンラインのやり取りだけで完結したい」とお考えの方は煩わしさを感じてしまうかもしれません。

とはいえ、対面でのやり取りはあくまでも初回契約時のみですので、2回目以降の利用では、よりスピーディーに資金を調達できるようになります。

また、直接のやり取りがあるということは裏を返すと「専任の担当者がつく」ということなので、不安なことは直接相談できるという安心感がある、ともいえます。

※……2024年7月現在

メンターキャピタルの

公式サイトを見る

【メンターキャピタルの口コミ・評判はこちら】

⑩ラボル

|

手数料率

|

一律10%

|

|

買い取り可能額(下限)

|

1万円

|

|

買い取り可能額(上限)

|

なし

|

|

審査時間

|

最短30分

|

|

入金スピード

|

最短30分

|

|

営業時間

|

非公開

※振込は、審査完了後24時間365日即日で対応可能

|

|

運営会社

|

株式会社ラボル

|

ラボルは、フリーランス・個人事業主に特化した、オンライン完結型の2者間ファクタリングのサービスです。

ラボルの手数料率は、一律10%に設定されています。

ここまででご紹介してきた他社のサービスでは、1%~や2%~と手数料率が非常に安いものも多くあったので、10%と聞くと割高に感じられる方もいらっしゃるでしょう。

しかし、それらはあくまでも手数料率の下限であり、多くのファクタリングサービスは10%以上の手数料率を上限に設定している、ないしはそもそも上限を設定していません。

そのため、条件によっては、一律10%で設定されているラボルを利用するほうが手数料率を抑えられる可能性もあります。

特にフリーランスや個人事業主の場合は、一般的にファクタリングの手数料率が割高に設定される傾向があるので、10%はむしろリーズナブルともいえるのです。

また、ラボルの特徴は手数料率だけではありません。

申し込みから審査、振り込みまでオンラインで完結でき、さらに振り込みは、審査通過後24時間365日、即時行われます。

金融機関の営業時間に左右されず、必要なときにすぐに資金を調達できるのは、特にフリーランスや個人事業主の方にとって、非常に助かるでしょう。

ラボルの

公式サイトを見る

【labol(ラボル)の口コミ・評判はこちら】

ファクタリングの手数料を安くするポイント

各社の紹介を見ていただくとわかる通り、手数料率が一律で決められているサービスは少数派で、“8%~18%”といったように幅をもたせているファクタリング会社がほとんどです。

これは、取引の形態や売掛先の信用力など、さまざまな条件によってファクタリング会社が「適切だ」と判断する手数料率が異なるためです。

そのため、たとえば手数料率を8%~18%と定めているファクタリング会社では、申し込み時の条件によって、実際の手数料率が8%になる可能性もあれば、18%になる可能性もあります。

そこで以下では、ファクタリングを利用するにあたり、手数料率をできるだけ抑えるために知っておきたいポイントを紹介いたします。

【手数料を安くするポイント】

ポイント①3者間ファクタリングを選ぶ

手数料率を少しでも抑えたいのであれば、3者間ファクタリングを選ぶのがおすすめです。

3者間ファクタリングは、2者間ファクタリングよりもファクタリング会社にとってのリスクが低いため、手数料が安く設定される傾向にあります。

なお、3者間ファクタリングを利用するのであれば、利用の旨を売掛先に通知し、承諾を得る必要があるので、その手間が発生する点にはご留意ください。

売掛先とのやり取りに時間を要する場合は、即日での資金調達が叶わない可能性もあります。

また、「ファクタリングを利用した」という事実が必然的に売掛先に知られるため、売掛先からの信頼を損なう可能性もあることも理解したうえで利用をご検討ください。

ポイント②支払期日が近い売掛金で申し込む

支払期日までの日数が短い売掛金のほうが、手数料率を低く設定してもらえる可能性があります。

なぜなら、支払期日が近く、且つその段階で売掛先の経営状況に特段の問題がなければ、ファクタリング会社が無事に売掛金を回収できる可能性が非常に高いためです。

逆に、支払期日が遠い場合は、売掛金を売却してからファクタリング会社に入金がなされるまでに一定の期間を要するということであり、そのあいだに売掛先にもしものことが起こる可能性もあり得ます。

万が一のリスクヘッジの意味で、支払期日までの日数が長い売掛金の場合は、手数料が高く設定されることがあります。

売却する売掛金に複数の候補がある場合は、支払期日が近いものを選ぶとよいでしょう。

ポイント③売掛先の信用力が高い売掛金で申し込む

売掛金のなかでも、売掛先の信用力が高いものを選ぶのも、手数料率を抑えるために大切なポイントです。

ファクタリング会社にとって重要なのは、支払期日に代金がきちんと支払われることです。

そのため、支払い能力がある、つまり一定の信頼がおける売掛先の売掛金のほうが安心感があり、リスクヘッジのために手数料率を高く設定する必要もありません。

売掛先の信用力は、売掛先の規模や過去の取引の実績などから判断されます。

大手企業や行政機関の売掛金であれば、十分な信用力があるので、手数料率を低く設定してもらえる可能性が高まるでしょう。

あるいは、売掛先が中小企業であっても、自社との継続的な取引がある事実などを証明できれば「信用力がある」と判断してもらえる場合があります。

売掛先との取引実績を証明するには、ファクタリングの申し込み時に以下の書類・情報をご用意ください。

【売掛先との取引実績の証明にあるとよい書類・情報】

- 通帳の入金履歴

- 請求書

- 注文書・契約書

- 売掛先とのメールの履歴

いずれも、「この売掛先と継続的な取引があり、信用に足る企業である」ということの証拠となるのであれば、参考資料として添付するとよいでしょう。

ポイント④複数社に見積もりをとる

複数のファクタリング会社の見積もりをとって比較する、いわゆる“相見積もり”はぜひお試しください。

ファクタリング会社ごとに、審査の基準は異なるので、同じ条件で申し込んでも手数料率の見積もりが各社異なる可能性は十分にあり得ます。

そのなかから手数料が一番安いファクタリング会社を選べば、お得に資金を調達できるというわけです。

また、複数の見積もりを比較することで、「この業者は適正な手数料率を提示しているのかどうか」を判断することもできます。

1社だけに見積もりをとって契約を結んだ場合、仮にそのファクタリング会社が割高な手数料率を提示していたとしても、比較対象がなければ気づくことができません。

適正な手数料率を把握し、優良なファクタリング会社に安心して依頼するためにも、最低でも3社程度に相見積もりをとることをおすすめします。

ポイント⑤ほかのファクタリング会社への乗り換えを検討する

既にファクタリングを利用しており、手数料率の高さが気になっている場合は、次回以降の利用を他社に乗り換えることで解決できるかもしれません。

ファクタリング会社によっては、他社からの乗り換えである旨を伝えると、手数料率を割り引いてくれる場合があります。

なお、既に売買契約を締結している売掛金をほかのファクタリング会社に売却することは、もちろんできません。

乗り換えは、あくまでも既にファクタリングを利用しており、今後もまた利用を検討している状況における選択肢のひとつです。

ポイント⑥過去に利用したファクタリング会社に再度依頼する

先ほどご紹介した“乗り換え”と相反するようですが、同じファクタリング会社の利用を継続することによって手数料率が割り引かれるケースもあります。

これは、利用を重ねることでファクタリング会社側から「一定の信頼が置ける利用者だ」と判断される可能性があるためです。

特に2者間ファクタリングの場合は、たとえ売掛先から入金があったとしても、利用者側がファクタリング会社に代金を振り込まないというリスクが一定起こりえます。

しかし、過去にきちんと代金を振り込んでくれた利用者ならば、ファクタリング会社から見ると完全新規の利用者よりも信頼できるのです。

そのため、利用実績に基づく信頼のぶん、手数料率を前回よりも安くしてもらえる場合があるということです。

ファクタリングのメリット

ファクタリングは手数料がかかるものの、非常に便利なサービスです。

資金調達の手段にはいくつか種類がありますが、ファクタリングならではのメリットは3つ挙げられます。

メリット①最短即日で資金を調達できる

即日対応可能なファクタリング会社を利用すれば、最短でその日のうちに資金を調達できます。

これは、ほかの資金調達方法と比較しても大きなメリットといえます。

たとえば、融資ならば申し込みから審査完了まで最短でも1週間、長くて3か月程度を要するのが一般的です。

また、ビジネスローンは即日対応可能な場合もあるものの、銀行や信販会社であれば3~5営業日程度の日数がかかります。

ファクタリングであればすぐに資金調達できるので、急ぎでまとまった現金が必要になった場合でも事業者の助けとなってくれます。

メリット②審査に比較的通過しやすい

ファクタリングを利用するには審査を受ける必要がありますが、ファクタリングの審査基準は比較的柔軟な傾向にあります。

これには、ファクタリングが売掛金の売買契約であることが関係しています。

ファクタリング会社にとって、重要なのは“期日を迎えたら売掛金がきちんと入金されるのか”であり、それは利用者ではなく売掛先の信用力で判断されるためです。

一定の信用力が担保できる売掛金を売却するのであれば、銀行融資を断られた事業者であっても、ファクタリングの審査に通過できる可能性は十分にあります。

メリット③貸倒れリスク がない

通常、支払期日よりも前に売掛先が倒産すると、売掛金を支払ってもらえない、いわゆる“貸倒れ”が発生します。

しかし、売掛金をファクタリング会社に売却していれば、この貸倒れリスクはファクタリング会社が負うことになります。

ファクタリングを利用すれば、自社にとって資金繰りを悪化させるリスクを最小限に抑えられるということです。

ただし、トラブルが起きる可能性の高い売掛先の売掛金は、ファクタリングの審査に通過できない、あるいは買い取ってもらえても手数料率が割高に設定される可能性があります。

そのため、貸倒れリスクの回避を主目的にファクタリングを利用するのは、現実的ではありません。

ファクタリングのデメリット

ファクタリングには、手数料をはじめとするデメリットも存在します。

メリットと照らし合わせたうえで利用をご検討ください。

デメリット①手数料がかかる

ファクタリングを利用するのであれば、手数料が必ず発生します。

支払期日まで待てば満額が手に入る代金から、多少なりとも手数料が引かれるので、本来手にできるはずだった金額よりも少ない額となってしまうということです。

ファクタリングの利用を検討しているのであれば、「手数料を支払ってでも、早急に資金調達する必要があるのか」をよく考えましょう。

デメリット②売掛金の範囲内でしか利用できない

ファクタリングは売掛金を売却するサービスですので、当然、売掛金の金額内でしか資金を調達することができません。

さらに前述の通り、そこから手数料が引かれるので、調達できるのは売掛金よりも低い額となります。

デメリット③契約内容によっては売掛先に知られる

3者間ファクタリングを利用する場合は、売掛先からの承諾が必要なので、ファクタリングを利用するという事実が売掛先に知られることとなります。

場合によっては、売掛先に「ファクタリングを利用するということは、資金繰りに悩んでいて、経営状況が悪化しているのか」と疑念を抱かれる可能性もあります。

もちろん、すべての売掛先がそのように考えるとは限りませんが、そういった可能性があることは念頭に置いておくとよいでしょう。

手数料を安く抑えて、ファクタリングを賢く利用しよう

今回は、手数料の安いおすすめのファクタリング会社を紹介するとともに、手数料を抑えるためのポイントを解説いたしました。

ファクタリングの手数料率の相場は、2者間で8%~18%、3者間で2%~9%です。

売却する売掛金の条件などによって、手数料率を安く抑えられる可能性が高まります。

また、複数のファクタリング会社に相見積もりをとって、最も手数料率の低い業者を選ぶのもおすすめです。

相見積もりをとる際は、資金調達ニュース.comが掲載しているおすすめファクタリング会社の情報をぜひご参考ください。

ファクタリングに関するよくある質問

Q.ファクタリングの審査に通らない理由はなんですか?

ファクタリングの審査は売掛先の信用力が重視されるため、売掛先が個人である場合や設立して間もない法人の場合、審査に通りにくくなる傾向があります。

また、支払期日が遠い売掛金や二重譲渡の疑いがある売掛金も同様に審査に通りにくいです。

共通してファクタリング会社にとって未回収のリスクが高まる売掛金の場合、審査に通りにくくなります。

Q.ファクタリングの入金スピードはどれぐらいですか?

ファクタリング会社によっては最短即日で入金してくれる会社も存在します。

最短即日で入金対応可能なファクタリング会社については下記を参考にしてください。

参考:即日での入金に対応しているファクタリング会社29選

Q.即日で入金してもらうにはどうしたらいいですか?

提出書類に不備がないよう、提出が必須となる書類に関しては余裕を持って準備しておくことが大切です。

また午前中に申し込みが完了すれば、ファクタリング会社の入金対応が銀行の営業時間内となりやすく即日に着金する可能性が高くなります。

Q.ファクタリング利用中に他社を利用することはできますか?

可能です。

ただし他社利用中の売掛金を売却することは出来ませんので、既に利用している売掛金とは別の売掛金が売却の対象となります。

Q.土日や祝日でも対応してくれるファクタリング会社ありますか?

土日・祝日問わず利用できるファクタリング会社も存在します。

土日・祝日でも利用可能なファクタリング会社については下記を参考にしてください。

参考:土日・祝日でも対応しているファクタリング会社16選