ファクタリングで手数料が発生する理由

ファクタリングは、売掛債権と同じ金額を現金化できるわけではありません。

売掛債権額から、一定の手数料を差し引かれた金額を受け取るものです。

そもそも、ファクタリングの利用には一定の審査があるので、貸倒リスクが高い売掛債権は買い取ってもらえません。

まだ回収できていない売掛債権を買い取るため、審査をクリアしているとはいえ、ファクタリング会社は未回収のリスクを抱えることになります。

無事に売掛債権額を回収できれば何も問題ありませんが、売掛先の倒産や行方不明などで回収できなければ、ファクタリング会社の損害は計り知れません。

そのため、手数料はこのようなリスクに対する保険料を含んだ、ファクタリング会社側の利益と考えるとわかりやすいでしょう。

ファクタリングにかかる手数料率の相場【契約方法別】

ファクタリングには、2者間ファクタリングと3者間ファクタリングの2種類があり、手数料率の相場もそれぞれ異なります。

以下で、契約方法別に、手数料率の相場を紹介します。

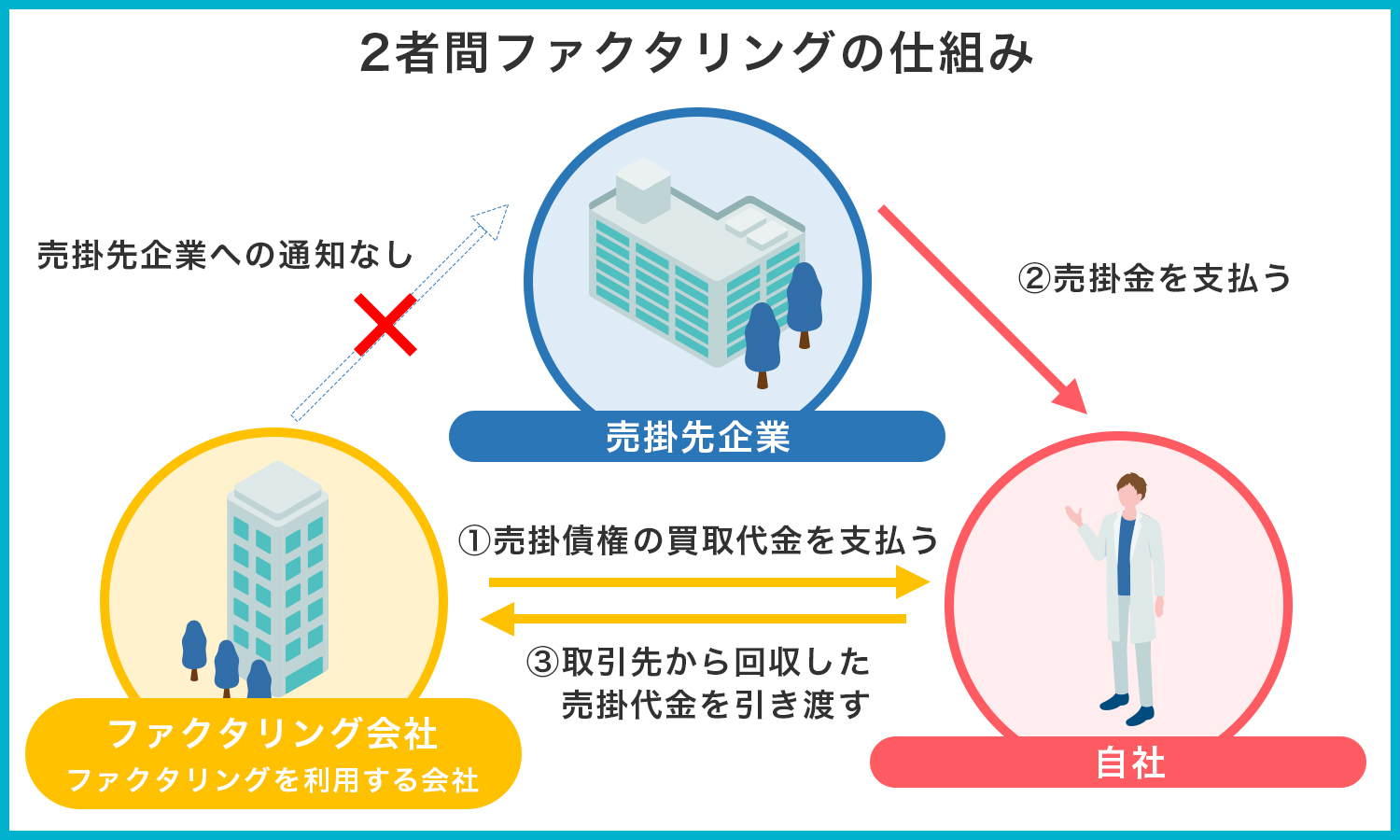

2者間ファクタリングの場合

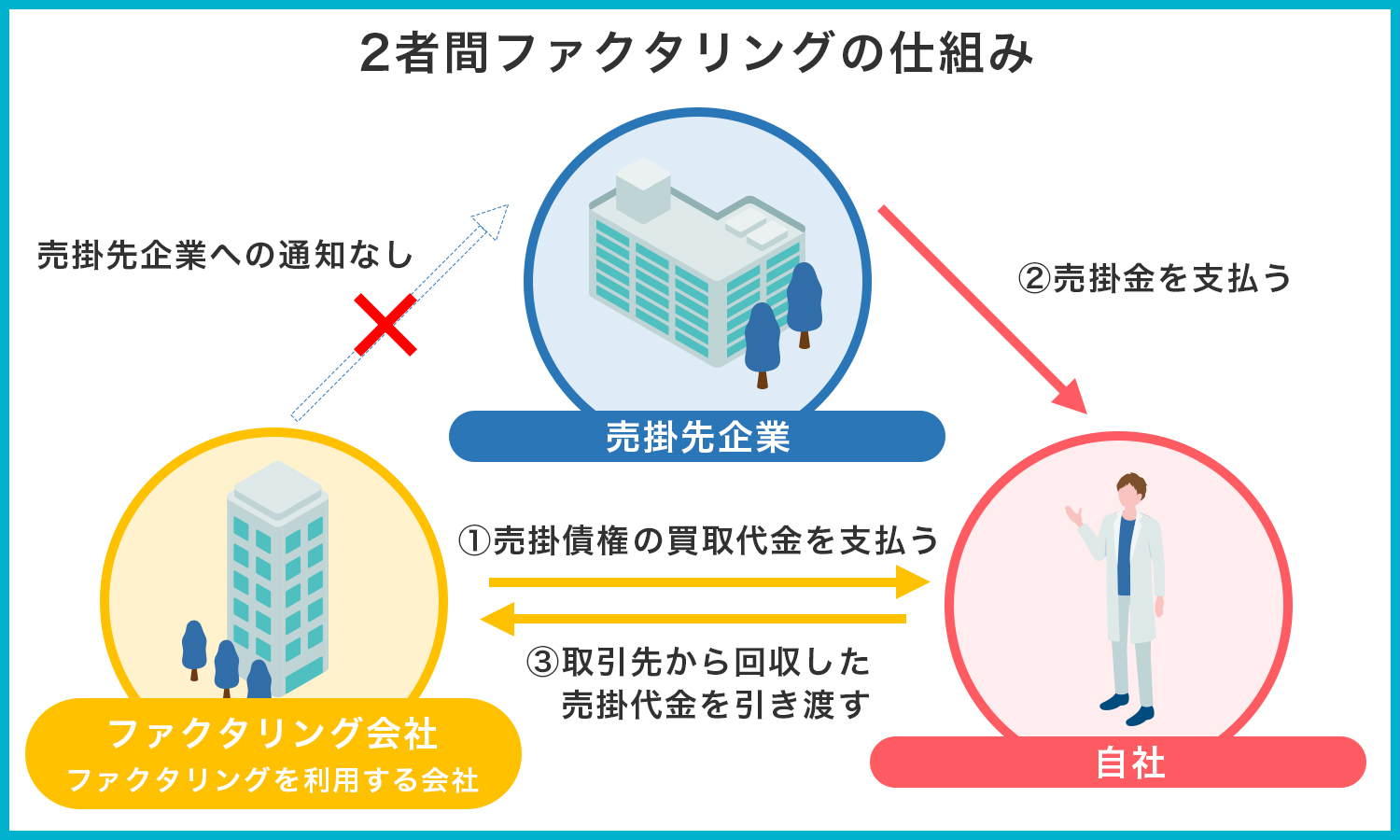

利用者とファクタリング会社間のみで、契約を締結する取引を2者間ファクタリングといいます。

手数料率の相場は、現金化する売掛債権の8~18%とされています。

2者間ファクタリングは、利用者が売掛債権を直接ファクタリング会社へ売却して、その代金を得る方法です。

ファクタリング会社は、売掛先の信用調査を行い、問題ないと判断したら契約を締結します。

そのうえで、売掛債権を買い取り、手数料を差し引いた金額を利用者に支払います。

その後、売掛先から支払われた売掛金全額を、利用者がファクタリング会社へ支払う、というのが一連の流れです。

このように、売掛先を介さないやり取りとなるため、売掛債権を譲渡した事実を売掛先に知られることはありません。

3者間ファクタリングで起こり得る、売掛先との関係性の悪化も避けられます。

今後の取引への影響を避けたい方には、こちらの方法がおすすめです。

その反面、ファクタリング会社は、利用者が本当に売掛先に債権を有しているか確認できないままやり取りを進めなければなりません。

そもそも債権が存在していない架空請求の可能性もあれば、二重譲渡が発生しているリスクもあるので、後述する3者間ファクタリングよりも手数料が高くなっています。

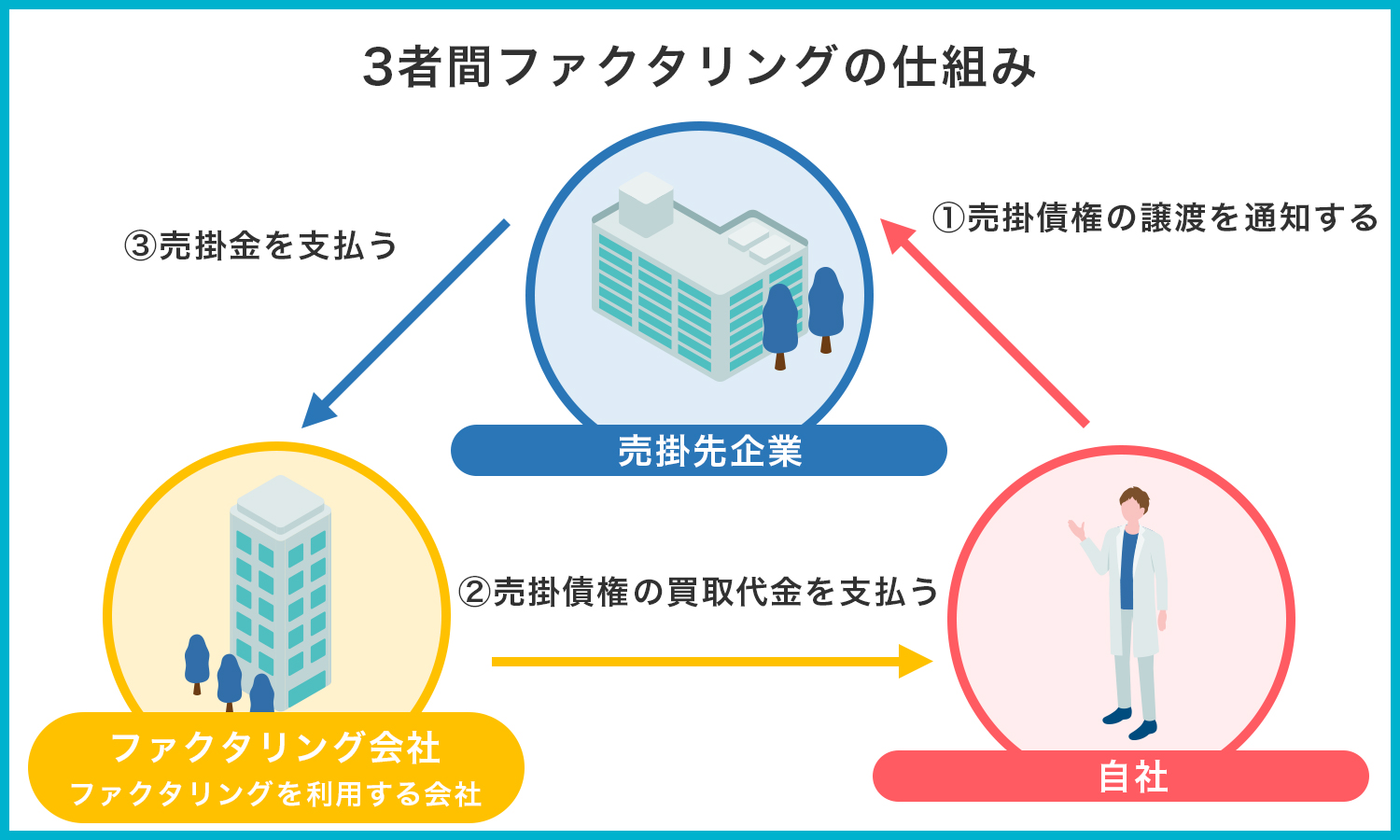

3者間ファクタリングの場合

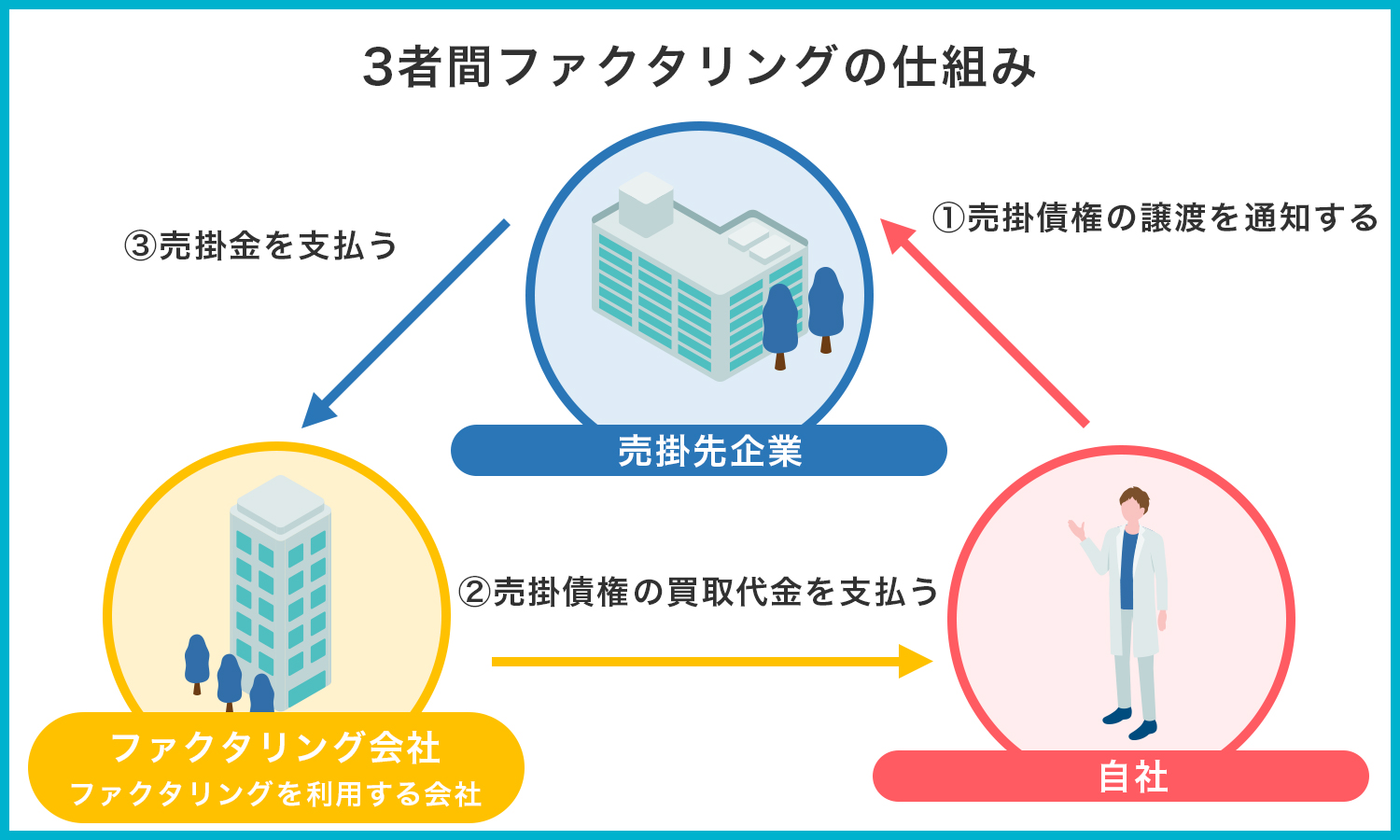

3者間ファクタリングでは、利用者とファクタリング会社にくわえて、売掛先の3者で取引を行います。

手数料率の相場は2~9%と、2者間ファクタリングよりも低いです。

大きな特徴は、売掛債権の売却を売掛先に周知する点です。

売掛債権額は利用者を通さず、売掛先からファクタリング会社へ直接支払われます。

債権の存在有無を確認できて、貸倒リスクが低くなるので、手数料率が低く設定されているわけです。

利用者にとっては、売掛債権を売却する事実が、売掛先に知られてしまうというデメリットはあるものの、売掛債権を管理・回収する手間が省けるというメリットもあります。

手数料率を低く抑えたいのであれば、3者間ファクタリングを検討してみてはいかがでしょうか

>>> ファクタリングの利用は取引先に通知される?

ファクタリングの手数料を左右する要素

ファクタリングの手数料は、以下で紹介する3つの要素で決められます。

ここからは、手数料に影響する3つの要素を詳しく紹介します。

要素➀売掛先の信用度

ファクタリングを活用する際には、売掛先の与信調査が行われます。この与信調査の結果が、手数料の高低を大きく左右します。

ファクタリングは、売掛債権が回収できてこそ成り立つサービスです。

ファクタリング会社が利用者に代わって、未回収のリスクを背負うわけですから、誰でも利用できるわけではありません。

与信調査によって、売掛先の信頼性が低いと判断されると、そもそも利用できない、あるいは手数料率が高めに設定されます。

逆に言えば、信頼性が高いと未回収のリスクが低くなるので、手数料率は安くなります。一定の信用度が担保される売掛先としては、大手企業や上場企業などがその例です。

手数料率を抑えたい場合は、信用度の高い売掛先の売掛債権を選びましょう。

要素②売掛債権の金額

売掛債権額が大きいほど、手数料率は逆に低くなります。

なぜなら、ファクタリング会社にとって、1件で回収できる売掛債権の金額が大きいほど魅力的な案件であるからです。

売掛債権額が大きいと、ファクタリング会社の利益が出やすくなるので、競合する他社に取られないようにするために、手数料率を低くする傾向にあります。

なお、売掛債権額が高額であったとしても、売掛先の信頼度が低い場合は、未回収のリスクが高まるため、手数料率が高くなる可能性がある点には留意しましょう。

あくまでも、売掛先の信用度が担保されている売掛債権であることを前提として、売掛債権額の大きなものがよいということです。

要素③利用回数(利用者の信用度)

売掛先だけでなく、利用者の信用度も手数料の高低に大きく関わります。

これは主に、2者間ファクタリングで売掛債権を売却する際に関係する要素です。

ファクタリング会社にとって、売掛先を確認できない2者間ファクタリングにおいては、売掛債権を回収できるかどうかの判断がとても大切です。

その判断材料として、過去のファクタリングの利用回数が挙げられます。

事業者が初回利用ではない場合、売掛金を過去に回収できているという実績をもっていることになります。

つまり、過去に架空債権の譲渡や二重譲渡などの違反をしていないことが認められるので、ファクタリング会社からの信用度が高くなるのです。

初回利用では、手数料率が高くなるのは避けられないかもしれませんが、2回目以降の利用であれば、そのときに利用したファクタリング会社に相談してみてください。

>>> ファクタリングで売掛金の二重譲渡が罪になる理由とは?

ファクタリングの利用にかかる費用の内訳

ひと口にファクタリングとは言っても、利用にあたってはさまざまな費用が必要です。

基本的な内訳を以下にまとめました。

【ファクタリングで必要な費用の内訳】

- 基本手数料:売掛債権から買取金額を引いた額

- 債権譲渡登記費用:売掛債権の買取を証明する手続きの費用

- 振込手数料:売掛債権の買取金額を口座に振り込む際の費用

- 印紙代:契約締結の際に契約書に貼る印紙代

- 事務手数料:審査の手数料や登記簿謄本の請求費用など

ファクタリング会社を選ぶ際は相見積もりをとり、何にかかっている費用なのかを確認したうえで、相場に合った会社を選びましょう。

参照:東京法務局|債権譲渡登記

ファクタリングの利用にかかる手数料に消費税は発生するのか

結論、ファクタリングの手数料に消費税は発生しません。

これは、ファクタリングによる売掛債権の譲渡が、「有価証券等の譲渡」に該当するためです。

さらに、「有価証券等の譲渡」は国税庁のホームページにも記載されている通り、「非課税となる取引」に分類されます。

ファクタリング取引には、消費税がかからないということです。

このように、国税庁のホームページを見ていただければ、ファクタリングの手数料や取引には、消費税が発生しないということが判断できます。

>>> ファクタリングに消費税はかからない?その理由を解説

参照元:国税庁「消費税のしくみ」

参照元:国税庁「非課税となる取引」

ファクタリングで実際に現金化される金額の計算方法

ファクタリングを利用して、現金化される金額は、計算式を用いて導き出すこともできます。

その計算式は「売掛債権額-(売掛債権額×手数料率)-諸費用=現金化される金額」です。

たとえば、売掛債権額が200万円、手数料率10%、諸費用が10万円だった場合、計算式は以下のようになります。

「200万円-(200万円×10%)-10万円」つまり、実際に現金化されるのは170万円ということです。

ファクタリングは、本来の入金期日を待たずに現金を受け取れるという利点があるものの、売掛債権額から手数料が差し引かれるので、受け取れる金額は少なくなります。

そのため、繰り返し利用していると、長期的な資金繰りに影響が出る可能性があります。

ファクタリングの利用では、できるだけ回数を少なく抑えて、売掛債権を早期回収できるように取引する企業を見分けるなど、資金繰りで困難に陥らないための工夫も必要です。

ファクタリングで発生する手数料の勘定科目は?

ファクタリングは、契約方法によって手数料だけでなく会計処理にも違いがあります。

まずは、200万円の売掛債権を5%の手数料率で売却した場合の勘定科目を、契約方法ごとに、以下の表に仕訳してまとめました。

【2者間ファクタリングの勘定科目】

|

借方科目

|

借方金額

|

貸方科目

|

貸方金額

|

|

ファクタリングの契約時(債権譲渡時)

|

|

未収入金

|

200万円

|

売掛金

|

200万円

|

|

ファクタリング会社から譲渡代金の入金を確認したとき

|

|

現金及び預金

売上債権売却損

|

190万円

10万円

|

未収入金

|

200万円

|

|

売掛先から売掛金の入金を受けたとき

|

|

現金及び預金

|

200万円

|

預り金

|

200万円

|

|

ファクタリング会社への支払い

|

|

預り金

|

200万円

|

現金及び預金

|

200万円

|

【3者間ファクタリングの勘定科目】

|

借方科目

|

借方金額

|

貸方科目

|

貸方金額

|

|

ファクタリングの契約時(債権譲渡時)

|

|

未収入金

|

200万円

|

売掛金

|

200万円

|

|

ファクタリング会社から譲渡代金の入金を確認したとき

|

|

現金預金

売上債権売却損

|

190万円

10万円

|

未収入金

|

200万円

|

2者間ファクタリングでは、契約から支払いまでに4つのステップがあるので、会計処理においても4段階の仕訳が必要です。

一方、3者間ファクタリングの場合は、売掛先からの売掛債権額の入金は、ファクタリング会社が直接受けるので、仕訳は2段階になります。

ファクタリングの手数料を抑えるコツ

最後に、ファクタリングにかかる手数料を抑えたい方に向けて、7つのコツを紹介します。

コツ①3者間ファクタリングを選ぶ

ファクタリングで発生する手数料を抑えたいのであれば、3者間ファクタリングを選ぶべきです。

2者間ファクタリングの8~18%と比べて、手数料率の相場が2~9%と大幅に低いからです。

なお、3者間ファクタリングを利用する場合は、売掛先へ通知する必要があるため、資金調達のスピードは2者間ファクタリングよりも遅くなります。

資金調達のタイミングや、売掛先への通知による今後の取引への影響なども考慮しながら、最終的に判断してください。

コツ②キャンペーンを利用する

ファクタリング会社が実施しているキャンペーンを利用するのも、手数料を抑える方法の一つです。

ひと月限定や、初回利用限定など、キャンペーンの条件はファクタリング会社によって異なります。

キャンペーンを利用すれば、手数料を抑えられることがあるので、利用条件に合うのであれば、ぜひ利用を検討したいところです。

コツ③複数のファクタリング会社で相見積もりをとる

ファクタリング会社は世の中に数多く存在しますが、それぞれの会社で手数料率や審査が異なります。

なかには、売掛債権額の下限を設けている会社もあります。

そのため、利用に際しては、必ず複数の会社に見積もりをとってください。

複数の会社から見積もりをとれば、手数料率の低いファクタリング会社を選ぶことができます。

なお、手数料率が低かったとしても、諸費用が割高になっているケースもあるので、手数料率だけを確認するのではなく、最終的に受け取れる金額を確認しましょう。

コツ④事業者の利用実績を重ねる

ファクタリングの手数料率は、利用回数が多いほうが下がりやすいです。

2回、3回と利用している場合は、何度も審査に通過しているということなので、事業者の信用度が高いと判断されるためです。

利用回数を重ねる際は、できるだけ同じファクタリング会社に依頼すると良いでしょう。

以前利用した会社であれば、審査に必要な情報がすでに収集できているうえ、一定の信頼関係もあるので、手数料率も低く抑えられる効果が期待できます。

コツ⑤売掛先の信用度を示す

売掛先、つまり取引先の信用度も、手数料率を抑えるのに役立ちます。

手数料率を少しでも抑えたいときには、売掛先が信用できるということを示せるような書類を用意しましょう。

たとえば、過去の請求書や入金履歴など、これまでの取引実績に関する書類が望ましいです。

売掛先の信用度が認められると、売掛債権額を回収できる売掛先だと判断されることになるので、手数料率を低く提示してもらえます。

コツ⑥期日までの期間が短い売掛債権を売却する

支払期日までの期間が短い売掛債権は、未回収リスクが低いので手数料率が低く設定されやすいです。

支払期日が長い売掛債権の場合、入金までの期間に売掛先が倒産しないとも言い切れないので、逆に手数料率は高く設定されます。

もし、売掛先が倒産すると、ファクタリング会社としては売掛債権を回収できなくなってしまうためです。

手数料率を低く抑えたいのであれば、なるべく支払期日までの期間が短い売掛債権を選ぶのがポイントです。

>>> ファクタリングにおける支払いサイトとは?支払いサイトと手数料の関係

コツ⑦売掛債権額が大きい売掛債権を売却する

ファクタリング会社の利益は、売掛債権を買い取る際の手数料です。

手数料額が大きいほど利益も多くなるので、手数料率はできるだけ高く設定したいのがファクタリング会社の心情です。

しかし、売掛債権額が高額な場合、手数料率が低くても手数料額は多くなるので、手数料率を下げてもらいやすくなります。

複数の売掛債権をファクタリングに利用しようとお考えの場合は、金額が大きいものを選んで手数料率を抑えましょう。

ファクタリングの手数料率は相場に幅があり、さまざまな要素で数値が決まる

いかがでしたでしょうか?

ファクタリングの手数料率の相場は、契約形態によって異なります。

2者間ファクタリングは利用者とファクタリング会社のやり取りで、相場は8~18%です。

一方、3者間ファクタリングは、利用者とファクタリング会社、さらに売掛先とのやり取りになり、相場は2~9%と比較的低くなっています。

手数料は、売掛先の信頼度や売掛債権額の大きさなどによって左右されます。

少しでも手数料率を抑えるために、ご自身や売掛先の信用度担保に努めましょう。

資金調達ニュース.comでは、ファクタリングに関する情報をまとめています。

優良企業も紹介しているので、ファクタリングのご利用を検討されている方はぜひ参考にしてみてください。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。

大阪市内の税理士法人に所属。中小企業から100億円超の企業まで様々な規模の法人顧問を担当。法人税務のみならず、M&Aや国際税務、相続案件も数多く手がけている。

また相続コラムを始めとする記事執筆や監修、納税協会や各種業界団体主催のセミナー講師としても幅広く活動中。

【資格】

【日本税理士会連合会】登録番号:132133