当サイト資金調達ニュース.comは、金融専門用語の解説や、事業者様の資金繰りに関するお悩み解決をサポートすることを目的に、運営を行っています。当サイト内での情報提供にあたっては、法務省や国税庁等の公的サイトや、各金融事業者が公式に発表している内容に準じて作成したコンテンツを使用しています。

一括ファクタリングとは?立場ごとに得られるメリットも解説

一括ファクタリングは、ファクタリングの一種ですが、利用目的や仕組みが異なるため、一般的なファクタリングとは違うサービスです。

それゆえに、享受できるメリットも変わってくると理解しておく必要があります。

本記事では、一括ファクタリングの概要を、立場によって得られるメリットとともに解説します。

サービスの内容を把握したうえで、決済の合理化を図りたい方は、ぜひ参考になさってください。

おすすめのファクタリング会社

目次

ファクタリングの概要

一括ファクタリングを詳しく解説する前に、一般的なファクタリングの内容をおさらいしておきましょう。

ファクタリングとは、商取引で発生した売掛金を、本来の支払期日よりも先に現金化するサービスです。

いくつかの種類があるものの、記事中では、事業者が保有する売掛金をファクタリング会社に売却する「買取型」を、一般的なファクタリングとして紹介します。

ファクタリングは、契約形態によって2種類に分けられます。

サービスを受ける事業者と、ファクタリング会社のみで取引する「2者間ファクタリング」と、そこに売掛先も関与する「3者間ファクタリング」です。

どちらの形態でも、事業者が売掛金の支払期日よりも先に代金を受け取り、資金調達することを目的に利用します。

3者間ファクタリングでは、その仕組みの都合上、売掛先への通知が必須です。

一方、2者間ファクタリングではその必要がないため、事業者が望めば、売掛先に知られることなく利用することができます。

一括ファクタリングとは

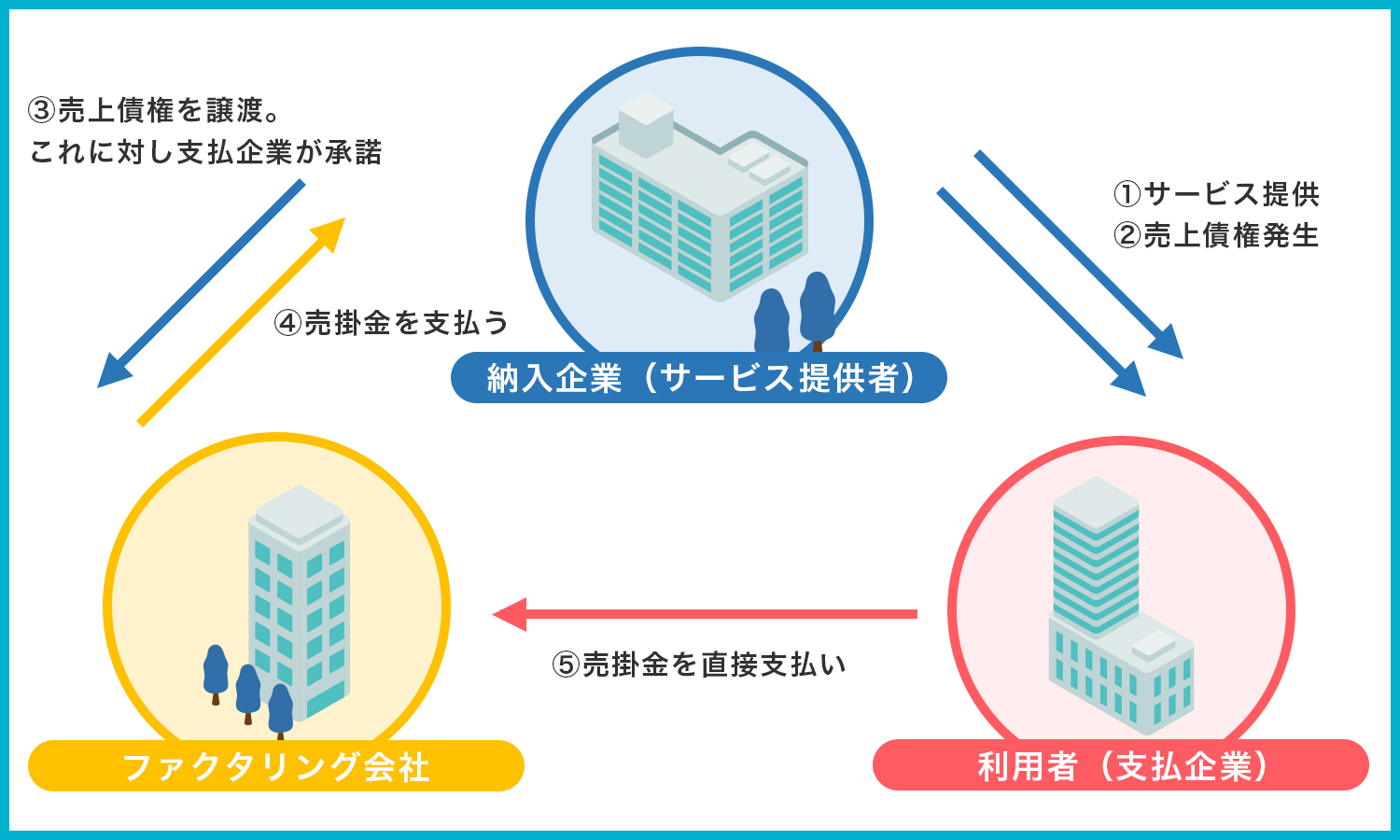

一括ファクタリングとは、納入企業(事業者)と支払企業(売掛先)、そして金融機関の3者間で契約を結び、売掛債権の代金の決済を一括で行うサービスのことです。

金融機関は、メガバンクや地方銀行などを指し、買取型のファクタリング会社に相当します。

一括ファクタリングを、「手形取引」の代わりに利用する企業が増加傾向にあります。

利用によって、売掛債権の代金の支払い手続きを合理化できるためです。

なお、手形取引は、一定の期日に額面上の金額の支払いを約束した、証書によって決済する手段で、受取手形を決済手段として用います。

大きな特徴は、一般的なファクタリングでは、納入企業(事業者)が利用を決定するのに対し、一括ファクタリングでは、支払企業(売掛先)が利用を決める点にあります。

つまり、一括ファクタリングで主体になるのは、支払企業なので、2者間ファクタリングのように、納入企業の希望だけでは取引を実施できないわけです。

受取手形を本来の支払期日よりも前に現金化できる点は、先述した一般的なファクタリングと同じです。

一括ファクタリングは、3者間ファクタリングに似ている部分もあり、取引の流れについては比較を交えて後述しますので、そちらをご確認ください。

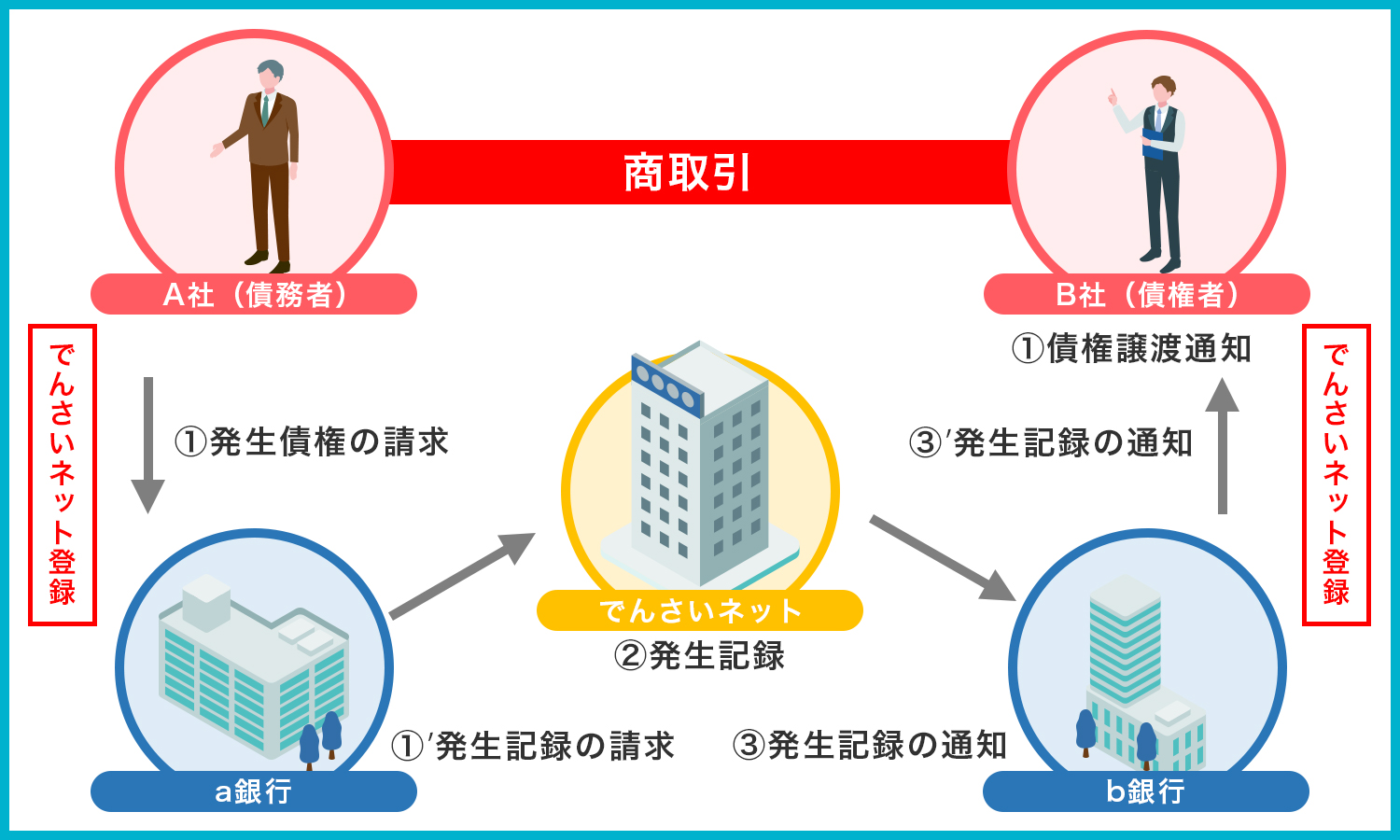

でんさいとの違い

一括ファクタリング以外の決済手段として、「でんさい」も挙げられます。

でんさいとは、通称「でんさいネット」ともよばれる、株式会社全銀電子債権ネットワークが取り扱う、電子記録債権のことです。

売掛金や手形の電子化によって、債権の存在・帰属を可視化できるようになり、オンライン上で取引を完結することができます。

それにより、従来の売掛金や手形にあった、二重譲渡や紛失・盗難などのリスクがなく、印紙税もかからないので、コスト面での問題の解消にもつながります。

ただし利用に際しては、納入企業と支払企業の双方が、「でんさいネット」に登録していなければなりません。

一括ファクタリングとでんさいの利用目的において、支払企業が売掛債権の代金の支払い手続きを効率化し、リスク面とコスト面の負担を減らすことは共通しています。

異なるのは、前者は複数の取引を一括で処理すること、後者は紙の取引をなくしてデジタル化することを目的としている点です。

また、一括ファクタリングには償還請求権がないため、支払企業から売掛債権を回収できない状況になっても、納入企業が売掛債権相当額を負担する必要はありません。

逆にでんさいは、売掛金や手形を電子化したものなので譲渡可能であるゆえに、償還請求権があり、譲渡後に支払企業が返済不能になった場合は、納入企業に弁済義務が発生します。

関連記事:ファクタリングにおける償還請求権の意味とその影響を解説

一括ファクタリングの流れ

前述の通り、一括ファクタリングでは、納入企業と支払企業、そして金融機関の3者間で契約を締結します。

次の流れで、取引は進んでいきます。

【一括ファクタリングの流れ】

- 支払企業が一括ファクタリングを申し込み、審査を受ける

- 審査に通過すれば、納入企業と支払企業、金融機関の3者間で契約する

- 納入企業が支払企業に対して、掛取引で商品・サービスを提供する

- 納入企業が支払企業に代金を請求し、売掛債権が発生する

- 支払企業が金融機関に買掛金のデータを送信する

- 金融機関が送られたデータに基づいて、納入企業に通知する

- 納入企業が金融機関に売掛債権を譲渡する

- 支払企業が一括ファクタリングでの売掛債権の譲渡を承諾する

- 金融機関は売掛債権から手数料を差し引いた金額を、納入企業に支払う

- 支払期日がきたら、支払企業が金融機関に全額送金する

一括ファクタリングにおいては、金融機関が売掛債権の回収業務をまとめて行うため、決済手続きの効率化が図れるというわけです。

また、金融機関から代金が支払われる際に、納入企業は自社の状況に応じて、2種類の受取方法から選択することが可能です。

支払期日通りに代金を受け取る場合、受取手形から手数料を差し引いた金額を受け取ります。

支払期日よりも先に受け取りたいときは、上記の金額から期日までの割引料が、さらに差し引かれます。

なお、手数料および割引料は利用する金融機関や、支払企業の信用力などによって異なるので、事前に確認しておきましょう。

関連記事:ファクタリングにかかる手数料率の相場はどのくらい?

一括ファクタリングのメリット【納入企業側】

一括ファクタリングの利用を決定するのは、あくまでも支払企業です。

そのため、「納入企業は損しないのか?」と疑問を持たれる方もいらっしゃるかもしれませんが、実は納入企業にも多くのメリットがあります。

【納入企業が得られる4つのメリット】

ここでは、納入企業が得られる4つのメリットを解説します。

メリット①手形管理の負担を軽減できる

一括ファクタリングには手形管理がなく、現物管理の負担を減らすことができます。

手形取引では、安全な取引のために定期的な信用調査や、回収から決済までの一貫した履歴管理を行う必要があります。

手形で支払いを受けた場合、決済までは手形を適切に管理し、紛失・盗難にも気をつけなければなりません。

さらに、手形を現金化する際は、支払期日を含めて3営業日以内に、金融機関へ足を運ばなければならず、かなり手間がかかります。

一括ファクタリングであれば、金融機関が信用調査のみならず、手形などの売掛債権の支払い手続きに関する業務をすべて請け負ってくれます。

手形取引とは異なり、現金化する際も金融機関にわざわざ赴く必要はありません。

そのため、納入企業は手形管理に多くの労力をかけずに済み、ほかの業務に集中できるというわけです。

関連記事:ファクタリングと手形割引の違いを徹底解説

メリット②回収サイトを短縮できる

一括ファクタリングを利用すると、回収サイトの短縮にもつながります。

回収サイトとは、商品・サービスの提供後、その代金が支払われるまでの期間のことです。

この期間が短いほど、出ていくお金よりも入ってくるお金が多い状態をつくれて、資金繰りが円滑に進みます。

反対に、回収サイトが長くなるほど、納入企業が支払企業の代金を立て替えておく期間も長くなるため、状況次第では資金繰りが悪化するかもしれません。

一括ファクタリングなら、売掛債権を本来の支払期日よりも前に現金化できるので、回収サイトを短縮して、資金繰りを改善できます。

関連記事:ファクタリングにおける支払いサイトとは?支払いサイトと手数料の関係

メリット③早期の資金調達が実現する

納入企業のタイミングで、早期に資金調達できるのも、一括ファクタリングのメリットです。

3者間ファクタリングでは、事業者が売掛金の買取を申し込んだあと、売掛先への通知と審査・契約を経て、売掛金から手数料を差し引いた金額を受け取ることができます。

必要書類の準備に手間取ったり、審査に時間がかかったりすれば、その分資金調達にも時間を要するのは避けられません。

その点、一括ファクタリングでは、売掛債権の発生前に、審査と3者間での契約がすでに完了しており、売掛債権の支払い手続きは比較的スムーズに進みます。

また、先述した通り、納入企業は自社の状況に合わせて、本来の支払期日より前に代金を受け取ることも可能です。

関連記事:即日での入金に対応しているファクタリング会社29選

メリット④バランスシートを改善できる

一括ファクタリングでは、バランスシート(貸借対照表)の改善も期待できます。

融資によって資金調達すると、バランスシート上の負債が増加し、状況次第では、経営の安定性を欠いていると判断されかねません。

そうなると、追加の融資を受けることが困難に陥り、資金繰りが苦しくなってしまいます。

対して、一括ファクタリングは融資ではないため、負債を増やすことなく、納入企業は資金の確保が叶ううえ、バランスシートの改善にもつながるというわけです。

バランスシートの状態が健全であれば、融資を良い条件で受けやすくなるので、資金調達においてプラスにはたらくことも見込めます。

関連記事:ファクタリングの仕訳方法|勘定科目や会計処理のやり方を解説

一括ファクタリングのメリット【支払企業側】

一括ファクタリングでは、利用を決めた支払企業に言うまでもなくメリットがあります。

これまで手形で決済していた支払企業においては、まず決済の合理化における効果が顕著です。

ここからは、3つのメリットを解説していきます。

メリット①手形を発行せずに済む

一括ファクタリングを利用すれば、支払企業は手形を発行する必要がなくなります。

そもそも手形を発行するには、金融機関の審査を受けたうえで、当座預金の口座を開設しなければなりません。

当座預金の口座の開設に関しては、過去の取引状況や決算書のほか、当座預金の必要性の有無、面接時の資料などをもって、総合的に判断されます。

さらに手形を発行する際は、規定に則って、支払い先の宛先・宛名や、金額を記入したうえで、収入印紙を貼りつけるといった、アナログな事務手続きが必要です。

手形取引を行う取引先が増加するほど、事務手続きの手間も増えることになります。

一括ファクタリングなら、ハードルの高い審査が不要で、面倒な事務手続きも金融機関に任せることが可能です。

手形を発行する事務手続きがなくなれば、その分のリソースをほかの業務に充てられます。

メリット②収入印紙を削減できる

収入印紙にかかるコストを抑えられるのも、支払企業が受けられる一括ファクタリングのメリットとして挙げられます。

手形を発行するときは、収入印紙が必要です。

収入印紙の金額は契約金額によって異なり、国税庁によると、税額は次のように定められています。

【収入印紙の金額】

|

記載された契約金額 |

税額 |

|

10万円未満のもの |

非課税 |

|

10万円以上100万円以下のもの |

200円 |

|

100万円を超え200万円以下のもの |

400円 |

|

200万円を超え300万円以下のもの |

600円 |

|

300万円を超え500万円以下のもの |

1,000円 |

|

500万円を超え1,000万円以下のもの |

2,000円 |

|

1,000万円を超え2,000万円以下のもの |

4,000円 |

|

2,000万円を超え3,000万円以下のもの |

6,000円 |

|

3,000万円を超え5,000万円以下のもの |

1万円 |

|

5,000万円を超え1億円以下のもの |

2万円 |

契約金額が大きくなるほど、収入印紙の金額も大きくなることがわかります。

一回あたりで考えれば、「収入印紙の負担はそれほど大きくないのでは」と感じる方もいらっしゃるかもしれません。

しかし、一つひとつの金額は小さくても、取引先が増えるほど総額は増加し、長期的に考えれば相当な負担額になってしまいます。

一括ファクタリングでは、そもそも収入印紙が必要ないので、支払企業のコスト削減を図るのに役立ちます。

メリット③信用力の向上につながる

一括ファクタリングの利用によって、支払企業の信用力を向上させることもできます。

信用力の高い企業であると金融機関に評価されなければ、審査に通らないためです。

金融機関は、売掛債権を回収できなくなるリスクを避けるために、支払企業の資金力や経営状況などを厳しく審査したうえで、契約するかを決定します。

つまり、審査に通った支払企業は、一定の基準をクリアしているということになるので、信用力が高い企業であると認められたことを、対外的に証明できるのです。

高い信用力を証明できれば、納入企業に安心感を与えられ、継続的な取引につながる可能性もあります。

一括ファクタリングを利用する際の注意点

一括ファクタリングは、納入企業と支払企業のどちらにも有益なサービスではあるものの、利用時には気をつけたい点も当然あります。

以下の表に、双方の立場からみた注意点をそれぞれまとめました。

【一括ファクタリング利用時に注意したい点】

|

納入企業側 |

支払企業側 |

|

・利用可否が支払企業次第である ・手数料を支払う必要がある |

・審査に通らなければ利用できない ・手形取引よりも支払期日が短くなる傾向にある ・信用力が低下すると利用できなくなる |

納入企業は、一括ファクタリングに単独では申し込めません。

一括ファクタリングの利用において主体になるのは、あくまでも支払企業であるうえ、3者間の合意が必要で、納入企業が希望しても利用できるわけではないためです。

一括ファクタリングをどうしても利用したいのであれば、納入企業が支払企業に仕組みやメリットを説明し、打診しましょう。

ただし、一括ファクタリングの審査を通過するかどうかは、主に支払企業の信用力で決まるので、申し込んだからといって、必ず利用できるとは限りません。

仮に、一括ファクタリングの利用が叶っても、金融機関から受け取れるのは、受取手形から手数料を差し引いた金額であり、この手数料は納入企業が負担することになります。

利益率が低い商品・サービスの場合は、利益を圧迫し、かえって資金繰りが悪化することも起こりえます。

一方、支払企業としては、金融機関の審査に通らなければ、一括ファクタリングを利用することは叶いません。

審査されるのは、支払企業の信用力や資金力、経営状況などとされていますが、金融機関によっても基準は異なります。

不安な場合は、利用を検討している金融機関に、事前に問い合わせることをおすすめします。

支払期日については、一括ファクタリングでは最長でも60日程度となるのが一般的です。

手形取引のときは、業種や取引先との関係性にもよるものの、最長120日程度まで設定することができるので、比較的ゆとりを持った支払いスケジュールを立てられたはずです。

そのため、手形取引から一括ファクタリングに切り替えたタイミングでは、支払期日の短縮をデメリットに感じてしまうかもしれません。

また、支払期日が短くなることで、切り替え時には資金繰りが悪化する可能性もあるため、ある程度の余裕を持っておくことが重要です。

関連記事:ファクタリングの支払期日や基本的な流れを解説

一括ファクタリングを利用して、決済の効率化を図りましょう

本記事では、一括ファクタリングの概要を、納入企業と支払企業のそれぞれが得られるメリットとともに解説しました。

一括ファクタリングは、納入企業と支払企業、金融機関の3者間で契約を締結し、売掛債権の代金の支払い手続きを効率化するサービスです。

企業側双方にメリットがあるものの、利用の主導権を握っているのは、あくまでも支払企業です。

一括ファクタリングの利用が難しいなら、買取型ファクタリングの検討をおすすめします。

資金調達ニュース.comでは、一括ファクタリングをはじめ、資金調達に関する情報を掲載しています。

優良なファクタリング会社も多数紹介しておりますので、資金調達先を迷われている方は、ぜひご覧ください。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。

この記事の執筆者:資金調達ニュース編集部

資金調達ニュースは経営者様の資金調達に関するお悩みを解決するために

「ファクタリング」などの資金調達に関する情報やノウハウを提供する

資金調達情報サイトです。

資金調達ニュース編集部ではこれまでに100本以上のハウツー記事をお届けしております。

資金調達でお悩みの経営者様のお役に立てますと幸いです。

保有資格:宅地建物取引士・日商簿記検定2級・ファイナンシャル・プランナー2級

ファクタリングの比較ランキング記事

運営者情報

おすすめのファクタリング会社

申請から入金まで

最短40分!

対面手続きは一切不要

-

スピード審査!最短10分で審査が完了

-

Webで完結!面倒な手続き・対面のやり取りは一切不要

-

登録費用・システム利用料は0円

- 手数料は業界最低水準の1.5%~

- 買取可能額は1万円~上限なし

-

株式会社JPSの口コミ・評判は?利用時の流れも解説

株式会社JPSは、東京に本社を置くファクタリング会社です。 申し込みから入金までは最短1時間で完了するため、同社のファクタリングサービスの利用を検討している事業者様もいらっしゃるのではないでしょうか。...

-

ペイトナーの審査時間は?土日利用は可能?ペイトナーの特徴を解説

ペイトナーは、審査のスピードに強みを持つファクタリング会社です。 資金調達を急ぐ事業者様のなかには、ペイトナーの利用を検討している方もいらっしゃるでしょう。 しかし、申し込みを決める前に、実際にどの程...

-

BIZパートナーの口コミ・評判は?必要書類や審査ポイントも解説

BIZパートナーは、スピード対応に強みを持つファクタリング会社です。 ファクタリングでの資金調達を検討する事業者様のなかには、同社を選択肢に挙げている方もいるのではないでしょうか。 安心して資金調達を...