当サイト資金調達ニュース.comは、金融専門用語の解説や、事業者様の資金繰りに関するお悩み解決をサポートすることを目的に、運営を行っています。当サイト内での情報提供にあたっては、法務省や国税庁等の公的サイトや、各金融事業者が公式に発表している内容に準じて作成したコンテンツを使用しています。

注文書ファクタリングとは?利用の流れやおすすめの会社7選をご紹介

ファクタリングを利用する際は、ファクタリング会社に対して請求書を提出します。

しかし、より早く資金を調達するため「請求書ではなく注文書を利用したい」とお考えの方も多いのではないでしょうか。

そこで本記事では、注文書を使って資金を調達する「注文書ファクタリング」の仕組みを解説したうえで、おすすめの会社7選を紹介します。

請求書が手元にない段階で、資金繰りにお困りの事業者様は、ぜひご覧ください。

おすすめのファクタリング会社

目次

ファクタリングの概要

ファクタリングとは、事業者が保有する売掛債権をファクタリング会社に買い取ってもらうことで、回収期日前に現金化できるサービスです。

あらゆる債権を早期に現金化したいという事業者のニーズは大きく、2020年には売掛債権利用の法整備が進みました。

また、政府が2026年までに手形取引を廃止する方針を発表したこともあり、ファクタリングサービスやそれを利用する事業者は拡大傾向にあります。

注文書ファクタリングとは

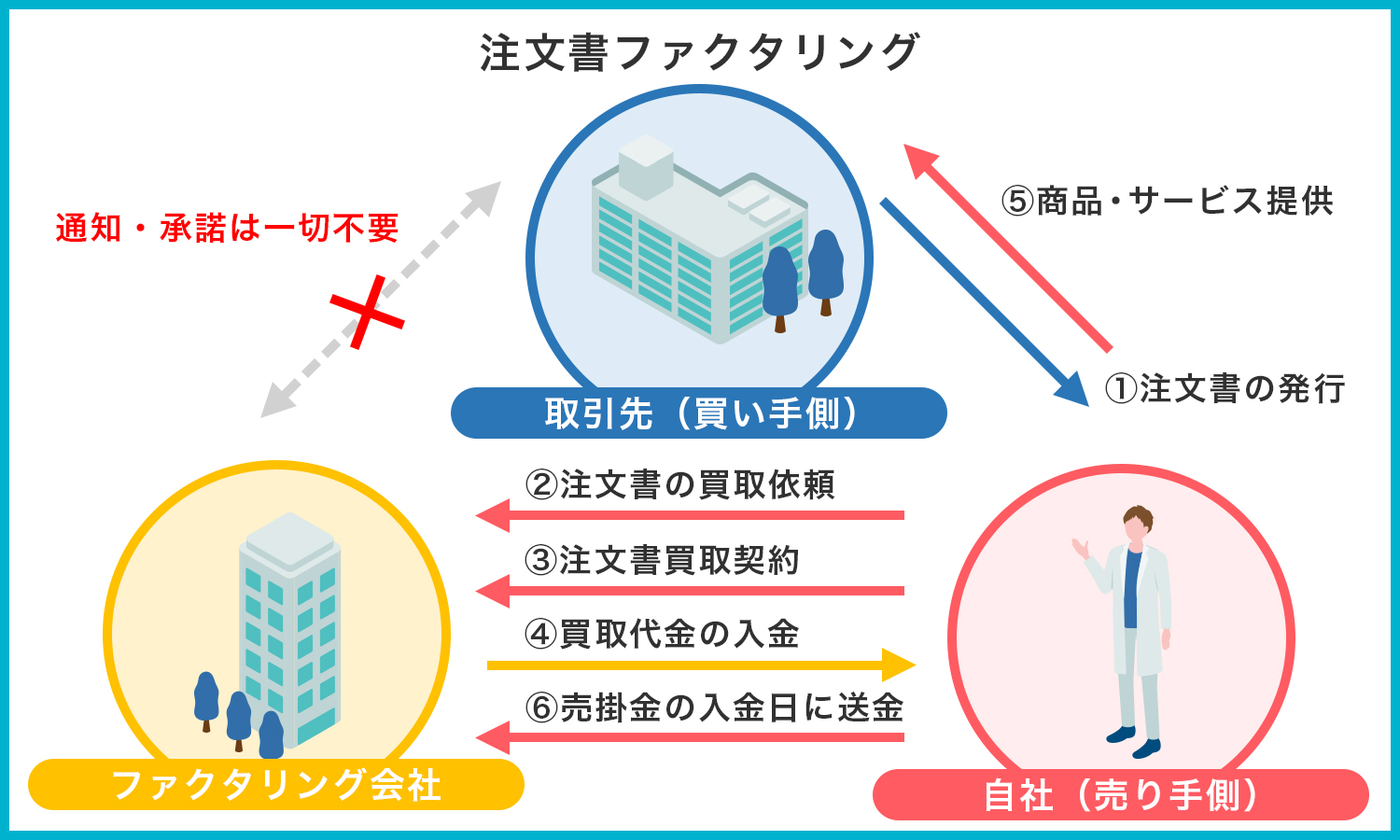

注文書ファクタリングとは、事業者がファクタリング会社に対して、売却する売掛債権の証拠として注文書や発注書を提出し、資金を調達する方法です。

納品後に発行される請求書に対し、注文書や発注書は、取引の最初の段階で発行されます。

そのため、ファクタリングサービスとして一般的である「請求書ファクタリング」とは異なり、注文書ファクタリングでは、納品前のタイミングでも資金調達が可能となります。

資金繰りに悩み、一刻も早く現金が必要という事業者にとって、注文書ファクタリングは役に立つサービスだといえるでしょう。

注文書ファクタリングと請求書ファクタリングの違い

注文書ファクタリングと請求書ファクタリングは、事業者が売掛債権を現金化する手段であるところは共通していますが、細かな点で違いが見られます。

ここからは、注文書ファクタリングと請求書ファクタリングで異なる箇所について、一つずつ解説します。

買取対象

それぞれの名前の通り、注文書ファクタリングでは注文書、請求書ファクタリングでは請求書を買取の対象としています。

注文書は、仕事の受注が確定した際に発行される書類です。

まれに納品後に発行される場合や、そもそも注文書が発行されない場合もありますが、仕事を受注した事実が確認できるものがあれば、注文書ファクタリングを利用できます。

一方、請求書は商品の納品後やサービスの提供後に発行される書類です。

仕事を始める前に受け取る注文書とは、発行されるタイミングが異なります。

手数料率

同じ金額の売掛債権を売却した際を比較すると、注文書ファクタリングのほうが、請求書ファクタリングよりも高い手数料率となります。

なぜなら、請求書よりも注文書を根拠として契約を結んだ場合のほうが、買取から入金までの期間が長く、ファクタリング会社の背負う未回収リスクが高くなるからです。

請求書ファクタリングの手数料率の相場は、2者間の場合が8%~18%、3者間の場合が2%~9%となっています。

注文書ファクタリングの手数料率は、基本的にそれを上回っていると意識しましょう。

資金調達できるタイミング

注文書ファクタリングと請求書ファクタリングは、それぞれ必要な書類が発行されたタイミングで利用できます。

注文書や発注書が発行されるのは、事業者が仕事を受注した時点で、請求書が発行されるのは納品後です。

ですから、ファクタリングの利用によって短縮できる、現金化までの期間にも差が生じます。

仮に施策期間が4か月、支払いサイトが1か月だとすると、請求書ファクタリングでは1か月、注文書ファクタリングでは5か月、現金化までの期間を短縮できます。

つまり、注文書ファクタリングのほうが、請求書ファクタリングより数か月早いタイミングで債権を売却できるため、より迅速な現金化が可能なのです。

売掛先への通知

注文書ファクタリングでは、多くの場合、事業者とファクタリング会社の2者間で取引を進めるため、売掛先に対してファクタリングを利用する旨を通知する必要はありません。

それに対して、請求書ファクタリングには、2者間ファクタリングのほかに売掛先も交えて取引を進める3者間ファクタリングが存在します。

この3者間ファクタリングでは、手数料率を抑えられる分、ファクタリング会社と売掛先が直接取引する必要があるため、あらかじめその旨を通知しなければなりません。

売掛先にファクタリングを利用している事実を知られたくない場合は、注文書ファクタリングまたは2者間での請求書ファクタリングが適しています。

注文書ファクタリングのメリット

ここからは、注文書ファクタリングのもつ2つのメリットを解説します。

メリット➀迅速な資金調達が叶う

繰り返しになりますが、注文書ファクタリングは、請求書を用いた一般的なファクタリングと比べて、迅速な資金調達が実現します。

注文書は仕事を受注した段階で発行されるため、請求書とは異なり、納品前であっても売却が可能です。

キャッシュフローが悪化し、わずかな猶予も残されていないというシーンにおいて、請求書の発行を待たずに資金繰りの改善が見込めるのは大きなメリットです。

メリット②売掛先に知られずに済む

前述した通り、基本的に請求書ファクタリングでは、事業者とファクタリング会社のみで取引を進めます。

利用にあたって売掛先の承認を得る必要がないため、売掛先にファクタリングを利用している事実が知られ、不信感を抱かれるリスクを軽減できます。

売掛先に知られずに資金繰りを改善できれば、今後の取引に悪影響を及ぼす心配がありません。

注文書ファクタリングのデメリット

続いて、注文書ファクタリングのデメリットについて、請求書ファクタリングと比較しながら解説します。

デメリット➀手数料が高い

注文書ファクタリングは、一般的な請求書ファクタリングと比較して、手数料が高い傾向にあります。

売掛先からの入金までに長い期間を要すると、ファクタリング会社が背負う未回収リスクが高くなるためです。

デメリット②審査が厳しい

ファクタリング会社にとってリスクが高い注文書ファクタリングには、買取の際に厳しい審査が設けられています。

売掛先の経営状況や過去の取引実績を細かく確認して、信用に足る債権であるかを判断するためです。

注文書・請求書ファクタリングの選び方

ここまでで解説した通り、注文書ファクタリングにはメリットとデメリットがあるため、事業者によっては請求書ファクタリングのほうが適している可能性があります。

自社に合ったサービスを選ぶには、両者の特徴をしっかりと把握しておかなければなりません。

ここからは、注文書ファクタリングと請求書ファクタリング、それぞれに適したパターンを紹介します。

注文書ファクタリングがおすすめのパターン

注文書ファクタリングは、仕事を受注した時点で資金が不足しているときや、仕事を受注したいのに先行して必要な費用を準備できないときの助けになります。

また、納品までの期間が長いため、なかなか手元に現金が入ってこない場面でも重宝するサービスです。

特に建設業や製造業では、注文書が発行されてから、納品し、請求書が発行されるまでに数か月~半年ほどの時間がかかるケースもあります。

早めに資金を調達したい際は注文書ファクタリングを選びましょう。

請求書ファクタリングがおすすめのパターン

請求書ファクタリングは、注文書ファクタリングより資金を調達できるタイミングが遅いものの、手数料は安く抑えられます。

そのため、請求書が発行されるまで待っていても、資金繰りに問題がない事業者に向いているサービスだといえるでしょう。

また、注文書ファクタリングと比べて審査が易しい傾向にあるので、審査に通過できるか不安な利用者にもおすすめです。

注文書ファクタリングを利用できる会社7選

注文書ファクタリングを提供している会社は、請求書ファクタリングと比べて、まだ数が多くありません。

そこでここからは、注文書ファクタリングを利用できる会社を7つ紹介するので、参考にしてください。

【注文書ファクタリングを利用できる会社】

ビートレーディング|提出書類は2点のみ

|

審査時間 |

最短30分 |

|

入金スピード |

最短1日 |

|

買取可能額 |

10万円~3億円 |

|

対象事業者 |

個人事業主・法人 |

|

運営会社 |

株式会社ビートレーディング |

ビートレーディングは、業界トップクラスの取引件数を誇るファクタリング会社です。

設立から10年以上、取引実績を伸ばしつづけており、多くの事業者に支持されていることがわかります。

注文書ファクタリングでは、最短30分で審査が完了し、17時までに契約が完了すれば最短即日で入金まで進みます。

また、申し込みに必要な書類は、売掛金に関する書類(請求書、契約書など)と口座の入出金明細(直近2か月分)というシンプルさも魅力です。

ビートレーディングのおすすめポイント

・最短2時間でのスピード入金・手数料率は業界最低水準の2%~

・必要書類はたったの2点

無料で相談する

BESTPAY|無料シュミレーション

|

審査時間 |

最短2日 |

|

入金スピード |

最短2日 |

|

買取可能額 |

100万円~3億円 |

|

対象事業者 |

法人 |

|

運営会社 |

株式会社アレシア |

BESTPAYは、注文書・発注書の買取に特化したファクタリングサービスです。

注文書や発注書を買い取ってもらえれば、仕事に着手する前に資金を調達できます。

BESTPAYの公式サイトでは、7つの簡単な項目に答えるだけで買取手数料がわかる、無料シミュレーションを行っています。

「手元の注文書でいくらの資金を得られるのか知りたい」とお思いの方は、ひとまず無料シミュレーションを試してみてはいかがでしょうか。

GMO BtoB 早払い|対面での丁寧な対応

|

審査時間 |

最短2日 |

|

入金スピード |

最短2日 |

|

買取可能額 |

100万円~1億円 |

|

対象事業者 |

法人 |

|

運営会社 |

GMOペイメントゲートウェイ株式会社 |

GMO BtoB 早払いは、インターネット関連事業で有名なGMOグループが提供する、ファクタリングサービスです。

注文書の買取はオプションとなっていますが、請求書を用いた取引よりも、早く現金を得ることができます。

オンラインでの申し込みだけではなく、対面でのサポートも実施しており、ファイナンス業務専任の担当者による丁寧な対応を受けられます。

「初めてで不安なので、対面で取引したい」とお考えの事業者様におすすめです。

公式サイトを見る

トップ・マネジメント|豊富な実績

|

審査時間 |

最短30分 |

|

入金スピード |

最短1日 |

|

買取可能額 |

~1億円 |

|

対象事業者 |

法人 |

|

運営会社 |

株式会社トップ・マネジメント |

トップ・マネジメントは、2024年2月現在、買取件数5万5,000件を誇る、実績あるファクタリング会社です。

請求書ファクタリングとは別に、注文書や発注書、見積書によるファクタリングサービスも提供しています。

ただし、こちらは設立から半年以上、月商500万円以上の法人のみが対象です。

ほかにも、公的助成金の獲得をサポートしてもらえる『ゼロファク』や、広告業界・IT業界専門の『ペイブリッジ』など、さまざまなサービスを提供しています。

トップ・マネジメントの公式サイトを見る

日税ファクタリングサービス|個人事業主も利用可能

|

審査時間 |

新規利用:1週間~2週間 継続利用:最短1日 |

|

入金スピード |

新規利用:1週間~2週間 継続利用:最短1日 |

|

買取可能額 |

100万円~1億円 |

|

対象事業者 |

個人事業主・法人 |

|

運営会社 |

株式会社日税経営情報センター |

日税ファクタリングサービスでは、売掛債権や診療・調剤・介護報酬債権など、幅広い債権の買取に対応しています。

注文書ファクタリングの手数料は、業界最低水準の0.3%~です。

売掛債権の入金までのサイトが長ければ、手数料が増加するものの、6か月以内であれば最大でも5.0%と、決して高くはありません。

また、法人だけではなく、個人事業主でも利用できるため、幅広い事業者のキャッシュフロー改善に役立ちます。

NEXT STYLE|審査通過率98%

|

審査時間 |

最短4時間 |

|

入金スピード |

最短4時間 |

|

買取可能額 |

20万円~5,000万円 |

|

対象事業者 |

個人事業主・法人 |

|

運営会社 |

株式会社ネクストスタイル |

NEXT STYLEは、業界トップクラスである、98%の審査通過率を誇るファクタリングサービスです。

申し込みから入金まで最短4時間で資金を調達できるため、急を要するシーンにも適しています。

また、情報の管理を徹底しており、トップシェアのセキュリティシステムでデータの漏えいを防止し、事業者の資料を厳重に守っています。

当然、契約にいたらなかった事業者の情報は破棄されるので、見積もりを依頼する際も安心です。

建設ガーディアン|建設業専門【2025年サービス終了?】

|

審査時間 |

最短1時間 |

|

入金スピード |

最短1時間 |

|

買取可能額 |

~1億円 |

|

対象事業者 |

個人事業主・法人 |

|

運営会社 |

株式会社PROTECT.ONE |

建設ガーディアンは、建設業界専門のファクタリングサービスですが、2025年時点で公式サイトが閲覧できなくなっており、サービスが終了している可能性があります。

その点、建設ガーディアンは注文書のみで契約できるため、事前に材料費などを確保したいときに役立ちます。

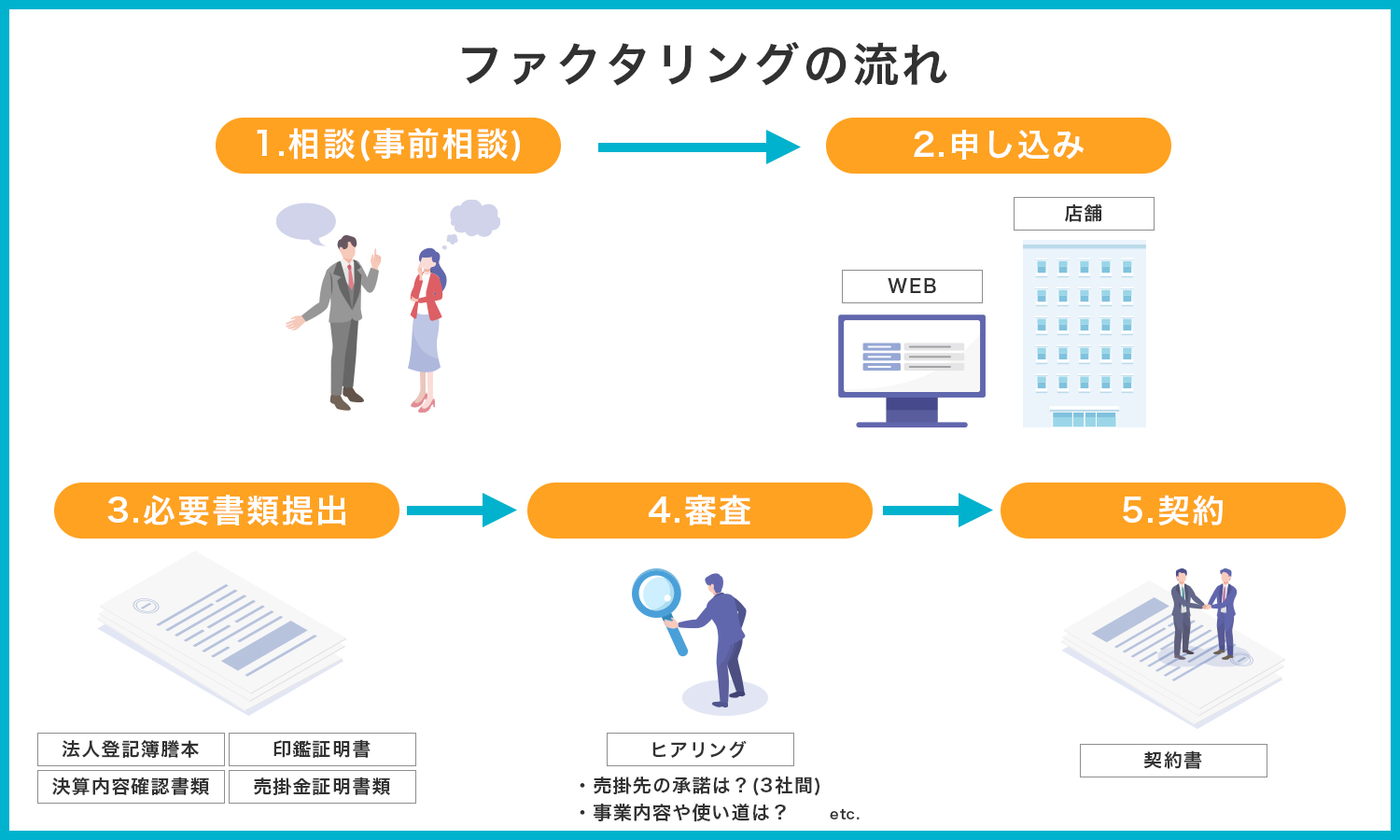

注文書ファクタリングを利用する際の流れ

注文書ファクタリングを利用する際の具体的な流れは、以下の通りです。

- ファクタリング会社に申し込む

- 注文書などの必要書類を提出する

- ファクタリング会社の審査を受ける

- 審査に通過したら、契約を締結する

- ファクタリング会社から、売却金額が支払われる

商品の納品やサービスの提供が終わり、売掛先からの入金を確認したら、全額をそのままファクタリング会社に振り込みます。

基本的な流れは、2者間での請求書ファクタリングのフローと同様です。

注文書ファクタリングの利用に際して注意しておきたいポイント

注文書ファクタリングは、ファクタリングのなかでも比較的新しいサービスであり、提供しているファクタリング会社はまだ多くありません。

また、対象となる事業者が法人に限られているケースが多いことにくわえて、利用するには、設立からの期間や売上で一定の基準を満たしていなければならない場合もあります。

現状、注文書ファクタリングを利用したいのであれば、限られたサービスから選ばなければならないため、悪徳業者と契約してしまわないよう注意が必要です。

資金調達に焦っていたとしても、目についたサービスにすぐ申し込むのではなく、複数社に相談したり見積もりを依頼したりと、慎重に吟味したうえで契約しましょう。

>>> 健全なファクタリング取引を行うために|詐欺の事例も紹介

請求書を待たずに資金を調達するなら、注文書ファクタリングがおすすめ

本記事では、注文書ファクタリングの概要と、おすすめの会社7選を紹介しました。

請求書を用いた一般的なファクタリングでも早期現金化が叶いますが、場合によっては請求書の発行までに資金を用意しなければならない事態も起こりうるでしょう。

そんなときは、注文書ファクタリングを利用すれば、資金調達を前倒しできます。

ただし、注文書ファクタリングを提供する企業はまだ少ないため、限られたサービスのなかから選ばなければなりません。

資金調達ニュース.comでは、注文書ファクタリングを提供しているサービスを複数紹介しています。

注文書ファクタリングを利用できるサービスをお探しの事業者様は、ぜひ参考にしてください。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。

この記事の執筆者:資金調達ニュース編集部

資金調達ニュースは経営者様の資金調達に関するお悩みを解決するために

「ファクタリング」などの資金調達に関する情報やノウハウを提供する

資金調達情報サイトです。

資金調達ニュース編集部ではこれまでに100本以上のハウツー記事をお届けしております。

資金調達でお悩みの経営者様のお役に立てますと幸いです。

保有資格:宅地建物取引士・日商簿記検定2級・ファイナンシャル・プランナー2級

ファクタリングの比較ランキング記事

運営者情報

おすすめのファクタリング会社

申請から入金まで

最短40分!

対面手続きは一切不要

-

スピード審査!最短10分で審査が完了

-

Webで完結!面倒な手続き・対面のやり取りは一切不要

-

登録費用・システム利用料は0円

- 手数料は業界最低水準の1.5%~

- 買取可能額は1万円~上限なし

-

ピーエムジー株式会社のファクタリングサービスはやばい?利用者の口コミと併せて解説

ピーエムジー株式会社は、 過去の営業活動やファクタリング業界に対する誤解から「やばい」と検索されることがありますが、実際には多くの企業に有益な資金調達サービスを提供している会社です。 この記事では、ピ...

-

スマートバンクのファクタリングサービスに関する5chでの口コミは?メリットデメリットも併せて解説

株式会社スマートバンクの提供する「ワンバンク請求書買取」は、最短1時間で売掛金を現金化できるファクタリングサービスです。 そのため、急ぎ資金が必要な個人事業主や中小企業にとって、有用なサービスだといえ...

-

FinFinでファクタリング by labolの5chの口コミを徹底調査!

FinFinでファクタリング by labolは、少額の売掛金を迅速に現金化したい事業者に最適なサービスです。 しかし、類似しているファクタリングサービスが多いため、どのサービスを利用すべきか迷ってい...