当サイト資金調達ニュース.comは、金融専門用語の解説や、事業者様の資金繰りに関するお悩み解決をサポートすることを目的に、運営を行っています。当サイト内での情報提供にあたっては、法務省や国税庁等の公的サイトや、各金融事業者が公式に発表している内容に準じて作成したコンテンツを使用しています。

でんさい割引とファクタリングの3つの違いを解説

でんさい(電子記録債権)割引とファクタリングは、いずれも売掛先からの支払期日を待たずに現金を受け取ることのできるサービスです。

そう聞くと同じ仕組みに感じられるので、資金調達の手段としてどちらを選ぶべきか迷われるかもしれません。

そこで本記事では、でんさい割引とファクタリングの3つの違いや、メリット・デメリットなどを解説します。

資金繰りの課題をスマートに解決したい事業者様は、ぜひご覧ください。

おすすめのファクタリング会社

目次

でんさい(電子記録債権)とは

でんさいとは、株式会社全銀電子債権ネットワーク(通称:でんさいネット)が扱う電子記録債権のことです。

電子データのやり取りによって取引を完結できるため、従来の手形や売掛債権にあった現物管理や印紙押印などの手間やコストが発生しません。

でんさいは、通常の債権同様、そのまま保有していれば支払期日に代金を満額受領できます。

一方で、金融機関にでんさいを譲渡すれば、支払期日より前に、割引料が差し引かれた金額を受け取ることも可能です。

これを「でんさい割引」といい、便宜的に“でんさい”とよぶ場合もあります。

でんさい割引について、詳細は次の章で解説いたします。

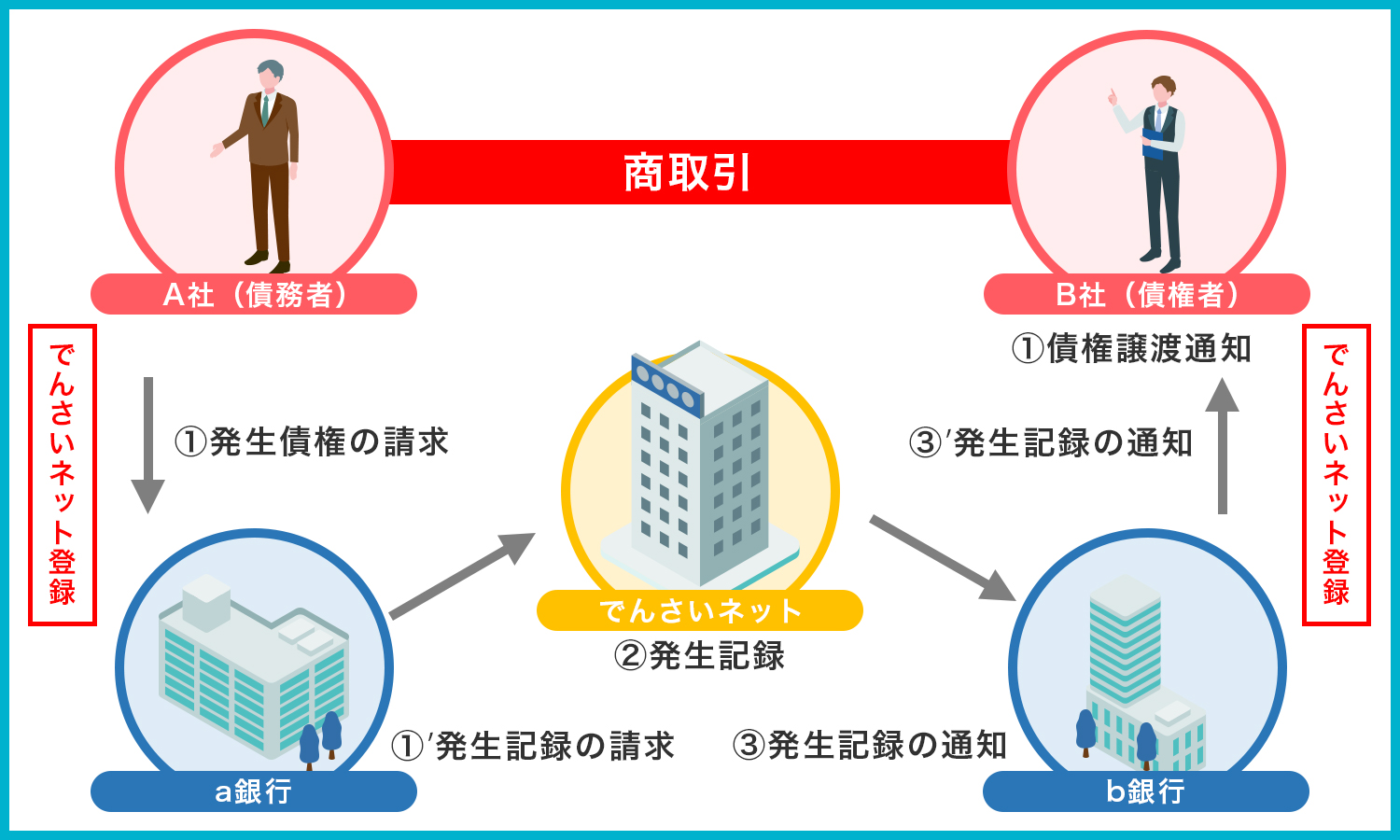

でんさい割引の仕組み

でんさい割引は、でんさいネットを介して行うため、まずでんさいネットの利用を金融機関の窓口で申し込む必要があります。

でんさいネットは会社でありつつ、取引が行われるプラットフォームでもあるため、このように申し込んで利用することが可能です。

なお、利用者だけではなく取引先もでんさいネットに登録していないと、でんさい割引は実施できません。

公式:でんさいネット

申し込みのあとの審査 に通過したのち、利用契約を結べば、でんさいネットが利用可能となります。

でんさいネットを通じて、取引のある金融機関にでんさいの割引を依頼し、審査の結果問題なければ、割引料が差し引かれた金額を期日前に調達することが叶います。

なお、でんさい割引は融資と同じ扱いであり、審査の際も融資に準じた取り扱いになる点には注意しておきましょう。

そうした特徴も含めた、でんさい割引のより詳細な流れや各機関の動きについては、後ほど解説いたしますので引き続きご覧ください。

ファクタリングとは

でんさい割引がでんさいを譲渡して現金を得るのに対して、売掛債権の譲渡による現金調達を実現するのが、ファクタリングです。

保有する売掛債権を、金融機関あるいは専門のファクタリング会社に売却し、支払期日より前に手数料が引かれた代金を受け取ります。

ファクタリングはあくまでも債権の売買契約であり、借入や融資にはあたらないので、得た現金は負債に含まれず、企業の信用情報にも影響を与えません。

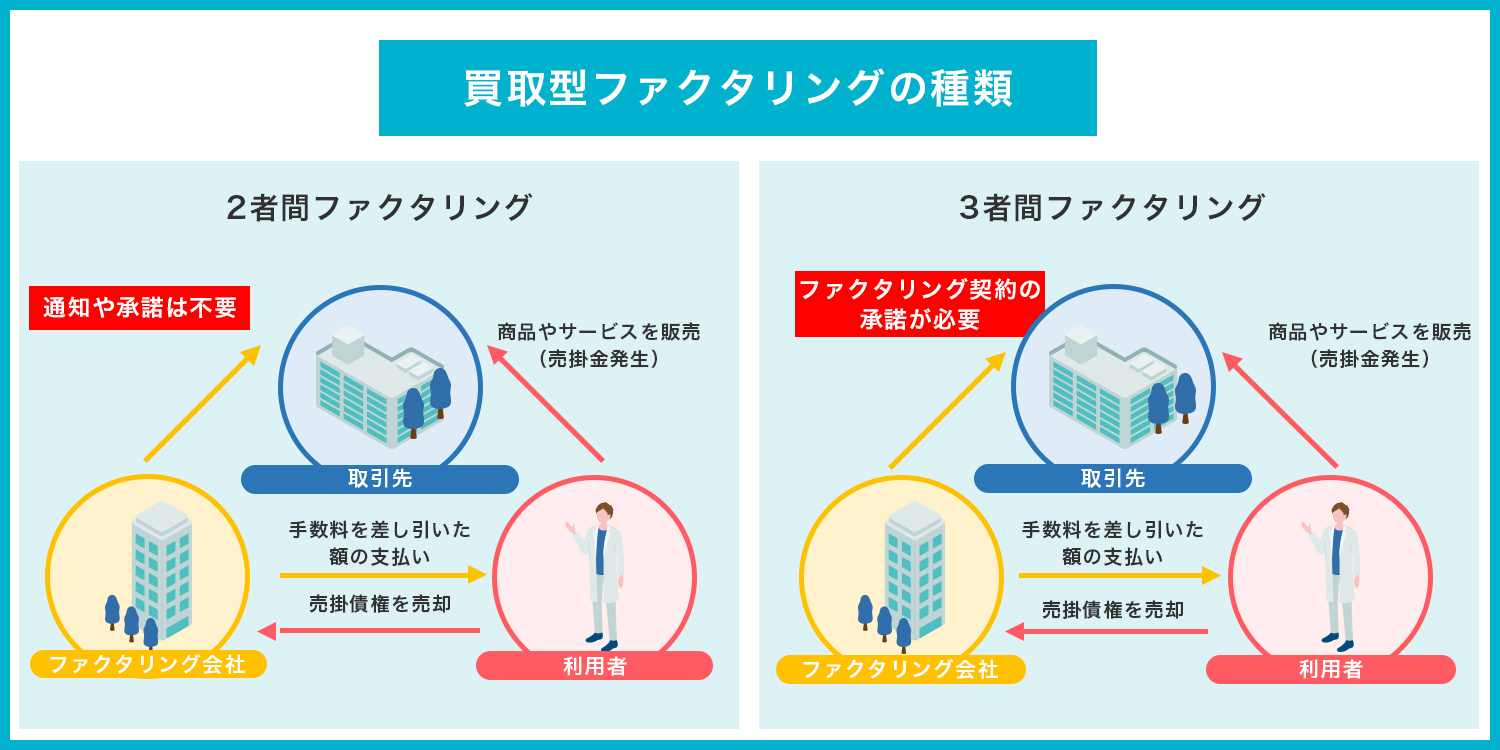

ファクタリングにはいくつかの形式があるものの、一般的なのは売掛債権の売買を行う「買取型」です。

また、契約形態によっても2つの種類に分けられます。

利用者とファクタリング会社の2者でのみやり取りする「2者間ファクタリング」と、そこに売掛先も加わる「3者間ファクタリング」です。

2者間ファクタリングは、売掛債権の譲渡を売掛先に通知する必要がありません。

対して、3者間ファクタリングは売掛先に債権譲渡の旨が伝わりますが、そのぶん債権の回収可能性が高くなるので、手数料は安く設定されています。

でんさい割引とファクタリングの違い

でんさい割引とファクタリングは、債権の支払期日よりも前に現金化を実現する点が共通しており、似たような資金調達方法に思えるかもしれません。

しかし、法的にも両者は別物であり、その詳細はまったく異なるのです。

ここでは、特に大きな違いを3つ紹介します。

違い①ネットワーク

先述した通り、でんさい割引はでんさいネットを介してやり取りが行われます。

でんさいネットは、一般社団法人全国銀行協会が100%出資して設立、管理している記録機関です。

全国の銀行や信用金庫などが加入しており、利用者と取引先の提携している銀行が含まれていれば、新たに口座を作らずともでんさい割引を実施することができます。

また、取引の方式や書類の書式などはすべて統一されているので、どこの金融機関を窓口として利用しても、同じように取引できるのも利点です。

対して、ファクタリングは基本的に金融機関ごと、ファクタリング会社ごとにサービスの取り扱いがあり、共通のネットワークや横のつながりなどは存在しません。

また、どの金融機関・ファクタリング会社でも、売掛債権ごとに契約を締結する必要があるので、複数の売掛債権を現金化する際は、どうしても時間がかかります。

参照:一般社団法人全国銀行協会

違い②審査で重視される点と通過のしやすさ

でんさい割引は融資にあたるため、審査では利用者と取引先、両方の信用力の高さが重視されます。

ですから、経営状況が芳しくない、ほかにも負債を多く抱えているなどの要素があると、審査に落ちる可能性が増します。

一方で、ファクタリングの審査において特に重視されるのは、売掛先の信用力です。

なぜなら、ファクタリング会社にとって重要なのは、売掛債権を譲り受けたあとに、売掛先から売掛金を回収できるかどうかだからです。

売掛先の経営状況に問題がなければ審査に通る可能性が高いため、利用者側が赤字決算や債務超過になっていても影響ありません。

総じて、でんさい割引よりファクタリングのほうが審査に通りやすいと言えます。

関連記事:ファクタリングの審査基準とは?押さえたいポイントも紹介

違い③債務不履行時の支払い義務

でんさい割引では、償還請求権の生じる契約が一般的です。

償還請求権とは、債権譲渡後に何らかの理由で債務者からの支払いがなかった場合、もとの債権者にまで遡って、支出した費用の返還を求めることができる権利です。

つまり、でんさい割引において債権が回収できなかった際は、もとの債権者である利用者が支払い義務を背負うことになります。

片やファクタリングでは、原則として償還請求権が生じないので、仮に売掛先が倒産したとしても、利用者に弁済義務は発生しません。

ゆえに、貸倒リスクを回避できるわけです。

関連記事:ファクタリングにおける償還請求権の意味とその影響を解説

でんさい割引のメリット

でんさい割引とファクタリングの違いがわかったところで、次はでんさい割引の、より詳細なメリットを確認していきましょう。

メリット➀手続きに手間暇がかからない

でんさい割引は、事前にでんさいネットに登録さえしていれば、オンライン上で債権の譲渡から入金額の支払いまで行えるため、手続きが非常に簡単です。

また先にも述べた通り、でんさい割引の手続きは、加入している金融機関であればどこでも同じ手順になるので、汎用性にも優れます。

さらに、従来の手形割引と比較すると、紙の手形の管理や 送付などの物理的な作業が発生しないので、債権を譲渡する側、 譲り受ける側双方の事務負担が軽減されます。

メリット②割引料が低額

でんさい割引で、ファクタリングにおける手数料にあたるのが、割引料です。

でんさい割引はファクタリングと比べると審査が厳しい半面、この割引料は低く設定されている傾向にあります。

割引料を決める割引率の一般的な値は、2.0~15.0%です。

これだけ見ると特段低いようには思えませんが、これは年利のため、実際の割引料は以下の方式で求めることになります。

【割引料=でんさいの金額×でんさいの支払期日までの日数÷365×割引率】

たとえば、金額が200万円、支払期日までの日数が90日のでんさいを、割引率8%で割引する場合の割引料は

200万円×90日÷365日×8.0%=39,452(円)

と算出することが可能です。

もとの金額に対する割合で考えれば約2%と、非常に低い値なのがわかります。

なお、割引料のほかに、金融機関ごとに定められた振込手数料や決済手数料も引かれます。

ただし、こちらは高くとも1,000円前後に収まるので、でんさいの金額が大きいのであればあまり影響はありません。

メリット③現金化までの時間が短い

従来の手形割引だと、金融機関の窓口に手形を持ち込み、書面での手続きを踏まなくてはなりません。

そのため、現金化までに長ければ3日も要する場合がありました。

しかし、オンライン上ですべての手続きが完了するでんさい割引なら、最短30分での現金化も叶います。

でんさいネットに登録済みという条件はあるものの、スピーディーに資金を調達できる手段として非常に効果的です。

関連記事:即日での入金に対応しているファクタリング会社29選

でんさい割引のデメリット

数々のメリットがあるでんさい割引ですが、当然デメリットも存在します。

デメリット➀利用者に債権未回収時の責任がある

ファクタリングとの違いの項で言及したように、でんさい割引で債権が回収されなかった際の責任は、利用者が負うことになります。

でんさいを譲渡する際は、でんさいを譲り受けた側が、過去の債権者に対して償還請求できるように、譲渡保証記録が付帯するのが一般的です。

でんさい割引の利用においては、基本的に上記のリスクがついて回るものと考えましょう。

なお、関係者からの承諾が得られていれば、保証なしででんさいを譲渡できるケースも存在しますが、そのような取引に応じる金融機関はほとんどありません。

関連記事:ファクタリング契約後に売掛先が倒産した場合の対応方法とは

デメリット②取引先も事前の登録 が必要

でんさい割引は、でんさいネットに登録している方のみ利用できるので、未登録の方はまずその申し込みから始めなくてはなりません。

でんさいネットの利用申し込みは、金融機関の窓口から行わなくてはならないので、手間がかかります。

また、譲渡するでんさいの取引先もでんさいネットに登録済みでなければ、でんさい割引を実行できません。

ですから、この先好きなタイミングででんさい割引を利用したいなら、自社だけではなく取引先にも協力してもらう必要があるので、ハードルは高いと言えます。

デメリット③審査が厳しい

先にも述べたように、でんさい割引の審査は融資に準じた基準が定められており、後述するファクタリングの審査ほど、通過しやすいものではありません。

でんさい割引の審査では、取引先の信用力はもちろん、自社の財務状況や経営状態なども確認されます。

ですので、信用情報が 芳しくない企業では、でんさい割引を利用できないおそれがあります。

でんさい割引が利用できる可能性を少しでも高めたいなら、金融機関ほど審査が厳しくない、銀行以外の貸金業者に申し込むのも一つの手です。

それでも審査に落ちてしまった場合は、後述するファクタリングを資金調達の手段として採用することをおすすめします。

関連記事:ファクタリングは税金を滞納していても利用できる?

ファクタリングのメリット

手続きが簡単で手数料も安い一方で、審査が厳しく債務不履行時の責任も伴なうのが、でんさい割引の特徴だとわかりました。

対するファクタリングには、主に2つのメリットが存在します。

メリット①利用のハードルが低い

ファクタリングは、手元に売掛債権さえあれば利用可能であり、事前に何らかの機関に登録しておく必要はありません。

また、ファクタリングは融資にはならないので、信用情報にも記録が残らず、あとで融資を受ける際に影響が出ないのも利点です。

融資では通常必要となる不動産担保も不要なので、利用するハードルは非常に低いと言えます。

関連記事:少額でも利用可能!最短で即日対応のファクタリング会社11選

メリット②審査に通りやすい

融資と比較して審査に通りやすいというのも、ファクタリングのメリットです。

ファクタリングの審査において重視されるのは、売掛先の信用力です。

そのため、利用者側の経営状況や財務状況などはあまり影響しません。

多重債務に陥っていたり、赤字経営だったりしたとしても、ファクタリングの審査には難なく通るケースもあります。

ただし、売掛先の信用力が低いとみなされれば、ファクタリング会社から売掛債権の買い取りを断られる可能性もゼロではありません。

保有している売掛債権が複数あるなら、売掛先の信用力が高いと思われる債権を、優先して買い取り依頼に出すのが最善策でしょう。

関連記事:審査が甘いと言われているファクタリング会社19選!その特徴や注意点を解説

ファクタリングのデメリット

利用のしやすさや審査の通りやすさが利点のファクタリングですが、注意するべきデメリットも存在します。

デメリット➀手数料が比較的高い

銀行の融資やでんさい割引の手数料・割引料と比較すると、ファクタリングの手数料は高い傾向にあります。

相場としては、2者間ファクタリングで8~18%、3者間ファクタリングで2~9%ほどです。

2者間ファクタリングは、ファクタリング会社が債権を回収できず、損害を被るリスクが考慮され、3者間ファクタリングよりも手数料が高く設定されています。

手数料を安く済ませたいなら、3者間ファクタリングがおすすめです。

ただし、こちらも後述する別のデメリットが存在するため、どちらが最適なのかは一概に判断できません。

関連記事:ファクタリングにかかる手数料率の相場はどのくらい?

デメリット②売掛先 に知られる場合がある

3者間ファクタリングでは売掛先も取引に参加するため、必然的にファクタリングを利用することが知られてしまいます。

このことが必ずしも悪い結果をもたらすわけではないのですが、場合によっては資金繰りが悪化していると判断され、その後の取引を打ち切られることもありえます。

2者間ファクタリングであれば、利用者側から売掛先へ、 売掛債権をファクタリング会社に譲渡する旨を通知する必要はありません。

ただし、 債権譲渡登記がなされた場合には、誰でも売掛債権が譲渡されたことを把握できます。

この際、売掛先が自主的に調査すれば、たとえ2者間ファクタリングだとしても、売掛債権を譲渡したことは知られてしまうのです。

でんさい割引の利用の流れ

でんさい割引を行う際は、具体的にどのような手順を踏めばよいのでしょうか?

以下に、一般的なでんさい割引の流れを整理しました。

ステップ①でんさいネットの利用を申し込む

まずは、でんさいネットの利用を申し込みましょう。

でんさいネットは、各金融機関の窓口から申し込みが可能です。

金融機関の審査に通り、でんさいネットに登録されれば、でんさい割引を行う準備が完了します。

なお、取引先がでんさいネットに登録しているかどうかは、この段階で確認しておくことをおすすめします。

【公式】でんさいネット

ステップ②取引先がでんさいの発生記録を請求し、でんさいネットに発生記録がつく

取引先が金融機関を通じて、でんさいネットにでんさいの発生記録を請求します。

請求を受けたでんさいネットが記録原簿に発生記録をつけて初めて、債権が発生したことになるのです。

この際、利用者に対してもでんさいの発生記録通知が送られます。

ステップ③利用者がでんさいの割引を金融機関へ依頼する

発生が記録されたでんさいの割引を、利用者が金融機関へ依頼します。

その際の流れは、主に以下の通りです。

【でんさい割引の依頼の流れ】

- 電話やフォームから金融機関へ申し込み

- 金融機関による審査・見積もり

- 法人の印鑑証明書や実印、履歴事項全部証明書、身分証明書などを提出

- でんさいネットに対する譲渡記録の請求

最後の「でんさいネットに対する譲渡記録の請求」が、でんさいネットに確認されれば、でんさいの譲渡が完了します。

上記の手順は早ければ1時間程度で完結するので、依頼から現金化までをその日中に完遂することも可能です。

なお、実際の取引の流れは金融機関によって一部異なるので、ご利用の際は、必ず事前にご確認ください。

ステップ④金融機関が利用者の口座へ入金する

でんさいの譲渡が完了後、でんさいの額面金額から割引料を差し引いた額が、利用者の口座へ振り込まれます。

なお、でんさいを割引した金融機関に対する取引先からの振り込みは、支払期日になれば自動で行われるので、利用者が対応を迫られるようなことはありません。

ファクタリングの利用の流れ

一方、ファクタリングを利用する際の流れは、ネットワークへの事前登録がないぶん、でんさい割引の流れよりもシンプルになります。

ステップ①ファクタリングの利用を申し込む

まずは、Webサイトからの問い合わせや電話などで、ファクタリング会社に利用を申し込みます。

会社によって受付方法は異なるので、事前に確認しておきましょう。

申し込みの際は、利用者の運営する会社の基本情報や事業内容のほか、金融機関からの借入状況などの情報を提供する必要があります。

ステップ②各種書類を提出する

次に、ファクタリングの利用に必要な各種書類を提出します。

求められる書類は、主に以下の通りです。

【ファクタリングの申し込みで必要な書類の一例】

- 法人登記簿謄本

- 印鑑証明書

- 決算内容確認書類(法人のみ)

- 確定申告書(個人事業主のみ)

- 銀行口座の通帳の写し

- 売掛債権の存在を証明できる請求書など

書類提出後、ファクタリング会社にて審査が行われ、それに通過すれば契約の締結へ進みます。

関連記事:ファクタリングに必要な書類は?必要書類が少ないファクタリング業者7選もご紹介

ステップ③ファクタリング会社と契約を締結する

審査の結果問題がなければ、晴れて契約締結となります。

その際に提示される買取金額や手数料などの条件は必ず確認し、納得したうえで契約を結びましょう。

3者間ファクタリングの場合は、このタイミングで、売掛先に対する債権譲渡の通知が必要となります。

ステップ④買取代金を受け取る

契約締結後、売掛債権がファクタリング会社によって買い取られ、手数料を引かれた代金が利用者の指定する銀行口座へ振り込まれます。

2者間ファクタリングの場合は、その後利用者のもとへ売掛先から代金が振り込まれたら、速やかにファクタリング会社へ送金する必要があります。

一方で、3者間ファクタリングでは、売掛先が直接ファクタリング会社に代金を支払うので、利用者が対応すべきことは特段ありません。

でんさい割引が向いているケース/ファクタリングが向いているケース

でんさい割引とファクタリング、それぞれの特徴や流れは理解できましたが、結局どのように使い分ければよいのでしょうか?

ここで、両者の向いているケースを、表形式で整理してみましょう。

【でんさい割引・ファクタリングのそれぞれが向いているケース】

|

でんさい割引 |

ファクタリング |

|

・手数料を安く抑えたい ・1回の利用で終わらず、継続して利用したい ・2回目以降の利用で必要な手続きを少なくしたい ・信頼性の高いネットワークで取引がしたい |

・自社の信用情報に自信がなくても資金を調達したい ・そもそもでんさいが利用できない ・売掛債権を譲渡することを売掛先に隠しておきたい(2者間ファクタリングのみ) ・貸倒リスクを避けたい |

でんさい割引は手数料が安いので、継続して何度も利用したい方におすすめです。

一度登録さえすれば、以降の手続きが簡単になる点も魅力的です。

また、運営元が日本各地の銀行が参加する組織ということで、信頼性は申し分ありません。

ファクタリングは、そもそもでんさいネットが利用できない、またはでんさい割引の審査に通過できる自信がない場合の選択肢と言えます。

貸倒リスクを考えなくてよい点や、売掛債権さえあればすぐにでも利用できる点も、でんさい割引にはない強みです。

関連記事:オンラインファクタリングを利用できる業者20選

でんさい割引とファクタリングを利用する際の注意点

最後に、でんさい割引とファクタリングを利用する際の注意点をお伝えします。

でんさい割引で譲渡できるでんさいは、単に既存の手形や債権を電子化したものではなく、でんさいネット用に整備されたものです。

ですから、でんさい割引では、でんさい以外の債権、たとえば現物で 所有している手形や売掛金などの現金化はできません。

一方、ファクタリングで注意すべきなのは、利用するファクタリング会社の質です。

通常、ファクタリングの契約には償還請求権がありませんが、なかには償還請求権つきの契約もあります。

その契約を提供している会社が貸金業登録を受けていれば、償還請求権がついていても問題ありませんが、残念ながら、そうではない会社も多数存在するのが現状です。

償還請求権のついているファクタリングは、でんさい割引同様、利用者が債権未回収時の責任を負うことになります。

裁判にて違法と判断されたケースもあるので、ファクタリングの契約を締結する際は必ず償還請求権がないことを確認しましょう。

関連記事:ファクタリングが違法ではない根拠と悪徳業者の特徴を解説

でんさい割引とファクタリングは利用形態や審査の基準などが異なる

今回は、でんさい割引とファクタリングの違いについて解説しました。

期日を待たずに債権を現金化できる点で、でんさい割引とファクタリングは似ているように思えます。

しかし実際は、利用形態や審査の基準、償還請求権の有無など、多くの点で違いがあるのです。

どちらを利用するべきなのかは、事業者様の会社の状況によって異なるので、それぞれの強みを理解したうえでどちらを利用するか検討したいところです。

資金調達ニュース.comでは、数多くのファクタリング会社を紹介しております。

でんさい割引以外の資金調達方法を検討されている事業者様は、ぜひ当サイトをご参考になさってください。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。

この記事の執筆者:資金調達ニュース編集部

資金調達ニュースは経営者様の資金調達に関するお悩みを解決するために

「ファクタリング」などの資金調達に関する情報やノウハウを提供する

資金調達情報サイトです。

資金調達ニュース編集部ではこれまでに100本以上のハウツー記事をお届けしております。

資金調達でお悩みの経営者様のお役に立てますと幸いです。

保有資格:宅地建物取引士・日商簿記検定2級・ファイナンシャル・プランナー2級

ファクタリングの比較ランキング記事

運営者情報

おすすめのファクタリング会社

-

ファクタリングはやばくない!やばいと言われる理由とは?

有用な資金調達の手段であるファクタリングですが、「やばいサービスだから、やめたほうがいい」と聞いたことはありませんか? 結論ファクタリングは法律上全く問題のない、安全なサービスです。 では、なぜ「やば...

-

AIファクタリングで即日資金調達!おすすめの業者13選

ファクタリングは、自社の売掛金をファクタリング会社に売却することで、本来の入金期日より前に現金化できる便利なサービスです。 なかでもAI技術を用いた“AIファクタリング”なら、よりスピーディーな資金調...

-

法人の資金調達にファクタリングが選ばれている理由とは?

会社の資金調達の方法と言えば、金融機関からの融資が思い浮かびますが、近年はファクタリングを利用する法人も増えています。 ファクタリングについて理解を深めておけば、いざというときに役立つかもしれません。...

-

日本中小企業金融サポート機構

手数料 1.5%~ 対応スピード 最短3時間~ 取り扱いサービス 2者間・3者間ファクタリング

営業時間 9:30~18:00 必要書類 売掛金の入金が確認出来る通帳のコピー3ヵ月分(表紙付)

売掛金に関する資料(請求書・契約書など)特徴 ・一般社団法人だから実現した低手数料1.5%~

・最短30分審査&最短3時間で入金

・買取金額の下限・上限なし

-

株式会社ビートレーディング

.jpg)

手数料 2者間4%~12%、

3者間2%~9%対応スピード 最短2時間 取り扱いサービス 2者間・3者間ファクタリング

注文書ファクタリング

介護・診療報酬ファクタリング

営業時間 9:30~18:00

必要書類 ・通帳のコピー(表紙付き、直近2か月分)

・売掛金に関する資料(請求書、契約書など)特徴 ・全国各地58,000社以上の豊富な 買取実績

・入金まで最短2時間

・専任女性オペレーター制度導入

-

MentorCapital

手数料 2者間 10%~不明

3者間 3%~不明対応スピード 最短即日 取り扱いサービス 2者間

3者間営業時間 9:30~18:30(平日) 必要書類 ・入出金明細(表紙付き、直近3か月分)

・売掛金に関する資料(請求書、契約書など)特徴 ・幅広い業種に対応可能

・赤字決済、債務超過などにも柔軟対応

-

株式会社セントラル

実施年率 4.80%~18.0% 限度額 300万円 融資スピード 最短即日 収入証明書 当社ご利用限度額が50万円超、

または他社を含めた借入総額が100万円超の場合は源泉徴収票など収入を証明するものが必要特徴 ・女性オペレーターが対応する女性専用のプランがある

・平日14時までのお申し込みで即日振込が可能 -

フタバ株式会社

実施年率 14.96%~17.95% 限度額 10万円~50万円 融資スピード 最短即日 収入証明書 借入額が50万円を超える場合に必要 特徴 ・郵送物なし、カードレスのWEB完結でご利用可能

・ポイントサービスの利用で一定期間無利息で借入可能 -

アイフル株式会社

実施年率 3.0%~18.0% 限度額 1万円~800万円 融資スピード 最短即日 収入証明書 必要な場合もあり 特徴 ・21時までのお手続き完了で当日融資可能

・楽天銀行口座をお持ちの場合24時間振込可能