ファクタリングとは

ファクタリングとは、事業者が保有する売掛金をファクタリング会社に買い取ってもらうことで、本来の支払期日より早く現金化できるサービスのことです。

事業者同士の取引においては、商品やサービスを提供したのち、代金の入金に数か月かかる掛取引が行われているケースが珍しくありません。

そのため、売掛金が入金されるタイミングと支払いのタイミングのバランスが取れていないと、売掛金を回収する前に手元の資金が不足し、毎月の支払いや銀行などへの返済に支障をきたすおそれがあります。

そのような際にファクタリングを利用すれば、売掛金の支払期日を待たずに早期に現金が手に入るため、資金ショートを回避できます。

ファクタリングと銀行融資の違い

事業者が資金を調達する手段として、銀行からの融資を思い浮かべる方も多いのではないでしょうか。

ファクタリングと銀行融資では、契約形態や資金の調達に要する時間など、多くの点で違いがあります。

【ファクタリングと銀行融資の違い】

| |

ファクタリング |

銀行融資 |

| 契約内容 |

売買契約または譲渡契約 |

融資契約 |

| 手数料または金利 |

2者間:8~18% 3者間:2~9% |

~15%(元本の金額が100万円以上のときの上限金利) |

| 資金調達に要する時間 |

数時間~数日間 |

数週間~数か月 |

| 信用情報 |

無関係 |

信用情報機関に登録 |

銀行融資とのもっとも大きな差異は、ファクタリングは融資契約ではなく、売買契約もしくは譲渡契約である点です。

そのため、ファクタリングを利用することで信用情報に傷がつくおそれはありません。

なお、銀行融資にもさまざまな種類があり、なかには売掛金を担保とする“ABL(動産担保融資)”という手段も存在します。

売掛債権を用いる融資ではあるものの、ファクタリングとは性質が異なるため、混同しないよう注意しましょう。

参照:東京都動産・債権担保融資(ABL)制度|融資|東京都産業労働局

【図解】ファクタリングの種類

ファクタリングには、大きく分けて“買取型”と“保証型”の2種類があります。

特に買取型は、そこからさらにさまざまなサービスに分類されるため、全容を理解するために、それぞれの違いを頭に入れておきましょう。

①買取型ファクタリング

買取型ファクタリングは、売掛金の売却による資金調達を目的としています。

契約形態には2者間で行うものと3者間で行うものの2パターンが存在し、それぞれ取引の仕組みや手数料率の相場が異なります。

2者間ファクタリングと3者間ファクタリングの違いについては、後ほど詳しく解説するため、そちらもあわせてご確認ください。

なお、“ファクタリング”といえば一般的に買取型を指すため、本記事でも特に断りがない限りは、買取型ファクタリングについて解説します。

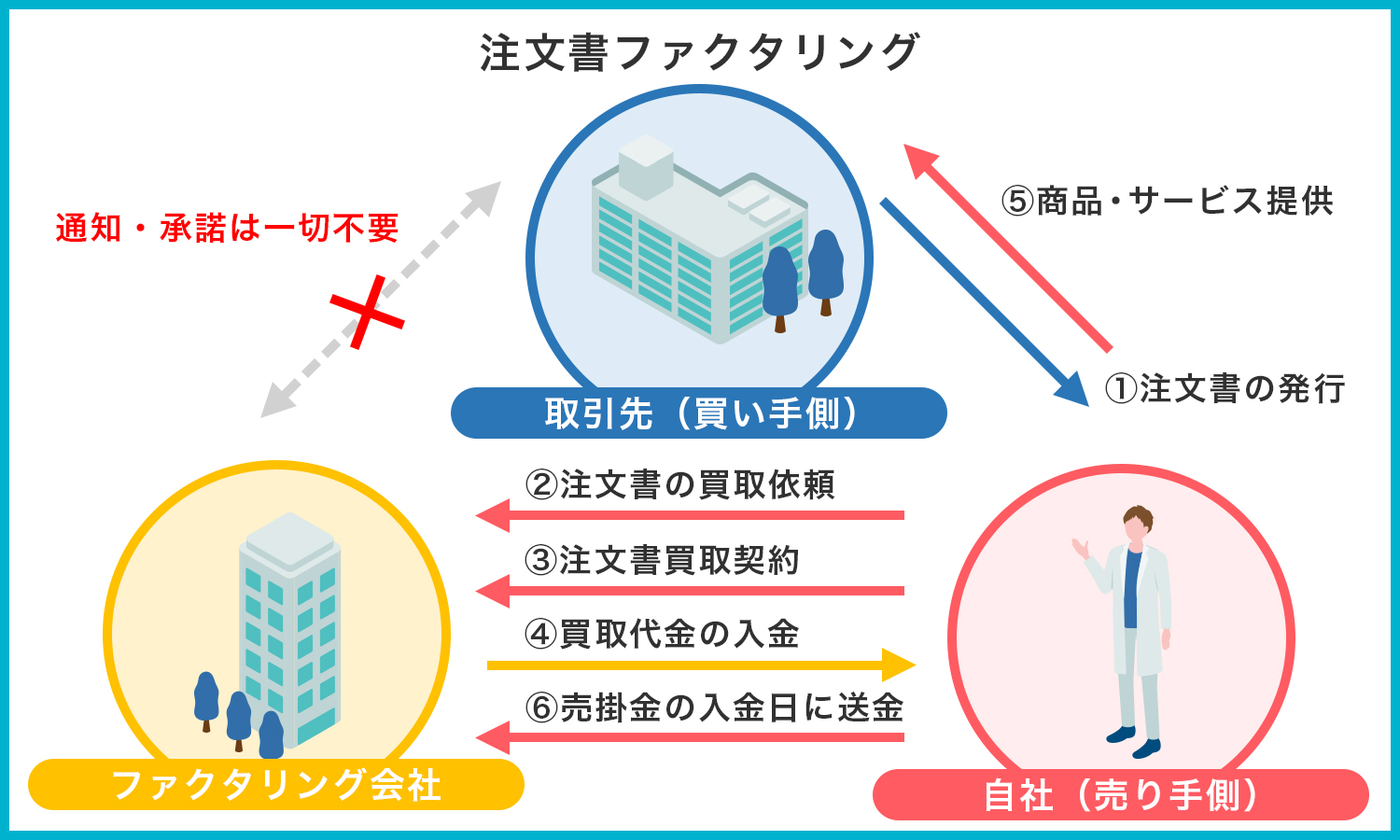

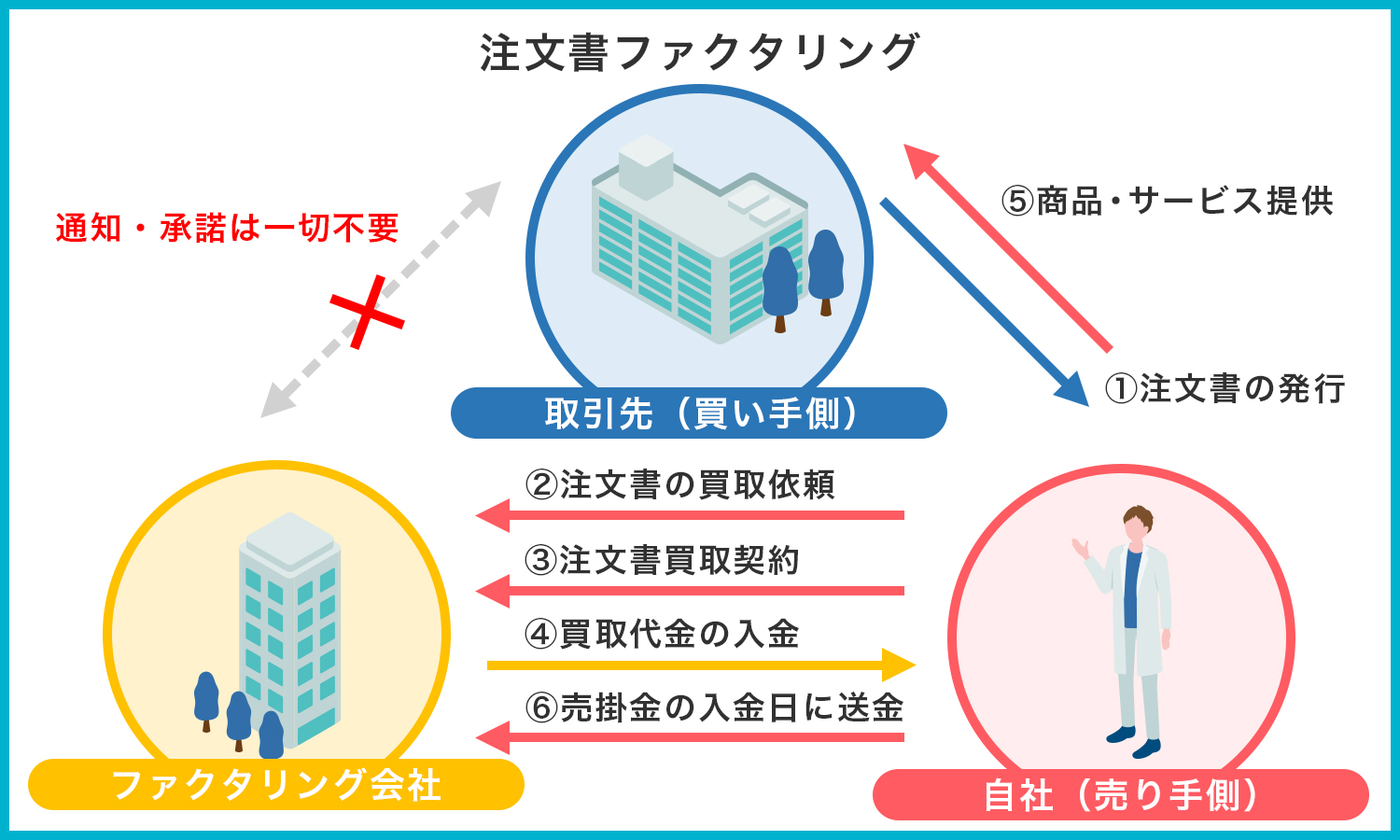

注文書ファクタリング

注文書ファクタリングは、注文書をもとに資金を調達するサービスです。

一般的な買取型ファクタリングでは、ファクタリング会社に対し、売掛金を証明する書類として請求書を提出します。

一方、注文書ファクタリングでは、注文書を使って申し込めるため、売上が発生する前の受注した段階で資金が得られるのです。

売掛金を現金化したいものの、まだ売上が発生しておらず、ファクタリング会社に提出できる請求書が手元にない状況で役立ちます。

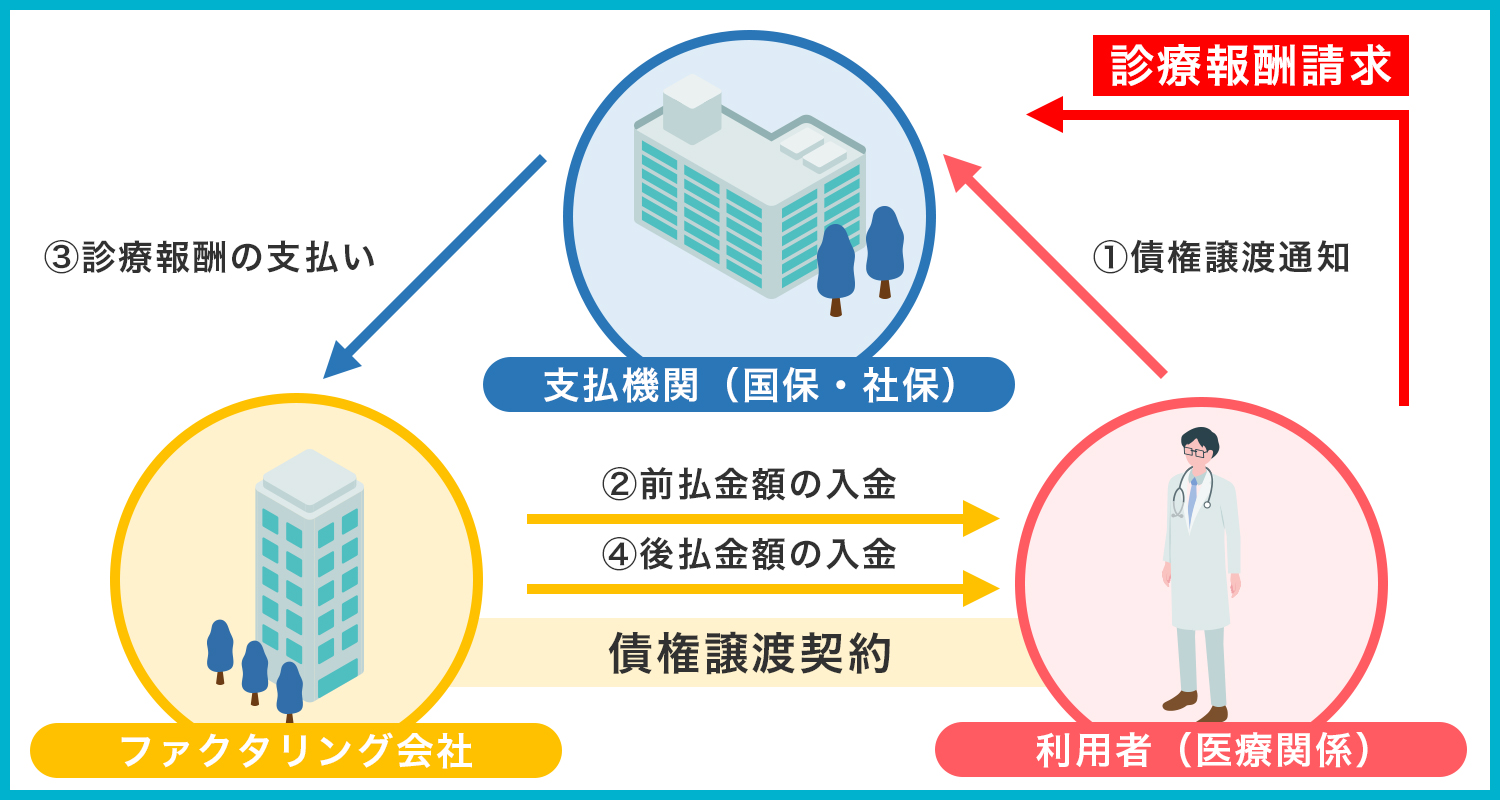

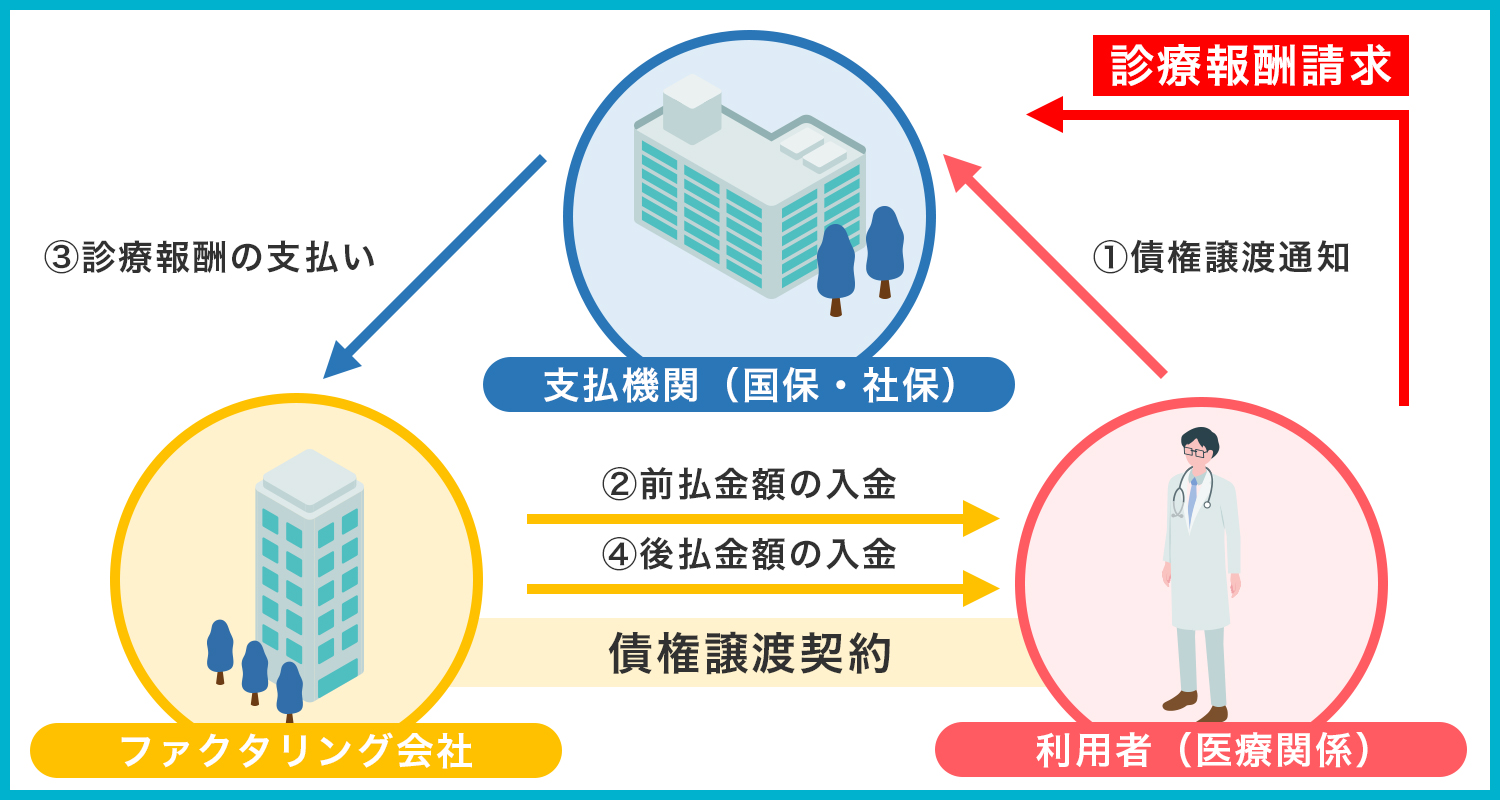

診療報酬ファクタリング

医療機関の利用に特化したファクタリングとして、診療報酬ファクタリングがあります。

診療報酬ファクタリングでは、医療機関において売掛金のような位置づけにある診療報酬債権を売却します。

診療報酬債権とは、医療機関が社会保険診療報酬支払基金や国民健康保険団体連合会などに対し“診療報酬”を請求する権利のことです。

通常、診療報酬の請求から入金までには2〜3か月を要しますが、診療報酬ファクタリングを利用することで、早期現金化が叶います。

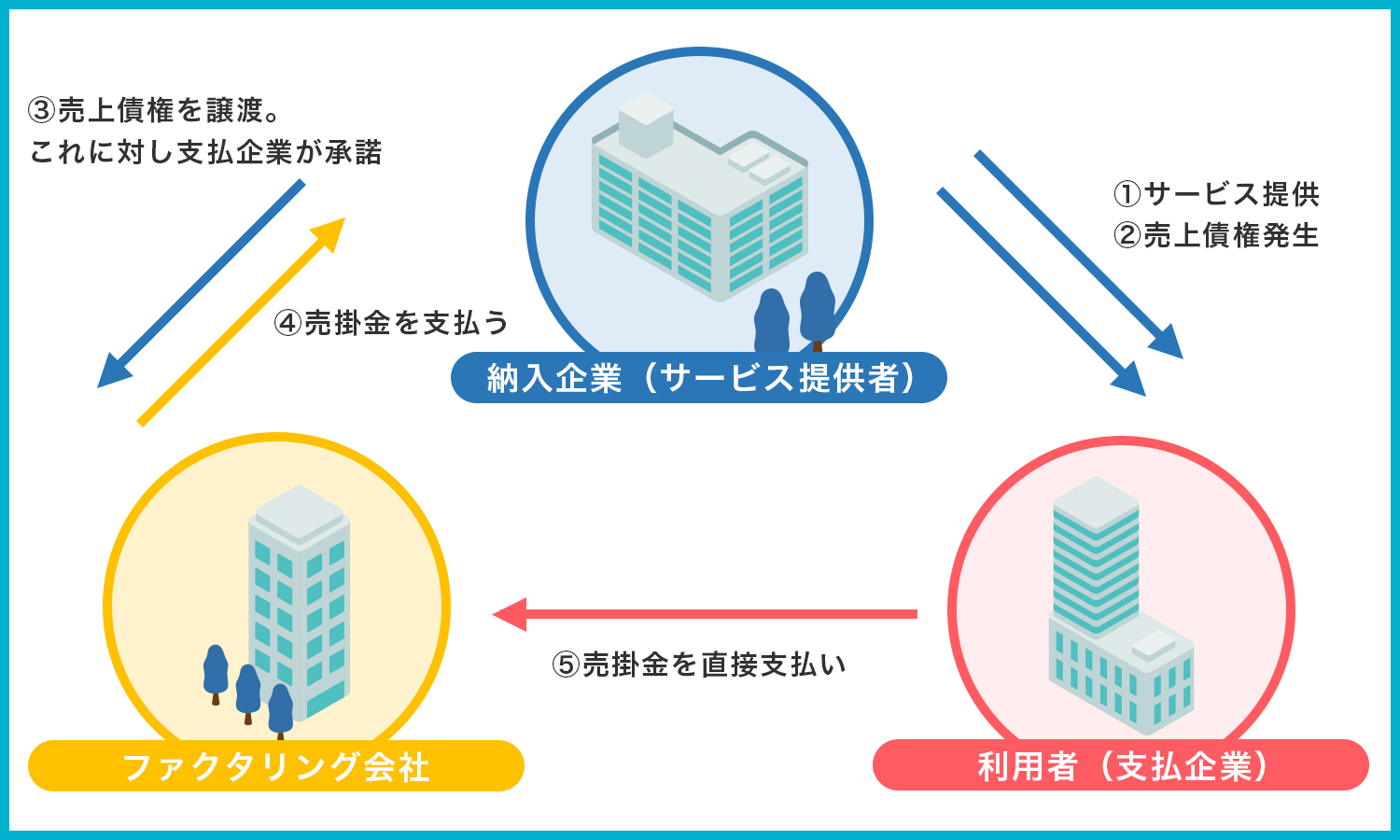

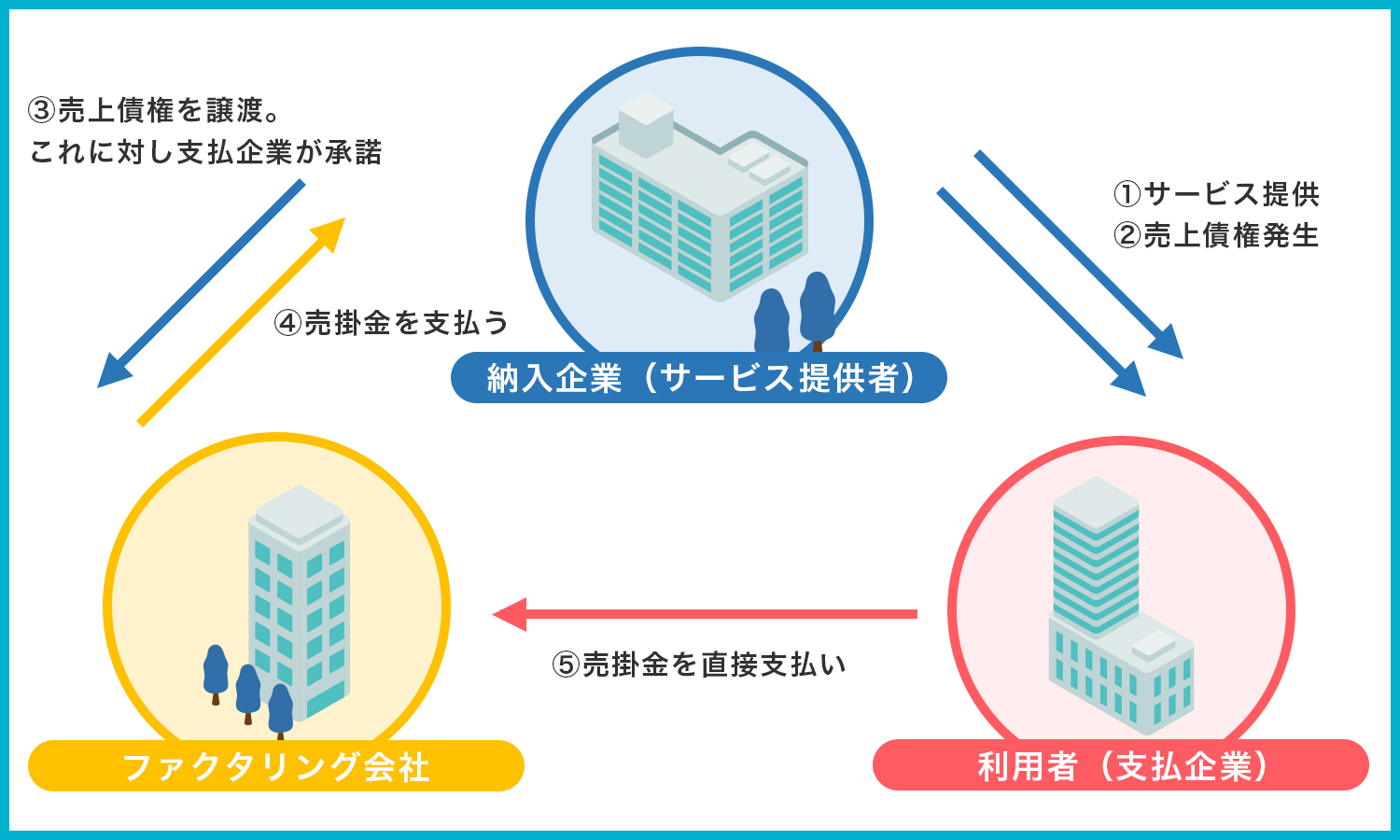

一括ファクタリング

一括ファクタリングとは、納入企業(債権者)が支払企業(債務者)に対して保持している売掛金を、銀行やその関連会社が一括で買い取るサービスです。

銀行やその関連会社が売掛金を買い取ったあとは、代金を納入企業の口座へと振り込みます。

売掛金の支払い業務の効率化や、手形決済の代替手段として利用されることが多く、企業の事務負担の軽減にも貢献します。

ほかのファクタリングとは異なり、支払企業が主体となって申し込む点が特徴です。

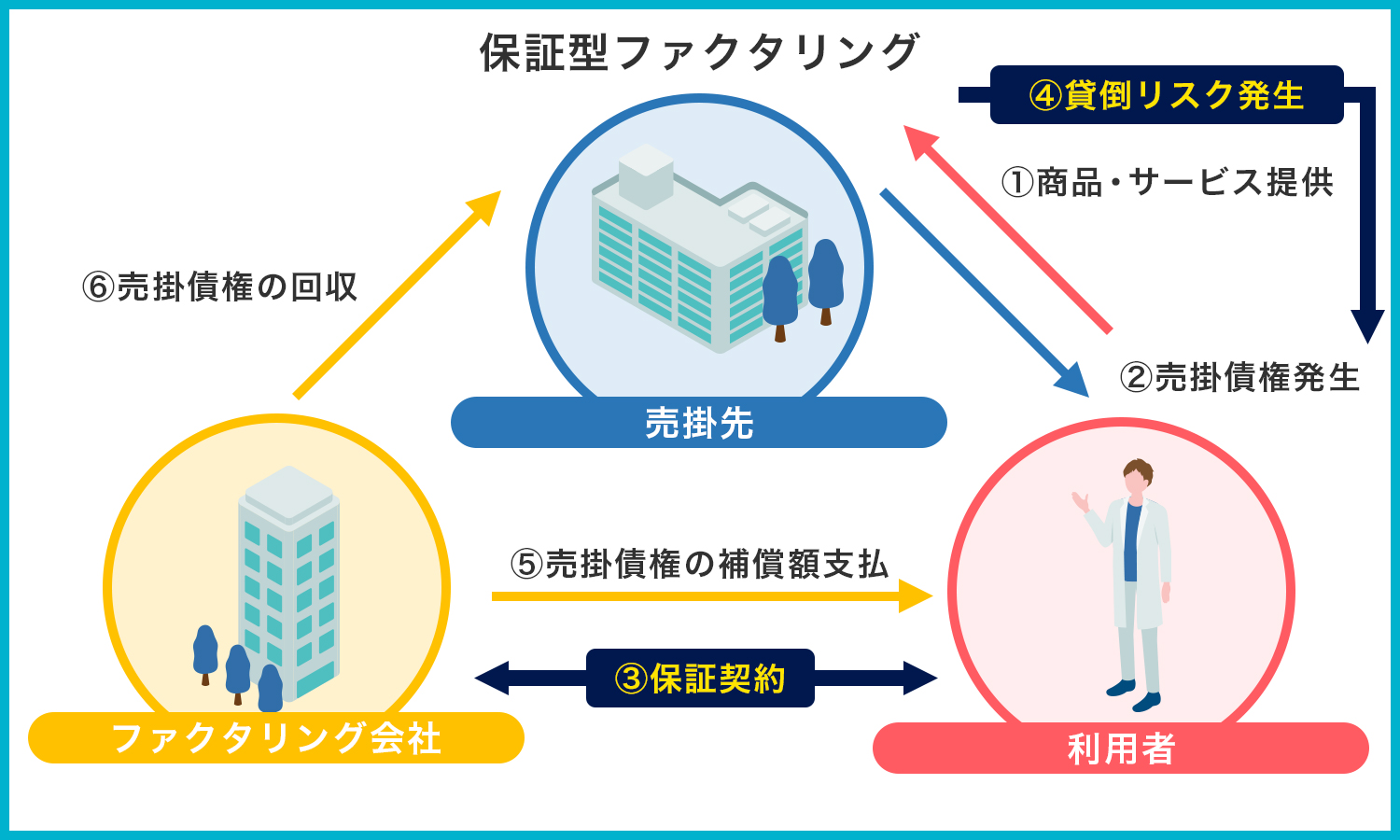

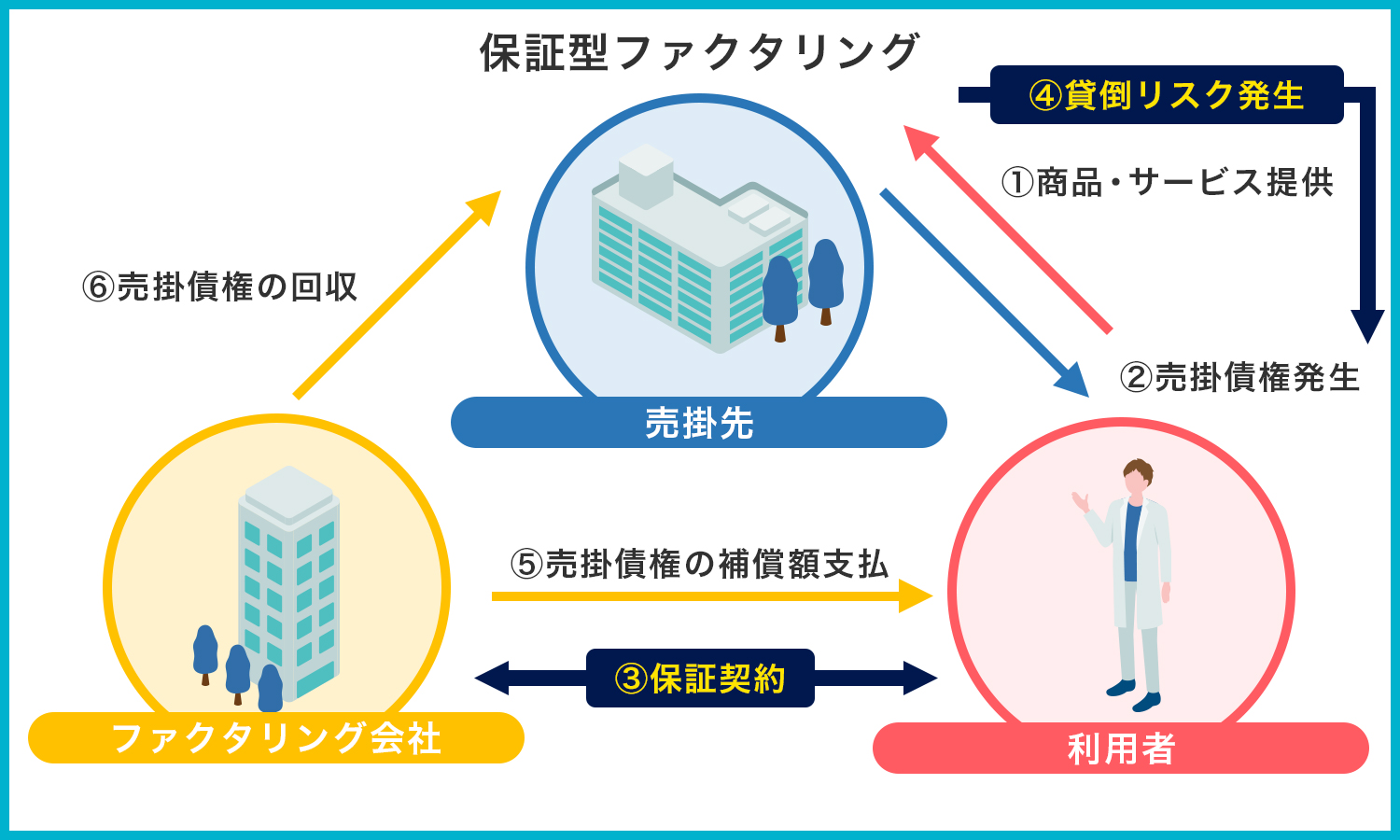

②保証型ファクタリング

買取型とは性質が異なり、売掛債権を譲渡せずに貸倒れリスクをカバーするサービスが、保証型ファクタリングです。

保証型では、事前にファクタリング会社に保証料を支払います。

そうすることで、売掛先の倒産などにより売掛金が回収できなくなった際に、ファクタリング会社から保証金を受け取れます。

保証料は掛け捨てであり、無事に売掛先から売掛金を回収できた場合は、その時点で契約が終了し、支払った金額は返ってきません。

このように保証型ファクタリングは、売掛金が未回収となる事態に備えるサービスであるため、急いで現金を手にしたいときに使う買取型とは利用する目的が異なることを覚えておきましょう。

国際ファクタリング

国際ファクタリングは、海外企業と取引した際の売掛金の未回収リスクを軽減する、保証型ファクタリングサービスの一種です。

これまでは輸出取引を安全に行うために、信用状(L/C)を使用する方法しかありませんでした。

しかし信用状を用いた取引は、手続きが煩雑なうえ費用がかかることから、近年は国際ファクタリングが代替手段として普及してきています。

【図解】ファクタリングの契約形態ごとの仕組み

ファクタリングの概要と大まかな種類は、ご理解いただけたでしょうか。

次に、ファクタリングを利用する際の具体的な流れを見てみましょう。

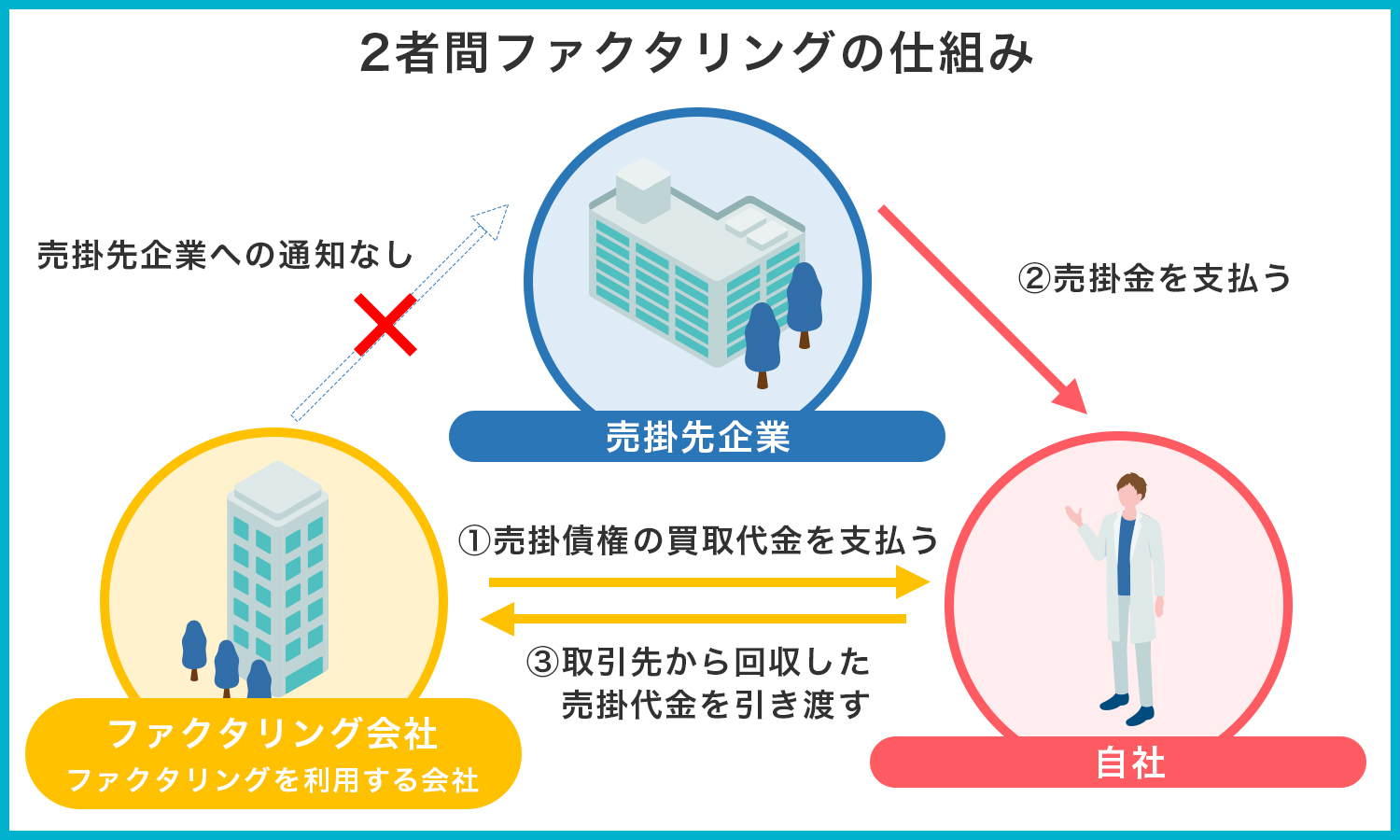

ここでは、2者間ファクタリングと3者間ファクタリングに分けて、契約形態ごとに仕組みを解説します。

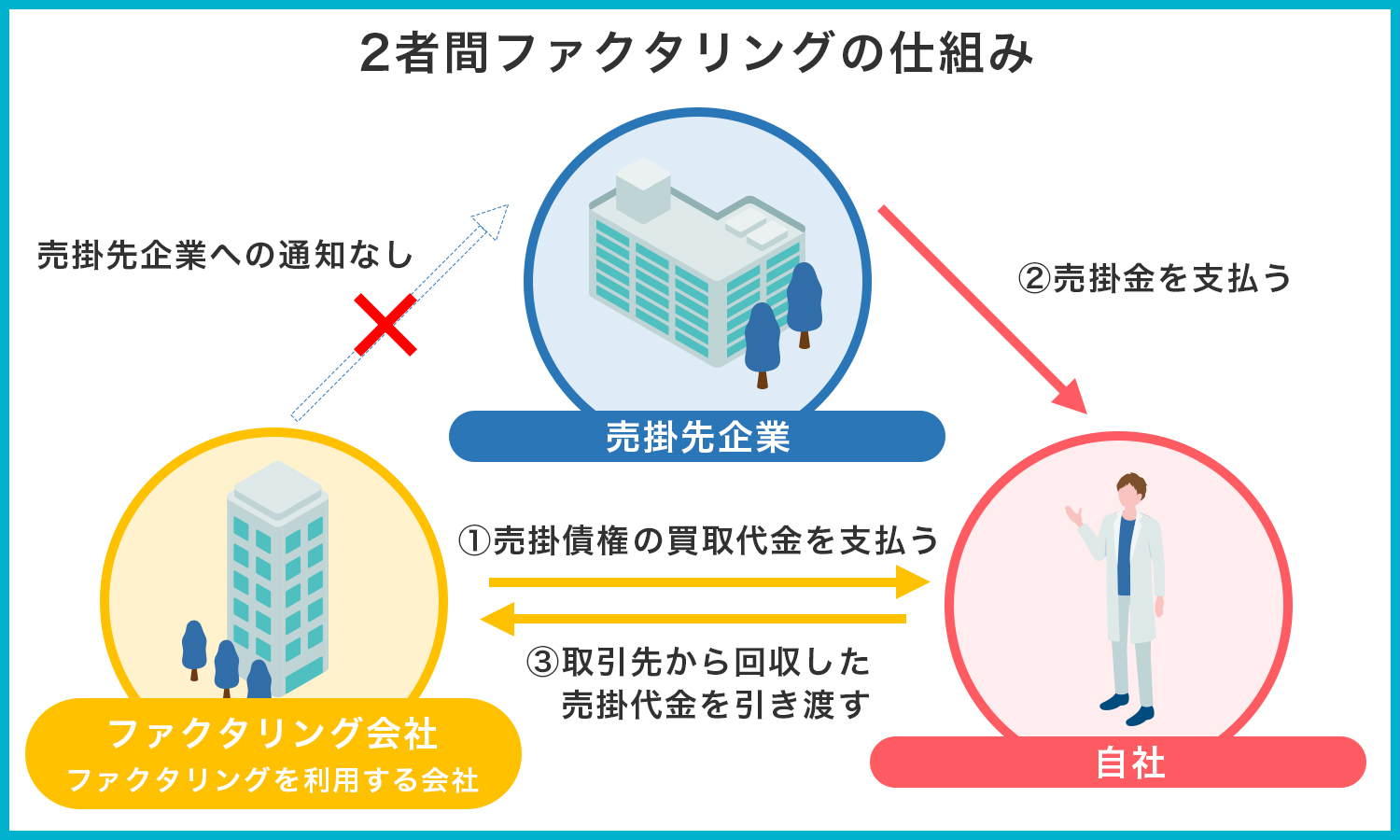

2者間ファクタリング

2者間ファクタリングは、利用者とファクタリング会社のみで契約を締結する形式です。

ファクタリングの利用にあたり売掛先から承諾を得る必要がないため、取引関係に悪影響を及ぼすリスクを回避できます。

2者間ファクタリングの流れは、以下の通りです。

【2者間ファクタリングの流れ】

- 利用者がファクタリング会社に買取を申し込む

- ファクタリング会社による審査が行われる

- 審査を通過したら、買取条件を確認し、契約を結ぶ

- 利用者が売却した売掛金から、手数料を差し引いた額が振り込まれる

- 利用者は売掛先から代金が支払われたら、ファクタリング会社に送金する

2者間ファクタリングでは、売掛先を介さずに、利用者とファクタリング会社のあいだで取引が進みます。

そのため、このあと解説する3者間ファクタリングと比べて、売掛金を現金化する流れがスムーズです。

ただし、2者間ファクタリングにはデメリットも存在します。

売掛先から代金が支払われた際は、利用者からファクタリング会社に送金しなければならないため、送金手数料などの事務負担がかかります。

また、3者間ファクタリングと比べて手数料が高い傾向があるため、メリットとデメリットを比較して、契約形態を選択するのが重要です。

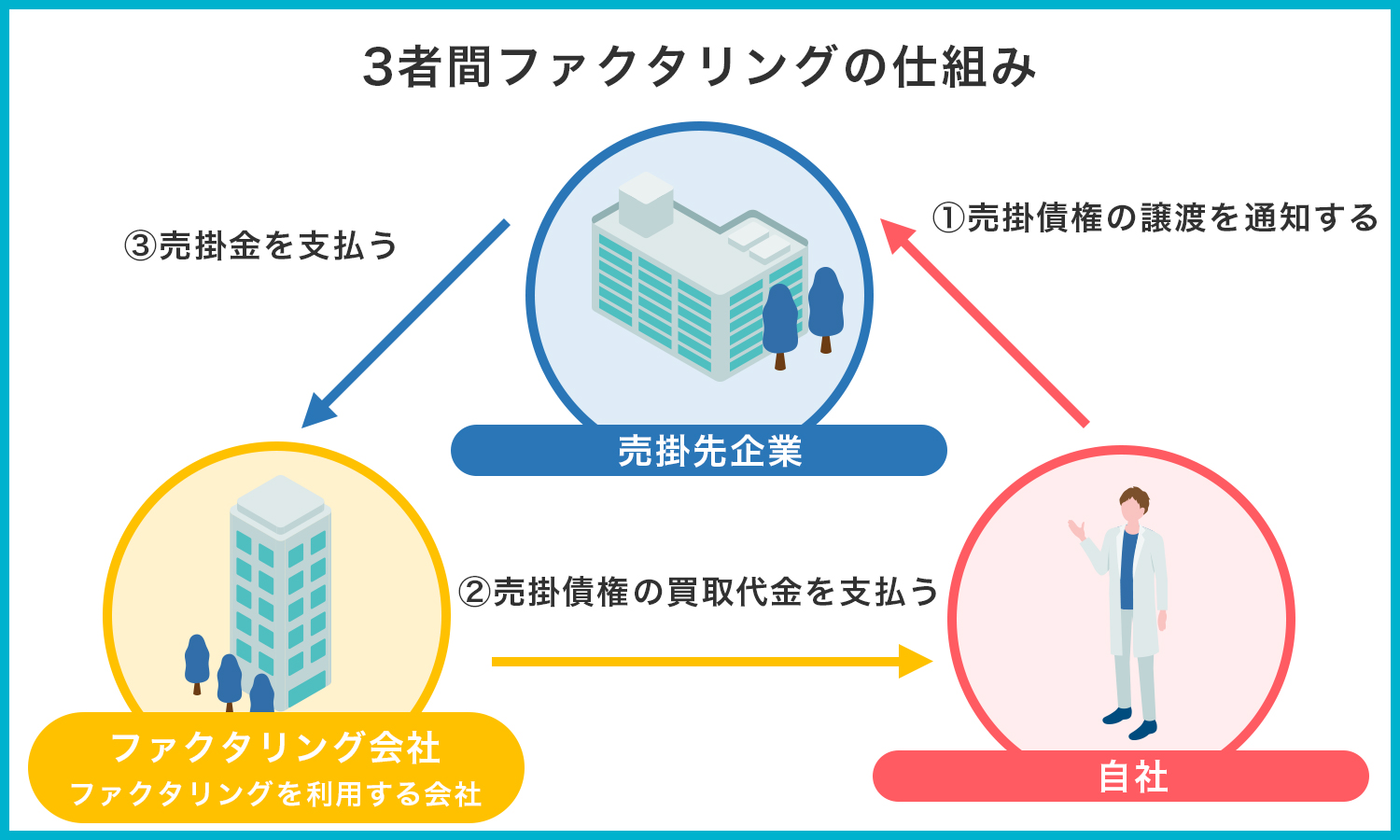

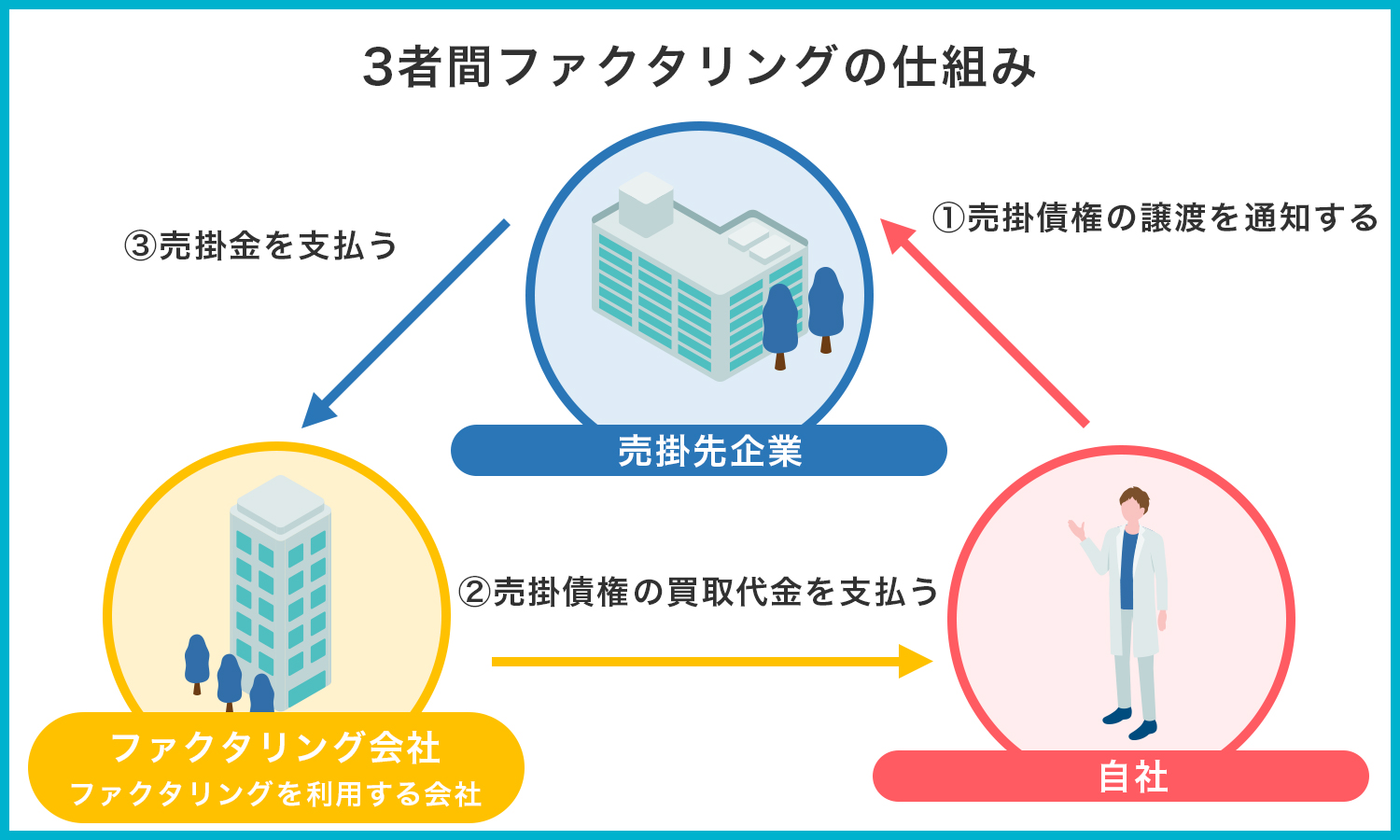

3者間ファクタリング

利用者とファクタリング会社にくわえて、売掛先も交えて取引を進めるのが、3者間ファクタリングです。

【3者間ファクタリングの流れ】

- 利用者がファクタリング会社に買取を申し込む

- ファクタリング会社による審査が行われる

- 審査を通過したら、利用者は売掛先に売掛金を売却する承諾を得る

- 買取条件を確認のうえ契約を結び、売掛先へ売掛金が売却された旨を通知する

- 利用者に売却した売掛金から、手数料を差し引いた額が振り込まれる

- 売掛先がファクタリング会社に、代金を支払う

3者間ファクタリングはファクタリング会社が売掛先に売掛金の存在を直接確認でき、未回収のリスクが低くなるため、2者間ファクタリングと比較し手数料を抑えられるものの、取引を進める流れはやや複雑です。

また、売掛先に売掛金を売却する承諾を得る必要があるため、利用者が資金繰りに苦しんでいることが知られてしまいます。

2者間ファクタリングと3者間ファクタリングは一長一短で、どちらが良いとはいえません。

売掛先との関係や許容できる手数料を加味して、適切だと思う契約形態を選んでください。

ファクタリングを利用するメリット

ここからは、ファクタリングを利用するメリットを5つ紹介します。

【メリット5つ】

メリット①最短即日で資金を調達できる

ファクタリングの最大の魅力は、スピーディーな資金調達が叶う点です。 銀行融資の場合、手続きや審査に数週間から数か月かかることが一般的ですが、ファクタリングなら最短即日で現金を手にすることができます。

そのため、急な資金不足に直面した際や、予定されていた入金が遅れた場合など、早急な対応が求められる状況では最適な資金調達方法となります。

メリット②赤字経営が続いていても利用できる

ファクタリングは銀行融資とは異なり、赤字経営が続いていても利用できます。

その理由は、ファクタリングの審査では利用者の財務状況よりも売掛先の信用力が重視されるためです。

ファクタリングでは売掛金の内容が審査の基盤となるため、売掛先に信用力があれば、利用者の多少の赤字や債務超過は問題視されない可能性が大きいでしょう。

メリット③返済義務なしで利用できる

ファクタリングにはそもそも返済という概念が存在しません。

なぜならファクタリングは融資ではなく、あくまでも売掛金の売買に基づく取引のためです。

通常の借り入れの場合、元本と利息を返済する必要がありますが、ファクタリングでは売掛金の売却によって資金を調達するため、負債に計上されることもありません。

財務状況が悪化すると今後の資金調達がより厳しくなるので、その点でもファクタリングは利用しやすいサービスといえます。

メリット④信用情報に影響を与えずに利用できる

融資ではないということは、ファクタリングを利用した履歴が信用情報に記録されないということです。

信用情報に傷がついていると、将来的に融資を受ける際の審査に悪影響を及ぼします。

ファクタリングという信用情報に無関係な手段で資金を調達すれば、今後の事業展開に支障をきたすおそれもなくなります。

メリット⑤売掛先が倒産してもリスクがない

ファクタリング契約には償還請求権がないため、万が一売掛金の回収前に売掛先が倒産しても、ファクタリング会社から利用者が費用を請求されることはありません。

償還請求権とは、債務者が返済不能になった際、もとの債権者にその分の金銭を請求できる法律上の権利です。

しかし、ファクタリングは融資契約ではないので、基本的に償還請求権が発生することはないというわけです。

ファクタリングを利用するデメリット

残念ながら、ファクタリングにはメリットだけではなく、デメリットも存在します。

両方を把握したうえで、ファクタリングの利用を検討しましょう。

【デメリット】

デメリット①調達が可能な金額に上限がある

ファクタリングは、売掛金を早期に現金化する資金調達方法です。

そのため当然ですが、保有する売掛金の額を超える資金は調達することができません。

用意しなければならない金額が売掛金の額を上回る場合、複数の売掛金を売却するか、ファクタリングと併せて他の調達手段を併用する必要があります。

デメリット②手数料がかかる

ファクタリングの利用時に発生する手数料も、デメリットの一つです。

手数料率はファクタリング会社ごとに設定されており、また同じ会社であっても売掛金の額や売掛先の信用力によって変わってきます。

ファクタリングで手にできるのは、売掛金の額から手数料を差し引いた金額なので、手数料率が高ければそれだけ調達可能な資金が減ってしまいます。

そのため、ファクタリング会社を選ぶ際は、手数料率の違いも重要な判断基準です。

デメリット③売掛先の信用力によっては利用できない場合もある

先述の通り、ファクタリングの審査では売掛先の信用力が重視されます。

売掛先の経営状況が悪化していたり、信用情報に問題があったりする場合は、ファクタリング会社がリスクを懸念して取引を拒否することがあるのです。

ファクタリングサービスを利用する際は、このように利用者の努力では変えられない要素があることも覚えておいてください。

複数の売掛金を保有している場合は、信用力が高い売掛先の売掛金を審査に出すことをおすすめします。

デメリット④利用できる日時が限られている

ファクタリング会社がサービスを提供している営業日や営業時間は決まっているため、申し込むタイミングによっては、すぐに資金を調達できないことがあります。

特に、土日・祝日や深夜に申し込んだときは、審査や契約手続きがスムーズに進まず、入金が翌営業日以降になる可能性が高いでしょう。

資金確保が間に合わずに慌てることのないよう、申し込み前に営業時間や入金スピードを把握しておくことが重要です。

デメリット⑤違法業者や悪徳業者が存在する

ファクタリング業界には、法整備が十分に行き届いていない部分があり、違法業者や悪徳業者も存在しています。

相場から大きく乖離している手数料を設定していたり、契約書を渡さなかったりする業者には警戒が必要です。

なかにはファクタリング会社を装って高金利の貸し付けを行う“ヤミ金融”のような業者もおり、トラブルに巻き込まれるケースも確認されています。

経営が苦しいからといって、契約内容をよく理解しないままに高額な手数料の支払いに同意すると、かえって資金繰りが悪化し、多重債務に陥る危険性があります。

知名度のある大手のファクタリング会社を選び、契約内容をしっかりと確認したうえで不明点があれば事前に問い合わせることが大切です。

ファクタリングが役立つ場面は?

ファクタリングのメリットとデメリットを認識できたところで、このサービスがどのようなシチュエーションで役に立つのかを今一度詳しく解説します。

【役立つ場面】

資金が急に必要になった場合

事業を運営していれば、予期せぬ支出や唐突な資金需要に見舞われることもあるはずです。

たとえば、大口の注文を受けた際に仕入れ費用を先払いしなければならない場合や、取引先への支払いが予定よりも早まった場合などです。

銀行融資では審査に1〜2か月かかることが多いため、こういうとっさの支出には間に合いません。

その点、ファクタリングであれば、最短即日での資金調達が可能です。 これにより、ビジネスチャンスを逃さずに済み、事業の安定した運営が期待できます。

銀行からの融資を受けられない場合

「銀行融資に申し込んだものの、断られてしまった……」という方にも、ファクタリングがおすすめです。

銀行融資の審査は厳格であり、営業赤字が続いている企業や、債務超過に陥っている企業が、融資を受けるのが難しいとされています。

また、借り入れのリスケジュール(返済条件の変更)を行っている場合も、新たな融資が制限されることがあります。

一方ファクタリングであれば、そのような状況でも利用する事業者の財務状況より、売掛先の支払い能力が重視されるため、資金調達の選択肢として有効です。

資金繰りが悪化している場合

資金繰りが悪化すると、取引先への支払いが滞りがちになり、結果として信頼関係の悪化を招きます。

資金繰りの調整が特に難しいのは、後述する運送業界や建築業界などの売掛金の回収までに時間がかかる業界です。

このような業界にいる事業者がファクタリングという選択肢をもてば、手元資金のショートを未然に防止できます。

ファクタリングを利用して期日の迫った支払いを済ませば、取引先との関係を維持することが可能です。

税金を滞納している場合

税金を滞納すると、銀行からの融資を受けるのが非常に困難になります。

特に日本政策金融公庫などの公的金融機関では、税金を滞納している企業への融資はほとんど認められていません。

しかしファクタリングであれば、審査の条件を満たしていれば、問題なく利用できます。

高額な案件を受注した場合

高額な案件を受注すると、それに伴う材料費や製造費、人件費などの先行投資が必要になります。

ただし、案件が完了して売掛金を回収するまでには一定の期間がかかるため、その間の資金繰りをどのようにするかを考えなくてはなりません。

ファクタリングを活用すれば、早期現金化した売掛金で、高額案件を受注するのに十分な資金を確保できます。

早いファクタリング会社なら最短数時間で入金が叶うため、商機を逃すことなく、安定した事業運営を実現できるでしょう。

ファクタリングの利用がおすすめの業界

続いて、ファクタリングの利用が適している業界を4つピックアップし、おすすすめする理由とともに詳細をお伝えします。

【おすすめの業界】

運送業界

運送業界は、車両の維持費や燃料費、人件費などの固定費が高く、資金繰りが厳しくなりがちです。

特に、燃料費の変動は経営に多大な影響を与えます。 軽油やガソリンの価格が高騰しても運賃への転嫁が難しく、資金繰りが悪化する要因となるためです。

また、荷主からの支払いサイトが平均2~3か月と長いため、支払いと入金のタイミングが合わないことも資金繰りを難しくする要因の一つです。

そのようなときに、ファクタリングは中小規模の運送業者にとって、有効な資金調達手段となるでしょう。

建築業界

建築業界では、大規模なプロジェクトが多く、工事の進行に伴い資材費や人件費などの支払いが先行するケースも珍しくありません。

また、売上として計上された工事代金は、工事完了後の入金が一般的であるため、それまでの資金繰りの問題が発生しやすいというわけです。

そのうえ、建築業界は多層構造の請負契約が常態化しており、下請業者や孫請業者ほど売掛金の入金が遅くなります。

それが原因で工事の途中に資金が不足してしまうと、次の発注の依頼に対応できなくなってしまいます。

ただし、売掛先が大手ゼネコンである場合、売掛金の信用力が高く評価されるため、比較的低い手数料率でファクタリングを利用できるでしょう。

医療業界

医療業界もまた、診療報酬や介護報酬の入金サイクルが長いことから、資金繰りが課題となりやすい業界です。

支払機関を通じて支払われる診療報酬は、請求から実際の入金までに2~3か月を要します。

その間にも、人件費や医療機器の維持費、施設の運営費などの支払いは発生するので、このタイムラグによって資金不足に陥ってしまうわけです。

一方で、診療報酬債権の売掛先にあたる、社会保険診療報酬支払基金や国民健康保険団体連合会は公的機関であるため、ファクタリングの審査は比較的通りやすいといえます。

製造業界

製造業では、取引先からの急な大量発注や、設備投資による資金需要が発生することが往々にしてあります。

受注してから材料を調達し、製造・納品を行うため、売掛金を回収するまでは燃料費や人件費などのコストを自社で負担することが多い業種です。

くわえて、業界の商慣習から手形取引が一般化しており、現金化までにさらに長い時間がかかっています。

材料費や人件費の支払いに充てる資金を確保する方法としては、売掛金を早期に現金化できるファクタリングを活用するのがおすすめです。

ファクタリングにかかる手数料の目安

ファクタリングを利用する際の手数料率の相場は、契約形態ごとに差があり、2者間ファクタリングが8%~18%、3者間ファクタリングが2%~9%となっています。

先述したように3者間ファクタリングは、ファクタリング会社が売掛先に直接売掛金の存在を確認できるため、未回収のリスクが低くなり2者間ファクタリングと比較して手数料が低くなる傾向があります。

また、同じファクタリング会社であっても、売掛金の額や売掛先の信用力、支払期日までの期間によって、手数料率は変動します。

たとえば、売掛先の信用力が高ければ手数料率は低く、売掛先の信用力が低かったり支払期日が遠かったりすると、手数料率は高く設定されます。

さらに、初めて利用するファクタリング会社は、高い手数料率が適用される傾向にあるので留意が必要です。

ファクタリングの入金までにかかる時間

申し込んでから入金までにかかる時間もまた、契約形態やファクタリング会社によって異なります。

2者間ファクタリングは、売掛先の承諾を必要としないため、手続きが比較的簡単でスピーディーに進みます。

早ければ即日での入金も可能なことから、すぐにでも資金を調達したい場合に適しているといえるでしょう。

一方、3者間ファクタリングは、売掛先の承諾を得なければならないため、その分だけ手続きに時間がかかります。

一般的には売掛先に承諾書を発行してもらい、印鑑証明書を提出する手続きが必要なので、通常は数日から1週間程度、場合によっては2週間ほどかかることもあります。

ファクタリングの申し込みに必要な書類

ファクタリングを利用するには、審査や契約に必要な書類を何点か提出しなければなりません。

【ファクタリングの審査や契約に必要な書類】

- 利用者の身分証明書

- 入金が確認できる通帳のコピー

- 売掛金が確認できる請求書や見積書

- 決算書(法人の場合)

- 確定申告書(個人の場合)

- 印鑑証明書

- 登記簿謄本

- 納税証明書

これらすべてを申し込み時に用意しなければならないわけではなく、求められる書類はファクタリング会社ごとに異なります。

会社によっては、通帳のコピーと請求書の2点のみで申し込める場合もあるため、必要な提出書類が少ない会社を選ぶことをおすすめします。

書類を提出したあとは、それをもとにファクタリング会社が審査を実施し、通過した場合に契約へと進みます。

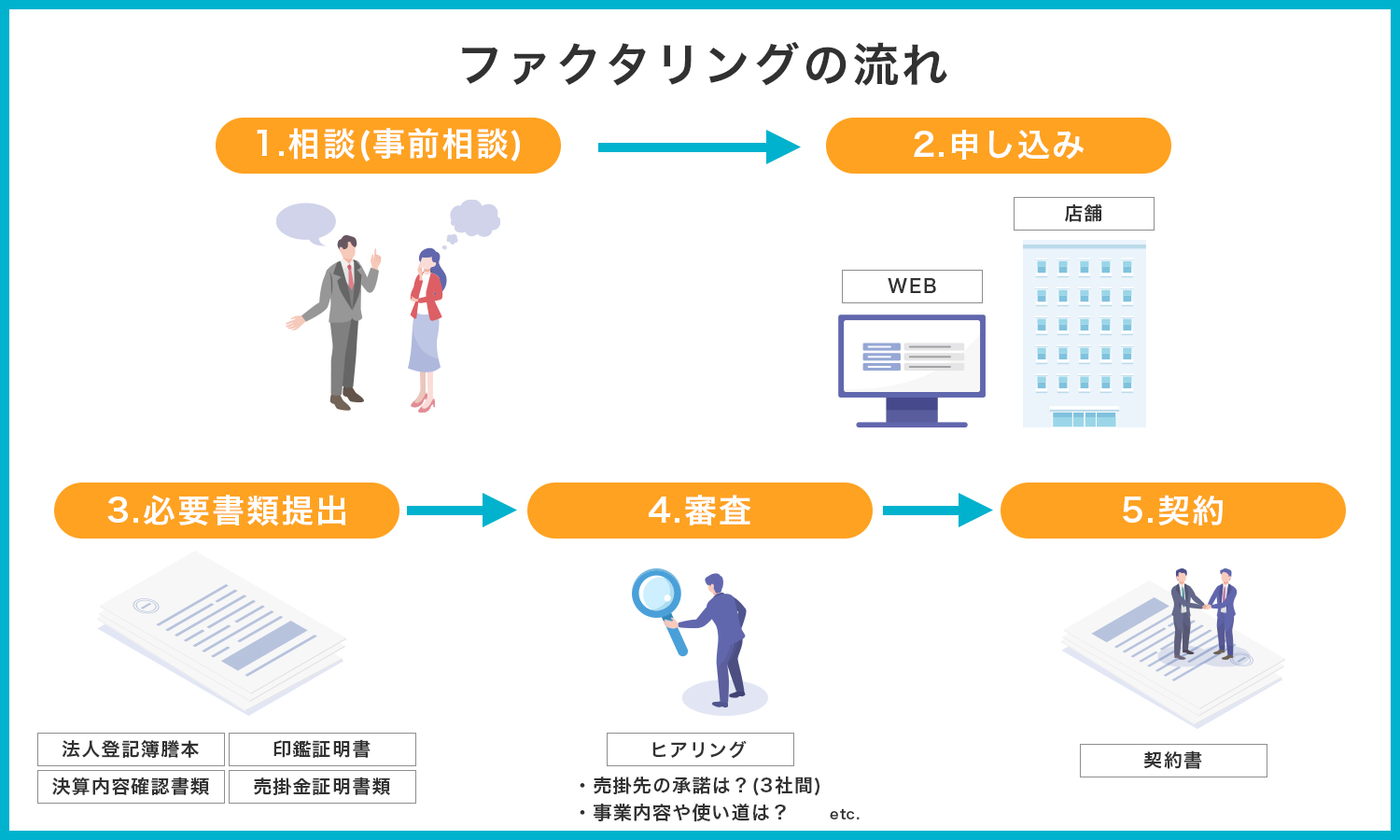

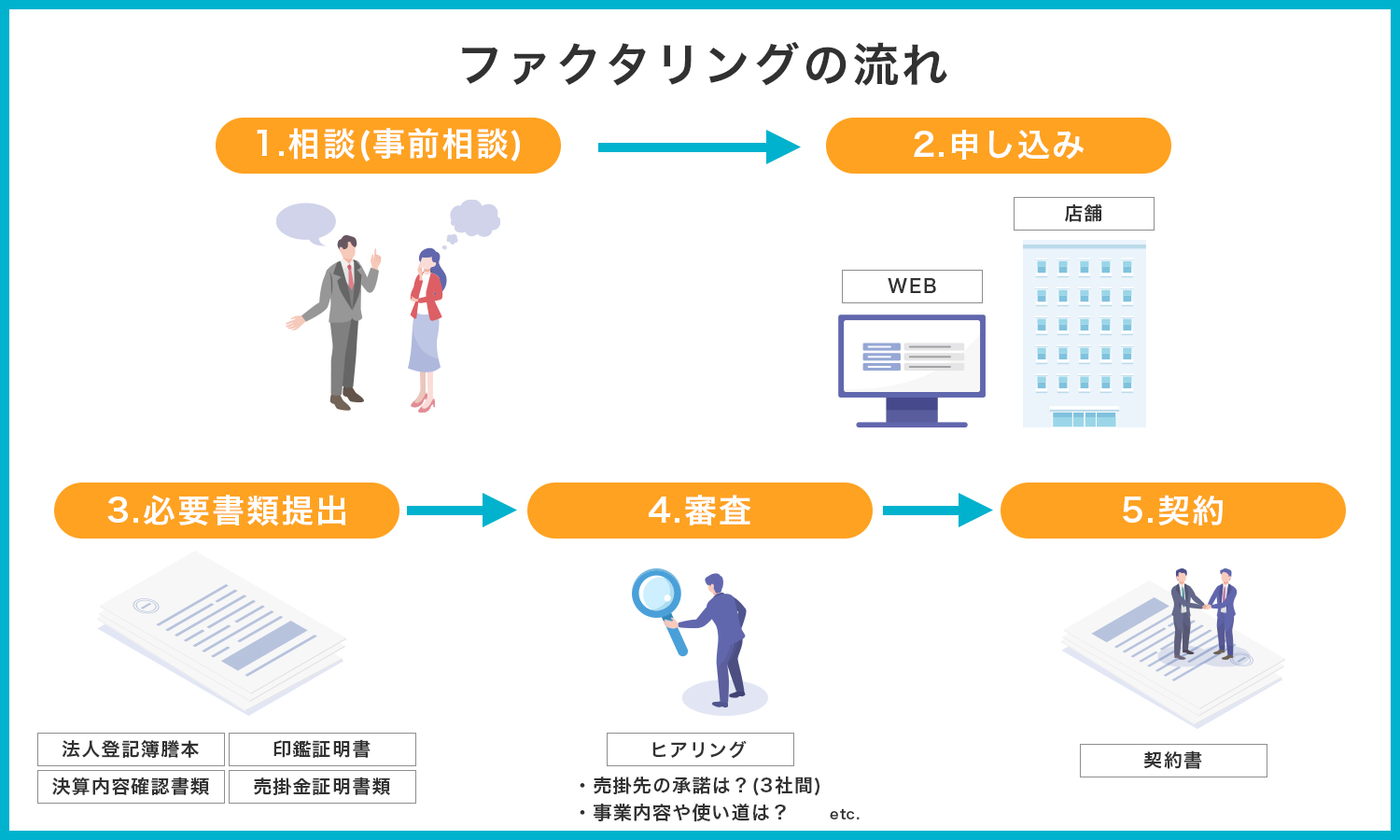

ファクタリングを利用する際の流れ

ここからは、ファクタリングサービスへの申し込みから契約を結ぶまでの一連の流れを、ステップごとに詳しく解説します。

【利用する流れ】

ステップ①サービスに申し込む

まずは、利用するファクタリング会社を選定のうえ、申し込みを行います。

サービスの申し込み方法は、Webサイトの専用フォームや電話、メール、郵送など、ファクタリング会社によってさまざまです。

申し込み時には、売掛金の存在を証明する請求書のほか、必要な書類を提出します。

この際、口頭で質問したいのであれば、電話や対面での申し込みを選択するのもよいでしょう。

ステップ②ファクタリング会社の審査を受ける

提出された情報をもとに、ファクタリング会社が審査を行います。

繰り返しになりますが、審査で重視されるのは売掛先の信用力です。

売掛先の支払い能力や、利用者との過去の取引実績などが評価のポイントとなります。

審査は30分~数時間程度で完了する場合もあれば、数日間かかる場合もあります。

どれくらいの時間を要するのかはファクタリング会社ごとに異なるため、事前に確認しておきましょう。

ステップ③契約を結ぶ

無事にファクタリング会社の審査に通り、提示された手数料率と買取金額に問題がなければ、契約へと進みます。

このタイミングで契約書が交付されるので、必ず細部まで目を通して内容に問題がないかを確認してください。

ステップ④指定した口座に入金される

契約を締結したあとは、利用者が指定した口座に、売掛金から手数料を差し引いた金額が振り込まれます。

ファクタリング会社からの入金は、契約を結んだ当日から翌営業日のあいだに完了するのが一般的です。

ファクタリングの審査基準

ファクタリングを利用する前に審査を受けることになりますが、銀行融資などの審査とはその基準が異なります。

改めてファクタリングの審査における重要なポイントを紹介しますので、ファクタリングの利用を検討している方は1つずつ確認してみてください。

売掛先の信用力

先述した通り売掛先の信用力は、審査でもっとも重視されるポイントです。

ファクタリング会社にとって最大のリスクは、売掛先が倒産し、買い取った売掛金が回収できなくなることです。

そのため、売掛先が安定した財務状況であるか、過去に支払いの遅延やトラブルなどがないかなどが慎重に確認されます。

売掛先が上場企業や財務状況の良い大手企業であれば、審査の通過率は高くなるでしょう。

売掛金の支払期日

売掛金の支払期日も、審査に影響を与えるポイントです。

支払期日が近いほど、売掛金が未回収となるリスクが低いと判断されて、審査に通りやすくなります。

逆に、支払期日が数か月以上先の場合、その間に売掛先の経営状況が悪化する可能性があるため、審査が厳しくなることがあります。

利用者の信用力

ファクタリングでは売掛先の信用力がもっとも重視されるとはいえ、利用者自身の信用力も一定の基準で審査されます。

【利用者の信用力が測られる視点】

- 売掛先との取引実績が十分にあるか

- 申し込み金額と事業規模のバランスが取れているか

- 申し込み時の対応が誠実であるか

特に2者間ファクタリングの場合は、利用者が売掛金を回収し、それをファクタリング会社へ送金する流れとなるため、利用者が契約内容を守ってくれそうかもみられます。

過去に支払いの遅延や契約違反がある場合は、審査が厳しくなるかもしれません。

ファクタリング会社を選ぶときのポイント

無数にあるファクタリング会社のなかから、「使って良かった」と思えるサービスを選ぶために、ファクタリング会社を選定する際確認しておいたほうがよい項目を紹介します。

【ポイント】

①手数料率が妥当か

まずは、ファクタリング会社が設けている手数料率を確認しましょう。

利用するファクタリング会社によって手数料率は異なりますが、妥当な値が設定されているのかは注視しなければなりません。

手数料率は、2者間ファクタリングでは8~18%、3者間ファクタリングであれば2~9%が相場となっています。

相場から大きく乖離する手数料率を設定しているファクタリング会社は、利用しないように気をつけましょう。

可能であれば複数社を比較し、納得できる手数料率が明示されているファクタリング会社を選んでください。

②豊富な実績があるか

ファクタリング会社を選ぶ際には、事業実績のチェックも欠かせません。

もしも多くの事業者と取引を行っていれば、その分経験が蓄積されています。

そのため、審査が柔軟であったり、サービスの質が安定している可能性が高かったりと、安心して利用できる理由があるはずです。

公式サイトや口コミを参考にしながら、取引件数や累計買取金額などの情報をチェックし、信頼できる会社かどうかを見極めることが大切です。

③希望する条件で利用できるか

自分の希望する条件と一致しているかどうかも、忘れずに確認したいところです。

具体的には、現金化したい売掛金を買い取ってもらえるか、個人事業主でも利用できるか、契約方法に希望するものがあるかといった点です。

特にファクタリング会社によって買取可能額が異なっているため、金額の大きい売掛金しか手持ちがない場合は、事前に確かめておく必要があります。

また、法人向けサービスのみを提供している会社に個人事業主が申し込むと、審査の段階で断られてしまいます。

④オンライン契約に対応しているか

近年では、対面だけでなくオンラインでの契約にも対応しているファクタリング会社が増えています。

対面でのやり取りを避けたい方や、忙しくて窓口へ出向く時間が取れない方は、オンラインで完結するサービスをおすすめします。

事務所に赴くことなく、書類のやり取りや面談が完了すれば、移動時間や手続きの負担が軽減されるでしょう。

⑤担当者の印象は良いか

ファクタリングの契約を進めるうえで、担当者の対応も重要な判断材料となります。

申し込みや審査の過程で、電話やメールのやり取りをする機会があるため、その際に丁寧に対応してくれるかどうかを確認しましょう。

説明が不十分であったり、質問に対して曖昧な返答をされたりした場合は、その会社との契約を再検討したほうがよいかもしれません。

担当者の言葉遣いや態度が悪い場合も、契約後のトラブル対応などに不安が残るため、避けるのが無難です。

安心して取引できるファクタリング会社を選ぶために、担当者の対応が誠実であるかどうかは慎重に見極めてください。

⑥ホームページの内容は信頼できるか

ファクタリング会社をリサーチする際にホームページを閲覧して、その会社が信頼できるかどうかを判断しましょう。

日本では現状、免許や許可がなくともファクタリング会社を設立できます。

そのため、優良企業と信頼できない企業が混在しており、見極めるのが難しくなっています。

そのため、ファクタリング会社のホームページに記載されている、買取可能額や手数料率、実績に目を通しておくことが大切です。

「必ず買い取れる」「100%現金化できる」といった、誇大な表現を掲載しているファクタリング会社は利用を避けましょう。

ファクタリングを利用するときの注意点

ファクタリングを利用する前に、いくつかの注意点も頭に入れておきましょう。

【注意点】

①契約書の控えを受け取る

ファクタリング契約を結ぶ際には、契約書の控えを必ず受け取ってください。

契約書は、後々のトラブルを防ぐために重要な証拠となります。

契約書の控えを渡されない場合、何かしら後ろめたいことがある可能性が高いため、契約を締結する前に控えをもらえるか確認しましょう。

また、契約内容を事前に確認し、不明点があれば契約前に質問することが鉄則です。

②債権譲渡禁止の記載がある場合は避ける

売掛先との契約書に“債権譲渡禁止”の条項が含まれている場合、3者間ファクタリングを利用するのは避けたほうがよいでしょう。

債権譲渡禁止の特約があっても、売却することは法的には問題ありませんが、売掛先が支払いを拒否してトラブルになることが考えられます。

もしも契約書に債権譲渡禁止の記載があったときには、2者間ファクタリングを検討するなどの対応が必要です。

参照:債権譲渡に関する見直し

③償還請求権がないことを確認する

ファクタリング会社の契約書に、償還請求権についての記載があるかも確認しておかなければなりません。

先述の通り、本来ファクタリングには償還請求権はありませんが、一部の悪質な業者は償還請求権付きの契約を結ぼうとしてきます。

償還請求権がある契約を行うのは貸金業に該当するため、適切な貸金業登録のない業者がこのような契約をするのは違法です。

契約内容を十分に確認し、償還請求権がないことを念押ししておきましょう。

④分割払いは利用できない

ファクタリング会社に対する支払いは、分割で行うことができません。

売掛金を売却した時点で、売掛先から振り込まれる代金は、事業者のものでなくなります。

そのため、売掛金の回収後は、ファクタリング会社に速やかに送金する必要があるのです。

万が一「分割払いに対応できる」と謳う業者がいた場合、それはファクタリング会社でない可能性が高いので、利用は避けてください。

もしも複数の売掛金を保有しているのであれば、必要な分だけを売却することで、一度に大きな金額を扱わずに済みます。

⑤給料ファクタリングは利用しない

給料ファクタリングとは、給与を受け取る権利をファクタリング会社に売却し、先に現金を受け取るサービスです。

これも貸金業の取扱業務に該当し、登録を受けていない業者が行うことは違法とされています。

一度利用してしまうと、高額な手数料や悪質な取り立てに苦しむおそれがあります。

会社員や給与所得を得ている個人事業主は、給料ファクタリングには絶対に手を出さないようにしてください。

ファクタリングは違法ではない?

ここまでファクタリングの概要をお伝えしてきましたが「ファクタリングは危ない!」と聞いたことがあり、不安に感じている事業者様もいらっしゃるかもしれません。

結論から申し上げますと、ファクタリング自体は歴史ある資金調達方法で、違法性のないサービスです。

あくまでも売掛金の売却による合法的な取引であり、民法第466条(債権の譲渡性)を根拠としています。

(債権の譲渡性) 第四百六十六条 債権は、譲り渡すことができる。

引用元:民法 | e-Gov 法令検索

「ファクタリングは危険なサービス」という誤った考え方は、ファクタリングをかたって違法な融資を提供する業者が存在することに由来します。

このような業者を避け、正規のファクタリング会社を利用している分には、トラブルに巻き込まれることはないはずです。

違法となる偽装ファクタリングとは

先ほどお伝えしたように、悪意ある業者がファクタリングを装った違法サービスを提供している事例がみられます。

ほとんどの場合、その実態はファクタリングとは名ばかりの高金利での貸付であり、俗に“偽装ファクタリング”とよばれています。

先述した給料ファクタリングも、この偽装ファクタリングの一種です。

よくわからないままに契約してしまい、悪質な取り立ての被害にあう事例が多く報告されており、金融庁も注意喚起しています。

偽装ファクタリングが疑われる場合は、相手が違法業者であることを踏まえ、絶対に利用しないでください。

参照元:金融庁「ファクタリングの利用に関する注意喚起」

ファクタリングに関する相談窓口

ファクタリング会社に対して何か不信感をもつことがあったら、一人で抱え込まずに誰かに相談しましょう。

金融庁は、平日の10~17時までのあいだ、金融サービス利用者相談室を設けています。

【金融サービス利用者相談室】

|

受付時間

|

平日10:00~17:00

|

|

電話

|

0570-016811

|

|

FAX(高齢者・障がい者専用)

|

03-3506-6699

|

給料ファクタリングや偽装ファクタリングの疑いを感じたら、そのまま取引を進めないようにしてください。

ファクタリング以外の資金調達方法

最後に、ファクタリング以外の資金調達方法についてもご紹介します。

【資金調達方法】

銀行融資

銀行融資は、企業が資金を調達する際に、もっとも一般的な選択肢です。

銀行から事業資金を借り入れ、運転資金や設備投資に充てる方法です。

融資を受けるには、事業計画や返済計画を詳細にまとめたビジネスプランを提出し、審査を通過する必要があります。

銀行融資は金利が比較的低く、長期的な返済が可能な点がメリットですが、審査に時間がかかるため、緊急の資金調達には適していません。

また、審査基準が厳しく、創業間もない企業や業績が不安定な企業は融資を受けるのが難しいのが現状です。

ビジネスローン

ビジネスローンは、一般的な銀行融資と比べると審査が早く、迅速な資金調達が可能な方法といえます。

主にノンバンクが提供しており、法人や個人事業主が対象です。

ビジネスローンは、審査基準が銀行融資よりも緩いため、赤字決算や債務超過の企業でも資金を借りられる可能性があります。

しかし、その分金利が高めに設定されており、銀行融資の金利の相場が1%~3%前後であるのに対し、ビジネスローンの金利は10%を超えることも珍しくありません。

ビジネスローンを利用する際には、無理のない返済計画を組むことが重要です。

手形割引

手形割引は、決済日前の受取手形を金融機関や専門会社に売却し、現金化する方法です。

本来であれば手形の期日まで待つ必要がありますが、手形割引を利用することで、最短即日で資金化できます。

手形割引の手数料(割引料)は、金融機関や専門会社によって異なります。

銀行は2~3.5%、専門の手形割引業者は2.5~15%ほどの料率に設定されているのが一般的です。

手形をすぐに現金化できる点は魅力的ですが、その分業者によっては高い手数料がかかることは、考慮する必要があります。

補助金・助成金

補助金や助成金は、国や自治体が特定の事業や取り組みを支援する目的で提供する資金であり、返済義務がないことが最大の利点です。

特に中小企業や創業支援のための制度が多く、雇用創出や設備投資、IT導入など、さまざまな用途で活用できます。

補助金や助成金の活用には資金調達コストがかかりませんが、申請には詳細まで記載された事業計画の作成が求められ、審査に時間がかかる点がデメリットです。

また、受給までに数か月を要する場合もあるため、緊急の資金ニーズには対応しづらい側面があります。

補助金や助成金は計画的に申請し、資金繰りの一環として活用するのがよいでしょう。

ファクタリングは売掛債権を売却して現金化する資金調達方法

今回は、ファクタリングの概要やファクタリング会社を選ぶポイントを解説しました。

ファクタリングは、売掛金を売却することでスムーズに現金を手にできる、便利な資金調達方法です。

資金調達のためにファクタリング会社を利用する際は、各会社を利用するメリットとデメリットを把握したうえで、適切なファクタリング会社を選びましょう。

資金調達ニュース.comでは、実績のあるファクタリング会社を多数紹介しています。

優良なファクタリング会社をお探しの方は、ぜひ参考にしてください。

参考:ファクタリング契約の流れ 売掛債権を売却するから即日でも資金調達可能 – ファクタリングで資金調達デキタ!

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。