ファクタリングとは

まずは、ファクタリングの概要をおさらいしておきましょう。

ファクタリングとは、企業や個人事業主が保有する売掛債権を、ファクタリング会社に譲渡し資金を得るサービスです。

手数料は引かれるものの、売掛債権を本来の支払い期日よりも前に現金化できるので、資金繰りの改善に役立ちます。

ファクタリングの種類

ファクタリングは、利用目的の違いによって『買取型』と『保証型』の2種類に分けられます。

買取型

買取型は、売掛債権を売却して現金を得る、資金調達を目的としたファクタリングです。

一般的にファクタリングと呼ばれるのは、この買取型であるケースがほとんどです。

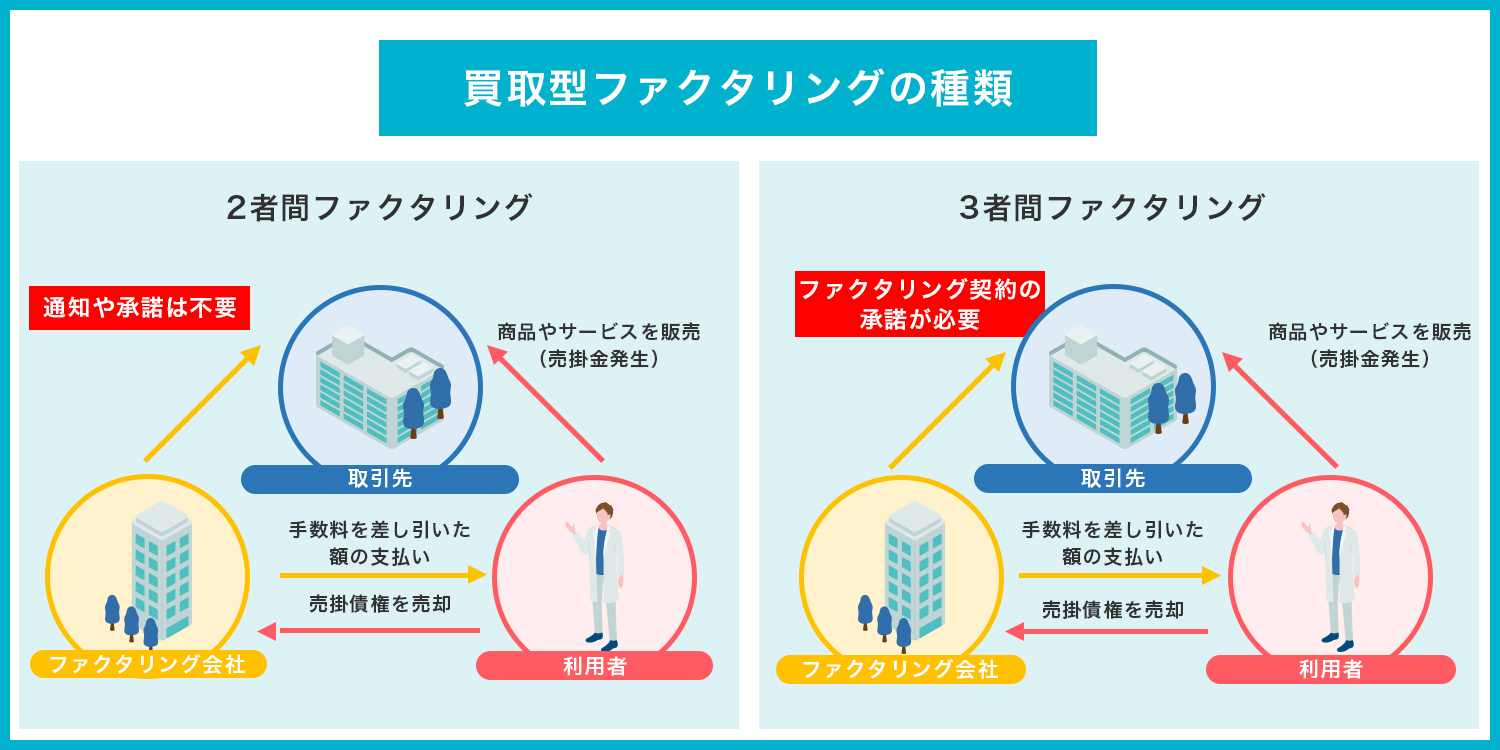

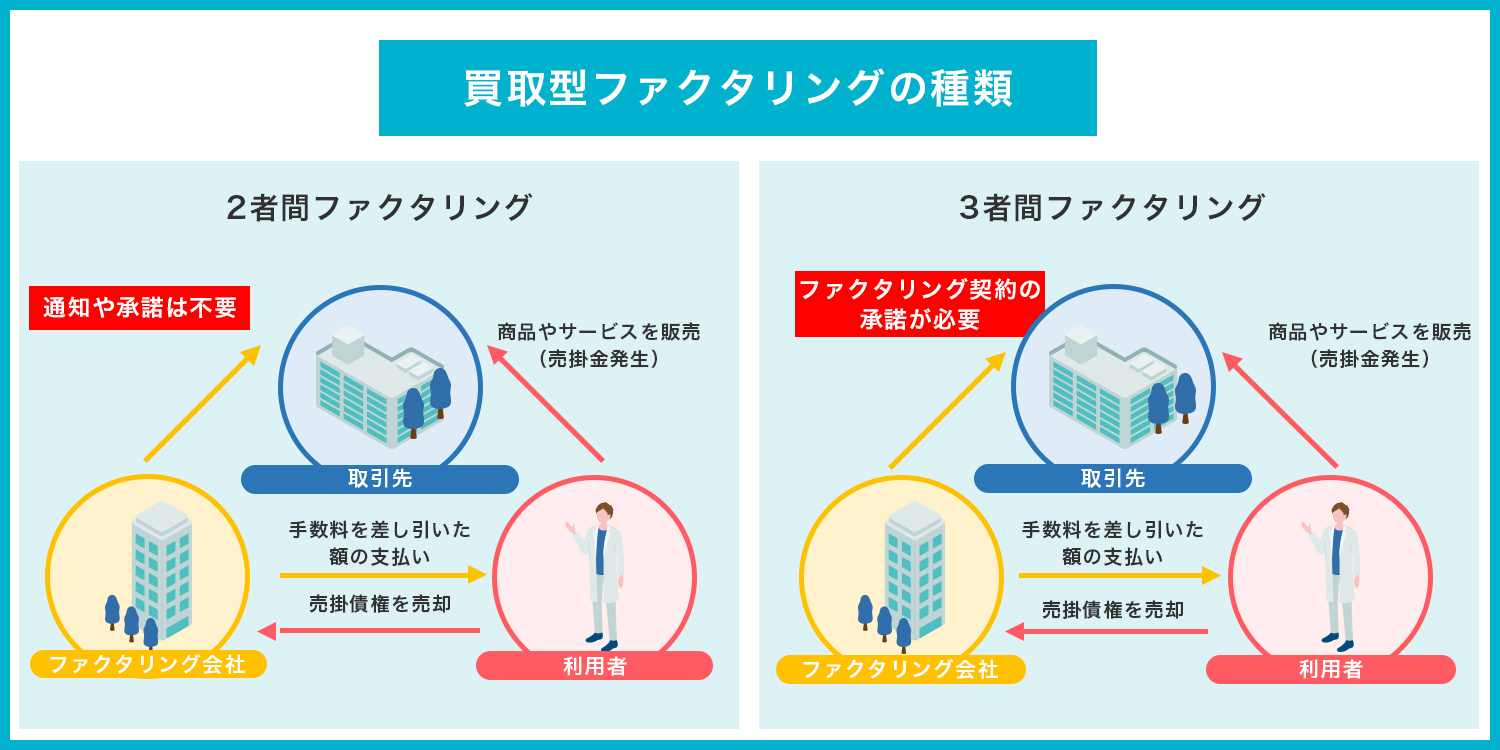

そんな買取型には、契約形態の異なる2種類のファクタリングが存在します。

以下に、それぞれの特徴を整理しました。

【買取型の種類と特徴】

|

|

2者間ファクタリング

|

3者間ファクタリング

|

|

特徴

|

・利用者とファクタリング会社が取引したのちに、ファクタリング会社から売却金額が振り込まれる

・売掛先へ通知しなくとも利用できる

・利用者が売掛金を回収し、ファクタリング会社に送金する

|

・利用者とファクタリング会社、そして売掛先の3者間で取引を行う

・3者間で契約が成立したのちに、ファクタリング会社から売却金額が振り込まれる

・売掛先へ利用する旨を通知する必要がある

・売掛先からファクタリング会社へ直接売掛金が送金される

|

|

メリット

|

・売掛先にファクタリングの利用を知られずに済む

・手続きが簡単で資金が調達できるまでの時間が短い

・売掛金が未回収になるリスクを軽減できる

|

・手数料率が低く済む

・売掛金が未回収になるリスクを軽減できる

|

|

デメリット

|

・手数料率が高い傾向にある

|

・ファクタリングの利用を売掛先に知られてしまう

・資金が調達できるまでに必要な手順が多く時間がかかりやすい

|

2者間ファクタリングでは、売掛先が取引に参加することがないため、ファクタリングの利用を知られることもなく、手続きにも手間がかかりません。

一方で、3者間ファクタリングには売掛先も参加するため、必然的にファクタリングを利用していることが把握され、必要な手順も多くなります。

しかし、ファクタリング会社が債権金額を回収できないリスクも低減されるので、そのぶん手数料が安く済むのです。

一般的に、2者間ファクタリングの手数料率は8%~18%、3者間ファクタリングの手数料率は2%~9%とされています。

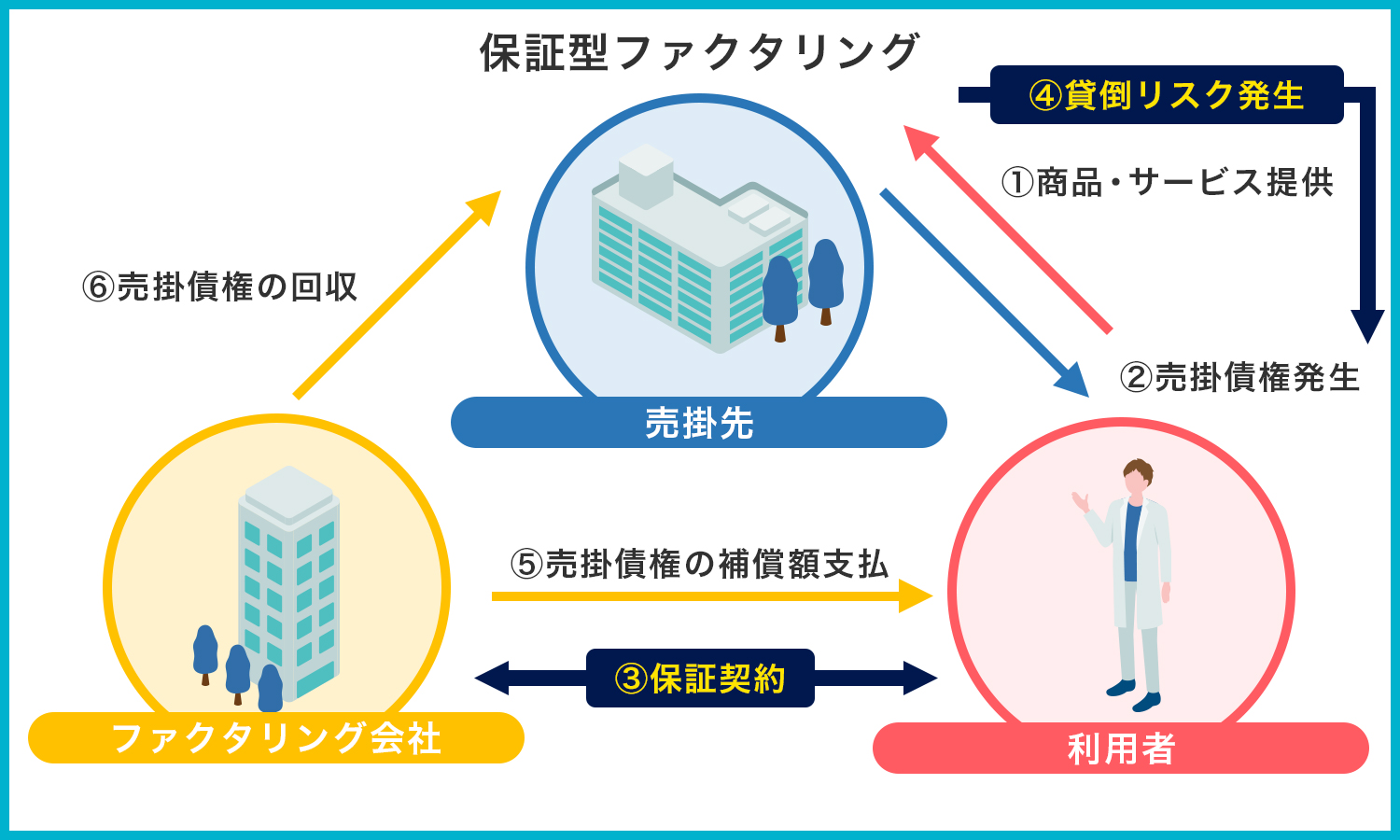

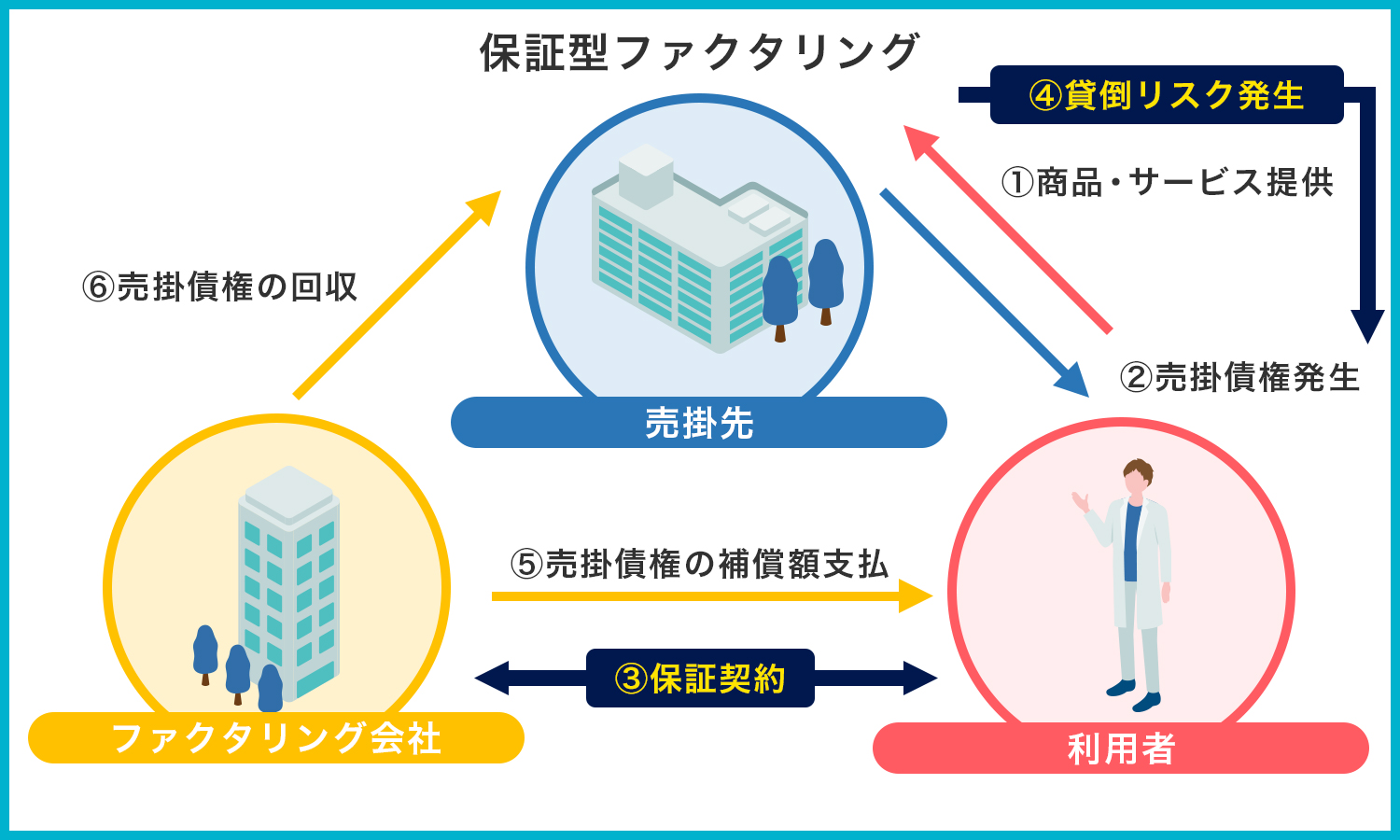

保証型

保証型ファクタリングは、売掛債権の貸倒リスクを回避するために利用されるもので、資金調達を目的とはしていません。

売掛先が倒産して売掛金を回収できなかった際に、ファクタリング会社から保証金を受け取れるという、保険のような制度です。

受け取れる保証金と利用者が支払う保証料の額は、売掛先の信用度の高さで決まります。

同じファクタリングでも、その目的は買取型とは似て非なるものなので、混同しないように気をつけましょう。

ファクタリングと借入・融資との違い

資金調達の手段として、ファクタリング以外に挙げられるのが、借入・融資です。

似たようなものに思えるかもしれませんが、そもそもファクタリングは債権の売買契約のため、借入・融資とは根本的に仕組みが異なります。

借入・融資の利用に必要な審査では、利用者の信用情報や経営状況などが調査されます。

対して、売掛債権の売買を行うファクタリングの審査で重視されるのは、売掛先の信用度です。

調達できる資金の額も、借入・融資とファクタリングには差異があります。

ファクタリングでは、売却する売掛債権の額より少ない資金しか調達できませんが、借入・融資は、審査結果さえ問題なければ、希望の金額を調達できます。

このように、ファクタリングと借入・融資はまったく性質が異なるので、それぞれの強みを理解して使い分けなくてはなりません。

ファクタリングのメリット

借入・融資とは異なるファクタリングには、具体的にどのようなメリットがあるのでしょうか?

以下に、主なメリットを3つ整理しました。

なお、今回は買取型のファクタリングに限定して解説いたします。

メリット➀迅速な資金調達が可能

迅速な資金調達が叶うのは、ファクタリングのメリットの一つです。

借入・融資の審査には時間を要するので、現金を得られるまでに最低でも1週間はかかるものです。

一方、ファクタリングでは、入金まで即日で対応してくれる会社も多数存在しています。

いち早く資金を調達したいのであれば、借入・融資よりもファクタリングの利用が向いています。

メリット②財務状況に左右されない

ファクタリングは、財務状況に左右されず利用できる点も強みです。

先に説明したように、借入・融資で審査されるのが、利用者の信用情報や財務状況であるのに対して、ファクタリングの審査では、売掛先の信用度が重点的に調べられます。

そのため、利用者の会社が多重債務に陥っていたり、赤字経営であったりしても、ファクタリングであれば利用できる可能性が高いのです。

メリット③負債として計上しなくてよい

一般的なファクタリングは融資ではなく、売買契約にあたるので、 調達した資金は負債に含まれません。

借入・融資で 調達した資金は、当然負債となり信用情報にも影響するため、この点は大きな差異と言えます。

ファクタリングに必要な書類

ファクタリングを利用する際は、主に以下の書類が必要になるので、必ず事前に準備しておきましょう。

【ファクタリングで必要な書類の一例】

- 登記簿謄本(法人の場合)

- 印鑑証明書

- 納税証明書

- 代表者の本人確認書類

- 通帳のコピーなどの入出金明細

- 請求書や見積書などの売掛債権を証明できる書類

- 決算書や税務申告書などの書類

ただし、上記はあくまでも一例に過ぎないので、実際にファクタリングを利用する際は、事前にファクタリング会社に問い合わせて、必要書類を確認しておいたほうが確実です。

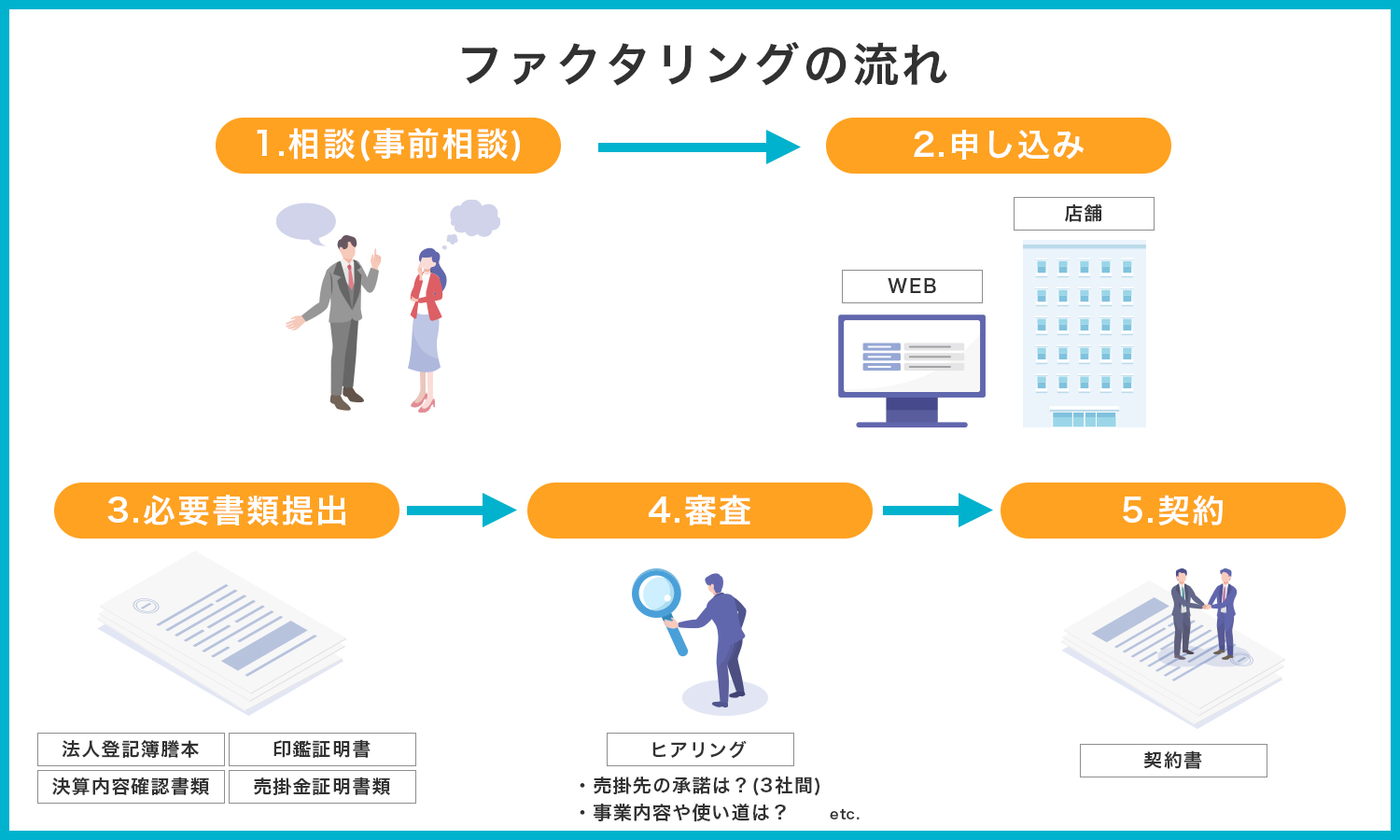

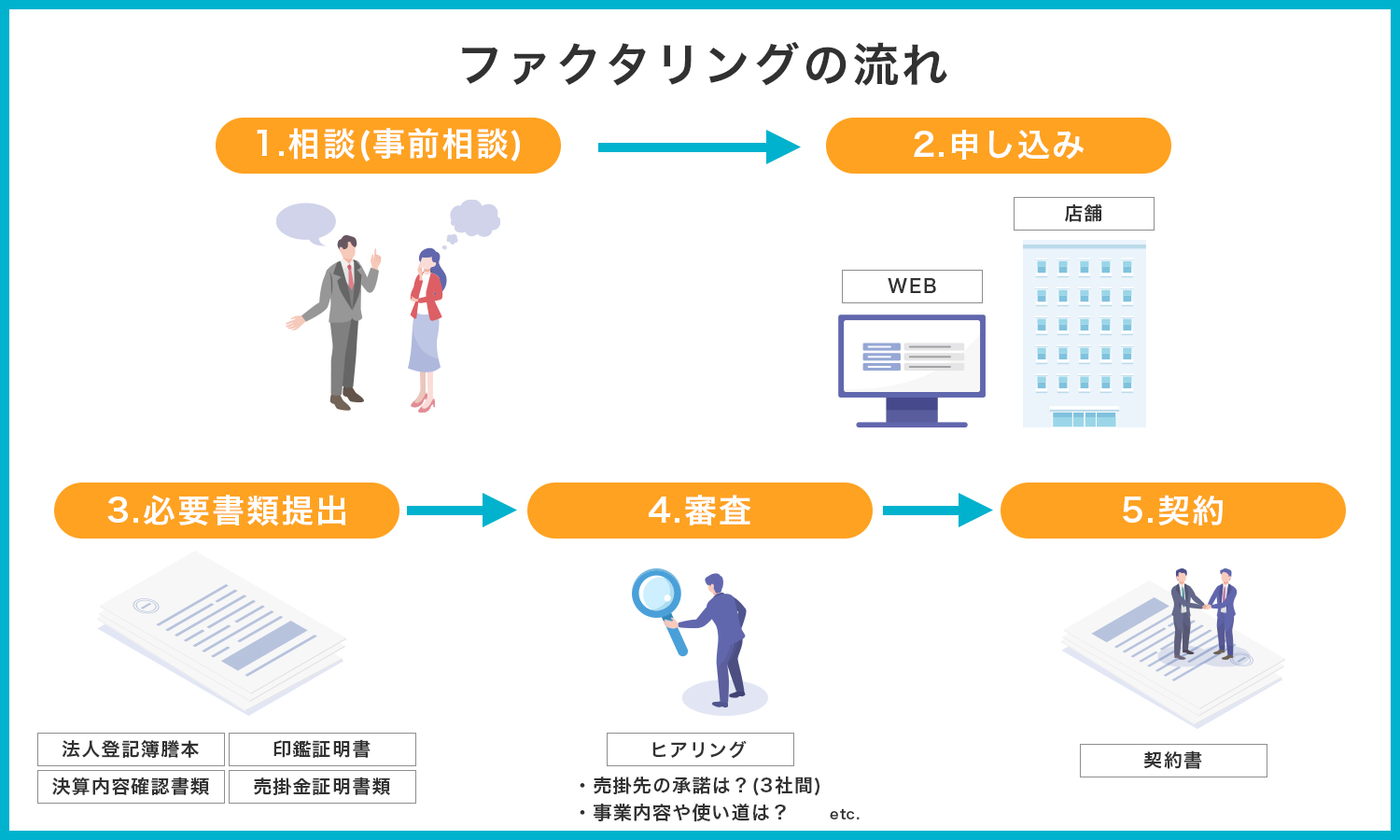

ファクタリングを利用する手順

ファクタリングを利用する前に手順を把握しておけば、スムーズに契約まで進められます。

以下に5つのステップに分けて解説しているので、ぜひお役立てください。

【ファクタリングを利用する手順】

- ステップ➀ファクタリング会社の選定・問い合わせ

- ステップ②申し込み

- ステップ③必要書類の提出

- ステップ④審査

- ステップ⑤契約

ステップ➀ファクタリング会社の選定・問い合わせ

まずは、利用するファクタリング会社を選びましょう。

ほとんどのファクタリング会社が、事前相談を受け付けています。

事前相談は基本的に無料で、条件が合わなければ契約に至らなくても問題ないので、積極的に活用しましょう。

より好条件で売掛債権を譲渡するためには、複数のファクタリング会社に問い合わせ、調達できる資金の額や、入金までの時間を確認し、比較することが重要です。

ステップ②申し込み

ファクタリングの申し込みは、インターネットや電話、会社の窓口、郵送のいずれかの手段で行います。

手早く契約まで進めたいのなら、インターネットから申し込むのが最適でしょう。

質問のしやすさを優先するなら、電話か対面のコミュニケーションがとれる窓口で申し込むのも一案です。

ステップ③必要書類の提出

申し込みが完了したあとは、ファクタリング会社から提示された必要書類を提出します。

ただし、このタイミングで書類の準備を始めると、以降の手続きにも時間がかかってしまい、迅速な資金調達が実現できません。

迅速に契約を進めたいなら、申し込む前に必要書類を一式準備しておくことをおすすめします。

ステップ④審査

提出した書類をもとに審査が行われ、ファクタリングの利用の可否が決まります。

書類では確認できない内容については、ヒアリングで確認される場合もあります。

ヒアリングで聞かれやすい内容は、以下の通りです。

【ヒアリングで聞かれやすい内容の一例】

- 自社の事業や取引の内容

- 売掛先の事業や取引の内容

- ファクタリングの利用目的

- 売掛先の承諾を得ているかどうかの確認(3者間ファクタリングのみ)

不要なトラブルを避けるためにも、質問に対しては、必ず正直に返答しましょう。

ステップ⑤契約

審査に通り、提示された買取金額にも納得できれば、契約となります。

契約書はこのタイミングで交付されるので、必ず細部まで目を通して、内容に問題ないか確認しておきましょう。

契約完了後、一般的なファクタリング会社であれば、当日~翌日までに売掛債権(売却金額)が振り込まれます。

ファクタリング契約書で確認しておきたいポイント

ファクタリングの契約書にはさまざまな項目が記載されていますが、その意味を把握していないと、記載されている内容が理解できない可能性もあります。

確認しておきたい項目とその内容は以下の通りなので、これをもとに契約書の確認を行いましょう。

【ファクタリングの契約書で確認しておきたいポイント】

|

項目

|

内容

|

|

償還請求権

|

・ファクタリング会社が売掛先から債権金額を回収できなかった際に、もとの債権者、つまり利用者に支払いを請求する権利

・本来ファクタリングでは償還請求権は生じないが、償還請求権つきのプランを提供している会社も存在する

|

|

債権譲渡通知

|

・売掛先に対して、売掛債権がファクタリング会社に譲渡されたことを伝える通知

・通常は3者間ファクタリングでのみ必要となる

|

|

債権譲渡登記

|

・売掛債権が譲渡された際に、新しい債権者が債務者以外の第三者に権利を主張するための手続き

・主に2者間ファクタリングで必要となる

|

|

手数料

|

・ファクタリングにかかる手数料

・2者間ファクタリングか3者間ファクタリングか、あるいは利用するファクタリング会社によっても金額は異なる

|

|

契約期間と解約方法

|

・契約の有効期間および解約方法が記載された項目

・ファクタリングは1度の取引で完結するが、継続利用を前提とした取引基本契約については中途解約できるケースがある

・取引基本契約があるからといって必ずファクタリングを利用しなければならないわけではないが、自動更新が適用されているかも要確認

|

|

契約解除

|

・契約が解除される条件が記載された項目

・該当する行為が、本当に契約解除されるほどの要件か確認する

|

|

規約違反

|

・規約違反にあたる行為が記載された項目

・記載された内容が違反に相当する要件かどうかを確認する

|

|

損害賠償・違約金

|

・損害賠償や違約金が発生する条件、またその金額が記載された項目

・不利な条件が設定されていないか、損害賠償や違約金の額が不当に高くないか確認する

|

|

報告義務

|

・売掛先の経営状況や取引状況を、利用者がファクタリング会社に報告する義務

・報告すべき情報の定義や、報告を怠った際のペナルティについて確認する

|

ポイントは、利用者にとって不利な内容になっていないかを確認することです。

特に償還請求権の有無は、貸倒リスクを利用者が背負うことになるかどうかを取り決めた、非常に重要な項目です。

これらのチェックを怠ると、思わぬトラブルに発展するおそれもあるので、契約書は細かい部分まで必ず目を通しておきましょう。

ファクタリング契約後に確認すべきポイント

ファクタリングを契約したあとにも、確認すべきポイントがいくつか存在します。

最初に確認すべきは、言うまでもなく、ファクタリング会社からの入金の有無です。

約束日よりも遅れていないか、契約通りの額面が振り込まれているかをしっかり確認しましょう。

入金が確認できたのであれば、次は利用者がファクタリング会社へ入金額を送金する番です。

売掛債権の本来の受け取り期日に、売掛先からの振り込みが確認出来たら、早急にファクタリング会社へ全額を送金してください。

なお、この作業は3者間ファクタリングでは発生しません。

また、2者間ファクタリングで債権譲渡登記を実施した場合は、取引が終了したあとに債権譲渡登記を抹消しましょう。

別のファクタリング会社に同一の売掛債権を譲渡する際、それ以前の債権譲渡登記が残っていると、二重譲渡になってしまうためです。

ファクタリングにおける注意点

残念ながら、ファクタリング会社のなかには、相場を大きく上回る手数料で契約を迫ったり、希望とは異なる契約期間を設定したりする悪質な業者も存在します。

こうした会社との契約を避けるためにも、先に述べた通り、契約書の内容は徹底的に確認しなくてはなりません。

悪質なファクタリング会社の特徴として、契約書の控えを渡そうとしないという点が挙げられます。

もし、契約しようとしているファクタリング会社に、同じ特徴が見られるのであれば、その時点で交渉を打ち切り、早急に別の会社を探すべきでしょう。

ファクタリング会社を選ぶ際の基準

数あるファクタリング会社のなかから、資金調達先として安心・安全な会社を選ぶには、どうすればよいのでしょうか?

ここで重要となるのが、以下に整理した、ファクタリング会社を選ぶ際の3つの基準です。

手数料

手数料の額は、調達できる資金の額に直結する部分ですから、少しでも安いに越したことはありません。

そのため、ファクタリング会社を選ぶ際は、できる限り手数料が安い会社を選びましょう。

また、あまりにも手数料が高いファクタリング会社は、悪質な会社である可能性があります。

前述したように、手数料率の相場は2者間ファクタリングが8%~18%、3者間ファクタリングが2%~9%です。

この値以上の手数料率を設定しているファクタリング会社は、利用を避けるべきでしょう。

スピード

審査や入金までにかかる時間も、重要な基準です。

審査が通るまでに数日かかる、あるいは入金までに何日も待たされるようであれば、迅速に資金を調達できるというファクタリングの利点が損なわれてしまいます。

ファクタリング会社のなかには、入金まで1~2時間で済むところもあるので、そのような会社を積極的に選ぶことをおすすめします。

取引形態

3つ目の基準として忘れてはならないのが、ファクタリングの取引形態です。

すべてのファクタリング会社が、2者間ファクタリングと3者間ファクタリングの両方を扱っているわけではありません。

利用を考えていた取引形態に、ファクタリング会社がそもそも対応していなかった、という事態を避けるためにも、まず取引形態を基準に候補となる会社を絞りましょう。

おすすめのファクタリング会社6選

最後に、おすすめのファクタリング会社を6つご紹介します。

ファクタリング会社選びに迷われているのであれば、ぜひ参考にしてください。

【おすすめのファクタリング会社】

ビートレーディング|最短2時間で入金可能

|

手数料

|

2者間:4~12%

3者間:2~9%

|

|

審査時間

|

最短30分

|

|

入金スピード

|

最短2時間

|

|

買取可能額

|

制限なし

|

|

契約形態

|

2者間・3者間

|

|

対象事業者

|

個人事業主・法人

|

|

運営会社

|

株式会社ビートレーディング

|

| 公式サイト |

https://betrading.jp/ |

株式会社ビートレーディングは、業界トップクラスの実績を誇るファクタリング会社です。

2025年3月の時点で、累計取引者数は71,000社、累計買取額は1,550億円にも上ります。

2者間ファクタリングと3者間ファクタリングの両方に対応しているうえに、問い合わせから最短2時間で入金してもらうことも可能です。

手数料率も、2者間ファクタリングが4%~12%程度、3者間ファクタリングが2%~9%程度と、相場並みです。

手堅くファクタリングを利用したい方には、特におすすめの会社だと言えます。

ビートレーディングのおすすめポイント

・最短2時間でのスピード入金

・手数料率は業界最低水準の2%~

・必要書類はたったの2点

ビートレーディングに

無料で相談する

【ビートレーディングの口コミ・評判はこちら】

日本中小企業金融サポート機構|手数料は1.5%~

日本中小企業金融サポート機構は、ファクタリングサービスを非営利で提供している団体です。

非営利ゆえに、手数料率が1.5%からと非常に低く設定されており、負担少なくファクタリングを利用できます。

ファクタリングの申し込みから入金完了まで、最短3時間で終了するスピード感や、オンライン上で完結できる点も、特長の一つです。

「経営状況が芳しくないので、できるだけ手数料率を抑えてファクタリングを利用したい……」とお考えの事業者様も、ぜひ利用を検討してみてください。

日本中小企業金融サポート機構のおすすめポイント

・手数料率が、業界最低水準の1.5%~~

・申し込みから最短3時間で入金~

・資金調達可能額の制限なし~

日本中小企業金融サポート機構に

無料で相談する

【日本中小企業金融サポート機構の口コミ・評判はこちら】

みんなのファクタリング|オンライン完結で土日・祝日は振込可

みんなのファクタリングは、株式会社チェンジの運営する、オンラインでの手続きに特化したファクタリングサービスです。

電話対応や面談などは一切ないので、手軽にファクタリングを申し込むことができます。

みんなのファクタリングの最大のセールスポイントは、平日以外でも営業しているという点です。

当日18時までにファクタリングを依頼し、契約が成立すれば、土日祝日でも当日付で振り込んでもらえます。

なお、みんなのファクタリングは2者間ファクタリングしか取り扱っていないため、その点はご注意ください。

みんなのファクタリングに

無料で相談する

【みんなのファクタリングの口コミ・評判はこちら】

QuQuMo|オンライン完結でスピード入金

|

手数料

|

1%~

|

|

審査時間

|

最短30分

|

|

入金スピード

|

最短2時間

|

|

買取可能額

|

制限なし

|

|

契約形態

|

2者間

|

|

対象事業者

|

個人事業主・法人

|

|

運営会社

|

株式会社アクティブサポート

|

|

公式サイト

|

https://ququmo.com/

|

株式会社アクティブサポートの運営するQuQuMo(ククモ)は、手続きに『CLOUDSIGN』を導入し、万全のセキュリティ体制を敷いているのが特徴です。

CLOUDSIGNとは、電子署名とタイムスタンプにより、書類の改ざん防止を実践しているクラウド型の電子契約サービスです。

ファクタリングで必要になる書類には機微な情報も含まれるので、情報漏洩のリスクを少しでも減らせるのはメリットと言えます。

また、手数料率が1%からと非常に低いのもうれしいところです。

入金まで最速2時間という、資金調達できるまでの早さも、ほかに引けを取りません。

手数料の安さと入金までの早さに加えて、情報セキュリティの高さも重視したいのなら、QuQuMoを検討してみてはいかがでしょうか。

ただし、QuQuMoは2者間ファクタリングに特化したサービスのため、3者間ファクタリングを利用したいのであれば、別のサービスを検討しましょう。

QuQuMoの

公式サイトを見る

【QuQuMoの口コミ・評判はこちら】

ファクタリングベスト|法人限定代行サービス

ファクタリングベストは、株式会社フューチャーリンクが運営元の、利用者に代わって最適なファクタリング会社を見つけてくれる、法人限定の代行サービスです。

4社のファクタリング会社へ相見積もりを依頼し、そのなかから最良条件の1社を紹介してくれます。

候補となるファクタリング会社は、いずれも審査通過率が9割を超える優良会社ばかりなので、自社の信用情報に自信がなくとも問題ありません。

本来の業務で忙しくて、ファクタリング会社を探す時間がとれないのであれば、ファクタリングベストの利用をおすすめします。

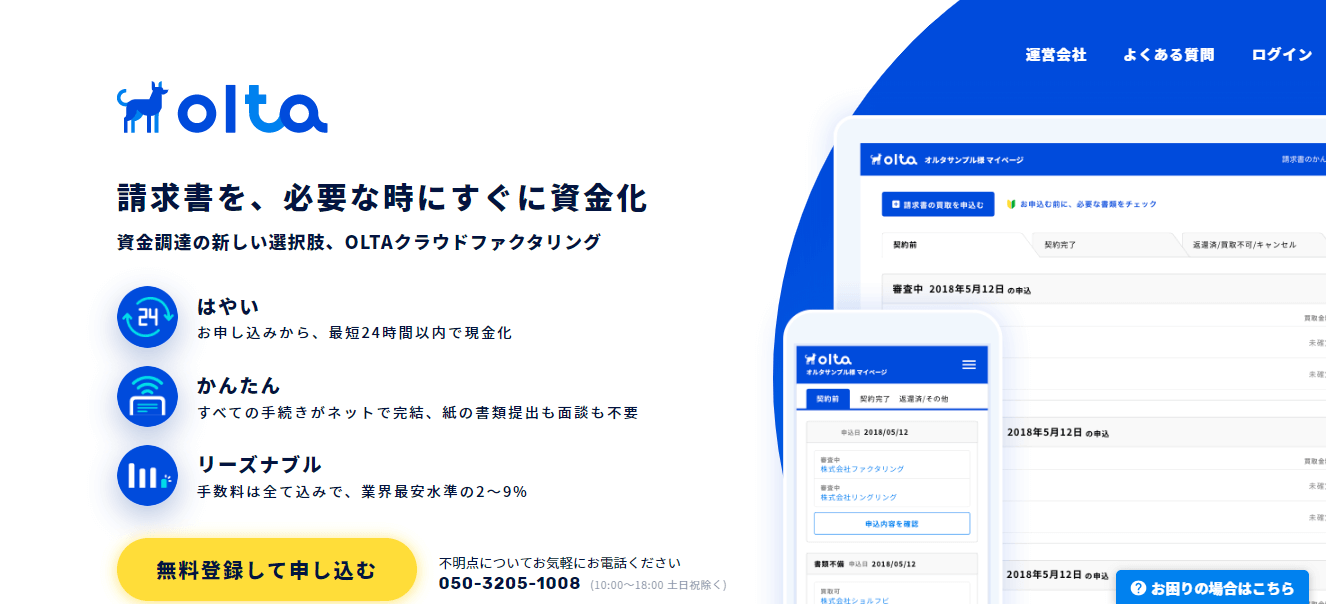

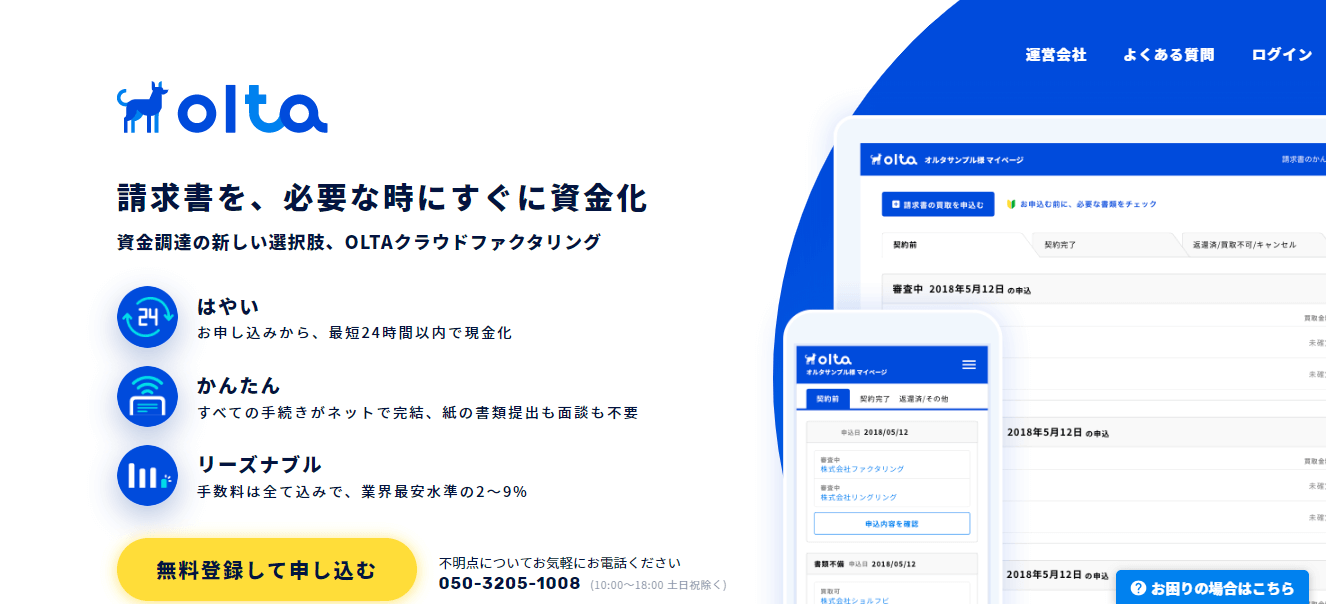

OLTA|一部債権も買い取り可能

これまでに約1万もの事業者と取引してきたOLTA(オルタ)は、数あるファクタリング会社のなかでも、特に実績のある1社です。

手数料率が2%~9%と比較的リーズナブルであり、すべての手続きがオンラインで完結するので利便性にも優れます。

また、OLTAでは、売掛債権の額面金額の一部だけを売却することも可能です。

たとえば、額面1,000万円の売掛債権であれば、その半分にあたる500万円分の売掛債権だけを売却できるのです。

調達する資金の額を細かく設定したいなら、OLTAは最適な選択肢と言えます。

OLTAの

公式サイトを見る

【OLTA(オルタ)の口コミ・評判はこちら】

ファクタリングを利用するなら契約内容を網羅的に確認することが大切

今回は、ファクタリングを契約するまでの手順と、契約する際の注意点を解説しました。

ファクタリングの契約では、対応すべきこと、確認すべきことが数多くあります。

必要な書類は漏れなく準備する必要がありますし、契約内容に不審な点がないか、隅々まで確認しなくてはなりません。

不要なトラブルを避けるためにも、ファクタリングを契約する際は、今回お伝えした注意点を忘れないようにしましょう。

資金調達ニュース.comでは、信頼と実績のあるファクタリング会社を多数紹介しております。

安心して利用できるファクタリング会社をお探しなら、ぜひご活用ください。

ファクタリングに関するよくある質問

Q.ファクタリングとは何ですか?

ファクタリングとは企業や個人事業主が保有している売掛金をファクタリング会社に売却することで、本来の支払期日より前に現金化出来る金融サービスです。

Q.ファクタリングは違法ですか?

ファクタリングは民法にも記載されている法的根拠を持った合法取引です。

Q.ファクタリングの手数料はどれぐらいですか?

ファクタリングの相場は2者間ファクタリングで8%~18%、3者間ファクタリングで2%~9%となっています。

Q.取引先にファクタリングの利用は通知されますか?

2者間ファクタリングであれば「ファクタリング会社」と「利用者」との2者間での契約となるため、売掛先からファクタリングを利用する承諾を得る必要はありません。

一方、3者間ファクタリングの場合は「ファクタリング会社」と「利用者」に加え、「売掛先」も含めた3者間での契約となるため、事前に売掛先からファクタリングを利用する承諾を得る必要があります。

Q.個人事業主でもファクタリングを利用できますか?

個人事業主でもファクタリングをご利用いただけます。

個人事業主におすすめのファクタリング会社については下記を参考にしてください。

参考:個人事業主におすすめのファクタリング会社22選

Q.ファクタリング会社への提出書類はなんですか?

ファクタリングの利用においては基本的に通帳のコピーや売掛金に関する資料、身分証明書を求められることが多いです。

利用するファクタリング会社によっては追加で商業登記簿謄本や印鑑証明書、決算などの提出を求められることがあります。